观点: 由于油价波动性较大,叠加巴西增产预期与需求不振,2020/21榨季国际糖市大概率由供需偏紧状态再次回归宽松,国际糖价中长期不具备大幅反弹的支撑。而对于国内糖价,需求因疫情影响降低的数量是存在的,使得减产氛围的利好作用削弱。目前主要的价格逻辑在于原糖受挫腰斩叠加进口征税取消,进口价格对国内食糖的冲击,也因此短期内现货报价难以有效抬升,对糖价的利空作用较大。不过重要的是,随温度回升,食糖消费需求或被拉动,以5月22日取消征税日期为节点,或存在边际利多的支撑。目前糖价已经回落至4800一线,下跌空间或有限,但不具备大涨的基础。 建议: 5月以低位震荡为主,参考区间4700-5100,不建议投资者追空,可逢低试多不追高。 一、行情回顾 4月ICE原糖价格继续维持偏弱震荡,巴西率先进入2020/21榨季,因原油价格继续弱势引发乙醇汽油价格利润收缩,市场偏向甘蔗制糖比与产糖量将出现大幅回升,叠加巴西雷亚尔贬值状态未有好转,导致套保需求激增,从而拖累糖价,跌幅约13%,较春节过后跌幅明显放缓。4月郑糖完成了主力合约的更换,主要矛盾也逐步由疫情带来的需求收缩未体现转变为5月22日征税取消后进口食糖成本大降将冲击国内糖价,国内期现货价格因此出现联袂下跌;其中,郑糖价格由5380一线跌至4760一线,跌幅近12%,现货报价随之继续调降。 图1:ICE原糖主力合约日K线走势图 单位:元/吨

资料来源:文华财经,长安期货 图2:SR2009合约日K线走势图 单位:元/吨

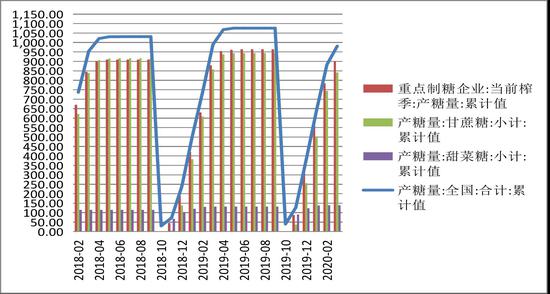

资料来源:文华财经,长安期货 二、基本面分析 (一)国际市场基本情况 1、雷亚尔贬值,助推巴西食糖增产 巴西甘蔗行业协会最新报告显示,巴西中南部2019/20榨季截止3月底累计产糖2672.9万吨,同比增加0.83%,甘蔗制糖比34.32%,低于2018年同期35.21%。对于于4月初开始的2020/21榨季来说,疫情与石油价格双重影响下原糖重挫40%至9.3美分一线后低位徘徊,且雷亚尔走势疲软使的以美元计价的商品价格更具吸引力,低价位的糖价不仅使巴西等主产国套保需求激增,也使得新榨季增产成为市场主流预期。咨询公司JOB Economia预计2020/21榨季产糖量将达创纪录的4100万吨,同比增加1140万吨,因新冠肺炎疫情爆发导致乙醇需求量下降,且促使巴西糖厂将生产更多的糖而非乙醇;而出口量将从1944万吨增加至2980万吨。 2、印度--产销趋弱 ISMA表示,2019/20榨季截止4月15日该国累计产糖2478万吨,同比降低20.5%,目前仍有139家糖厂仍在压榨,同比减少33家。销量方面,疫情引发的封锁措施影响下,预计2019/20榨季国内食糖消费量将下降约200万吨至2400万吨,且需求受挫或表现在夏季消费旺季期间,即使接触封锁也需要一个月左右的时间才能让给该国整个儿食糖供应链和行业复苏,且当期的损失或无法弥补。 3、供强需弱延续,糖价缺乏利多支撑 目前糖市的主要矛盾在于,一是国际油价重挫背景下,2019/20榨季因主要产糖国大幅减产造成的供应紧张现象难以持续,2020/21榨季全球糖市供应将逐步由供给偏紧向宽松转化的预期逐步明朗;二是疫情蔓延下,各国采取封城措施仍未结束,由此造成的消费需求下降成为疫情缓解前制约糖价的主要因素,同时,出口受限,后期库存积累也将成为拖累糖价的主因。这使得短期内糖价上涨略显乏力,中长期来看,仍以低位震荡为主。 (二)国内市场基本情况 1、进口数量或延续高于预期 海关数据显示,今年3月我国进口糖8万吨,同比增加2.4万吨,增幅42.86%,而1-2月累计进口32万吨,同比增加18万吨,2019/20榨季截止3月底我国累计进口糖139万吨,同比增加34万吨,无论单月的进口数据还是当前榨季的进口数量,均保持同比放量的态势。由于2019/20榨季糖价进入三年减产、糖价也相应步入牛市周期的炒作,增加了我国食糖进口数量。春节过后,新冠肺炎疫情的爆发使得市场普遍预期上半年进口数量缩减,但一季度的进口数据并未因此降低,反而借助原糖价格大幅下挫带来的进口成本降低优势进口更多的糖,数量方面也远远高于预期。5月22日,配额外食糖进口征税取消概率大,85%的进口征税将恢复至50%,叠加原糖自15美分一线回落至9.5美分一线,进口原糖价格将面临双重支撑的崩溃,自3月27日至4月27日之间,巴西配额外85%征税下加工糖价由4961下跌至4164,泰国糖由5485跌至4934,参考巴西糖进口价格来看,下方仍有空间。但随着5月22日征税最后时间节点的临近,预计空头资金将在此之前宣泄做空情绪。若征税真正取消,届时或对盘面有边际性利好。 图3:国内食糖产量累计值 单位:万吨

资料来源:wind,长安期货 图4:新增工业库存 单位:万吨

资料来源:wind,长安期货 2、去库存速度短期延续放缓,中期或有抬升 图5:国内销糖量情况 单位:万吨

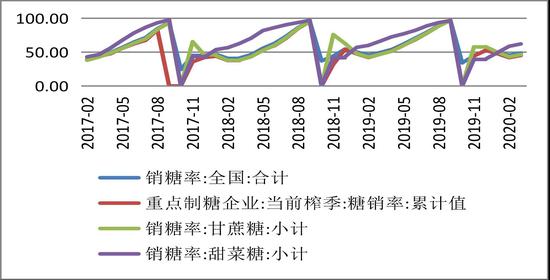

资料来源:wind,长安期货 图6:国内食糖销糖率走势情况 单位:%

资料来源:wind,长安期货 压榨方面,今年开榨早于往年,收榨也明显提前,甘蔗压榨量下降,不过今年出糖率较高,总体糖产量预计在1020万吨,预计同比略降50万吨左右。wind数据显示,3月份我国食糖工业库存为504万吨,环比增加23万吨,同比基本维持平衡,增加4万吨。整体来看,3月份食糖工业库存仍处在上升期,随着国内主要产糖区陆续收榨,库存增幅大幅放缓。但从消费端来看,3-5月是传统的消费淡季,而疫情影响下导致含糖饮料的滞销以及饭店餐馆的关停使得国内整体消费受到一定影响,需求情况更显不足。随着后期食糖进入纯消费期,工业库存或进入季节性回落阶段,但一季度滞销的含糖饮料或一定程度上挤占食糖的需求空间,叠加进口糖源流入超预期,预计5月食糖去库存的速度将继续放缓,但中期来看,温度回升将提振需求。 3、成交欠佳,现货报价接连下挫 截止3月底,本制糖期全国累计销售食糖476.95万吨(上制糖期同期489万吨),累计销糖率48.61%(上制糖期同期49.41%),同比变化不大。但3月单月售糖75.23万吨,同比下降75.79万吨,降幅50.19%。主要原因仍是疫情影响凸显,同时,由于2019年4月以后国内实行减税降费措施,激发国产糖的价格优势并推升销量同比增长,因此较往年的实际销量相比降幅或达不到该值。从3-4月的现货报价来看,越临近征税取消的节点价格回落幅度越大,在现货买涨不买跌的规律下,现货成交量出现萎缩。此外,进口加工糖源低价流入,也拖累糖价下行。短期来看,期货市场悲观预期带动现货价格不断补跌,基差大幅拉升至超常态或引发做多资金进入推升期价,现货走货不畅仍或使期价反弹承压。 图7:部分产区食糖价格走势图 单位:元/吨

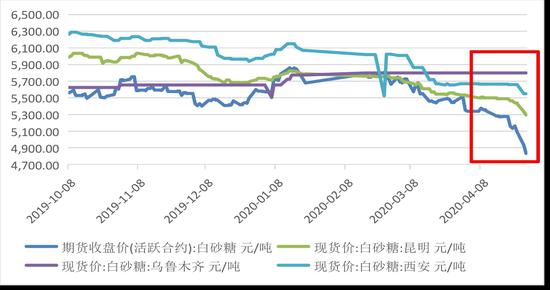

资料来源:wind,长安期货 图8:部分产区基差走势图 单位:元/吨

资料来源:wind,长安期货 三、小结与展望 目前来看,由于油价波动性较大,叠加巴西增产预期与需求不振,2020/21榨季国际糖市大概率由供需偏紧状态再次回归宽松,国际糖价中长期不具备大幅反弹的支撑。而对于国内糖价,由于需求因疫情影响降低的数量是存在的,使得减产氛围的利好作用削弱。目前主要的价格逻辑在于原糖受挫腰斩叠加进口征税取消,进口价格对国内食糖的冲击,也因此短期内现货报价难以有效抬升,对糖价的利空作用较大。不过重要的是,随温度回升,食糖消费需求或被拉动,以5月22日取消征税日期为节点,或存在边际利多的支撑。目前糖价已经回落至4800一线,下跌空间或有限,但不具备大涨的基础,因此5月以低位震荡为主,参考区间4700-5100,不建议投资者追空,可逢低试多不追高。 长安期货 刘琳 |

|

|  |

|