5月预计国内铁水产量小幅增加,但整体增量有限,铁矿(632, 15.00, 2.43%)石需求稳中有升,内矿供应维持稳定;海外受疫情影响,钢材终端需求减少,钢厂持续减产,减少对铁矿石的需求。铁矿石需求下滑将打压矿价,普氏指数预计在70-85美金之间波动。澳洲矿山一季度产量明显增长,淡水河谷下调2020全年指导产量,海外供应端风险仍在,需持续关注海外供需变化。 要点: 国内铁水产量预计持续小幅回升,精粉产量维持稳定 海外钢厂持续减产,生铁产量降幅明显,减少铁矿需求 5月到港量将增加,港口库存或将小幅增加 重点关注海外供需情况 观点和操作策略:5月国内铁矿石需求有一定增量,供给维持稳定;海外受疫情影响,钢材终端需求减少,预计二季度海外生铁产量减少1167万吨。四大矿山发运恢复正常,发往中国量也有增加,预计5月将持续小幅增加;在目前需求减量大于供给减量的情况下,09合约短期跟随成材走势,中长期将承压走弱,普氏指数预计在70-85美金/吨波动,操作上可在期货盘面615元/吨左右时配置部分空单。海外供需成为关键因素,若供需有变化,则需再次评估供需情况及行情走势。 一、2020年4月铁矿石市场回顾 (一)4月铁矿石期现走势 4月铁矿石期现价格震荡走高。第一个交易日,市场担心海外矿石需求大幅减少,受到悲观情绪影响,矿石大幅下挫;4月2日,美俄对石油问题达成初步稳价共识,油价大幅反弹,矿石跟随反弹;整个4月,铁矿石需求端保持强劲,高炉开工率逐步提升,现货成交活跃,日均疏港量一直维持在300万吨以上的高位,下游成材成交也较好,在港口库存处于低位及到港量没有明显增加的情况下,叠加五一节前补库,同时市场炒作05交割品不足及期货大幅贴水的情况,铁矿石表现偏强。截止4月27日,62%澳粉港口现货指数为660元/吨,较月初上涨17元/吨;青岛港PB粉646元/吨,较月初上涨16元/吨,涨幅2.54%;内矿方面,唐山66%铁精粉干基含税出厂均价780元/吨,环比月初下跌35元/吨。 图1:62%澳粉港口现货指数(单位:元/吨)

数据来源:Wind资讯 (二)各品种价格、品种间价差变化情况 4月PB粉与超特粉、FMG混合粉的价差震荡小幅收窄,因铁矿石现货价格明显上涨,钢厂在成材价格没有明显涨幅及考虑成本的情况下,在采购上更多选择中低品矿。 图2:PB粉与超特、混合粉价差(单位:元/吨)

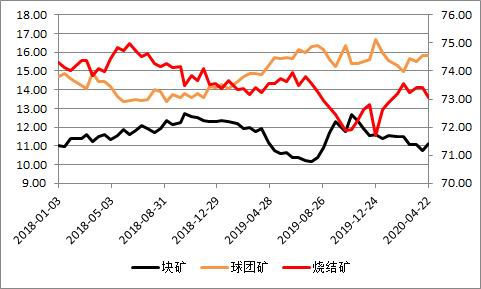

数据来源:Wind资讯 倍特研发 从不同类型的入炉矿的价格变化看,块矿溢价明显走弱,球团溢价震荡走弱。PB块和纽曼块的库存相对充裕,并且主流块矿由于缺乏性价比呈现小幅累库的趋势,62.5%块矿溢价指数由0.2595美元/干吨度走弱至0.189美元/干吨度。4月高炉配比整体变化不大。 图3:进口球团、块矿溢价(单位:美元/吨)

数据来源:Wind资讯 倍特研发 图4:高炉入炉配比(%)

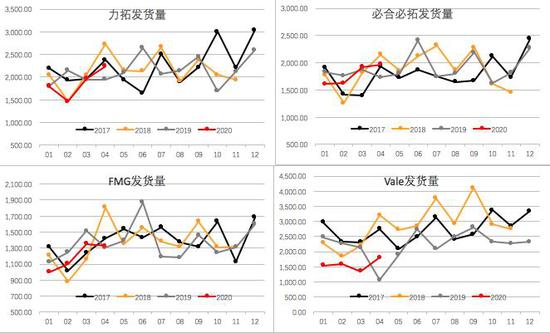

数据来源:Wind资讯 倍特研发 二、铁矿石基本面分析 (一)供给端:内外矿供应稳中小幅增加,重点关注海外疫情对供应的影响 4月四大矿山发运较3月明显回升,发往中国量也有较明显增加。国产矿随着大面积复工,产能利用率得到提升,产量有所增长。四大矿山公布一季报,力拓、必和必拓一季度产量同比增量明显,淡水河谷产量大幅下滑,同时下调2020全年目标产量。进入5月,澳、巴两国发运受天气影响减小,两国供给在无黑天鹅事件如疫情持续蔓延导致停工、意外事故等发生的情况下,供应将稳中有升。此外,市场担心主流国家受疫情影响,生产发运将面临停摆而造成矿石供应紧张,海外供应端仍有不确定性,需持续跟踪事态发展。国内矿山5月供应量将趋于稳定。 1、进口矿 (1)主流矿 4月四大矿山发运较3月明显回升,发往中国量也有较明显增加。截止4月26日,澳洲发运总量6775.2万吨,环比增加约134.4万吨;发往中国的量为5791.2万吨,环比增316.4万吨,增量主要来自力拓,力拓发往中国2237.5万吨,环比增加272.6万吨。巴西从暴雨天气中恢复,发运总量2129.8万吨,环比增加532.3万吨;其中淡水河谷发运1800.9万吨,环比增加453.6万吨,预计4月全月发往中国量环比增加450万吨。目前四大矿山发运已恢复至正常水平,同时从历年数据来看,二季度受到天气影响减小,预计5月发运量稳中有升,发往中国量或将进一步增加。按照4月发运及船期来看,5月到货压力将增加。 4月17日,力拓发布一季报,报告显示一季度生产运营受疫情影响较小,受热带气旋影响较大。2月热带气旋Damien过境后,矿区运营在3月强劲复苏。铁矿石产量达到7780万吨,环比下降7%,同比增长2%。皮尔巴拉地区的铁矿石发运量为7300万吨(100%权益基础),较去年同期增长5%,主要因在疫情冲击下中国钢厂需求依然强劲。 4月18日,淡水河谷发布一季报,报告显示,一季度产量不及预期的6300-6800万吨,粉矿产量仅有5960万吨,同比下降18.2%,环比下降23.9%;同时,将2020年度粉矿指导产量由3.4-3.55亿吨下调至3.1-3.3亿吨,将球团指导产量由4400万吨下调至3500-4000万吨。下调指导产量的主要原因包括:一是一季度产量不及预期及北部地区二季度产量可能不及预期;二是因新冠肺炎疫情推迟检验、评估和审批流程,Timbopeba和Fabrica矿区延迟复产;三是Brucutu矿区尾矿处置替代方案延期实施,或无法在2020年第二季度末前完成。 4月21日,必和必拓发布2020年第一季度(2020财年第三季度)生产运营报告。报告显示,该季度必和必拓西澳大利亚州铁矿石总产量为6817万吨,同比增长7%,环比持平,集团的高效运营抵消了飓风带来的影响。必和必拓本财年的铁矿石产量指导目标保持不变,仍然为2.73亿吨~2.86亿吨(100%权益基础)。同时,金布巴矿区的铁矿石品位在该季度得到有效提高,预计于第二季度恢复到60%以上。 但受疫情影响,海外供应端风险仍在。目前四大矿山中,淡水河谷受到系列影响下调产量预期,需持续关注事态发展;同时,随着海外疫情的蔓延,下游用钢需求日韩、欧洲均有大型钢厂宣布停产减产,减少对铁矿的消费,市场担心海外需求下降富余铁矿石将流入中国,尤其是年进口量合计约2亿的日韩两国。 表1:澳、巴发运量情况(单位:万吨)

数据来源:Wind资讯 四大矿山官网 图5:四大矿山月度发运量(单位:万吨)

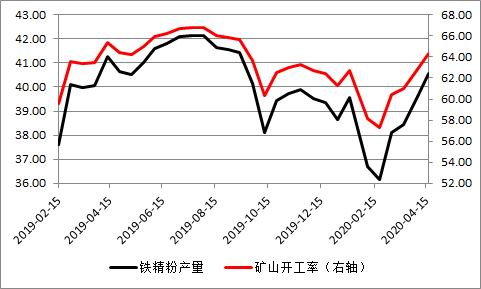

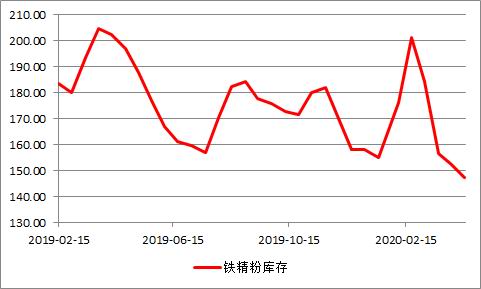

数据来源:Wind资讯 倍特研发 (2)非主流矿 全球疫情持续蔓延,部分非主流供应过推迟全国解封。 4月9日,南非总统拉马福萨宣布,将原定于4月17日结束的全国范围封锁措施,延长2周至5月1日。 4月14日,印度总理纳莫迪对全国再次发表讲话,宣布为期三周的封锁期延长到5月3日,以应对新冠病毒的传播。 4月23日,英美资源发布一季报,数据显示南非Kumba矿区铁矿石产量约945万吨,环比下降20%,同比基本持平,其中Sishen矿山产量约660万吨,同比增加2%;Kolomela矿山产量约290万吨,同比下降7%,主要是一季度受到恶劣天气的影响以及基于安全性考虑暂停设备对于矿山生产的影响。巴西Minas Rio矿区一季度产量约642万吨,环比增加4%,同比增加7%。同时,英美资源还表示,鉴于目前南非疫情及封锁政策对于铁矿石生产和运营造成的影响,Kumba矿区目标产量有4150-4250万吨下调至3700-3900万吨;巴西Mina Rio矿区目标产量维持2200-2400万吨不变。 综合来看,截止目前,疫情对港口的冲击更为明显,非主流矿供应国如南非、印度延迟了解封时间,据计算,疫情影响铁矿石短期供应约600万吨。 2、国内矿 4月各省市生产活动基本恢复到正常水平,矿山开工率由60.97%提升至64.29%,与去年同期产量水平基本持平;截止4月26日,国内70家样本矿山日均铁精粉产量为40.56万吨,较3月下旬上涨2.1万吨。同时,随着全国范围的复工复产,铁精粉库存持续回落,截止4月17日,国内70家样本矿山铁精粉库存为147.28万吨,较3月底下降9.27万吨,创逾1年新低。 国内大部分省市生产活动已恢复正常,铁矿石价格是国内矿产量的边际增减线,目前国内矿生产成本在65美金左右,折合人民币约550元/吨;伴随着全球除中国外地区的钢材终端需求减少,海外铁矿石需求下滑风险大,铁矿石价格若持续回落,国内铁精粉产量也将有所回落,但对5月产量影响不大,5月铁精粉产量预计维持稳定。 图6:126家样本矿山日均精粉产量(单位:万吨)

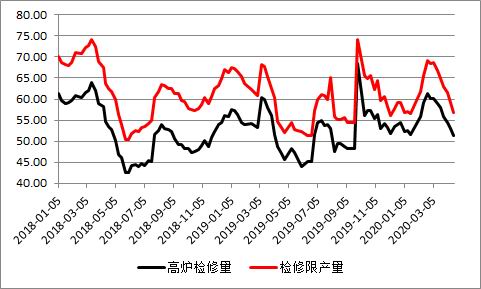

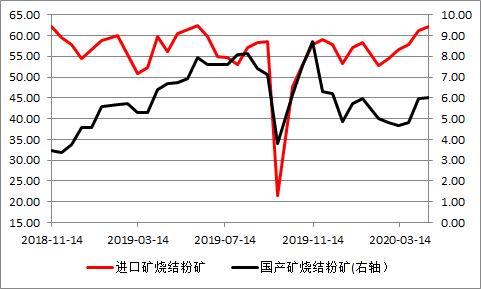

数据来源:Wind资讯 倍特研发 (二)需求端:国内需求维持稳定,海外需求预计有明显减量 1、4月铁水产量明显回升,5月铁水产量预计持续小幅增加 国内铁矿石需求强劲,海关总署数据显示,1-2月我国累计进口铁矿砂及其精矿17684.4万吨,同比增长1.5%;一季度进口铁矿砂2.6亿吨,同比增1.3%。国家统计局数据显示,2020年3月份我国生铁产量6697万吨,同比增长1.1%;一季度生铁产量19974万吨,同比增长2.4%。 4月全国复产复工范围扩大,交通运输恢复正常,成材终端需求启动,钢厂成材厂内库存持续向社会库存转移,库存压力得到缓解;同时盈利情况得到改善,铁水产量明显回升,对铁矿石的需求增加。截止4月24日,据Mysteel数据显示,钢厂盈利率为84.21%,较3月底增2.43%;247家钢厂开工率为80.49%,较3月底增5.23%,同比降2.67%;高炉炼铁产能利用率80.59%,环比增24.4%,同比降2.96%;日均铁水产量回升至225.36万吨,较3月底升12.3万吨。4月铁矿石日均疏港量也一直维持在300万吨以上,进口矿烧结日耗环比上升4.47万吨至62.29万吨 4月高炉检修量环比减少3.47万,5月高炉检修量将进一步减少,预计日均铁水产量将持续小幅回升,但增幅有限;但近期废钢到货量增加,废钢成本与铁水成本价差大幅收窄,若后期废钢供应量持续增加,将进一步对铁水性价比造成冲击,一定程度上压制对铁矿石需求。总体来看,5月国内对铁矿石需求稳中有升。 图7:高炉检修减产量(单位:周/万吨)

数据来源:Wind资讯 倍特研发 图8:45港铁矿石日均疏港量(单位:万吨)

数据来源:Wind资讯 倍特研发 图9:烧结日耗(单位:万吨)

数据来源:Wind资讯 倍特研发 图10:盈利钢厂率(%)

数据来源:Wind资讯 倍特研发 2、海外钢厂持续减产,减少对铁矿石需求 据世界钢铁协会统计,3月世界生铁产量1.03亿吨,同比减少4.5%,扣除中国之外的海外生铁产量同比减少11%;一季度全球生铁产量为3.11亿吨,同比减少0.5%;海外生铁产量减少5.4%,尤其是欧盟地区减量明显,欧盟地区同比减少9.2%,印度减少7.7%,韩国减少4%。 海外疫情持续发酵,多国延迟解封,各国经济运力压力大,下游用钢行业的需求,尤其是汽车行业的需求大幅减少,海外钢厂持续宣布减产计划。 日本最大的钢铁制造商日本制铁公司4月8日宣布茨城县鹿岛工厂的1号高炉及歌山县和歌山工厂的1号高炉将于4月中旬停产,这两座高炉产能总和为该公司总产能的15%,约810万吨。 印度延长全国封锁至5月3日,受封锁影响,原料运输困难,印度钢铁管理局公司(SAIL)的Bhilai钢厂于3月28日已暂时停产;印度国营钢铁制造商RINL在3月29日已关闭其位于Visakhapatnam钢厂中的1座高炉。RINL的年产能超过750万吨,3座高炉日均铁水产量约18万吨,关闭1座高炉之后,日均产量将减少至12万吨。 巴西钢铁生产商Usiminas表示将再关闭2座高炉,只保持1座高炉的运营,共计关闭高炉4座。目前,Usiminas钢铁年产能约为235万吨。安赛乐米塔尔将关闭其位于巴西圣埃斯皮里图托Tubarão钢厂的3号高炉。据悉,3号高炉的粗钢年产能为280万吨。该公司表示,目前不确定高炉关闭的时长,将依市场情况做出调整决定。 海外铁矿石需求不容乐观,预计二季度海外生铁产量减少1167万吨;此外据Mysteel测算,全球除中国外铁水产量合计影响年化5920万吨,影响铁矿石需求约789.3万吨/月。此外,市场担心海外需求下降,四大矿山将加大对中国的发货力度,富于铁矿石将流入中国。从地理位置、用料习惯来看,欧洲普遍使用球团较多,入炉配料中球团占30%以上,预计欧洲铁矿富余量将大部分转换为本地库存;而日韩铁矿石富余量则可能大部分转运至我国,据钢联数据显示,3月日本转运250万吨左右铁矿石到我国,4月预计约350万吨,后续或将持续有增量,预估2季度将有约1000万吨的额外供应,未来变化还需持续跟踪发运、到港等数据。 (三)铁矿石库存 1、港口库存 4月日均疏港量维持在300万吨以上的高位,港口库存小幅去化,截止4月24日,全国45个港口库存共11585.36万吨,较3月底减少109.53万吨,从近几年的库存来看,目前库存也已处于较低水平。根据4月发运及船期推算,预计5月到港量将增加,铁矿石库存小幅累积,但大概率仍在1.2亿吨左右的低位运行。 图11:45港铁矿石库存(单位:万吨)

数据来源:Wind资讯 倍特研发 2、钢厂库存 截至4月22日,钢厂进口烧结库存为1669.25万吨,较3月底增加56.48万吨,处于偏低水平;进口矿可用天数24天,处于近2年来的地位。4月钢材终端需求启动,铁水产量大幅回升,对铁矿石存在刚性补库需求,但仍受制于钢厂成材库存等原因,钢厂按需采购原料,烧结库存维持低位运行。短期内,钢厂主动大规模补库动力仍不足,以及成材消费可能步入淡季,仍将采用按需采购的策略,预计将维持原料库存在低位运行。 图12:进口烧结库存(单位:万吨)

数据来源:Wind资讯 倍特研发 3、矿山库存 国内矿山持续小幅去库,截止4月17日,70家样本矿山库存为147.28万吨,较月初去库9.27吨,已创逾一年来的低位。 图13:70家样本矿山精粉库存(单位:万吨)

数据来源:Wind资讯 倍特研发 三、5月铁矿石展望 4月四大矿山发运较3月明显回升,发往中国量也有较明显增加,增量主要来自力拓及淡水河谷。国产矿随着大面积复工,产能利用率得到提升,产量逐渐恢复。四大矿山公布一季报,力拓、必和必拓一季度产量同比增量明显,淡水河谷产量大幅下滑,同时下调2020全年目标产量。进入5月,澳、巴两国发运受天气影响减小,两国供给在无黑天鹅事件如疫情持续蔓延导致停工、意外事故等发生的情况下,供应将稳中有升。此外,市场担心主流国家受疫情影响,生产发运将面临停摆而造成矿石供应紧张,海外供应端仍有不确定性,需持续跟踪事态发展。国内矿山5月供应量将趋于稳定。 需求端,国内铁矿石需求强劲,国家统计局数据显示,2020年3月份我国生铁产量6697万吨,同比增长1.1%;一季度生铁产量19974万吨,同比增长2.4%。4月日均铁水产量较3月底升12.3万吨至225.36万吨,铁矿石日均疏港量也维持在300吨以上的高位;预计5月国内的铁矿石需求稳中有升。受疫情影响,海外钢铁终端需求减少,钢厂持续减少,减少对铁矿石需求,预计二季度海外生铁产量减少1167万吨,折合铁矿石需求约1867万吨。因此,5月全球对铁矿石需求将有所减少,主要由于海外需求下滑风险较大。 库存方面,港口库存小幅去化,较3月底减少109.53万吨至11585.36万吨,5月到港量将增加,矿石库存小幅累积,但大概率仍在1.2亿吨左右的低位运行。 综合来看,5月国内铁矿石需求有一定增量,供给维持稳定;海外受疫情影响,钢材终端需求尤其是汽车行业需求减少,钢厂持续减产,预计二季度海外生铁产量减少1167万吨。4月四大矿山发运恢复正常,发往中国量也有增加,预计5月将持续小幅增加;在目前需求减量大于供给减量的情况下,09合约短期跟随成材走势,中长期将承压走弱,普氏指数预计在70-85美金/吨波动,操作上可在期货盘面615元/吨左右时配置部分空单。但海外供给端风险仍在,目前四大矿山中淡水河谷受到影响已下调指导产量,海外供需情况成为关键因素,若供需有变化,则需再次评估供需平衡及行情走势。 倍特期货 刘明亮 徐嘉俪 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);