内容提要: 1、截至4月28日,全球新冠病毒感染病例超300万例,美国确诊超100万例。 2、海关总署公布的数据显示,中国3月镍矿砂及其精矿进口量为161万吨,为2018年2月以来最低月度水平。 3、2020年4月24日镍矿港口库存总量为1055.16万湿吨,较上周减少22.89万湿吨,降幅2.12%。 4、全国镍生铁产量环比减少4.46%至4.02万镍吨,同比减少12.25%,产量自19年11月份(产量5.31万镍吨)起逐月降低。 5、根据海关总署数据显示,2020年3月中国铬矿进口量为134.46万吨,较去年同期增加44.28万吨,增幅49%。 6、截至4月28日,计算生产一吨304不锈钢的成本约13659.4元/吨,成本较上月下降815.6元/吨,无锡太钢304不锈钢冷轧现货价13300元/吨,生产利润为-359.4元/吨。 策略方案: | 单边操作策略 | 逢低做多 | 套利操作策略 | 多强空弱 | | 操作品种合约 | 不锈钢2007 | 操作品种合约 | 沪镍2007 不锈钢2007 | | 操作方向 | 买入 | 操作方向 | 多沪镍2007 空不锈钢2007 | | 入场价区 | 12700 | 入场价区(沪镍÷不锈钢) | 7.60附近 | | 目标价区 | 13500 | 目标价区 | 8.40 | | 止损价区 | 12300 | 止损价区 | 7.20 |

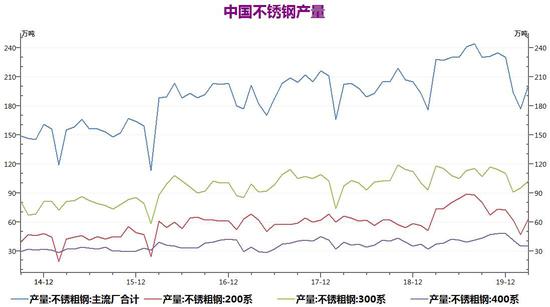

风险提示: 1、全球疫情扩散时间延长,对经济冲击加剧,多单减仓离场 2、印尼镍铁进口量进一步攀升,对镍价形成较大压力,多单减仓离场 上游镍矿进口量大幅下降,国内镍矿港口库存持续下降,镍铁产量环比下降,不过印尼镍铁进口量大幅攀升;铬矿进口量同比增加明显,铬铁产量逐渐恢复;中游电解镍生产恢复较快,沪镍(101490, -360.00, -0.35%)库存呈下降趋势;下游不锈钢产量环比回升,库存回落明显;终端行业受疫情冲击,不过目前整体有所复苏。 一、不锈钢基本面分析 1、不锈钢协会数据 国际不锈钢论坛(ISSF)发布的不锈钢消费量数据显示,预计全球不锈钢消费量2019年同比增长2.4%,2020年同比增长4.4%。2018年全球不锈钢消费量同比增长4.8%。其中,欧/非洲不锈钢消费量2019年同比下降5.7%,2020年同比增长0.4%;美洲不锈钢消费量2019年同比下降7.6%,2020年同比增长1.6%;亚洲(不包括中国)2019年不锈钢消费量同比下降0.7%,2020年同比增长2.0%。ISSF对中国不锈钢消费量预测值为2019年同比增长8.6%,2020年同比增长7.2%,2018年同比增长6.9%。 中国特钢企业协会不锈钢分会(CSSC)发布的数据显示,2019年,不锈钢粗钢产量不锈钢粗钢产量2940.0万吨,同比增加269.31万吨,增长了10.08%。其中:Cr-Ni钢(300系)1349.40万吨,同比增加了67.34万吨,增长5.25%,所占份额为45.9%,同比降低了2.11个百分点;Cr钢(400系)550.26万吨,同比增加3.57万吨,增长了0.65%,所占份额为18.72%,同比降低了1.75个百分点;Cr-Mn钢(200系,包括部分不符合国家标准的产品)1022.41万吨,同比增加了196.55万吨,增长了23.80%,所占份额为34.78%,同比上升了3.85个百分点。我国双相不锈钢产量180943吨,同比增长12.62%,所占比例0.62%。2019年,进口不锈钢111.88万吨,同比降低73.41万吨,降低39.62%;出口不锈钢367.23万吨,同比降低32.21万吨,降低了8.06%。2019年,不锈钢表观消费量2405.33万吨,同比增加202.53万吨,增长9.19%。

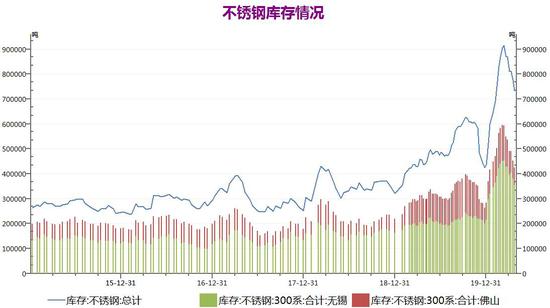

数据来源:瑞达期货,ISSF 2、供需体现-不锈钢库存去化明显 华东和华南是我国主要的不锈钢生产和消费地区,其中佛山和无锡市场是我国最主要的不锈钢贸易集散中心,两地流通量约占全国的80%以上,因此其库存情况也成为不锈钢供需情况的晴雨表。截至4月24日,佛山、无锡不锈钢总库存为73.52万吨,较上月末减少133500吨。其中200系不锈钢库存为21.49万吨,较上月末减少2.2万吨;300系不锈钢库存为42.47万吨,较上月末减少11.19万吨;400系不锈钢库存为95.6万吨,较上月末增加400吨。整体来看,不锈钢库存出现较大幅度的下降,由于3月国内疫情好转,下游消费逐步恢复,加之国外节前需求累积,市场需求出现集中释放使得消费出现阶段性好转。不过海外疫情的冲击下,外贸出口订单在4月转弱迹象,5、6月的订单下降较多,未来需求难言乐观,预计不锈钢库存去化将明显放缓。

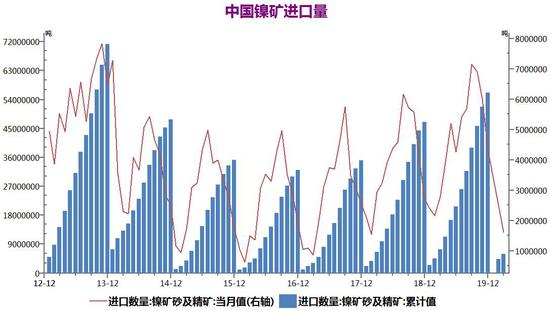

资料来源:瑞达期货、Wind资讯 3、不锈钢市场供应情况 ①、3月我镍矿进口量延续下降 中国3月镍矿砂及其精矿进口量较上年同期下降42.3%,触及25个月低位,受印尼自2020年开始实施出口禁令及冠状病毒对菲律宾造成破坏影响。海关总署公布的数据显示,中国3月镍矿砂及其精矿进口量为161万吨,为2018年2月以来最低月度水平。由于印尼今年停止镍矿出口,菲律宾因疫情镍矿出船受限,导致镍矿进口量同比出现大幅下降。目前菲律宾两大镍矿商亚洲镍业公司和全球镍铁控股公司预计将从5月1日开始在菲律宾主要矿石生产区逐渐恢复采矿和发运工作,镍矿出船预计要到5月中下旬达到国内。

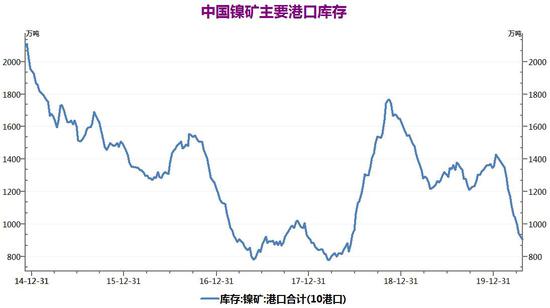

资料来源:瑞达期货、Wind资讯 ②、国内镍矿港口库存延续下降趋势 据Mysteel统计,2020年4月24日镍矿港口库存总量为1055.16万湿吨,较上周减少22.89万湿吨,降幅2.12%。其中菲律宾镍矿为786.04万湿吨,较上周减少16.51万湿吨,降幅2.06%。印尼镍矿为262万湿吨,较上周减少6.38万湿吨,降幅2.38%。受菲律宾疫情影响,4月国内港口镍矿到港量较少,主要以消耗为主,近期港口库存持续下降;而4月国内镍铁厂多执行减产或检修,对镍矿消耗量有着明显下降,故港口库存降幅缩窄。

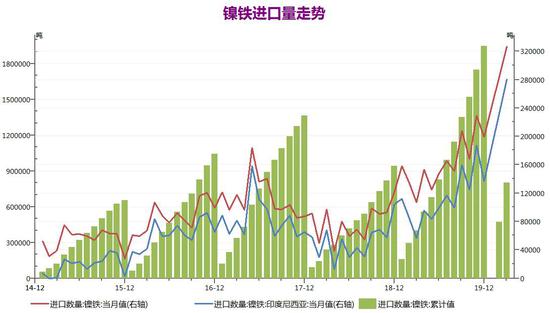

资料来源:瑞达期货、Wind资讯 ③、镍铁产量环比下降、进口同比大幅攀升 产量方面,月全国镍生铁产量环比环比减少4.46%至4.02万镍吨,同比减少12.25%,产量自19年11月份(产量5.31万镍吨)起逐月降低。分品位看,高镍铁3月产量为3.38万镍吨,环比减少5.47%;低镍铁3月份产量为0.64万镍吨,环比增1.3%。3月镍生铁产量持续下调,减量多体现在高镍生铁部分。4月全国镍生铁产量预计环比继续降低,降幅5.11%,为3.82万镍吨。其中高镍生铁产量环比降低6.91%至3.15万镍吨。低镍生铁环比增4.39%至0.67万镍吨。4月份镍矿库存进一步消耗,市场对高镍生铁4月份价格预期仍较为悲观,减产意愿进一步加强,低镍生铁产量增加主因部分大型200系一体化不锈钢厂恢复产量有关。 进口方面,中国海关总署公布的数据显示,中国3月镍铁进口量为32.71万吨,同比攀升205.30%。其中,印尼仍为中国镍铁进口的最大供应国,3月自该国进口28.04万吨,同比飙升393.86%。随着印尼NPI的产量增加,进入中国市场的量呈增加趋势,到二季度印尼镍铁进口量将持续增长,供应仍有增长预期。

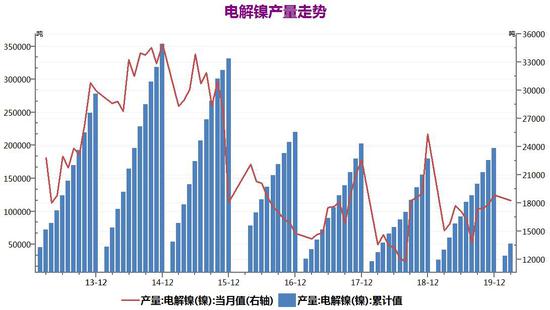

资料来源:瑞达期货、Wind资讯 ④、电解镍生产恢复较快 据SMM数据显示,2020年3月全国电解镍产量1.56万吨,环比增16.03%,同比增21.59%。据SMM初步调研了解,3月产量上升,一方面由于月自然天数较2月更长,另一方国内复工环境也较上月更为稳定有序,目前在产的各冶炼厂产量大多数高于上月。其中吉林冶炼厂已恢复至去年同期的产能释放率开始正常生产电解镍;甘肃和新疆冶炼厂目前生产情况良好,排期正常;由于3月镍价持续下行,山东和天津冶炼厂由于成本原因,暂时仍保持低负荷生产,据悉虽然该两家企业使用进口中间品为原料,但由于前期对原料有所备库,短期内暂时不影响排产。广西冶炼厂的电解镍产线目前仍处于暂停状态,预计在四季度再考虑恢复。4月预计国内电解镍产量1.55万吨,环比降0.96%。四月自然天数减少,各冶炼厂排产量均有一定正常降幅。但如果镍价继续下行,且国外疫情继续恶化,或对使用海外矿石及中间品为原料的生产企业产生增加成本压力。

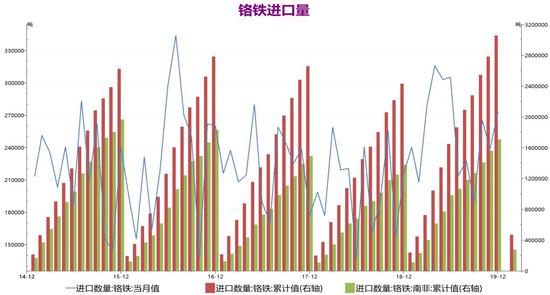

资料来源:瑞达期货、Wind资讯 ⑤、铬矿供应较为充足 我国铬矿资源十分贫乏以及开采成本高,导致铬矿的供应很大程度依赖于进口,南非是我国铬矿的最大进口国,占比在70%左右,铬矿常被加工成铬铁,因此铬矿进口量与我国铬铁产量呈现明显正相关。根据海关总署数据显示,2020年3月中国铬矿进口量为134.46万吨,较去年同期增加44.28万吨,增幅49%。2020年1-3月中国铬矿累计进口量为382.32万吨,较去年同期增加16.4%。3月南非宣布封城使得铬矿出口受到一定干扰,国内铬矿港口库存有所下降,不过随着4月南非对港口和矿山的封锁逐渐放开,对国内的铬矿出口得到恢复,截至4月24日国内铬矿港口库存420.2万吨,较上月底增加17.9万吨,铬矿供应较为充足。

资料来源:瑞达期货、Wind资讯 ⑥、铬铁进口量同比增加国内产量得到恢复 我国铬铁使用量较大,铬铁生产自给能力在七成左右,在国内生产仍无法满足下游需求情况下,依然需求大量进口铬铁,其中南非、哈萨克斯坦是我国铬铁的主要进口国,分别占进口数量的57%、28%,铬锰系、铬镍系、铬系不锈钢据需要使用铬原料进行生产,其中300系不锈钢生产中铬铁成本占15%左右。根据海关总署数据显示,中国2020年1-2月份铬铁进口量为46.88万吨,同比增加2.06万吨,增幅4.6%。其中,来自南非进口量为27.87万吨,占比59.45%;哈萨克斯坦进口量为10.06万吨,占比21.45%;印度进口量为4.34万吨,占比9.25%。 根据Mysteel数据,2020年3月全国高碳铬铁产量40.02万吨,环比增加19.6%,同比减少18.0%。其中主产地内蒙古26.1万吨,环比增加8.0%,同比减少7.4%。3月全国高碳铬铁产量环比2月增加,主因3月国内运输基本恢复,铬铁厂的原料供应充足,2月因原、辅料运输不及时被迫减、停产的工厂于3月恢复正常生产。预计2020年4月高碳铬铁产量约38万吨,环比减少5%。主因4月北方地区个别大型铬铁厂计划检修,预计产量减少2-3万吨。由于4月四川地区仍处于枯水期,而该地区铬铁厂大多计划于5月初恢复生产。

资料来源:瑞达期货、Wind资讯 ⑦、不锈钢产量环比回升 据Mysteel数据显示,2020年3月国内32家不锈钢钢厂粗钢产量合计213.5万吨,环比增加16.6%,同比减少13.4%。其中200系70.7万吨,环比增加36.5%,同比减少13.9%,300系105.6万吨,环比增加10.9%,同比减少15.9%,400系37.2万吨,环比增加3.0%,同比减少3.9%。预计2020年4月国内32家不锈钢钢厂粗钢排产总量215.0万吨,环比增加0.7%,同比减少11.2%。其中200系72.3万吨,300系101.3万吨,400系41.4万吨。3月国内企业集中复工,贸易和物流环节也基本恢复到正常水平,钢厂厂内成品材库存有一定的消化,且原料采购及运输恢复,所以3月钢厂产能利用率有明显的提升;但是同比2019年3月钢厂生产情况来看,2020年3月钢厂产能利用率是下降的,下游需求也是叠加了2、3月整体订单,从一季度整体情况来看不如去年。

资料来源:瑞达期货、Wind资讯 4、不锈钢市场需求情况 ①、我国房地产投资同比有所修复 根据国家统计局公布数据显示,2020年1-3月份,全国房地产开发投资21962.6亿元,同比下降7.73%,1-2月开发投资完成额累计同比下降16.33%,房地产开发投资增速在今年首次跌至负值,不过在3月份同比降幅得到一定修复。2020年1-3月份,全国房屋新开工面积累计28203万平方米,同比大幅下降27.2%,同比降幅依然较大,不过较1-2月的44.9%得到一定修复。房地产开发投资金额以及房屋新开工面积都出现大幅下滑,并且销售情况也表现不乐观,房地产行业作为资金密集型产业,在疫情的冲击下,中小房地产企业的资金链承压,2020年至今,全国已有超过百家房企宣告破产,而规模型房企在融资方面优势更加突出,房地产投资将受到较大影响。不过随着疫情好转,房产投资及项目施工开始回升,将逐渐缓解疫情产生的冲击影响。

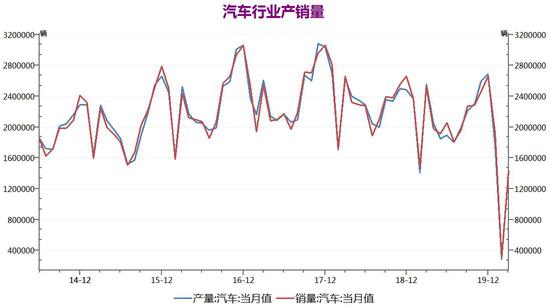

资料来源:瑞达期货、Wind资讯 ②、汽车行业产销量环比改善 汽车产销方面,根据中国汽车工业协会发布数据显示,2020年3月中国汽车产量和销量分别完成142.2万辆和143万辆,环比分别增加399.23%%和361.05%,同比分别下降44.47%和43.29%。累计方面,2020年1-3月中国汽车产量和销量分别完成347.4万辆和367.2万辆,产销量比上年同期分别下降45.2%和42.4%.随着国内经济活动逐渐恢复,3月汽车产销量环比出现明显增长,预计二季度产销量将进一步得到好转,汽车市场有望延续复苏势头,不过同比来看当前产销量较去年同期相比仍有较大的差距。目前来看恢复至去年同期水平,一方面需要全球疫情得到有效控制,经济企稳复苏,另一方面需要各项支持和促进政策的陆续出台,刺激市场消费活力。

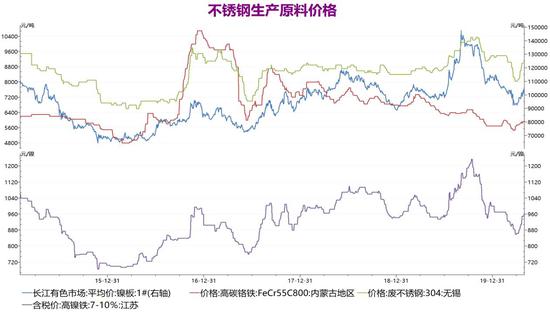

资料来源:瑞达期货、Wind资讯 5、不锈钢生产成本 冶炼304不锈钢核心原料是镍板、镍铁、铬铁、废不锈钢等。由于每家钢厂设备和工艺有一定差异,获取原料的渠道和价格也差异较大,使得每家钢厂原料配比情况各不相同。其中镍铁在镍原料配比率大约为70%,废不锈钢在镍原料配比率大约为22%,镍板在镍原料配比率大约为8%,再加上制造工序成本约为2700元/吨,以及设备折旧和财务成本约为650元/吨。截至4月28日,计算生产一吨304不锈钢的成本约13659.4元/吨,成本较上月末增加815.6元/吨,无锡太钢304不锈钢冷轧现货价13300元/吨,生产利润为亏损359.4元/吨,利润较上月末下降565.6元/吨,镍铬原料价格均出现上涨。具体原料价格方面,截至4月28日,长江有色镍板1#价格101000元/吨,环比上月末上涨7000元/吨;江苏高镍铁7-10%价格965元/镍,环比上月末上涨90元/镍;内蒙古高碳铬铁价格5925元/吨,环比上月末上涨225元/吨;无锡304废不锈钢价格950元/吨,较上月上涨950元/吨。

资料来源:瑞达期货、Wind资讯 二、5月份不锈钢价格展望 基本面,上游由于印尼今年镍矿停止出口,加之菲律宾因疫情采取管控措施,导致国内镍矿进口供应大幅下滑,国内镍矿港口库存持续消化状态;受镍矿供应紧张影响,冶炼厂厂生产利润出现倒挂检修减产情况增多,而随着印尼镍铁产量不断释放,对中国的出口量大幅攀升,部分缓解国内减产影响,不过中印镍铁总产量仍呈现下降;铬矿前期因疫情影响导致运输受限,对铬铁厂生产造成影响,铬铁价格有所上升,不过3月份铬矿进口恢复较快,铬铁产量得到恢复,铬铁供应紧张逐渐缓解。下游由于市场需求集中释放,采购消费回升明显,推动不锈钢库存加快去化,此前库存高企的压力得到缓解,并且不锈钢生产利润修复下,不锈钢厂的减产意愿有所下降,不过海外疫情导致出口订单减少,也使得不锈钢市场需求难以延续较快复苏。展望5月份,不锈钢价格预计小幅回调后震荡偏强,建议逢低做多为主。 三、操作策略建议 1、中期(1-2个月)操作策略:谨慎逢低做多为主 具体操作策略 对象:不锈钢2007合约 参考入场点位区间:12600-12800元/吨区间,建仓均价在12700元/吨附近 止损设置:根据个人风格和风险报酬比进行设定,此处建议不锈钢2007合约止损参考12300元/吨 后市预期目标:目标关注13500元/吨;最小预期风险报酬比:1:2之上 2、套利策略:跨品种套利-4月镍不锈钢比值震荡偏强,鉴于镍基本面强于不锈钢,预计后市比值偏强走势,建议尝试买沪镍、卖不锈钢操作,参考建议:建仓位(NI2007/SS2007)7.60,目标8.40,止损7.20。 3、套保策略:关注不锈钢下跌至12000元附近的多头保值头寸,但下方注意及时止损;而上方持有商的空头保值意愿可以增加,建议关注涨至13600元以上的逢高空头机会,比例定为20%。 风险防范 全球疫情扩散时间延长,对经济冲击加剧,多单注意减仓离场。 印尼镍铁进口量进一步攀升,对镍价形成较大压力,多单注意减仓离场。 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ: