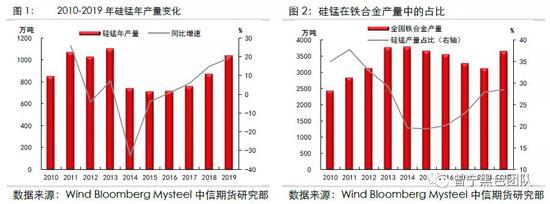

文:黑色建材组 转自于中信期货黑色建材组 04月30日专题报告 报告摘要 综合锰矿成本及硅锰供需发展来看,在南非恢复出口后,可能有短暂的回调,但总体仍存在有支撑,若南非疫情再出变故或去库存超预期,硅锰仍有上涨的可能。在国外疫情因素未完全消退,国内锰矿去库存未出现拐点前,做空仍需谨慎。但随着供给端扰动的消退,硅锰也将回归平淡,跟随黑色整体进入长周期的下行状态。 供给端实质影响持续,硅锰短期价格有支撑 短期来看,虽然锰矿价格已大幅上涨,南非封国也临近尾声,但疫情影响并未结束,锰矿生产、发运从完全停滞到恢复正常,也需要一定的时间,4月份发运量的减少,在国内锰矿库存上的影响尚未完全体现,其他国家进口的增量,在较短的时间内,也无法弥补南非供应的减量,5-6月份国内港口仍将面临锰矿去库存,预计港口南非矿库存降至100万吨,港口库存降至350万吨左右,这将支持锰矿价格维持高位运行。 而硅锰上涨幅度小于锰矿,合金厂利润已较为微薄,低利润下的供应减量,将缓解硅锰的高库存压力,下游终端旺季需求仍在延续,钢厂整体利润适中,又维持较高的产量,对硅锰需求较为旺盛,硅锰成本在钢材总成本中的占比小于5%,成本敏感性不高。综合锰矿成本及硅锰供需发展来看,在南非恢复出口后,可能有短暂的回调,但总体仍存在有支撑,若南非疫情再出变故或去库存超预期,硅锰仍有上涨的可能。 需求有走弱压力,硅锰长期价格有压力 中长期来看,疫情的发生导致全球经济面临衰退,无论是国内还是国外,整体需求受到大幅影响,黑色产业链将回归需求主导。南非疫情控制后,锰矿的供应将逐步恢复,且高矿价将刺激全球锰矿的产出,锰矿的短缺或不可持续,锰矿仍将回归供给过剩。国内硅锰行业产能较大,高供给矛盾未能根本解决,仍面临来自供给宽松与下游需求走弱的双重压力 需要注意的是市场转变的节奏,在国外疫情因素未完全消退,国内锰矿去库存未出现拐点前,做空仍需谨慎。在疫情及锰矿预期的波动下,硅锰价格可能也波动较大,但随着供给端扰动的消退,硅锰也将回归平淡,跟随黑色整体进入长周期的下行状态。 正文 南非“封国”解除,硅锰走势如何? 2019年下半年以来,硅锰价格跌宕起伏,主要驱动均来在锰矿端,而锰矿的供应又主要来自海外。2020年,全球疫情的蔓延,也影响了硅锰行业的供需,特别是在3月26号,世界第一大锰矿出口国南非启动“封国”的防疫政策,造成锰矿出口停滞,锰矿及硅锰价格大幅上涨。当前南非“封国”临近结束,硅锰行业的供需现状如何,锰矿又将如何影响硅锰走势,在此,我们予以探析: 一、硅锰行业简介:依附于钢铁,共荣共生 铁合金行业与钢铁工业同步发展,是国内钢铁工业的基础原材料,铁合金主要用于钢铁工业的冶炼环节,常在炼钢时作为脱氧剂、元素添加剂等加入,以达到钢材纯净、且具备特定性能的作用。铁合金种类较多,按元素大类划分,有硅系、锰系、铬系、镍系、钒系、钨钼系等数十个大类,几十个品种。 2019年全国铁合金产量达到3658万吨,而硅锰又是合金中产量最大的品种,2019年国内硅锰产量1040万吨,同比增长近20%,硅锰合金主要用于炼钢环节,作为高效的复合脱氧剂和锰元素添加剂,大部分的钢材生产均用到硅锰,特别是螺纹钢(3367, 70.00, 2.12%)、高锰合金钢等锰含量较高的钢种,用量更大。

从硅锰合金的产地分布来看,目前硅锰产能集中分布在内蒙、宁夏、广西等省份,特别是内蒙、宁夏两地的占比超过57%,实际上硅锰行业的发展经历了由南方向北方的转移,在2015年以前,西北地区硅锰产量在全国的占比不足20%,在上一轮的钢铁熊市中,硅锰行业也经历了深度洗牌,西北地区依托能源电价优势,逐渐发展成为全国最大的铁合金生产基地。

二、锰矿行业供需现状:进口依存度高

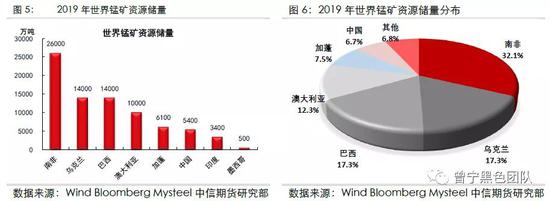

1、国际锰矿资源储量情 锰矿是生产锰系合金的主要原料,从资源属性来看,锰矿矿床类型主要有:沉积型、火山沉积型、沉积变质型、热液型、风化型和海底结核型。根据美国地质调查局的数据,截止2019年,世界锰矿储量为8.1亿金属吨,主要分布在南非、巴西、澳大利亚、加蓬等国,且上述国家锰矿资源禀赋较好,主要表现在锰矿的品位较高,大多超多35%,多为高品位氧化矿和中高品位的碳酸矿,另外锰矿床规模大且构造简单,多赋存于浅地表,适宜大规模机械化露天开采。

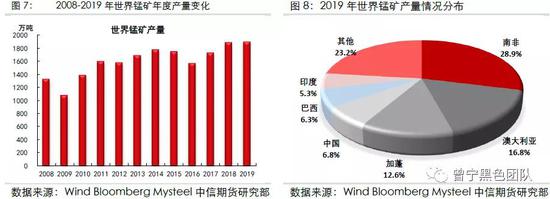

2、当前各国锰矿产量情况 2019年,世界锰矿产量1900万金属吨,根据世界锰协的数据,锰矿产量约6540万吨湿吨,从锰矿产量的分布来看,锰矿产量基本与锰矿资源储量相匹配,主要集中在南非、澳大利亚、加蓬等国,而乌克兰虽然锰矿储量丰富,但锰矿储量的70%为碳酸盐型的中低品位锰矿石,氧化锰矿含锰约 22%~27%, 碳酸锰矿石含锰仅16%~19%, 且含磷偏高,因此实际的开采量并不如其储量多。

3、国内锰矿储量及进口情况 我国虽然锰矿资源较丰富,但总体锰矿品位并不高,90%以上的锰矿资源属于贫锰矿,主要分布在广西、湖南、云南、贵州、重庆等南方省份,从资源的开采的经济性来看,低品位矿产资源的开采需经过剥离、洗选环节、经济性远低于国外高品位锰矿,因此近年来随着钢铁工业的发展,国内锰矿资源不能满足铁合金行业发展所需要的原材料需求,锰矿的进口量也不断增多,我国已成为世界第一大锰矿进口国。2019年,我国共进口锰矿3419万吨,主要的进口国家有南非、澳大利亚、加纳、加蓬、巴西、马来西亚等。

三、南非“封国”对锰矿供应的影响:减量仍在持续

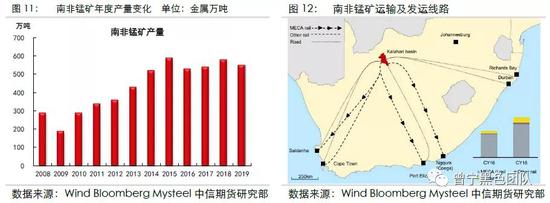

1、南非锰矿生产情况 南非地处非洲高原的最南端,南、东、西三面临海,濒临大西洋和太平洋,边缘地区为沿海低地,北面则有重山环抱。北部内陆区属卡拉哈里盆地、多为灌丛草地或干旱沙漠、海拔较低,而周围的高地海拔超过1200米。 南非矿产资源丰富,锰矿、铬矿等多种矿产品储量居世界首位,当前世界上大多数的高品位锰矿资源分布在南非,锰矿品位达到30-50%,平均品位在42%左右,主要分布在北开普省、德兰士瓦省,锰矿床主要集中在北开普省西北部的波斯特马斯堡—卡拉哈里锰矿区。锰矿矿床多为同生的沉积型锰矿床,目前拥有工业储量7亿吨左右,潜在资源量约102亿吨。而实际开采较多是卡拉哈里矿区,包括马马特旺(Mamatwan)、韦塞尔(Wessels)和霍特泽尔(Hotazel)锰矿及米德尔普莱茨、恩奇万宁(Nchwaning)、格罗利亚(Gloria)、布莱克洛克、桑托和贝尔格莱维亚等。

2019年南非锰矿产量达到550万金属吨。从锰矿的种类来看,南非锰矿主要有高铁氧化矿及碳酸矿两个大类,如萨曼科公司的韦塞尔矿山、阿斯芒公司的恩奇万宁(Nchwaning)矿山主要出产氧化矿,而南非联合锰业(UMK)主要出产碳酸锰矿。南非本国也有部分锰系合金企业,但不足以消化大量的锰矿产出,大部分的锰矿用于出口,由于卡里哈里盆地位于南非北部沙漠,距离海岸线超过1000公里,锰矿主要通过铁路运输的方式运至港口,南非主要的锰矿出口港口有伊丽莎白港(PORT ELIZABETH)、萨尔达尼亚湾港(Saldhana Bay)、开普敦港等。 2、中国从南非进口锰矿情况 近年来,我国从南非进口锰矿量不断增长,从2008年的196万吨增长至2019年的1342万吨,约占全年进口总量的40%,南非已成为我国第一大锰矿进口国。 从南非到中国海运路线一般经过印度洋、太平洋、马六甲海峡,然后到达中国港口,一般情况下40天左右到达,国内的锰矿港口主要有天津港和钦州港,港口锰矿再通过汽运的方式运输至国内硅锰合金厂,天津港是北方合金厂的原料集散地,而钦州港则为南方合金厂的原料集散地,南非锰矿大部分停卸在天津港。

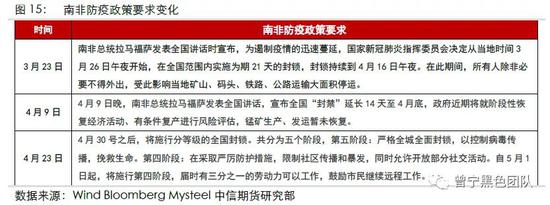

3、南非疫情情况:短暂好转,仍未根除 2020年全球疫情的爆发,对锰矿供应产生了较大影响,特别是南非的“封国”政策,对锰矿供应产生了较大影响,市场对锰矿的供应预期也有了较大转变,从年初的锰矿供应宽松,转变为当前对锰矿供应紧缺的担忧。回顾今年南非的锰矿出口变化,无论是矿山生产、还是港口发运,均取决于疫情的发展与控制情况。

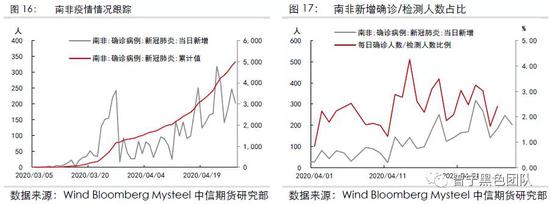

从时间节点来看,当前已接近南非全国性“封禁”的末期,南非在5月1日以后,将从最严的全面封锁转为第四阶段的部分放开,以恢复部分经济活动,并提出政府必须在恢复经济活动与防止病毒传播之间寻找平衡。 从南非的经济发展来看,作为新兴市场国家、“金砖五国”之一的南非,近年来经济增幅已大幅放缓,2019年南非GDP约3700亿美元,同比增长仅0.15%,因此南非政府面临经济与疫情的双重压力。 而从南非疫情的发展来看,南非自3月5日出现首例新冠肺炎确诊以来,虽然南非已经经历了三十几天的封国,但疫情并未有效控制,每日仍有150-200人的新增确诊病例出现,总计感染人数达到4996人,而且受制于监测能力的限制,每日送检的样本数量只在8000人左右,由此推算南非的确认比例仍在2%以上,根据4月29日,南非卫生部的预估,若不采取任何措施,疫情将在7月达到高峰;封锁三周,疫情将在8月达到高峰;而最终采取的是为期五周的全国封锁,高峰也被推迟到9月。因此南非的疫情高峰并未来临,因此不排除疫情持续发酵的可能,疫情不能解除,将持续影响南非正常经济活动。

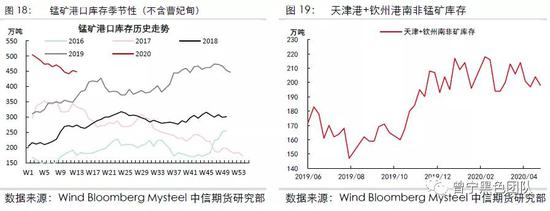

4、南非疫情对中国锰矿进口的影响 实际上,南非锰矿的生产及出口恢复取决于疫情的发展,当前南非封锁状态由5级降为4级,TP等矿山也对外表示逐步恢复开采,自5月1日起,露天矿山可恢复100%运营,地下矿山维持50%的生产运营,但南非整体仍处于宵禁状态,矿山人员的到岗情况也可能存在部分问题,在疫情并未得到完全控制的情况下,矿山从完全停滞到开始恢复,再到产量达到疫情前的水平,需要较长的时间,结合国内的疫情防控与复产复工进度来看,国内疫情在2月底就得到初步控制,但社会经济的复工复工,一直持续到4月份,因此预计南非的锰矿生产、发运在5月份仍会受到影响。 目前南非港口发运仍未完全恢复,由于4月份锰矿发运的停滞,且从南非到中国需要30-40天的船期,国内5月已确定无南非锰矿到港,6月份的到港情况可能也少于正常月份的平均水平。从国内锰矿的库存来看,虽然前期港口有较多的锰矿库存,但在到港减少、合金厂需求正常的情况下,锰矿库存已不断下降,天津港、钦州港两港库存从最高的505万吨降至4月24日的448万吨。 港口南非矿库存,也开始高位回落,两港库存回落至200万吨左右,特别是天津港南非矿库存更是下降,目前天津港南非锰矿库存在160万吨左右,由于锰矿价格处在较高位,实际成交多以刚性备货为主。进入5月份,南非锰矿库存将继续减少,若以南非锰矿的月均进口量推算,南非共封国35天,再叠加5月份发运低于正常水平,国内锰矿的减量可能在100-150万吨,而南非锰矿进口占比近四成,其他国家的锰矿即使增量,难以对冲南非锰矿的减量,港口南非锰矿库存将降至100万吨左右,港口总库存降至350万吨左右,届时国内港口锰矿可用天数降至30-35天。综合港口库存的变化趋势来看,锰矿库存的减少,仍将对短期锰矿价格予以支撑带动。

四、锰矿对硅锰行业的影响:短期有支撑,长期有压力

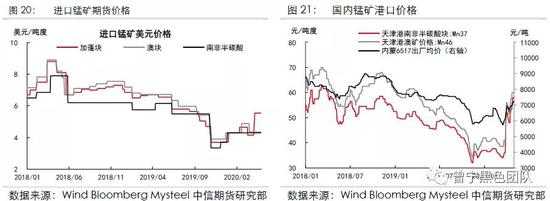

1、锰矿进口减少,如何国内硅锰生产 从锰矿到硅锰合金,主要在合金厂矿热炉内生产完成,从国内硅锰企业的生产组织模式来看,对锰矿的原料的采购的主要有国外期货矿和国内现货矿两种,而期货矿与现货矿存在一定的时间预期差,既期货矿为提前锁定成本,而不同企业的风险偏好、经营模式略有不同,期货矿的用量比例也不尽相同,这也导致了锰矿原料成本的差异。 在南非锰矿出口受阻后,国内港口锰矿价格大幅上涨,天津港半碳酸价格从3月中旬的38元/吨,上涨至4月底的58元/吨,涨幅近60%,导致使用现货矿的原料成本大幅抬升1500-1800元/吨,而以期货矿为主要原料的企业,当前生产所用原料仍为3月份采购外盘锰矿,因此成本相对较低,但外盘报价也有大幅提升,随着前期低价库存的消耗,国内锰矿成本整体有所抬升,后期仍有部分的空间。

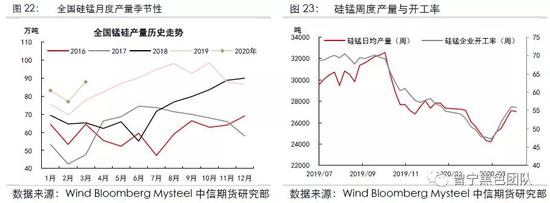

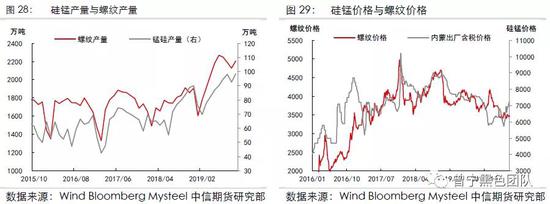

从硅锰的供给来看,硅锰行业集中度较低,头部前十的企业产量在行业总供给中的占比约为20%,多数产量集分布在中小型合金厂,且供给能力充足,因此在行业有利润的情况下,硅锰供给将有较大的扩张驱动,因此,南非锰矿事件对硅锰供给影响,关键在于利润引导下的合金厂行为变化。 由于南非半碳酸为国内合金厂重要的配矿矿种,合金厂作为典型的来料加工型企业,在锰矿成本上升后,目前硅锰价格并未同步上涨,整体涨幅小于锰矿,虽有部分期货矿企业受益于锰矿的上涨,但行业整体的利润受到侵蚀,合金厂维持在低利润下生产,北方工厂出现不同程度降负荷生产的情况,南方工厂在期货矿用完后,也面临部分减产或停产。后期供给的变化,有几个变动项,既硅锰价格能否上涨,修复锰矿的成本抬升;锰矿价格是否会因南非出口的好转,而出现价格下行,向合金厂让出部分利润。预计合金厂将维持常态化低利润生产。

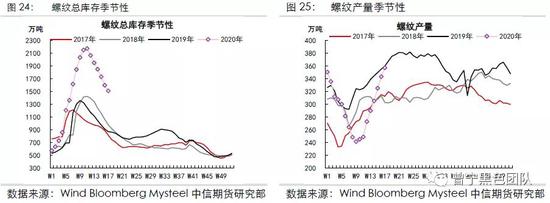

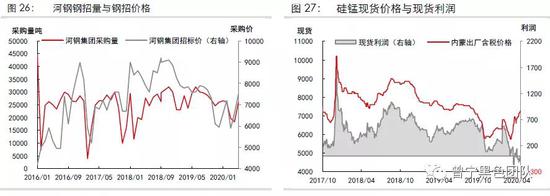

2、硅锰需求:短期需求旺盛,长期有走弱压力 硅锰合金的消费主要集中在钢铁行业,特别是建筑钢材对硅锰的需求更大,目前钢材终端的旺季需求仍在持续,钢材库存不断去化,钢厂利润也保持在较为适中的状态,建材利润在300-500元/吨,钢厂仍保持较高的生产积极性,钢材产量不断提升,导致硅锰的旺季需求也在延续。目前螺纹产量已接近去年同期,但是往后,则要重点关注需求的持续性。从5月份来看,我们认为真实终端需求仍然会比较好,考虑到终端企业的备库存,尽管后期真实需求还比较好,但钢材表观需求会下降,从近两周的表观需求来看,可能已经达到了高点。疫情影响了居民就业,影响了很多人的永久收入预期,地产销售的下滑会影响新开工,上半年新开工的下降对需求的影响,要在下半年才会明显体现。所以到了六七月份之后可能会面临季节性下滑和同比下滑的双重压力 而钢材供给的变化是滞后于终端需求的,即使需求出现了边际的下滑,但钢材产量相对刚性,钢材产量仍有小幅增长空间,5月份钢材产量仍维持在高位。在供需错配导致钢厂利润收缩较大时,钢材产量才会出现下降。从钢招情况来看,5月份钢招量较4月份有大幅提升,可能在6月份钢招量仍维持在高位。再往后期,硅锰需求增量空间有限,同样有走弱的风险

3、对硅锰价格的影响:短期有支撑,长期有压 供给端实质影响持续,硅锰短期价格有支 短期来看,海外疫情的发酵影响了锰矿的供应,虽然当前锰矿价格已上涨至较高位,南非封国时间临近尾声,疫情防控政策也从5级降至4级,但南非疫情并未得到根本控制,锰矿生产、发运从完全停滞到恢复正常,也需要一定的时间,4月份发运量的减少,在国内锰矿库存上的影响尚未完全体现,其他国家进口的增量,在较短的时间内,也无法弥补南非供应的减量,5-6月份国内港口仍将面临锰矿去库存,这将支持锰矿价格维持高位运行 而硅锰上涨幅度小于锰矿,合金厂利润已较为微薄,低利润下的供应减量,将缓解硅锰的高库存压力,下游终端旺季需求仍在延续,钢厂整体利润适中,又维持较高的产量,对硅锰需求较为旺盛,硅锰成本在钢材总成本中的占比小于5%,即使钢厂的定价权以钢厂为主,但成本敏感性不高。综合锰矿成本及硅锰自身供需发展来看,在南非恢复出口后,可能有短暂的回调,但总体仍存在有支撑,且南非疫情影响仍在持续,若去库存超预期,硅锰仍有上涨的可能。

需求有走弱压力,硅锰长期价格有压 中长期来看,疫情的发生导致全球经济面临衰退,无论是国内还是国外,整体需求受到大幅影响,黑色产业链将回归需求主导。南非疫情控制后,锰矿的供应将逐步恢复,且在较高的锰矿价格下,将刺激全球锰矿的产出,锰矿的短缺或不可持续,锰矿仍将回归供给过剩。 国内硅锰行业产能较大,高供给矛盾未能根本解决,仍面临来自供给宽松与下游需求走弱的双重压力,因此硅锰价格也面临较大的下行压力。需要注意的是市场转变节奏,在国外疫情因素未完全消退,国内锰矿去库存未出现拐点前,做空仍需谨慎。在疫情及锰矿预期的波动下,硅锰价格可能也波动较大,但随着供给端扰动的消退,硅锰也将回归平淡,跟随黑色整体进入长周期的下行状态。

|

|

|  |

|