研究结论 白糖(5015, 113.00, 2.31%)19/20年度供应短缺,因为疫情的原因,原油价格暴跌,消费减少,供应缺口有所减少;同时20/21年度再度出现供应过剩。 首先:中国白糖需求大于产量,长期需要靠进口弥补缺口,缺口大概一直维持在1/3。由于国内价格远高于国外,目前现货价格偏高,外盘价格暴跌,进口优势明显。 其次:2020年2月底,19/20年度本期制糖全国累计产糖882.54万吨;全国累计销糖401.72万吨;销糖率45.52%(去年同期45.81%)。 第三:国内外价差在85%征税情况下,配额外进口糖价格在4580元/吨附近,疫情封锁走私减少。 第四:发改委关于进口配额外加税政策,三年依次递减,45%、40%、35%配额外进口总税率95%、90%、85%。目前已经第三年85%这个阶段。2020年5月到期。未来政策不确定,如果取消,国内价格将大幅度下跌,如果延续可能会引起新一轮贸易冲突。政策走向是前半年比较关键的不确定因素之一。 第五:主产区新糖大量上市,新糖报价目前在5690附近。 综合以上观点,白糖中长期基本面从偏多转为偏多减少。疫情打乱供需平衡,由于原油价格暴跌,巴西糖制乙醇比例下降,白糖产量大幅增加,白糖供应从紧缺转为供应宽松。原糖价格再度到达10美分附近,国内近月受现货价格坚挺影响偏强,远月跟随下跌。5月到期的征税政策不明朗,09主力合约震荡略偏空运行。 一、行情回顾 2020年开端,全球受新冠疫情影响,各地封锁,经济冻结。证券及商品市场价格暴跌。白糖作为民生物资,总体受影响较轻。国内外走势不同步,主要是因为外围市场白糖从供应短缺,未来转为供应过剩。这是因为原油价格暴跌,巴西糖制乙醇比例减少,白糖供应增加。同时疫情消费减少。外围原糖价格暴跌,国内相对抗跌,主要是国内白糖本身就是有供应缺口,需要进口弥补,而受限配额,配额外征税等因素,正规渠道进口偏少,而疫情导致边界控制严格,走私减少,国内白糖现货价格相对坚挺。主力合约换月09,因为5月份的征税政策不明确,加上外围市场大跌,远月合约相对偏弱。 图1:ICE11号原糖指数和郑糖指数周线对比图

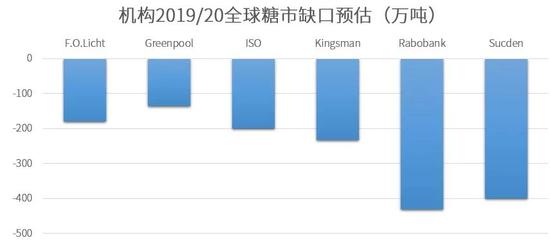

资料来源:文华财经 各机构预测: 联合国粮农组织:19/20年度全球糖供应料短缺240万吨。 摩根大通:19/20榨季全球食糖供应缺口640万吨。 F.O Licht:预计19/20榨季全球食糖供应缺口从420万吨增加到550万吨。 IOS:19/20年度全球糖缺口预计达612万吨。 福四通:19/20全球糖缺口预估从570万吨上调至590万吨。 DATAGRO:19/20年度全球糖市供需缺口预估调升至642万吨,5月预估为234万吨。 Green Pool:预计20/21榨季全球食糖供应过剩30万吨。 Rabobank:19/20榨季全球食糖供应缺口削减至670万吨。巴西新榨季制糖比或提高至46%,糖出口恐增加1000万吨。 图2:usda全球供需平衡表

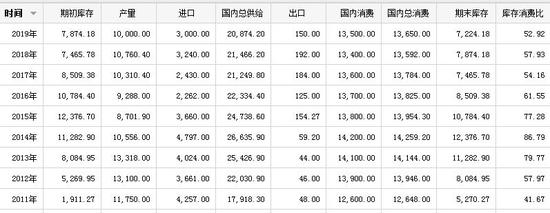

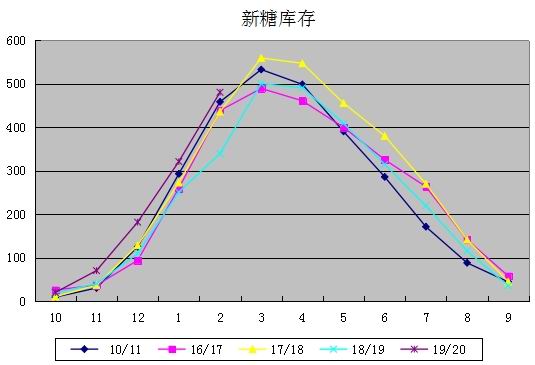

资料来源:布瑞克 二、供需分析 1、国内白糖产量小幅减少 国内白糖产量从15/16年度开始,近四年产量逐步增长,2017/18年度恢复至1000万吨以上。国内供需变化不大,国内缺口还有500万吨左右,200万吨配额,主要是走私的影响。疫情封锁,走私下降明显,国内供应压力减弱。 图3:布瑞克国内供需平衡表

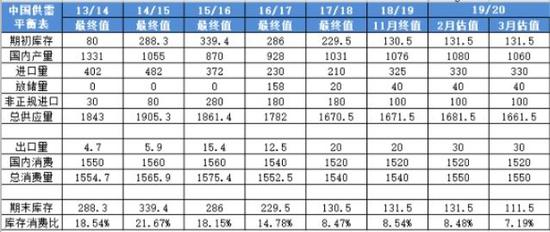

资料来源:布瑞克 图4:国内供需平衡表(天下粮仓和农村部)

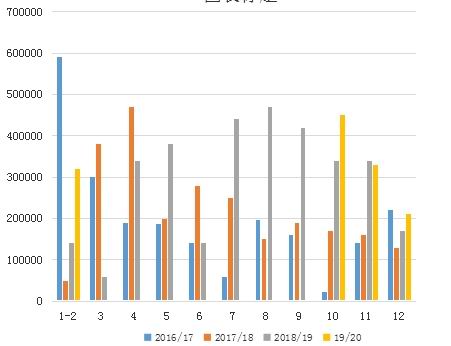

资料来源:农业部 2、进口食糖同比增加 海关总署公布的数据显示,2020年1-2月中国进口食糖32万吨,同比增加18万吨。 2019/20榨季截至2月底我国累计进口糖131万吨,同比增加32万吨。 图5:白糖月度进口量

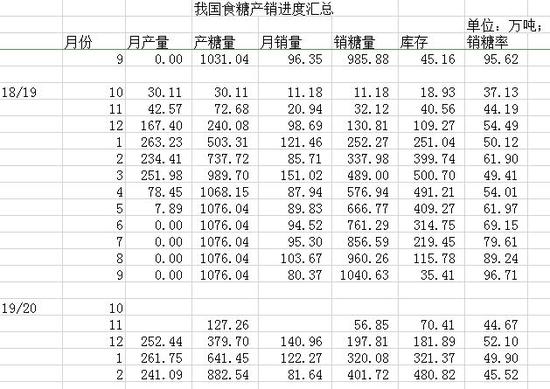

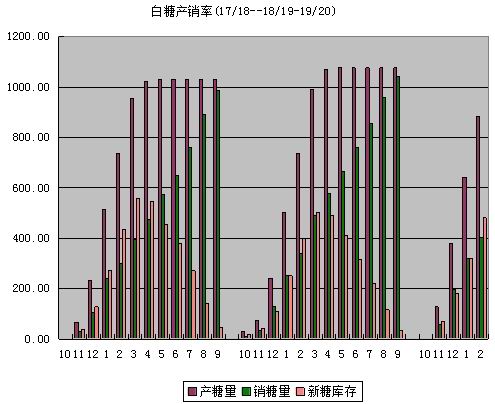

资料来源:大越期货整理 3、国内销售数据 2019/20年制糖期全国制糖生产情况。 截至2月底,本制糖期全国已累计产糖882.万吨(上制糖期同期产糖737.72万吨),其中,产甘蔗糖743.26万吨(上制糖期同期产甘蔗糖607.88万吨);产甜菜糖139.28万吨(上制糖期同期产甜菜糖129.84万吨)。 截至2月底,本制糖期全国累计销售食糖401.72万吨(上制糖期同期337.98万吨),累计销糖率45.52%(上制糖期同期45.81%),其中,销售甘蔗糖320.02万吨(上制糖期同期260.09万吨),销糖率43.06%(上制糖期同期42.79%);销售甜菜糖81.7万吨(上制糖期同期77.89万吨),销糖率58.66%(上制糖期同期61.9%) 图6:我国食糖产销进度汇总

资料来源:大越期货整理 图7:白糖产销率

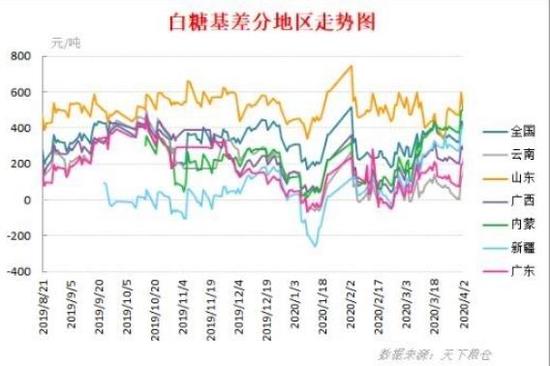

资料来源:大越期货整理 三、价差分析 1、白糖期现价差 近期白糖现货价格小幅回落。期货价格回落较深,期现价差维持在300元每吨左右。 图8:国内白糖主产区现货价格走势

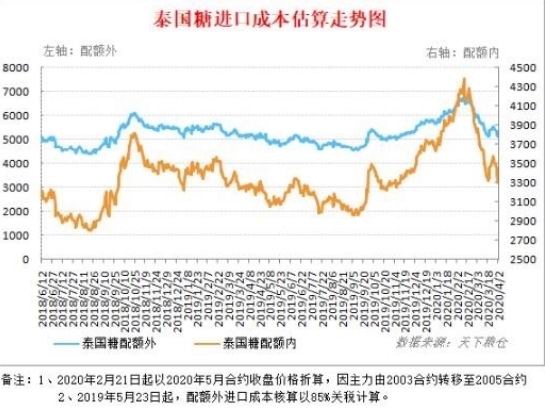

资料来源:天下粮仓 2、巴西泰国糖和期货主力价差 在85%征税情况下,目前进口价格比国内现货价格低1100元每吨左右。近期主要是国内白糖价格坚挺,原糖价格大幅下跌。 图9、10:进口糖价格走势图

资料来源:大越期货整理 四、技术面分析

白糖短期可能继续回落,疫情拐头之前,难有大涨行情。但下跌空间可能有限,短线偏空思路,中线关注下方低点支撑。 五、对白糖未来价格的预判 白糖19/20年度供应短缺,因为疫情的原因,原油价格暴跌,消费减少,供应缺口有所减少;同时20/21年度再度出现供应过剩。 首先:中国白糖需求大于产量,长期需要靠进口弥补缺口,缺口大概一直维持在1/3。由于国内价格远高于国外,目前现货价格偏高,外盘价格暴跌,进口优势明显。 其次:2020年2月底,19/20年度本期制糖全国累计产糖882.54万吨;全国累计销糖401.72万吨;销糖率45.52%(去年同期45.81%)。 第三:国内外价差在85%征税情况下,配额外进口糖价格在4580元/吨附近,疫情封锁走私减少。 第四:发改委关于进口配额外加税政策,三年依次递减,45%、40%、35%配额外进口总税率95%、90%、85%。目前已经第三年85%这个阶段。2020年5月到期。未来政策不确定,如果取消,国内价格将大幅度下跌,如果延续可能会引起新一轮贸易冲突。政策走向是前半年比较关键的不确定因素之一。 第五:主产区新糖大量上市,新糖报价目前在5690附近。 综合以上观点,白糖中长期基本面从偏多转为偏多减少。疫情打乱供需平衡,由于原油价格暴跌,巴西糖制乙醇比例下降,白糖产量大幅增加,白糖供应从紧缺转为供应宽松。原糖价格再度到达10美分附近,国内近月受现货价格坚挺影响偏强,远月跟随下跌。5月到期的征税政策不明朗,09主力合约震荡略偏空运行。 大越期货 杜淑芳 |

|

|  |

|

微信:

微信: QQ:

QQ: