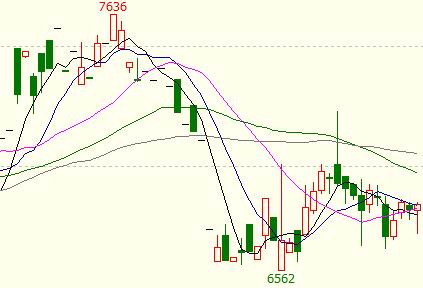

观点: 棕榈(4462, 100.00, 2.29%)油处于增产周期,产量增幅较大,使市场对产地供应端限制措施的担忧减弱,需求端受到原油价格低迷以及海外疫情蔓延的拖累,整体供需格局偏空,期价或仍以弱势寻底为主,前空投资者继续持有;豆油目前库存仍处于下降趋势当中,但后期存大豆(4549, -80.00, -1.73%)大量到港预期,库存或很快止降回升,供应端趋于宽松,不过收储传闻未被证伪,后期或再度发酵,不易过分追空;菜油或保持紧平衡的状态,在相关油脂下跌时表现或较为抗跌,但也难走出独立行情,单边建议观望为主。套利方面,建议豆棕价差轻仓短多尝试,菜豆、菜棕价差前多投资者继续谨慎持有,防范豆油收储相关消息反复带来的风险。 一、行情走势回顾 4月三大油脂震荡下跌,一方面国际原油历史罕见跌入负值,原油价格的疲弱为植物油脂走势造成拖累,马来西亚B20政策的推迟已充分说明其对工业需求的打击;另一方面,海外疫情发展仍在牵制油脂需求。期间产地供应端的炒作以及国内收储传闻的发酵,引发盘面出现反弹,但在消息暂未得到证实以及基本面偏空的格局下,反弹幅度均有限。截至4月27日,豆油主力合约收于5352,月跌幅2.12%;菜油主力合约收于6838,月涨幅2.21%;棕榈油主力合约收于4324,月跌幅9.2%。 图1:豆油主力合约日线 单位:元/吨

资料来源:文华财经,长安期货 图2:菜油主力合约日线 单位:元/吨

资料来源:文华财经,长安期货 图3:棕榈油主力合约日线 单位:元/吨

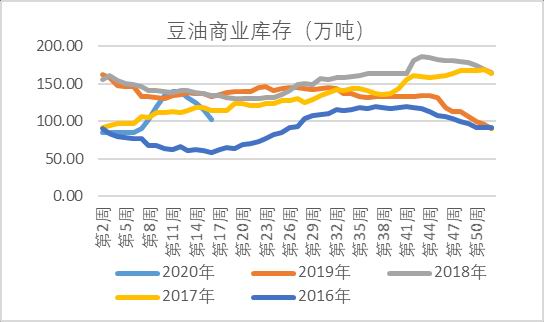

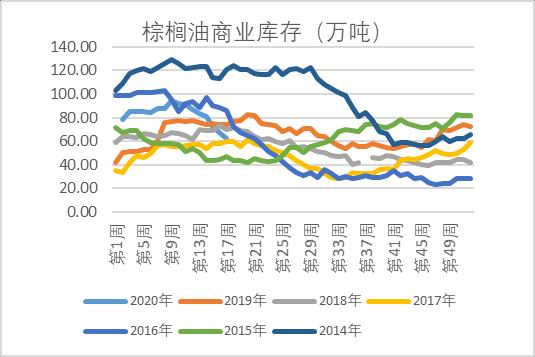

资料来源:文华财经,长安期货 二、国际市场分析 (一)增产周期产量大增,供应担忧情绪减弱 本月在马来西亚棕榈油局(MPOB)公布的3月供需报告中:马来西亚3月棕榈油产量较2月环比增长8.44%至139.7万吨,高于市场预期的131万吨,显示马来西亚棕榈油已进入季节性增产周期。MPOA发布的最新数据显示,4月前20日马来西亚棕榈油产量较3月同期增加25.6%,大幅高于预期。 目前马来西亚新增确诊的肺炎病例还未得到明显控制,种植园业务暂停的炒作时有发生,前期因马来西亚最大的棕榈油生产州沙巴州的新冠肺炎感染病例增加,当局暂停了其部分种植园业务,4月17日,当地港口部门发布命令,由沙巴州种植园企业运营的超过16各私营港口暂时关闭,但据马新社的最新报道,此前因抗击新冠病毒疫情而关闭的沙巴州私营码头被允许重新开放运营。 我们可以看到,产地供应端的限制令引发的供应担忧反反复复出现,但整体而言,政府当局也在极力保护当地棕榈油业务,在疫情可控前提下尽可能批准种植园运营,因此所造成的产量损失或有限,叠加本就处于增产周期,后期产量方面出现问题的概率并不大。 (二)海外疫情拐点迟迟未现,需求持续遭受打击 目前国际市场的核心焦点仍然在于需求端的表现。马来西亚检验机构AmSpec Malaysisa称,2020年4月1-25日马来西亚棕榈油出口量为94.22万吨,比3月份同期增加8.8%。船运调查机构ITS发布的数据显示,4月1-25日马来西亚棕榈油出口量为96.5万吨,环比增加15.05%。4月前25日出口数据虽较之前有所回升,但与往年同期相比表现仍然疲弱。 棕榈油的主要出口国印度受疫情影响,全国仍处于封锁期内,出行限制在持续影响食用需求。后期来看,印度方面疫情控制并非在一朝一夕,因此棕榈油进口量也难在短期内出现明显改善。除食用需求受损外,生物柴油需求在受到了国际油价暴跌的拖累。马来西亚生物柴油委员会主席宣布,在未开始执行B20生物柴油计划的地区,该计划执行时间推迟。有机构预计此举将带来30-40万吨的棕榈油需求减量。而印尼方面面对油价的低迷带来的生柴掺混政策的亏损,后期B30计划出现调整降级的可能也将较大。国际市场的需求端整体承受的较大的压力预计在未来1-2个月内还会继续施压盘面。 三、国内市场供需情况 (一)进口大豆预期增加,后期库存大概率回升 巴西方面数据显示,截至4月18日的当周巴西发运了350万吨大豆,4月累积发运量达到810万吨,预计4月大豆总发运量将创下1430万吨的纪录高位。装船信息显示,4月1-22日巴西已经对中国装出723万吨大豆,按这个速度,预计4月份对华装船量将接近1000万吨。 根据我的农产品网对全国111家主要油厂的调查,2020年第18周(4月27日至5月3日)国内大豆压榨预计为173.41万吨,开机率为61.50%。第17周111油厂大豆实际压榨量为167.72万吨,开机率为59.48%,2020年第16周(4月11日-4月17日)各地油厂大豆压榨总量为158.24万吨,当周大豆压榨开机率为45.58%,较前一周增加6.51%。可以看出,4月油厂大豆压榨量和开机率已出现小幅回升,而5-6月面对大豆大量到港的预期,油厂开机率的回升速度或加快,届时豆油库存或开始出现累库情形,施压豆油期价。 图4:豆油商业库存 单位:万吨

资料来源:wind,长安期货 图5:棕榈油商业库存 单位:万吨

资料来源:wind,长安期货 (二)豆油收储传言暂时平息,警惕后续再度发酵 4月第三周开始豆油接连传出收储消息,从开始的100万吨收储量炒作到200万吨,上周又有传言称发改委召开会议讨论增储方案,主要内容为初步计划增储1000万吨大豆和2000万吨玉米(2074, -20.00,-0.96%)及若干棉花(11650, 165.00, 1.44%)、白糖(5015, 113.00, 2.31%)和豆油。在消息面刺激下豆油一度带动相关油脂出现反弹,不过情绪上的阶段性提振未能带来盘面的持续性上涨,鉴于目前收储方面的消息并未得到官方证实,市场也存在较多疑虑,油脂再次回归基本面。不过收储传闻仍需我们持续关注,如果后期确实在现货市场上大量采购,将带来较大提振作用;如果是以加大进口的方式为主,则对盘面的影响或有限。 (三)菜油基本面呈偏紧状态,库存或仍保持低位 4月初市场传出中国同意解除自2019年3月以来的禁令,恢复自加拿大进口菜籽的消息,一度引发菜系品种的空头情绪,带动整个油脂盘面出现下跌。然而随后消息就被证伪,中加菜籽进口备忘录并未发生改变,后续中方的进口油菜籽杂质标准仍须在1%以内。目前来看,菜油的供给偏紧格局暂难出现反转迹象。后期我们还需要关注直接进口菜油的情况,是否能缓解国内菜油的偏紧供给。 截至4月17日,菜籽油厂开机率报12.77%,两广及福建地区菜油库存报1.3万吨,周度降幅50%,较去年同期降幅90.4%。华东地区库存报17.7万吨,环比降幅14.41%,菜油沿海未执行合同数量报16.08万吨,周度环比增幅16.52%,近期贸易商提货积极性良好,总体来看菜油库存延续下降,5月仍然存在下降的可能,库存的历史低位给予期价一定支撑,使其在豆棕油下跌的过程中表现出抗跌的特性。不过也要考虑价差高位出现的相关油脂的替代作用。 四、基差分析 日照一级豆油基差在Y2009+100至+200元/吨不等,近几周豆油成交量尚好,压榨量不高,库存偏紧,而5-7月面临大量大豆陆续到港,油厂开机率预计将大幅提升,后续豆油供应压力将持续增大,基差有望走弱。进入4月以来,江苏南通四级菜油基差稳定在500以上的高位,在现货市场历史低位库存的支撑下,预计基差仍维持高位稳定为主。张家港24度棕榈油基差在4月下旬出现了大幅上扬,主要在于进口棕榈油到港量下降,而下游成交随国内疫情控制出现好转,主力合约期价受到外盘持续下跌的拖累。若后续给出进口利润,基差或有回落空间。 图6:豆油基差 单位:元/吨

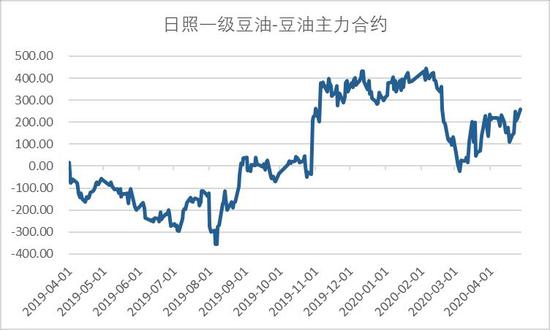

资料来源:wind,长安期货 图7:菜油基差 单位:元/吨

资料来源:wind,长安期货 图8:棕榈油基差 单位:元/吨

资料来源:wind,长安期货 五、油脂间价差追踪 4月豆棕油价差整体呈震荡上行的态势,后期来看,棕榈油增产周期叠加疫情对需求的影响大于供应端,基本面整体弱势或将持续作用于盘面,期价难言上涨;豆油在5月后面临大量大豆到港预期,供需较为宽裕,不过当前库存延续下跌的状态以及收储的不确定性,限制了下跌空间,表现或稍强于棕榈油,建议持有豆棕价差轻仓做多。 在之前的报告中我们提到,菜油供给偏紧格局未改使得豆棕油在下跌过程中其表现较为抗跌,因此,菜豆、菜棕价差后期走扩的可能性较大。建议前期已布局多单的投资者继续持有,但要防范豆油收储相关消息反复带来的风险。 图9:菜油-豆油价差 单位:元

资料来源:wind,长安期货 图10:菜油-棕榈油价差 单位:元

资料来源:wind,长安期货 图11:豆油-棕榈油价差 单位:元

资料来源:wind,长安期货 六、综合分析及操作建议 棕榈油处于增产周期,产量增幅较大,使市场对产地供应端限制措施的担忧减弱,需求端受到原油价格低迷以及海外疫情蔓延的拖累,整体供需格局偏空,期价或仍以弱势寻底为主,前空投资者继续持有;豆油目前库存仍处于下降趋势当中,但后期存大豆大量到港预期,库存或很快止降回升,供应端趋于宽松,不过收储传闻未被证伪,后期或再度发酵,不易过分追空;菜油或保持紧平衡的状态,在相关油脂下跌时表现或较为抗跌,但也难走出独立行情,单边建议观望为主。套利方面,建议豆棕价差轻仓短多尝试,菜豆、菜棕价差前多投资者继续谨慎持有,防范豆油收储相关消息反复带来的风险。 长安期货 胡心阁 |

|

|  |

|

微信:

微信: QQ:

QQ: