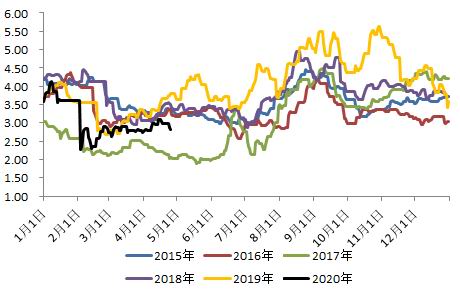

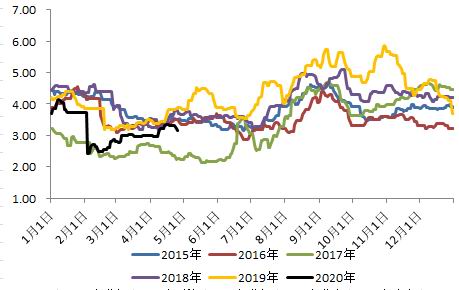

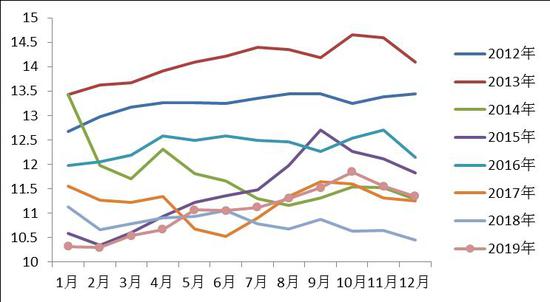

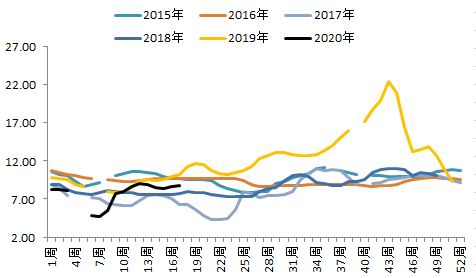

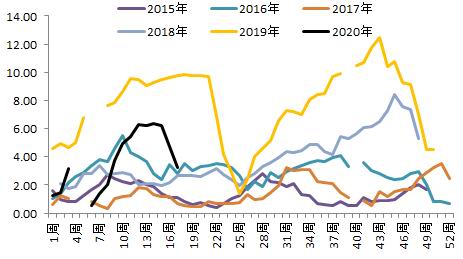

第一部分 综述 4月份鸡蛋(3151, 66.00, 2.14%)价格先涨后跌,受国内新冠疫情结束部分学校开学餐饮恢复影响,鸡蛋需求出现短暂好转,但是之后随着鸡蛋供应量大增,鸡蛋价格开始出现回落。截至4月24日收盘,期间鸡蛋主力06合约最高点为4月13日的3499元,最低点为4月1日的2960元,相差539元。 5月将至,随着去年秋冬大量补栏和强制换羽以及产蛋高峰来临,鸡蛋供应量开始大量增加,天气变热鸡蛋的保存要求相对变高,贸易商减少存货,因此供应端压力较大。需求端虽然有开学等因素炒作以及五一长假消费的炒作,但是短期的需求端炒作难改长期供应量大而实际需求不足的矛盾,因此预计5月合约价格难有太大起色,以震荡偏弱的走势为主。6月份合约相对由于2月份以前补栏大幅下降,因此6月份供应量可能会略有下降,预计整体的走势要比5月份强一些。9月份合约之前由于有国庆和中秋节的炒作,价格一直都是较强势的,但是由于之前消费端的炒作已经体现,而且当前9月合约价格也相对较高,因此预计未来对9月份消费端的炒作相对无力,主要看5月份补栏情况、接下来几个月淘鸡情况以及后期市场消费的恢复情况。 风险提示:动物疫病、宏观风险、气象灾害等。 第二部分 综合分析 1、市场概况 鲜蛋目前维持供大于求的局面。去年四季度所补的大量雏鸡正陆续进入产蛋高峰,前期强制换羽的老鸡也再度开产。淘汰鸡方面,虽活禽市场放开但淘汰鸡量相对有限,因此产蛋鸡存栏维持高位,鲜蛋供应保持充裕。目前气温已明显回升,鲜蛋容易变质,不宜久存,而各环节冷库数量和库容均有限,鲜蛋储存和销售压力颇大。 消费上,前期有学习开学等因素刺激消费,而近期五一长假期仍有可能是未来一段时间消费端的炒作,但是短期的消费好转难以持续。当前国内疫情虽然得到控制,且餐饮也逐步恢复,但是和疫情前市场还是相差很多,市场仍未完全放开,积聚性餐饮仍然受到限制,预计五一过后市场将继续恢复,5月份以后疫情带来的餐饮端影响预计将逐渐减少,消费将逐步恢复。 产量方面,国家统计局数据,一季度,禽蛋产量增长4.3%,牛奶产量增长4.6%,猪牛羊禽肉产量1813万吨,生猪产能持续恢复,一季度末,生猪存栏32120万头,比上年四季度末增长3.5%,其中能繁殖母猪存栏3381万头,增长9.8%。 4月19日国务院联防联控机制召开新闻发布会,会上农业农村部畜牧兽医局副局长表示家禽一季度实现增长,全国肉鸡出栏同比增长4.8%,其中3月份出栏同比增速超29%,2月份积压的家禽在3月份都得到了栏。同时一季度鸡蛋产量同比增长1.6%,其中3月份鸡蛋产量同比增长5.7%。 从各方来看,一季度鸡蛋产量同比都出现增加,特别是3月份产量增加明显。卓创咨询显示3月全国在产蛋鸡存栏量为13.348亿只,环比增加0.99%,同比增加10.64%。受疫情影响1-2月份换羽老鸡大幅增加,3月可淘老鸡数量偏有限,因此鸡蛋新开产量大于淘汰量,而2019年11-12月份补栏鸡苗量火爆,将反映到4月份市场,同时4月份可淘老鸡量不高,届时前一阶段换羽老鸡将进入产蛋高峰。 图1:鸡蛋主产区现货价格(元/斤)

数据来源:银河期货、wind资讯 图2:鸡蛋主销区现货价格(元/斤)

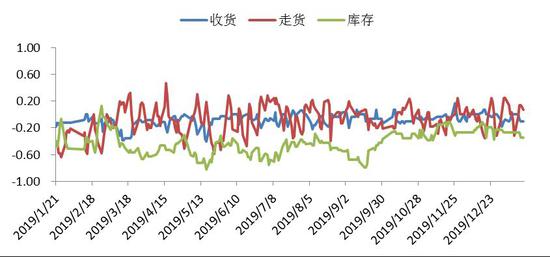

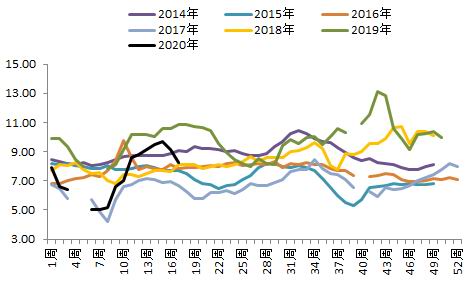

数据来源:银河期货、wind资讯 图3:全国鸡蛋贸易形势

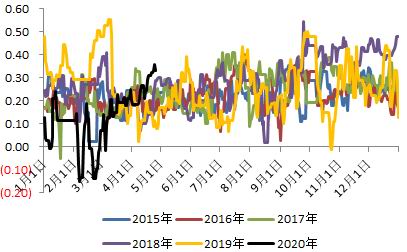

数据来源:银河期货、芝华数据、wind资讯 图4:鸡蛋产销价差(元/斤)

数据来源:银河期货、芝华数据、wind资讯 2、存栏推演 受新冠疫情影响,武汉芝华数据尚未开工,蛋鸡存栏数据暂止于2019年12月份: 12月存栏概况:芝华所监测地区在产蛋鸡存栏为11.35亿只,环比减少1.72%,同比增加8.45%;当期新增开产8628万只,环比增加14.4%,占在产总量的7.6%;淘汰蛋鸡1.0609亿只,环比增加0.6%;后备鸡存栏2.87亿只,环比增加3.55%,同比大幅增加34.79%。全国蛋鸡总存栏为14.22亿只,环比减少0.69%,同比增加12.91%。 从鸡龄结构来看,0-119天的后备鸡占比22.35%,环比增加0.77%;120-180天的小蛋在产蛋鸡占比6.82%,环比减少1.45%;180-270天的中蛋在产蛋鸡占比22.45%,环比减少1.14%;270天以上的大蛋在产蛋鸡占比48.38%,环比增加1.82%,其中450天以上即将淘汰的老鸡占比9.97%,环比减少0.74%。综合来看,12月份老鸡占比继续减少,后备鸡继续增加,大蛋在产蛋鸡增加明显。 补栏方面,12月育雏鸡补栏9850万只,环比增加3.85%,同比大幅增加45.11%,同期五年均值为8136万只,为近7年来的补栏最高水平。12月前半月,蛋价较11月下旬有所回升,总体利润仍在近年高位,养殖户补栏意愿仍较强,尤其是2万只规模以上的养殖户,补栏增加明显。 淘汰方面,12月淘汰蛋鸡1.0609亿只,环比增加0.6%,同比增加22.2%。临近春节,养殖户看跌预期增强,淘鸡速度保持正常偏快,屠宰场收购量也较前期明显增多。 接下来,是我们对今年上半年的存栏趋势推演: 首先是一季度。①新增开产。2020年1、2、3月新增开产主要受2019年9、10、11月份雏鸡补栏量决定,其中,9月补栏8123万只,环比8月减少9.7%;10月补栏9142万只,环比9月增加12.6%;11月补栏9484万只,环比10月增加3.74%。意味着2020年一季度新增开产量将较去年末先减后增。②老鸡淘汰量。按照1.5年(540天)的生长期来算,目前适龄老鸡多是2018年7月份以后所补,而2018年7-9月份雏鸡补栏数量分别为7003、6343、5963万只,对比来看,待淘老鸡量不及新增开产量。随着活禽交易陆续放开,淘汰鸡量有望上升,但老鸡总量不大,且养殖户目前亏损较少,提前淘汰的意愿或较低。整体来看,2020年一季度在产存栏或呈逐步上升态势。 再看二季度。①新增开产。4、5、6月新增开产主要受2019年12月、2020年1月和2月的雏鸡补栏量决定,其中2019年12月补栏9850万只,环比11月增3.86%;2020年1月暂按5年均值7700万只计;2020年2月受新冠疫情影响,按5年均值*60%计,约为4380万只。②老鸡淘汰量。按照1.5年(540天)的生长期来算,不考虑强制换羽的情况下,二季度待淘老鸡量将受2018年10-12月的雏鸡补栏量影响,当时这三个月的补栏量分别为6589、6705、6788万只,另外再加上今年2月活禽市场关闭延淘的部分老鸡。对比新增开产与淘汰,预计二季度在产存栏或将先增后减,5月份将达到峰值。 图5:在产蛋鸡存栏(亿只)

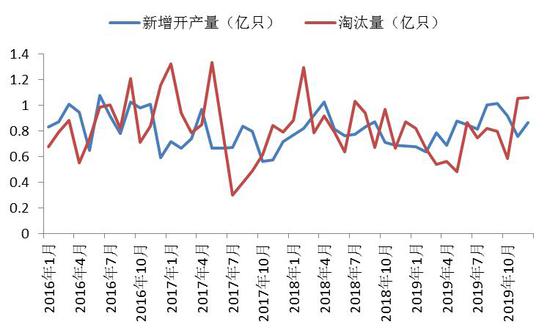

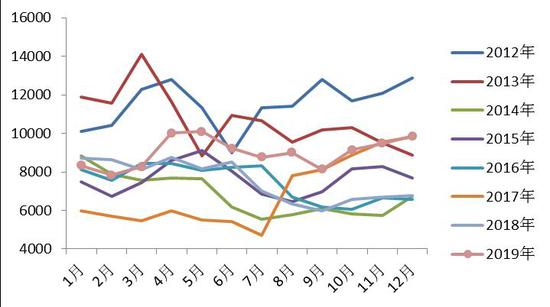

数据来源:银河期货、wind资讯、芝华数据 图6:淘汰量与新增开产

数据来源:银河期货、wind资讯、芝华数据 图7:育雏鸡补栏

数据来源:银河期货、芝华数据 图8:主产区蛋鸡苗价格(元/羽)

数据来源:银河期货、芝华数据 图9:淘汰鸡贸易形势

数据来源:银河期货、芝华数据、wind资讯 图10:主产区淘汰鸡价格(元/公斤)

数据来源:银河期货、芝华数据、wind资讯 图11:主产区肉鸡苗均价(元/羽)

数据来源:银河期货、芝华数据、wind资讯 图12:主产区白羽肉鸡均价(元/公斤)

数据来源:银河期货、芝华数据、wind资讯 3、月差表现 5月合约预计短期内将受到现货影响较大,而五一假期鸡蛋的消费量或将提高从而支撑近月期货合约,预计近月合约整体上波动幅度将大于远月,而远月合约由于当前价格已经相对较高,未来上涨技术上将承压,整体上价格震荡或略偏弱势。此外从往年同期5-9价差的走势上来看,未来价差缩小的概率也相对较大,但是由于5月份即将交割,跨期套利要更多关注市场流动性问题。 图13:鸡蛋9-5价差走势

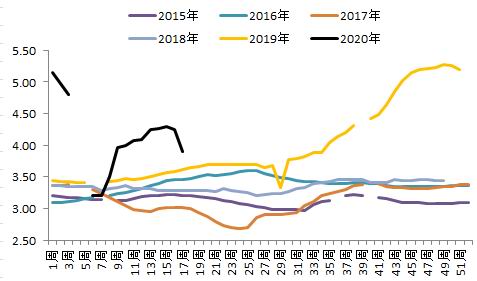

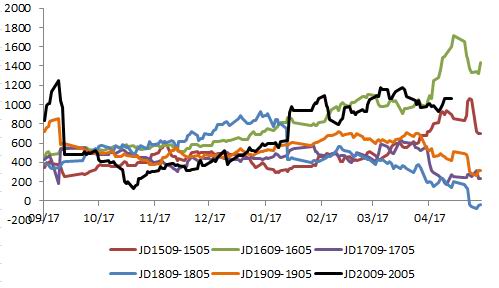

数据来源:银河期货、文华财经 第三部分 策略逻辑 短期供需失衡,蛋价或难改弱势震荡,5合约或跟随现货弱势震荡,但在五一假期消费题材炒作、疫情后餐饮逐步恢复的预期下,蛋价进一步下跌的空间或有限。后期主力将逐渐转至09合约,目前09合约尚在近年同期相对高位水平,技术上承压,短期重点关注补栏和淘鸡情况。近月合约由于鸡蛋供应压力持续,而短期消费炒作难以持续,导致价格即使短期反弹,预计反弹的力度也相对有限。 操作上,单边:短期内五一消费题材或炒作且目前近月合约价格较低,可考虑在近月合约在价格低位加仓多单,但是建议短线操作,09合约长线可以考虑逢高沽空的策略。套利:5月合约消费题材操作且价格较低,而9月合约目前价格较高,且往年同期5-9价差都有缩小趋势,预计短期内5-9价差将缩小,但是需要考虑5月份合约的流动性。 银河期货 刘倩楠 |

|

|  |

|

微信:

微信: QQ:

QQ: