后市展望 整体来看,二季度油脂下游食用消费虽逐渐转好,但仍难言乐观;尽管4月初原油小幅反弹,但生柴制造利润依然是亏损状态,工业消费同样受到干扰。因此二季度应重点关注供应端,即油脂主产国是否能在疫情发酵或天气炒作之下有故事可讲,若全球疫情拐点在二季度出现,则油脂表现大概率先扬后抑。品种强弱方面,豆油>棕油>菜油。 豆油方面,上游南北美大豆(4624, -4.00, -0.09%)今年再度丰产,不过近期巴西的干旱问题需要引起关注,南美的国内公路运输也同样会影响到未来5、6月份的大豆到港,或提振豆类价格。近期国内部分油厂缺豆停机,加之下游豆油成交放量,豆油港口库存快速下降,豆油在二季度前期或继续延续强势。不过随着大豆到港量的恢复及油厂提高开工率、弃油挺粕,二季度后期豆油库存或将逐渐回升,期价也将面临油粕跷跷板的压力。 操作建议 单边:鉴于疫情的不确定性,虽然油脂价格已到相对低位,不过上行动力不足,磨底时间可能较长,不建议中长线的抄底策略,可根据消息面酌情短多,品种选择上优选豆油,可将5200一线作为做多的安全边际。 套利:跨品种方面,豆棕09合约多单继续持有,目标位看至800一线;油粕比方面,二季度可在油粕比上行突破2后做空,1.8附近止盈。 风险提示 1)海外疫情迟迟得不到缓解。 2)南北美干旱天气炒作。 3)国内餐饮超预期恢复。 一、行情回顾 经历了去年四季度大涨之后,1月初棕油期价站上阶段性高点6476点,豆油也逼近7000点,接近2016年厄尔尼诺天气背景下的棕油、豆油价格。不过由于棕油产地减产利多已经pricein,印马矛盾对马棕油出口的利空又渐渐显现,油脂价格在年前在棕油带动下小幅回调。随后春节期间国内新冠疫情爆发,严重影响了油脂的终端消费,再叠加外盘影响,年后油脂价格大幅下挫。进入3月后,沙特与俄罗斯轮流发表增产言论,加之国外疫情蔓延极大影响了燃油需求,原油价格近乎腰斩,油脂在基本面灰犀牛的情况下,又遭遇了原油黑天鹅,价格继续寻底。3月下旬海外疫情加重,南美大豆运输及马来种植园均受到影响,期价暂时企稳,小幅反弹。 从基差走势来看,一季度豆油、棕油基差均从高位回落,回归至零值附近。从跨品种价差来看,去年四季度豆棕价差一度从1422下跌至450附近,今年一季度前期继续跌至历史新低326,随后在油脂回调的过程中,豆棕价差逐渐回归,3月末已接近800;菜豆价差在2月中旬达到近7年来高位1884,不过进入3月后菜油补跌,菜豆价差恢复至1300附近。跨期价差方面,受疫情影响,豆油远月合约升水近月合约;棕油59价差先涨后跌,市场对二季度表现的态度偏悲观。 图1 油脂主力合约走势

数据来源:Wind、国都期货研究所 图2 豆油内外盘主力合约走势

数据来源:Wind、国都期货研究所 图3 豆油量价分析

数据来源:Wind、国都期货研究所 图4 豆油基差

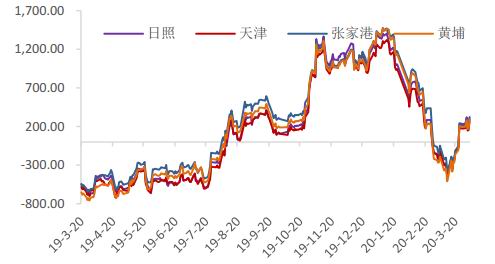

数据来源:Wind、国都期货研究所 二、基本面分析 (一)国际市场 1、南北美大豆供应充足,需关注天气、运输问题 USDA3月供需报告中美豆相关数据相比于2月未做调整,依然维持35.58亿蒲式耳的产量预估和4.25亿蒲式耳的期末库存预估。根据美国USDA种植意向报告和季度库存报告,美国2020年大豆种植面积预估为8351万英亩,低于此前市场预估的8486万英亩,高于2019年实际种植面积7610万英亩。美国3月1日当季大豆库存为22.53277亿蒲式耳,高于此前市场预估的22.41亿蒲式耳,低于去年同期的27.27069亿蒲式耳。因此眼下美国地区大豆供给仍然充足,可关注后续新季开播后疫情和天气是否对种植有所扰动。 对于其他主产国,USDA在3月供需报告中上调了南美地区产量,其中,巴西产量上调100万吨至1.26亿吨,阿根廷产量上调100万吨至5400万吨。全球大豆产量上调236万吨至3.4176亿吨,全球大豆期末库存也随之上调358万吨至1.0244亿吨,丰产格局不变。不过由于巴西一季度干旱天气导致部分产区歉收的预期逐渐发酵,分析机构三月底纷纷下调巴西大豆的产量预估,其中Agroconsult机构将巴西大豆产量下调至1.235亿吨;Datagro机构从之前预估的1.2362亿吨下修至1.2192亿吨;福四通下调400万吨至1.201亿吨,比之前预测下降3%。阿根廷方面,受天气和单产下降影响,布宜诺斯艾利斯交易所也将阿根廷2019/20年度大豆产量预估从之前的5200万吨下调至4950万吨。关注后续南美天气是否延续干旱,若机构继续下修产量,天气炒作或将为豆类价格提供支撑。 除了天气提振,南美地区的运输问题同样值得关注。虽然近期巴西雷亚尔贬值促使巴西大豆出口量增长较快,目前来看巴西、阿根廷港口运转也正常,但是其国内的物流运输十分脆弱。阿根廷中部许多城市禁止地面运输,包括向压榨厂和港口运送粮食的卡车运输,且工人罢工骚乱也一直是影响运输的不确定因素。阿根廷卫生部长冈萨雷斯表示,根据数据测算阿根廷的新冠肺炎疫情高峰将推迟到5月到来。因此未来需关注巴西、阿根廷地区疫情进展情况及对出口的影响。 图5 美国大豆供需平衡

数据来源:Wind、国都期货研究所 图6 巴西大豆供需平衡

数据来源:Wind、国都期货研究所 2、美豆油粕比处低位,美豆油下方存支撑 根据NOPA公布的3月压榨报告,美国2月大豆压榨量为1.66288亿蒲式耳,低于1月的1.7694亿蒲式耳记录新高,但高于上年同期的1.54498亿蒲式耳,为历史同期新高,且高于此前分析师预期的1.65亿蒲式耳。这主要是由于豆粕(2719, -31.00, -1.13%)需求强劲,而且美豆的压榨利润也处于同期高位,后续仍存扩大压榨量的预期,在生物柴油需求下降的情况下,美豆油供应压力或继续存在。 不过NOPA表示,截至2月底,美豆油库存为19.22亿磅,低于交易商预估的20.37亿磅,为4个月来首次减少。而且从美豆油粕比角度来看,一季度美豆油粕比持续下降,截至3月末跌至1.65附近,为历史同期低位,下方空间有限,一定程度上支撑了美豆油走势,利多国内豆油走势。 图7 美豆压榨利润

数据来源:Wind、国都期货研究所 图8 美豆月度压榨量

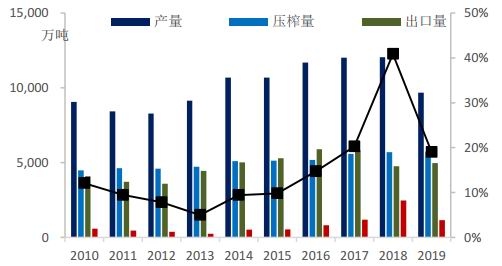

数据来源:Wind、国都期货研究所 图9 美豆油粕比

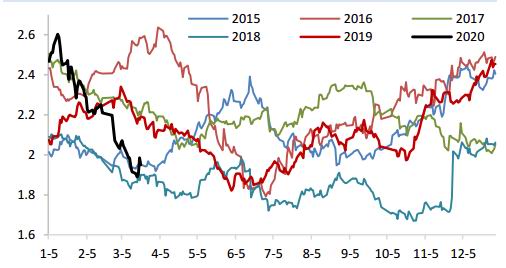

数据来源:Wind、国都期货研究所 图10 美豆油月度库存

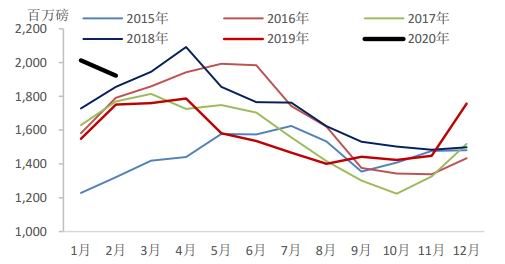

数据来源:Wind、国都期货研究所 3、资金面抛压减小,利多美豆油 根据美国CFTC持仓,截至3月24日当周,一季度美豆油非商业多头减少97674手至65687手,非商业空头增加19130手至53095手,非商业净多头减少116804手至12592手。虽然资金面空头占优,不过非商业净持仓仍为多头,且从多空双方的边际变化也可以看出,3月以来空头趋势有所减弱,美豆油盘面抛压并不大。 图11 CFTC非商业持仓多/空头走势

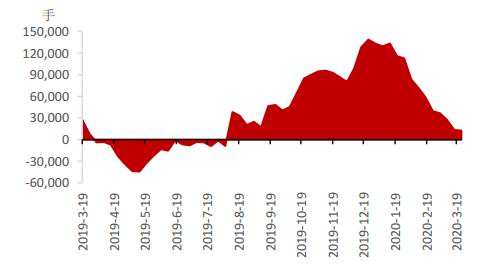

数据来源:Wind、国都期货研究所 图12 CFTC非商业净持仓

数据来源:Wind、国都期货研究所 (二)国内市场 1、缺豆危机逐渐缓解,豆油库存仍偏高 今年1、2月进口大豆到港量明显低于往年,截至2月底,我国大豆到港量为397.07万吨,虽高于2019年的226.78万吨,但明显低于往年同期700-800万吨的到港量。受疫情影响,3月到港量也不及预期,大豆库存大幅下降,国内油厂出现缺豆停机现象。同时,从3月中旬开始,下游餐饮需求开始回暖,豆油成交放量,豆油库存快速下降,截至3月底,豆油港口库存为106.8万吨,相较于3月上旬的库存峰值下降了20万吨左右。 后续来看,虽然国内疫情缓和会继续促进下游消费,但二季度仍是油脂消费淡季,期价受需求提振有限。并且,进入4月后进口大豆将大幅增加,缺豆危机将逐渐得以缓解,在压榨利润偏高的背景下,油厂将继续增加压榨,豆油库存或缓慢增加。不过鉴于南美地区疫情的不确定性较大,按40天左右的运输期计算,未来5、6月份的南美豆到船或受到影响,可关注近期巴西港口情况。 图13 豆油港口库存

数据来源:Wind、国都期货研究所 图14 豆油商业库存

数据来源:Wind、国都期货研究所 图15 大豆双周到港量

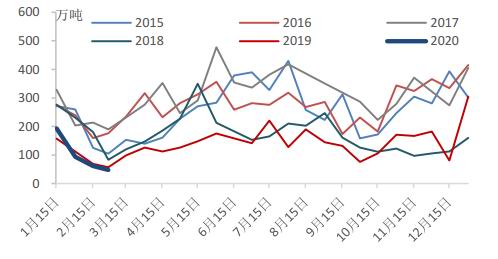

数据来源:Wind、国都期货研究所 图16 豆油仓单量

数据来源:Wind、国都期货研究所 图17 大豆压榨利润

数据来源:Wind、国都期货研究所 图18 大豆进口成本与进口利润

数据来源:Wind、国都期货研究所 2、粕类需求旺盛,油粕跷跷板压制豆油价格 国内春节后,仔猪与肉雏鸡价格一路上行,高额的利润促使养殖企业持续补栏,并且国家陆续出台恢复生猪生产的政策也有力地推动了养殖业发展。受到下游养殖恢复的影响,豆粕需求快速增加。此外,市场普遍预期今年是四年一度的豆粕牛市,在3月大宗商品普跌的情况下,豆粕价格独立走高,显得格外强势。截至3月底,国内油粕比降至1.9附近,接近历史同期低位,但下方仍有空间,若后续资金面继续炒作,豆粕或迎来新一轮上涨,在油粕跷跷板的作用下,将压制部分豆油涨幅。因此可关注后续猪瘟疫情的进展及国内资金面情况。 图19 大豆油粕比

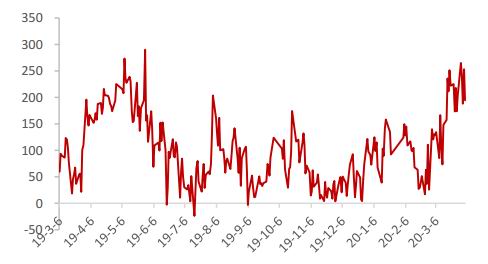

数据来源:Wind、国都期货研究所 图20 豆油与豆粕价差情况

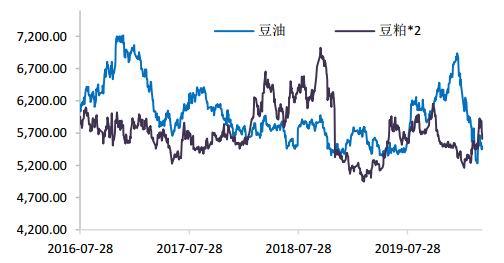

数据来源:Wind、国都期货研究所 三、后市展望 整体来看,二季度油脂下游食用消费虽逐渐转好,但仍难言乐观;尽管4月初原油小幅反弹,但生柴制造利润依然是亏损状态,工业消费同样受到干扰。因此二季度应重点关注供应端,即油脂主产国是否能在疫情发酵或天气炒作之下有故事可讲,若全球疫情拐点在二季度出现,则油脂表现大概率先扬后抑。品种强弱方面,豆油>棕油>菜油。 豆油方面,上游南北美大豆今年再度丰产,不过近期巴西的干旱问题需要引起关注,南美的国内公路运输也同样会影响到未来5、6月份的大豆到港,或提振豆类价格。近期国内部分油厂缺豆停机,加之下游豆油成交放量,豆油港口库存快速下降,豆油在二季度前期或继续延续强势。不过随着大豆到港量的恢复及油厂提高开工率、弃油挺粕,二季度后期豆油库存或将逐渐回升,期价也将面临油粕跷跷板的压力。 操作方面 单边:鉴于疫情的不确定性,虽然油脂价格已到相对低位,不过上行动力不足,磨底时间可能较长,不建议中长线的抄底策略,可根据消息面酌情短多,品种选择上优选豆油,可将5200一线作为做多的安全边际。 套利:跨品种方面,豆棕09合约多单继续持有,目标位看至800一线;油粕比方面,二季度可在油粕比上行突破2后做空,1.8附近止盈。 四、风险提示 1)海外疫情迟迟得不到缓解。若未来东南亚棕榈(4346, 20.00, 0.46%)油主产区或南美大豆主产区疫情恶化,则油脂或提早启动上涨行情。 2)南北美干旱天气炒作。目前巴西已在干旱天气下多次下修产量,若干旱天气持续,则豆油将在成本端提振下快速反弹,且5月北美地区天气也是炒作的重点。 3)国内餐饮超预期恢复。短期国内仍不断有输入性病例,餐饮难见报复性增长。不过若恢复快于预期,则油脂去库将带动期价迎来一波逆季节性的上涨。 国都期货 史玥明 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);