外盘,疫情、原油价格战主导,巴西、阿根廷主要港口运作情况对美豆出口预期冲击性较大,马来西亚棕油主产州沙巴州关闭种植园事件引发产量减少预期,但疫情同时也抑制主销国需求,持续关注疫情、原油事件发酵。国内,油脂基本面分化,豆、棕油偏强,国内大豆(4641, 13.00, 0.28%)到港量偏低、油厂缺豆开机率较低,豆、棕油因餐饮、学校消费逐步恢复成交放量;菜油有弱化迹象,主要是因为中国对加菜籽进口范围限定在1%范围以内,但因主要两大出口企业尚未放开权限,预计对国内菜籽供应松绑影响有限。 要点: 主产区大豆整体供应充足,关注疫情影响下美豆出口情况 国内豆油基本面偏强,关注后期大豆到港量 马棕3月库存或趋增,4月产量、出口博弈加剧 国内棕油成交放量,库存转跌但绝对值仍较高 菜油供需两弱,政策市主导不改 观点和操作策略:疫情、原油对盘面影响仍在持续,豆、棕油国内基本面有好转,但消息面反复性较大;菜油仍是政策市主导,油脂间价差牵制亦较为明显。建议y2009、P2009震荡思路对待,支撑位5200、4300,压力位6000、5200;OI009关注菜棕油、菜豆油价差做空机会。 一、行情回顾 3月份,油脂整体先抑后扬、盘面反复性较大,但中下旬后油脂品种间分化明显,豆、棕油在利好消息冲击下反弹力度较大,菜油陷入横盘震荡状态,在此基础上价差亦有收缩。前期,美股熔断、南美大豆丰产、美豆及棕油产地出口不佳、原油大跌,油脂下挫;后期,疫情持续扩散,油籽油料主要产出国出口受限消息反复,棕榈(4368, 42.00, 0.97%)油产量或因马来封锁而减产消息频出,国内大豆到港量偏低,豆、棕油因餐饮逐步恢复成交有所放量,油脂有所反弹。截止3月31日收盘,y2005收跌3.16%至5390;P2005收跌1.13%至4892;OI005收跌7.41%至6773。 图1:油脂指数走势

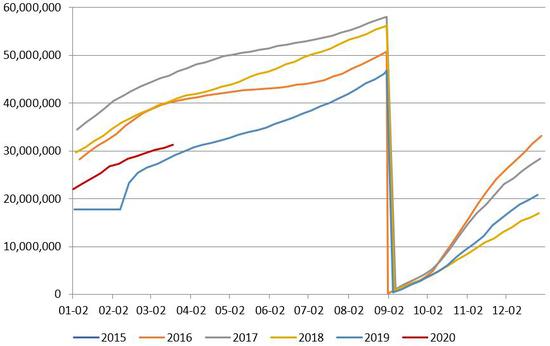

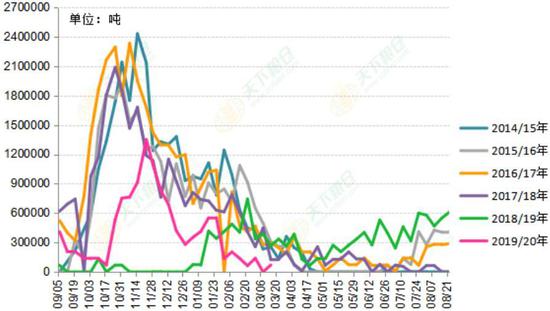

数据来源:文华财经 二、油脂影响因素分析 (一)大豆供应区域性分化,国内豆油基本面偏强 1、主产区大豆整体供应充足,关注疫情影响下大豆出口情况 全球大豆整体供应充足,美豆种植意向数据虽低于预期,但仍高于去年数值。后期,市场关注点仍是疫情对出口的实际影响,巴西、阿根廷港口运作情况及美豆的出口情况对盘面影响较大。 美豆方面,去库存较去年贸易摩擦时期有好转,但出口受疫情牵制亦较为明显、美国境内高压榨量持续。整体来看,根据USDA3月数据,美豆产量35.85亿蒲,出口18.25亿蒲,压榨21.05亿蒲,期末库存4.25亿蒲。此次报告维持上月预估数据不变,但期末库存略低于市场预期。具体到近期来看,截至3月26日当周,美豆出口检验量为41.396万吨,环比上周减少29.5%,同比去年减少41.86%。对中国装船出口方面,因南美利润更高,装船率维持低位。但美豆压榨量仍有利于美豆去库存,根据NOPA数据,2月份美豆压榨量为1.66亿蒲式耳,低于上月的1.77亿蒲式耳,但高于去年同期的1.55亿蒲式耳。美国此去消费结构反应到库存上面来看,就是去库存进度较去年有好转,但不敌平常年份。USDA季度库存报告数据显示,截止3月1日当季,大豆库存22.53亿蒲,此前市场预估为22.37亿蒲,去年同期为27.27亿蒲。此外,USDA种植意向报告显示,美国2020年大豆种植意向面积8351万英亩,低于此前市场预期的8470万英亩,但高于去年的7610万英亩。 图2:USDA3月供需报告

数据来源:Cofeed 图3:美豆周度出口累计值(吨)

数据来源:wind 图4:美豆对中国周度装运量(吨)

数据来源:天下粮仓 图5:USDA作物种植面积与市场预期比较(百万英亩)

数据来源:天下粮仓 南美方面,根据USDA预估,巴西2019/20年度大豆产量达1.26亿吨,比上一年度增加900万吨;阿根廷新作产量预估5400万吨,比上一年度减少100万吨。而分析公司IEG Vantage对南美大豆的预测数据则高于USDA,巴西新作大豆产量为1.28亿吨,阿根廷为5500万吨。巴西农业咨询机构AgRural称,截至3月19日,巴西2019/20年度大豆收获完成计划面积3640万公顷的66%,落后于去年同期的68%。其中,巴西头号产区马托格罗索州的大豆收割工作已经完成,而其他主产区的大豆收工作也临近尾声。 图6:USDA2月供需报告

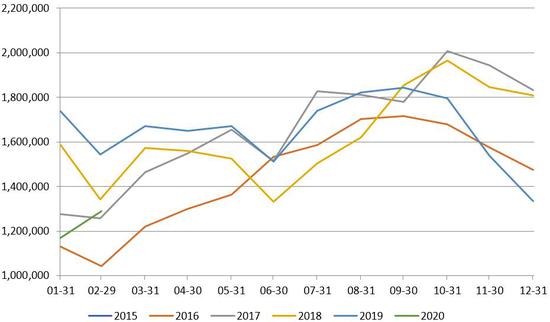

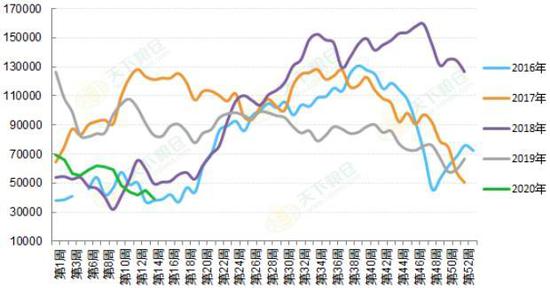

数据来源:Cofeed 2、国内豆油基本面偏强,关注后期大豆到港量 3月,国内豆油库存在弱产出、高需求的作用下止升转跌。后期,油厂大豆缺豆情况或因到港量改善有缓解,但巴西、阿根廷疫情有较大不确定性;需求方面,若国内疫情控制有效持续,那么成交量将进一步回暖。 目前,受3月大豆到港量偏低影响,国内沿海主要地区油厂进口大豆总库存量已降至历史最低位250.33万吨,同比去年减少29.42%。后期,受疫情期间检疫时间拉长影响,4月大豆到港量仍可能偏低,根据cofeed预估,4月后大豆到港预估688.1万吨以上,5—7月初步预估890万吨、900万吨、900万吨。 图7:国内沿海大豆结转库存(万吨)

数据来源:Cofeed 3月,部分油厂因缺豆降低开机率,豆油产出减少,但餐饮逐步恢复,豆油成交回暖,豆油库存止升转跌。后期,若国内疫情控制不生变数,商业餐饮或将进一步开放,学校陆续开学,需求将进一步回暖。总体来说,国内豆油短期基本面仍偏强,但是巴西、阿根廷疫情封锁、停工事件对大豆进口成本及到到港天数影响很大,关注此类情况。 图8:进口大豆压榨量(吨)

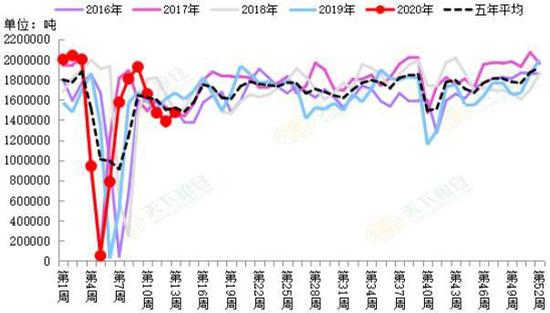

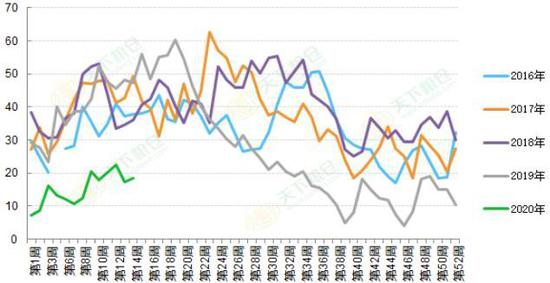

数据来源:Cofeed 图9:豆油商业库存(万吨)

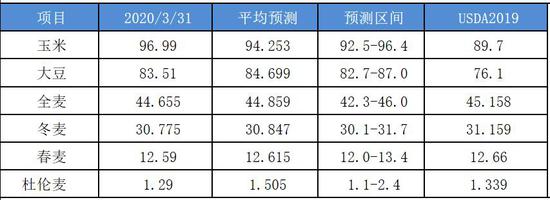

数据来源:Cofeed (二)马棕供需受疫情影响较大,国内基本面好转 1、马棕3月库存或趋增,4月产量、出口博弈加剧 马来西亚棕榈油3月因疫情及前期降雨影响产量偏弱,但出口降幅高于产量,其库存环比趋增的概率较大。4月,疫情、原油事件仍是棕油供需端主要主导逻辑。 图10:马来西亚棕榈油产量(吨)

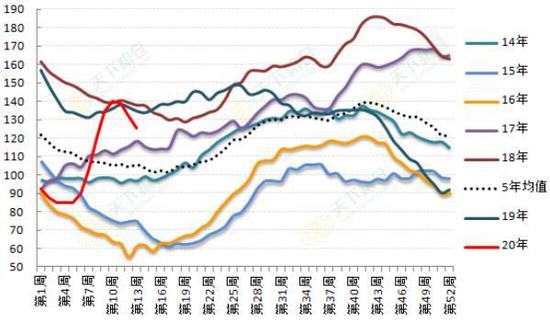

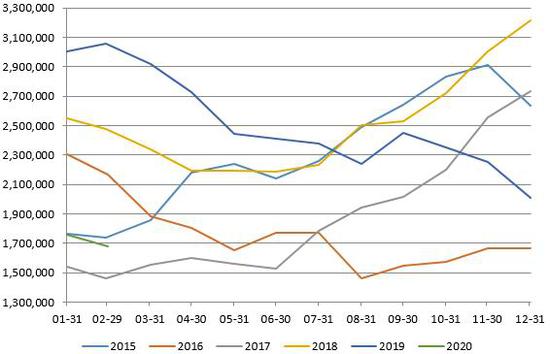

数据来源:wind 产量方面,马来西亚棕榈油2月逆季节性规律提前步入增产周期。MPOB2月供需报告数据中马来1月产量环比下降12.6%至117万吨,低于于市场预期。根据SPPOMA预估,马来西亚棕榈油3月1—25日产量比2月同期下降5.01%,单产下降0.087%。3月前期产量主要受两方面因素影响,一是,2019年的降雨量处于历史偏低位置,按照9个月的生产滞后影响,利空3月产量;二是,3月18日至4月15日,马来西亚因疫情严重化开始实施封锁,油棕树种植园和棕榈油精炼厂虽未被禁封,但是实际产量仍受些许影响,此外,沙巴州部分因工作人员感染关闭部分种植园的事实也令市场担忧其他主产州的棕榈油生产的持续性。4月10日,MPOB报告将出炉,届时关注报告值与实际数据值之间的差异。 需求方面,马来西亚2月出口量下滑至五年历史同期最低至108万吨,环比上月降低10.81%。船运调查机构ITS预估显示,马来西亚3月1—25日棕榈油出口量为83.88万吨,环比下降13.6%。而Amspec对于出口预估与ITS相近为86.63万吨。3月前期出口弱势,主要受两方面因素影响,一是疫情导致中国、印度需求弱化,因封锁影响,主消国餐饮、食品加工受影响较大;二是,沙特原油战导致棕榈油需求受到冲击。4月份,疫情仍是需求主要牵制点,从主要相关国封锁时间来看,马来封锁至4月14日,印度至4月15日,此期间,预计棕油需求偏弱,关注原油事件。 图11:马来西亚棕榈油出口(吨)

数据来源:wind 库存方面,马来棕榈油2月库存环比下降4.2%至168万吨,为近两年来最低点。根据当前预估数据,考虑到棕油产量降幅低于出口降幅,3月马来棕榈油库存大概率走高。4月,棕油行情或因产量、出口博弈而震荡加剧。建议关注3月10日MPOB报告,以及3月份SPPOMA、ITS、SGS等机构对马棕油产量、出口数据的预估。 图12:马来西亚棕榈油库存(吨)

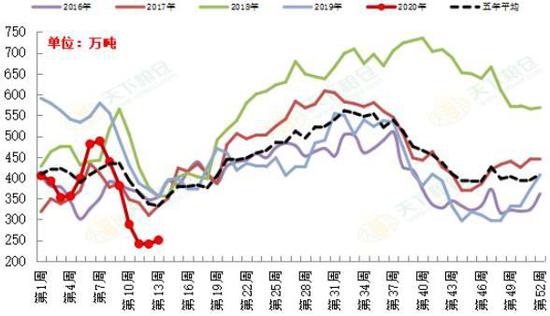

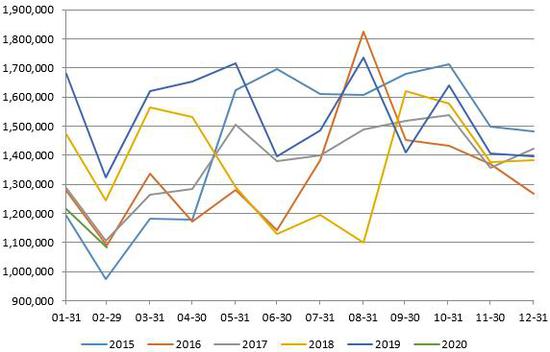

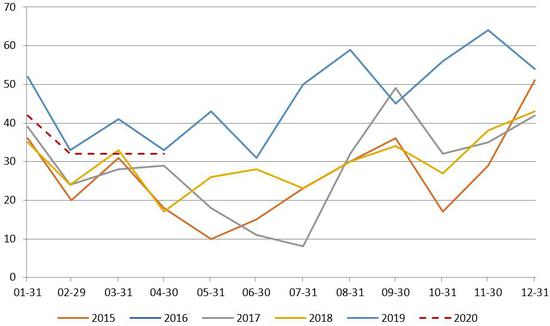

数据来源:wind 2、国内棕油成交放量,库存转跌但绝对值仍较高 我国棕榈油进口预估持稳我,但国内消费受气温回暖,豆、棕油价差走阔、大豆进口紧张,国内棕榈油成交放量,棕油库存转跌,但绝对值仍处于近三年历史高位。 数据方面,截止3月24日,全国棕榈油港口库存总量83.5万吨,环比降低11%,同比增加7%。进口方面,中国1—2月份共进口棕榈油87.22万吨,同比去年降低24.2%,从进口国别来看,我国从印尼进口量降幅较大,达到39.4%;马来相对较小为3.8%。根据天下粮仓的预估,3月进口量预计32万吨,4月预估37万吨,5月37万吨。成交量方面,截至3月30日,棕榈油月度总成交量20.12万吨,环比上月增加720.7%,同比去年增加324.3%。 图12:我国棕榈油港口库存(万吨)

数据来源:wind 图13:我国棕榈油进口量(万吨)

数据来源:wind 图14:棕榈油成交量

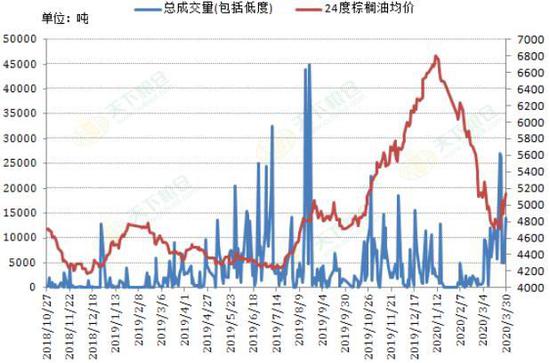

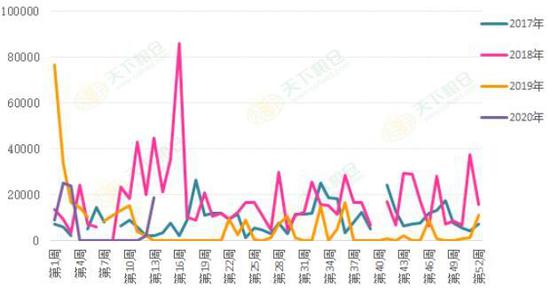

数据来源:天下粮仓 (三)菜油供需两弱,政策市主导不改 菜油原料供应偏紧、压榨量下滑,菜油库存低位,下游油脂备货有补库需求,菜油供需趋紧。此阶段,菜油仍是政策市主导,中加关系、油脂间价差牵制是近期菜油主要逻辑。 菜籽供应方面,加拿大农业部长称中国将继续允许加菜籽进口,条件是秸秆或谷物等杂质含量低于1%,而Richardon和Veterra不在授权范围内。此政策对国内菜籽进口有一定的解绑,但实际效用有限。因为能立即操作1%标准的菜籽出口、港口仓容都有限。目前,菜籽供应量处历史低位。截止目前,两广及福建地区菜籽库存增加至24.7万吨,环比增加6.01%,同比减少62.94%。后期到港报船方面,因中加关系紧张,菜籽进口受阻,据Cofeed,3月有两船共6万吨澳籽到和和两船共12万吨加籽到,4月有一船6万吨澳籽到和两船共12万吨加籽到。预计需中加紧张关系缓解后,买家才会大量买入新的加籽船。 图16:两广及福建油厂菜籽库存(万吨)

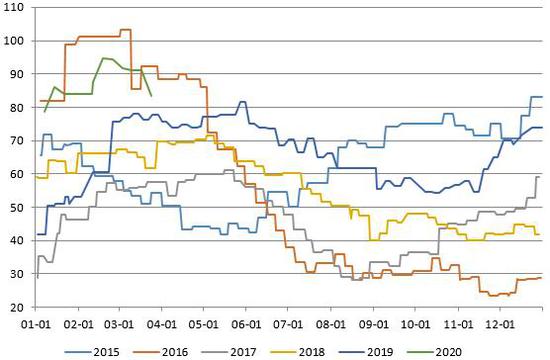

数据来源:Cofeed 菜油方面,截止3月27日,两广及福建地区菜油油厂库存下降至3..92万吨,环比下降12.89%,同比减少52.77%。成交方面,因餐饮恢复、学校陆续开学,菜油上周成交放量,周成交累计1.9万吨,环比增加850%。但整体而言,菜油元旦至今成交量较去年同期下降64.53%。而因缺少菜籽,菜籽压榨开机率降至8.78%,其中国产菜籽开机率在0%,沿海地区进口菜籽加工厂开机率21.31%%。 图17:两广及福建油厂菜油库存(吨)

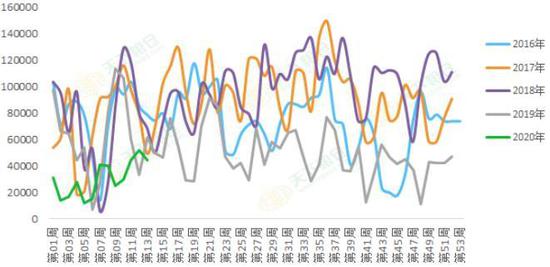

数据来源:Cofeed 图18:菜油价格成交量与价格统计

数据来源:Cofeed 图19:菜油开机率(%)

数据来源:Cofeed 三、观点及交易逻辑 外盘,疫情、原油价格战主导,巴西、阿根廷主要港口运作情况对美豆出口预期冲击性较大,马来西亚棕油主产州沙巴州关闭种植园事件引发产量减少预期,但疫情同时也抑制主销国需求,持续关注疫情、原油事件发酵。国内,油脂基本面分化,豆、棕油偏强,国内大豆到港量偏低、油厂缺豆开机率较低,豆、棕油因餐饮、学校消费逐步恢复成交放量;菜油有弱化迹象,主要是因为中国对加菜籽进口范围限定在1%范围以内,但因主要两大出口企业尚未放开权限,预计对国内菜籽供应松绑影响有限。 综上,疫情、原油对盘面影响仍在持续,豆、棕油国内基本面有好转,但消息面反复性较大;菜油仍是政策市主导,油脂间价差牵制亦较为明显。建议y2009、P2009震荡思路对待,支撑位5200、4300,压力位6000、5200;OI009关注菜棕油、菜豆油价差做空机会。 倍特期货 刘思兰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);