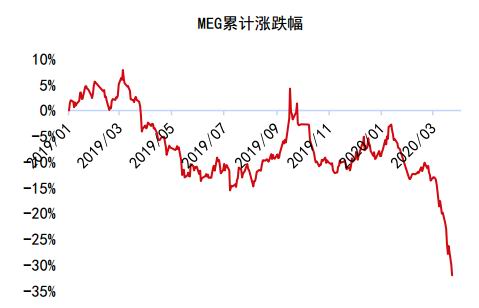

报告要点 一季度MEG供需错配严重,库存大幅累积,价格也在同期出现连续下跌。二季度供需过剩压力将显著缓解,价格在二季度存在底部企稳并回升的机会。 摘要: 一季度疫情对国内需求的冲击主要来自国内,疫情冲击之下,一季度MEG价格累计下跌幅度超过1600元/吨,跌幅超过30%。 一季度后半期国内疫情趋于稳定,聚酯生产从中断过程恢复,但随着疫情在国外的扩散,带来国内纺织服装出口订单的下降以及出口恶化的预期的增加。我们认为,聚酯生产预计难以实现同比的高增长,但生产回归常规水平是可预期的。 供需:一季度价格的连续下跌,导致煤制MEG生产的现金流在持续恶化,带来二季度供给的平衡量的增加,我们预计,在当前计划检修及降负规模,国内MEG产量较一季度平均水平有望出现5~10万吨左右的降幅。 操作策略:预计MEG外盘价格波动低点在330~350美元/吨附近,对应国内MEG现货价格重心预计在2800~2950元/吨。从价格对比来看,我们认为当前国内MEG价格已处在底部区域,同时,考虑到二季度国内MEG市场过剩压力的缓解,存在企稳的机会,建议关注底部区域企稳并回升带来的做多机会。 一、一季度市场回顾 新冠肺炎疫情对MEG市场造成了巨大的冲击,一方面,下游需求明显收缩,但阶段性内在原因并不同相同,在国内疫情扩散期间,人员隔离、物流受限情况下,生产都出现不同程度的延期;在国内疫情稳定的情况下,国外疫情的扩散也带来了出口的不确定性;另一方面,疫情加剧了原油市场的博弈,价格也出现了大幅度的下跌,也导致MEG成本端出现了快速的下降。 在疫情的影响之下,年初以来MEG价格出现了断崖式的下跌。统计来看,MEG现货价格累积下跌超过1600元/吨,跌幅超过30%,其中,2月份以及3月份分别贡献了跌幅的四成以及六成;同期,MEG现货价格下跌幅度远高于期货价格,这也使得MEG基差结构由年前的现货升水转向至期货升水。 图表1:MEG期货指数走势

资料来源:Wind 中信期货研究部 图表2:MEG期货指数累计涨跌幅

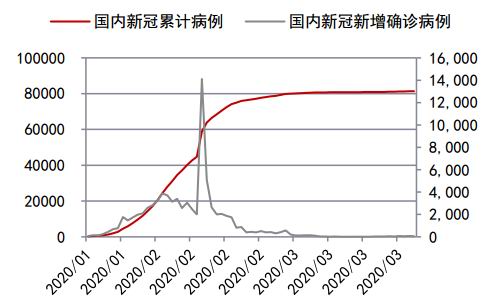

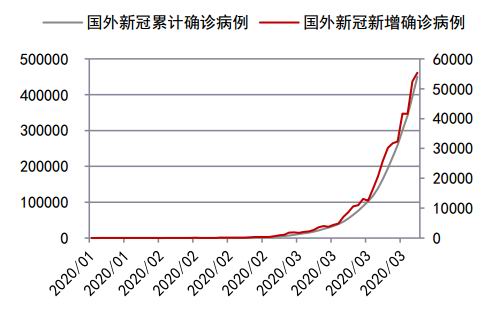

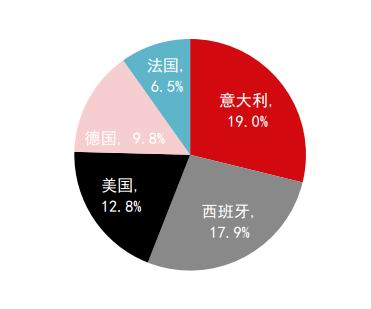

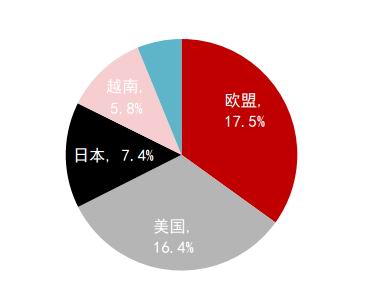

资料来源:Wind 中信期货研究部 二、疫情冲击下,需求终剧烈调整 (一)肺炎疫情:国内稳定,国外扩散 新冠肺炎疫情已演变为全球性的公共卫生安全事件。1月下旬新冠疫情在国内爆发,在疫情扩散的初期,国内采取了强有效的管控措施,包括地区隔离、减少人员流动、延迟复工等,在2月下旬之后新增病例得到了趋势性的下降,国内生产在2月下旬之后也开始陆续的恢复。 在国内疫情稳定的情况之下,3月份以来国外疫情却出现了大范围的扩散,截至3月26日,国外新冠肺炎累计病例已超过40万例,在数量上已远远超出国内水平,同时,疫情在欧洲以及美股的扩散更加严峻,意大利、西班牙、法国、德国及美国都是病例的高发地区,而欧盟地区以及美国又是国内纺织服装出口的重点市场,两个地区占国内纺织服装出口总量的35%左右。这也使得国内纺织服装的出口面临更加严峻的形势。 图表3:国内新冠肺炎累计病例及新增病例

资料来源:Wind 中信期货研究部 图表4:国外新冠肺炎累计病例及新增病例

资料来源:Wind 中信期货研究部 图表5:国外新冠肺炎病例分布

资料来源:Wind 中信期货研究部 图表6:国内纺织服装出口分布

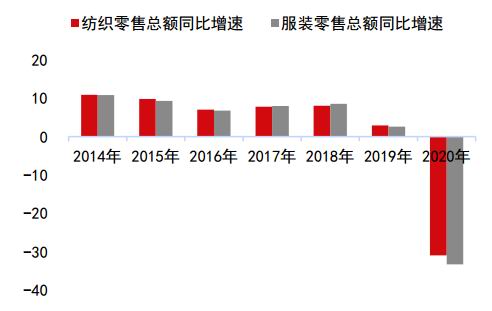

资料来源:Wind 中信期货研究部 (二)疫情影响:终端需求剧烈下降 我们认为,一季度需求的冲击主要来自于国内,二季度更需要警惕外需恶化的风险。 2月份是国内肺炎疫情管控的重要节点,国内需求受到的冲击是非常显著的。数据来看,1~2月份国内纺织服装国内零售总额下降幅度超过了30%。就国内需求而言,我们认为,需求的季节性特征,决定了前期缺失的需求在疫情稳定的情况下也很难被回补;另外,疫情稳定后带来的阶段性需求的释放是可预期的,但是同比的高增长从目前来看也是缺乏证据支持的;同时,需要注意的是,二季度需求基数是相对较低的,2016年、2017年以及2019年三年内二季度需求规模较一季度降幅都超过10%。 另外,当前需要警惕的是外需下降的风险。一方面,1~2月份国内纺织服装出口总额下降幅度超过20%,其中,疫情影响导致的出口下降幅度约占其中的30%;另一方面,随着疫情在国外的大面积扩散,外需的预期以及出口订单已经出现明显的调整,我们认为,国内纺织服装出口在二季度存在进一步恶化的风险。 图表7:纺织服装国内零售总额同比增速

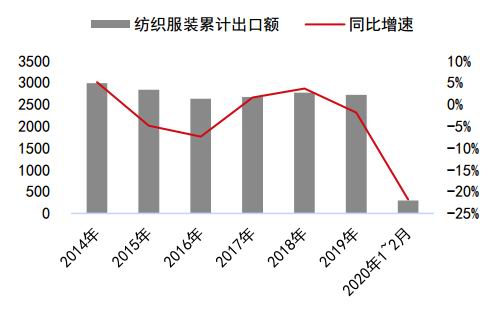

资料来源:Wind 中信期货研究部 图表8:国内纺织服装出口总额及同比增速

资料来源:Wind 中信期货研究部 (三)自下而上反馈,带来面料景气度下降 疫情冲击带来的需求下降的影响是多个方面,首先,需求下降的直接反应在于企业销售难度的增加,从行业数据来看,2月份纺织、服装服饰销售收入都出现了大幅的负增长;其次,收入的下降也直接影响企业的实际利润水平,从数据来看,1~2月份纺织、服装服饰行业利润总额远低于去年同期水平;再者,经营环境的恶化,也直接驱动了企业生产意愿的降低,近期服装服饰行业出现的密集的线上促销、市场服装面料销售规模的减少以及景气程度的下降也可以看到这一变化。 图表9:纺织利润总额及同比增速

资料来源:Wind 中信期货研究部 图表10:纺织存货及产成品规模

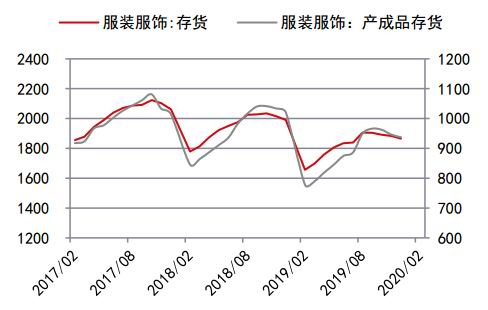

资料来源:Wind 中信期货研究部 图表11:服装服饰利润总额及同比增速

资料来源:Wind 中信期货研究部 图表12:服装服饰存货及产成品规模

资料来源:Wind 中信期货研究部 (四)织造订单缺失,坯布库存高位 就织造环节来看,一方面,在疫情的影响之下,春节以后织造企业生产的恢复要比往年同期延期近两周;另一方面,织造环节复工后,开机率出现了较大幅度的提升,但是从反馈来看,春节之后新订单情况要明显弱于往年水平,此外,3月份以来随着国外疫情的大面积扩散,国内外贸订单延期或取消的也不在少数。同时,织造环节当前坯布库存仍处在较高水平,同时,在订单下降以及预期转弱的情况之下,未来一段时间也不排除生产下降的可能性。 图表13:江浙织机开机率

资料来源:Wind 中信期货研究部 图表14:盛泽样本企业坯布库存天数

资料来源:Wind 中信期货研究部 图表15:制造业PMI新订单指数

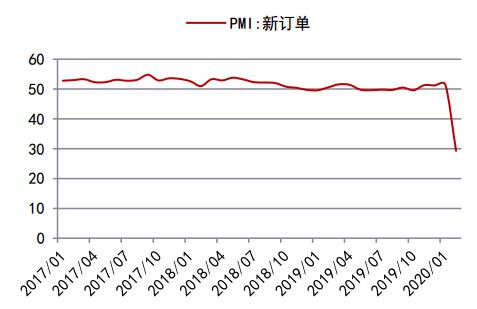

资料来源:Wind 中信期货研究部 图表16:制造业PMI出口订单指数

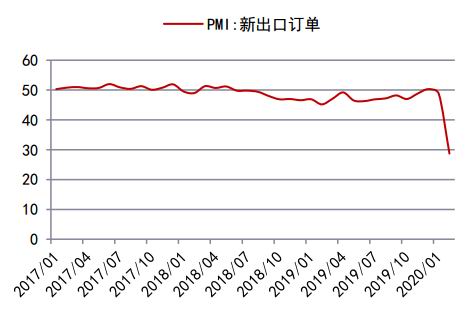

资料来源:Wind 中信期货研究部 (五)聚酯中断中恢复,但增速下降 一季度聚酯产量受到了明显的冲击,从绝对量来看,一季度聚酯产量共1075万吨;从增速来看,一季度聚酯产量同比及环比分别下降5.5%、17.6%;从增速的变化来看,一季度聚酯产量同比及环比增速较2015~2019年同期平均水平分别下降12.3%、14.9%。 从冲击的分布来看,主要集中在2月份。一方面,国内疫情管控情况下,下游生产恢复出现了明显的延期,数据统计来看,1月下旬至2月初下游织造开工降至冰点,直至2月下旬才陆续底部缓慢回升;另一方面,聚酯端检停规模继续增加,数据统计来看,1月下旬至2月中旬期间新增的检停装置规模就达到了750万吨。 随着国内疫情扩散局面的控制,3月份聚酯及下游生产得到了较大程度的恢复,但从恢复的程度的来看,仍明显低于往年同期水平。数据统计来看,一方面,聚酯装置平均负荷较2月份平均水平上升近18个百分点;另一方面,聚酯装置平均负荷仍比2016~2019年同期平均负荷少9个百分点左右。 图表17:春季前后检停装置规模

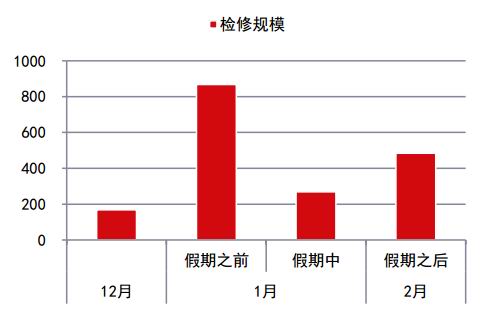

资料来源:Wind 中信期货研究部 图表18:聚酯装置负荷率

资料来源:Wind 中信期货研究部 图表19:聚酯产销持续维持较低水平

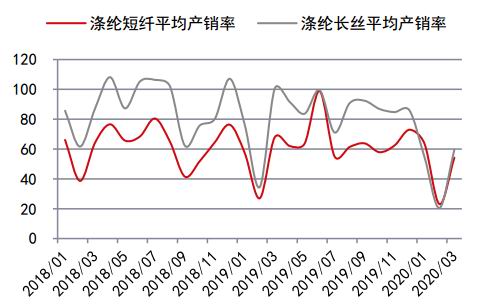

资料来源:Wind 中信期货研究部 图表20:聚酯产品库存升至高位

资料来源:Wind 中信期货研究部 展望二季度,我们认为二季度聚酯产量环比继续提升,但同比增速的下降局面难以改变。一方面,国外疫情扩散环境下,纺织服装出口预期面临压力;另一方面,需求自下而上的传导下,聚酯端负荷提升也受到较大的抑制,同时,聚酯本身还面临高库存的压力。在此情况之下,预计二季度聚酯累计产量约1270万吨,环比增速较2016~2019年提升3.6%,另外,同比增速较2016~2019年下降5~6%。 三、MEG市场及供需评估 (一)供需错配,导致库存大幅累积 一季度MEG市场来看,对需求的冲击预期普遍不足,同时,对供给的调整幅度预期过高。具体来看,聚酯生产的调整,导致MEG月均需求量降至130万吨以下,需求同比下降5.2%,同时,较去年平均水平下降13.3%;而同期国内MEG调整不足,供给量上升至160万吨,同比增长3.4%,同时,较去年同期平均水平上升10.9%。 图表21:MEG供给量与需求量

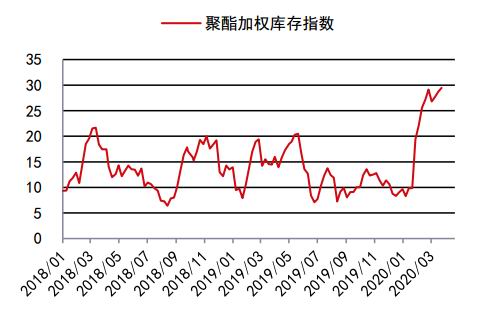

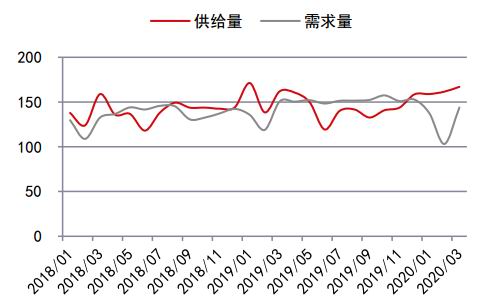

资料来源:Wind 中信期货研究部 图表22:MEG累计库存可使用天数

资料来源:Wind 中信期货研究部 (二)进口稳定,国内产量持续提升 一季度国内MEG需求受到冲击的过程中,我们看到,MEG供给规模总体仍保持提升的态势。 从供给的分项来看,进口货源继续维持在高位,同时,国内产量继续在提升。具体来看,1~2月份国内MEG进口总量仍保持在168.8万吨,其中,伊朗(伊朗货源去年前三季度伊朗货源月均进口量仅2万吨,四季度后月均进口升至6万吨附近,1~2月累计进口量达到12.9万吨)、美国、沙特、台湾及日本进口货源增加明显。 此外,国内MEG产量在一季度呈现稳定提升的趋势,其中,一季度月均产量预计提升至80万吨,较去年同期增加近10万吨,同时较去年年内平均水平增加近16万吨。从产量分项来看,国内存量装置维持较高规模的调节幅度,我们预计存量装置检修、降负带来的产量的平衡量预计在30万吨左右,同时,国内MEG新投放产能负荷逐步提升也带来产量增量的持续提升。 图表23:MEG装置综合负荷

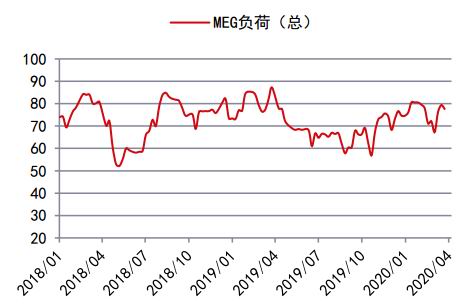

资料来源:Wind 中信期货研究部 图表24:煤制MEG装置综合负荷

资料来源:Wind 中信期货研究部 (三)二季度MEG供需展望 展望二季度,我们认为,MEG市场供需过剩的压力在降低。在一季度MEG价格的大幅下跌,使得煤制MEG生产的现金流出现了明显的恶化,同时,也带来二季度负荷调整预期的增加。 实际上,在煤制MEG现金流恶化的同时,二季度国内MEG装置检修及降负的规模在增加,我们预计,在当前计划检修及降负条件下,国内MEG产量较一季度平均水平会出现5~10万吨左右的降幅。 即便是在MEG进口不发生明显收缩的情况下,我们也认为二季度MEG市场总体供应过剩压力将较一季度出现影响的下降。 图表25:MEG供给量与需求量

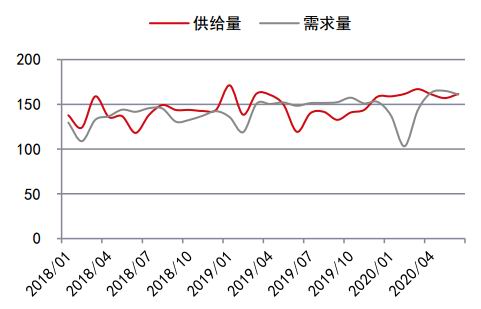

资料来源:Wind 中信期货研究部 图表26:MEG累计库存可使用天数

资料来源:Wind 中信期货研究部 四、结论与建议 需求端:国外疫情扩散对纺织服装出口造成进一步冲击,终端自下而上反馈下,织造环节直接受损,降低了聚酯生产的增长预期,但是对于聚酯环节来讲,2月份以来生产中断过程的恢复仍会提供聚酯产量回归常态。 供给端:二季度供给端的内部平衡是可预期的。MEG方面,二季度MEG市场总体供应过剩压力将较一季度出现影响的下降,其中,煤制装置降负及检修预计带来5~10万吨左右的月均降幅。 操作策略:预计MEG外盘价格波动低点在330~350美元/吨附近,对应国内MEG现货价格重心预计在2800~2950元/吨。从价格对比来看,我们认为当前国内MEG价格已处在底部区域,同时,考虑到二季度国内MEG市场过剩压力的缓解,存在企稳的机会,建议关注底部区域企稳并回升带来的做多机会。 五、风险提示 (一)疫情影响 终端需求自下而上传导,聚酯产量未回归常态的风险。 (二)供给调整不足 MEG供给调整不足导致库存大幅累积风险。 中信期货 胡佳鹏 李青 黄谦 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);