3月份,国内新冠疫情逐步得到有效控制。但海外新冠疫情从月初的局部缓缓蔓延,发展到3月中下旬的全面爆发式增长;月中OPEC+谈判破裂,沙特意外挑起原油价格战。在这两大系统性风险事件冲击下,全球金融市场掀起狂风骤雨,道琼工业指数跌去了近40%,原油价格创出18年新低,其他大宗商品价格大都出现重挫。 覆巢之下无完卵!黄金、白银也受到巨大冲击,黄金重挫之后又报复性反弹,全月巨幅震荡;白银接连下破,一度出现近乎极端的下跌走势,并创出近十年新低! 3月惊魂未定,4月悄然已来! PART1 3月份行情回顾 1、黄金:巨幅震荡,振幅远超预期! 3月份因海外疫情和突发的原油价格战,黄金市场受到巨大冲击,价格来回巨幅震荡,月内上下最大波幅达到251.8美元/盎司,走势远超之前预期!

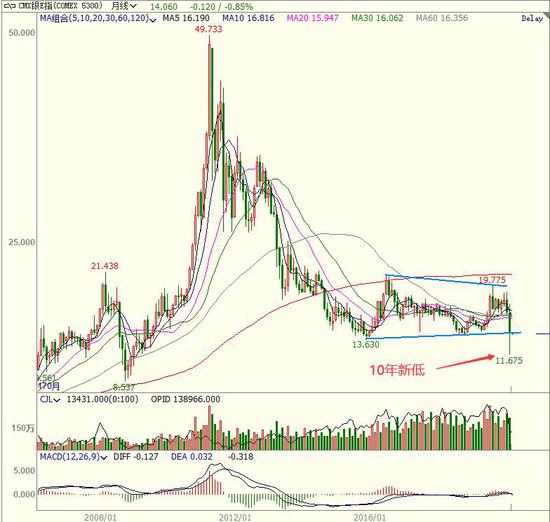

2、白银:打出十年新低,中期形态受到破坏! 3月份,因疫情和原油价格战双重打击需求,白银价格巨幅下挫,COMEX白银最大跌幅33.7%,最低11.675,为近十年新低,技术上中期形态完全被破坏。

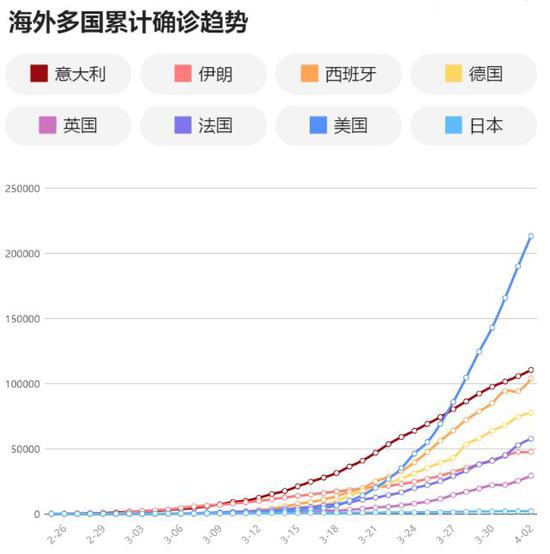

PART2 4月份主要影响因素分析 1、海外新冠肺炎疫情仍将是4月份的主导因素 3月下旬开始,中国以外地区新冠肺炎疫情呈现全面爆发态势,新冠肺炎确诊人数不断创新高。各国纷纷出台严厉的防控措施,多个国家封闭国门。

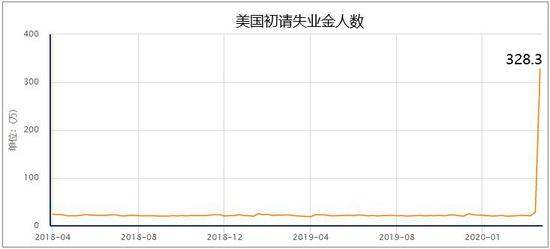

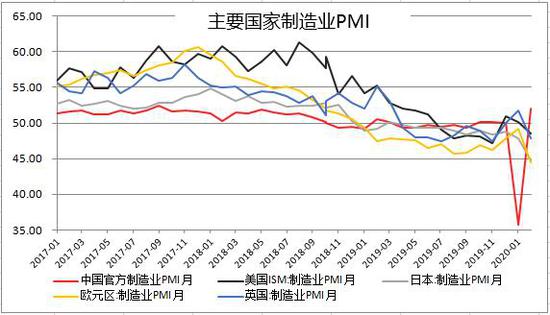

4月份,国外新冠疫情能否出现拐点,是判断其影响的重要参考: A、国外疫情出现拐点以前,市场避险情绪、宽松政策仍延续,甚至进一步加强;同时停工、闭国带来些许供给担忧,这些将有利于贵金属价格; B、如果国外疫情出现拐点,市场避险情绪有望减缓,但宽松政策有望维持。 C、疫情对于经济的打击程度,也会对金银实物需求产生影响。商品属性较重的白银将尤为明显。 从目前的疫情防控形势来看,国外疫情最早在4月中下旬才有出现拐点的可能。 2、疫情冲击经济撑起避险情绪,市场避险取向关乎黄金! 中国以外地区为防控不断蔓延的疫情,多国都出台了停工停产等严厉的防控措施,甚至不惜关闭国门,这对当事国及全球经济的负面冲击巨大,美国3月下旬初请失业金人数就刷新历史天际,欧美主要经济体PMI集体下滑。——疫情警报不解除,全球经济秩序不恢复,避险情绪就不会消除。 但有两点需要注意:一是,这是特殊时期,特殊举措下的特珠表现,极端情况容易来得快去得快。中国3月制造业PIM从近年极值低位重回50荣枯线上就是佐证。因此需更看重长期影响;二是,避险情绪下,黄金相对白银更受益,但黄金并不是唯一的避险选择,债券、美元都是可选对象。因此,黄金受避险情绪的支撑力度关键还要看市场资金取向。

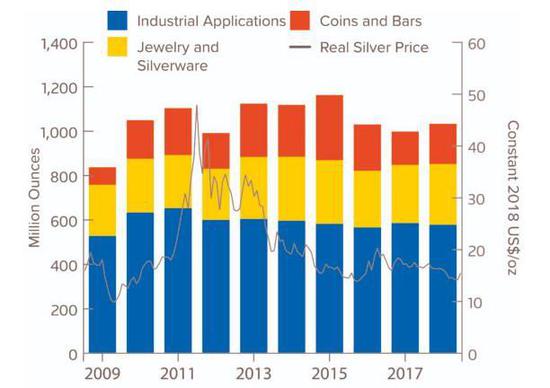

3、疫情冲击经济,更易引发市场对白银的实物需求的担忧 白银商品属性较重。在其消费结构中,近十年来工业消费占比均在一半以上。因此,疫情冲击对于白银而言,实物需求的忧虑盖过了避险需求,这是白银与黄金的最大区别!

4、不断加码的宽松政策,缓解流动性压力,带来一定支撑 为应对疫情对经济的冲击,全球各国面行不断推出宽松举措,多国利率降至零附近或以下,并推出其他财政刺激等多种举措。

全球多国央行宽松取向,在4月仍有望延续。影响表现: 1、有利于缓解疫情冲击下的资金压力,以及由此引发的对黄金变现抛压; 2、宽松环境本身有利于支撑贵金属价格。

5、道指4月再引恐慌抛压可能降低,疫情下信心才是关键 道指:2、3月份累计最大跌幅接近40%,技术上确认转熊。短期恐慌抛压后,一方面技术上存在修正要求;另一方面不断宽松让恐慌情绪有所缓解。预计4月继续重挫概率低,偏弱震荡概率大。因此,4月份,金银是否再次被抛售不在于道指,而在于市场信心(持金or持现的选择)。 美元:4月波幅预期收窄,影响力降低。

6、疫情下的闭关锁国对供需有扰动,影响相对有限 黄金供给端:南非等国家的闭关封国措施对黄金矿产、精炼、运输有一定影响。加拿大丰业银行表示,目前受到影响的黄金产量约占总产量的1%左右;且有足够的地上库存,现在差不多有9000万盎司的实物黄金放在金库,还有高达63亿盎司的黄金以金饰、央行黄金储备和私人投资的形式存在。 黄金需求端:疫情期间严厉的防控措施具有双面性,制约供给也会制约实物消费。此外,俄罗斯央行宣布,从4月1日开始不再购买其国内生产的黄金。 总体来看,影响客观存在,力度或不及预期,难成主导题材;且影响具有阶段性特点,如果疫情出现拐点,防控措施逐步取消,则这一题材也会逐步消失。 黄金生产排名前十的国家及产量(2018年)对比

7、原油价格战无缓解迹象,低油价对金银影响均偏负面 由于沙特未同意新的谈判,也未屈服于美国总统施加的压力,原油价格战未暂无缓解迹象。 4月份,沙特挑起的价格战将进入实质性的实施阶段:一是,4月份起沙特所有原油品级的官方销售价格(OSP)下调。二是,OPEC原油减产协议4月起失效,沙特阿美从4月1日起支持沙特增产至1200万桶/日。由此,预计原油价格在4月份还将维持在近期低位。 低油价影响偏负面: 1、压低物价水平,通胀率低迷,不利于金银价格。 2、低油价将打击电动车市场,对白银工业消费有负面影响。

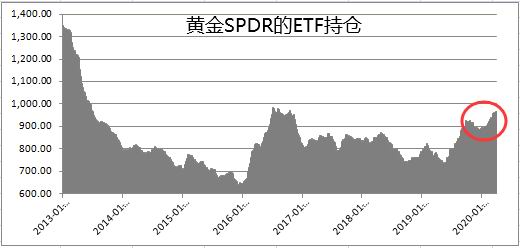

8、4月其他影响因素——基金持仓(黄金SPDR的ETF持仓) 美国SPDR Gold Trust基金公司的ETF持仓在经历了3月中旬的恐慌和变现抛售后,3月下旬又开始逐步回增,目前不仅将3月中旬减掉的持仓全部回补,而且还高于减持之前的水平。——说明基金对黄金持仓兴趣仍然存在,4月能否继续增长决定影响方向。

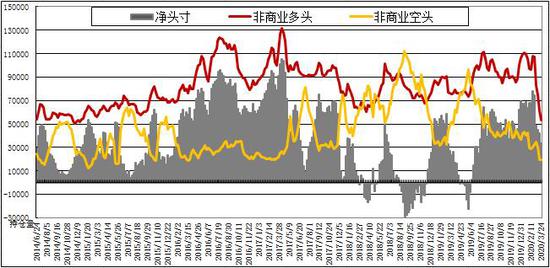

4月其他影响因素——基金持仓(COMEX黄金非商业) 3月份后,COMEX黄金非商业多头持仓预期中地从高位回落,空头也出现减仓,因多头减仓幅度大于空头,导致非商业净多持仓持续下滑,直到3月下旬才有所企稳。4月份不断宽松缓解流动性压力后,非商业净多能否有效回增是关键。

*数据来源:CFTC、倍特期货 4月其他影响因素——基金持仓(白银ETF持仓) 根据历史数据统计,iShares Silver Trust白银的ETF持仓量与白银价格相关性一直较低。但在三月中旬后白银ETF持续上涨,并超越了去年8月份高点,这一点值得注意。这对于白银的下行构成些许牵制。

4月其他影响因素——基金持仓(COMEX非商业银) COMEX白银非商业多头持仓在3月份出现断崖式的下降,目前已回到2014年的水平,显示多头持仓信心的溃败。多头信心的再次修复需要一个时间过程,预计4月份非商业多头持仓难以重回高位,这对白银价格构成不利影响。

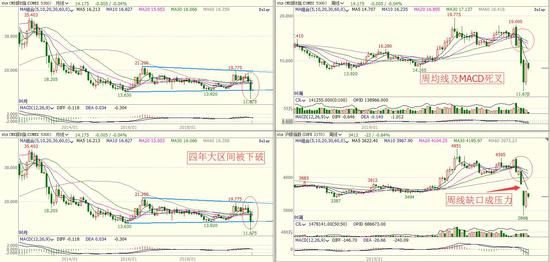

*数据来源:CFTC、倍特期货 PART3 技术形态分析 1、黄金:巨幅震荡之后需要一个平复的过程 周线上,期价对近一年的上升趋势线破而未立,且期价在2019年四季度低点及60周均线附近受到支撑。不过周均线的多头排列受到干扰,MACD在背离的情况下再现绿柱; 月线上,月均线多头排列未改,中长期上行未被扭转。但月K线收长下影预示期价转入震荡走势。

2、白银:中期形态破位,趋势转空 月K线收长下影大阴,刺破了四年多的大区间,并创出近十年的新低。目前,虽然未确认大区间下破的有效性,但期价回到月均线之下,5、10月均线及MACD出现死叉。 周线上,周均线及MACD死叉开口;沪银周线留下巨大下跳缺口,构成新的技术压力。

PART4 4月份行情展望及策略 综述: 4月份,海外疫情将是金银的主导题材,未缓解前的避险需求及宽松环境将构成金银的最大利多支持;但原油价格战下,低油价、低通胀是为负面拖累。同时,由于商品属性不同,疫情冲击下,黄金因避险需求相对受益,白银因实物需求忧虑盖过避险需求而相对较弱,两者分化在拉大,这在COMEX持仓和技术形态上表现更为明显。 4月行情展望及策略建议: 黄金:相对偏强的宽幅震荡,预期在3月价区内(COMEX金1450-1705)波幅逐步收敛。操作上以区间内的小波段短线为主。 白银:中期形态转空,4月预计以急跌后的弱势震荡为主,COMEX银参考区间12-15.7美元。操作上以短线思路对待,但更倾向于参考技术压力逢反弹试空。 倍特期货 张中云 |

|

|  |

|

微信:

微信: QQ:

QQ: