观点: 煤矿供应端压力继续提升空间较小,边际利空作用减弱。电力需求中短期内仍将继续复苏,同时随着进口煤炭冲击减弱,电厂对国内煤炭采购量大概率将会提升;建材用煤将在四月迎来爆发期,煤炭需求增量大概率会弥补火电检修及供暖结束的用煤损失。因此,基本面的弱势情况在四月份将得到显著改善,煤价或因此阶段性见底。 操作建议: 05合约价格运行区间预计为500至535元/吨,09合约价格运行区间预计为480至520,操作上前期空单谨慎持有,逢低止盈为宜。 一、行情回顾:供应端恢复速度远超需求端,叠加外部风险,煤价阴跌 图1:秦皇岛平仓价(山西产Q5500)单位:元/吨

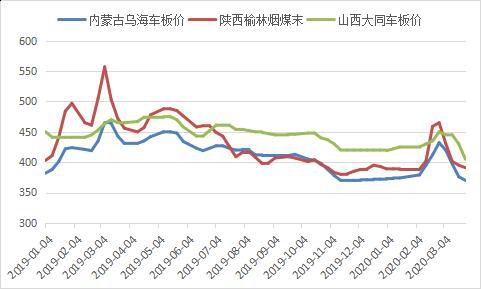

资料来源:WIND,长安期货 图2:产区动力煤(493, 1.80, 0.37%)价格 单位:元/吨

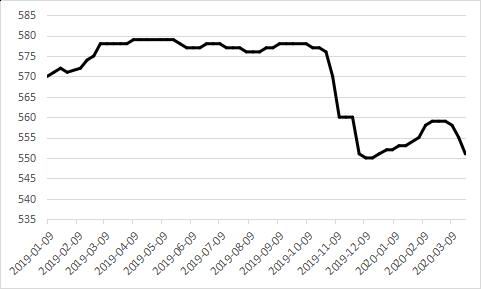

资料来源:WIND,长安期货 图3:环渤海动力煤价格指数 单位:元/吨

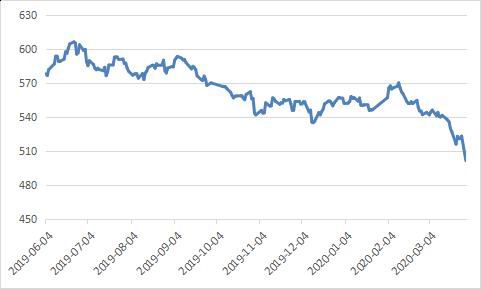

资料来源:WIND,长安期货 图4:动力煤期货主力合约收盘价 单位:元/吨

资料来源:WIND,长安期货 3月份动力煤期现货价格均出现了较大的跌幅,截至3月30日,山西产5500大卡动力煤秦皇岛平仓价格环比下跌33元/吨至533元/吨,ZC2005合约收盘价下跌24.4元/吨至517.8元/吨。 虽然3月份以来国内疫情显著好转,但在严防严控措施下,终端电力需求恢复仍不及往年同期,而煤矿方面复工复产程度明显高于终端下游,导致3月份动力煤的供需呈现极度宽松状态。同时,3月份境外疫情处于增长期,各国封锁力度提升,导致能源需求明显下降,能化品价格大幅下挫(原油3月份跌幅超过了50%),进口煤炭较国内煤炭竞争力提升,抢占了国内煤炭的市场份额,加剧了国内供过于求的状态,煤价阴跌不止。 因此,对于4月份,当前的宽松局面是继续恶化或有所改善将对煤价形成显著影响。 二、4月份市场要点分析 (一)电力需求:中短期日耗仍有提升空间,中长期日耗或存压力 图5:六大电厂日耗变动情况 单位:万吨/日

资料来源:WIND,长安期货 图6:六大电厂库存变动 单位:万吨

资料来源:WIND,长安期货 上周六大电厂平均日耗58.55万吨,环比增加4.5万吨,环比增速大幅提升4.8个百分点;但较去年同期依然相差8.43万吨。从中短期趋势来看,随着国内疫情逐渐结束,各行各业的复工程度将会继续提升,进而将带动电力需求继续提升;从中长期趋势来看,国外疫情对经济的不利影响将会逐渐传导至我国,电力需求或因此将再度承压。 从电厂库存变动来看,虽然依然处于绝对高位,但近期出现了明显下滑,截至3月30日环比下降约100万吨。即得益于日耗的提升,也说明目前电厂的采购力度已经不及消耗速度,后期如日耗继续回升,电厂补库将逐渐增加,但从电厂角度出发,采购力度提升较日耗提升可能存在一定的滞后性。 (二)供应端:煤矿基本恢复正常生产,国内供应的利空边际作用有限 截至3月27日,鄂尔多斯复工复产煤矿80座,复工复产率达到去年同期的88%;截至3月22日,陕西省重点煤矿企业产能恢复率达88.7%,人员返岗率达83.4%。而早在3月8日时,陕西省省属企业煤炭累计产出3329.39万吨。其中,陕煤集团累计产出2798万吨,产能恢复达到108.18%。山西省复产进度相对更快,从山西省能源局获悉,截至3月4日,山西省公告生产煤矿复产569座,产能9.27亿吨/年,复产率92.97%,最高日产量263万吨,生产煤矿数量、产能利用率和日产量均恢复到正常水平,提前超额完成国家下达的目标任务。 可以看出产地煤矿供应基本恢复正常水平,后市继续提升空间相对有限。且随着各行业的全面开工,安全检查力度或将提升,尤其是在安全事故发生的背景下(如3月30日,京广铁路湖南郴州境内T179次列车出轨),实际上,山西省将从3月25日至4月30日全面开展重点行业领域安全生产专项检查。因此,我们判断煤炭供应端的边际利空作用将会减弱。 (三)进口煤:对国内冲击情况后期情况或有好转 图7:港口库存变动情况 单位:万吨

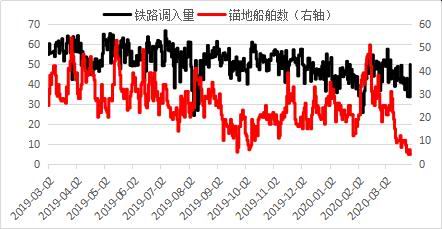

资料来源:WIND,长安期货 图8:港口调度情况 单位:万吨

资料来源:WIND,长安期货 3月份以来,秦港锚地船舶数持续下降,截至本周已降至各位数,在铁路调入量相对变动较小的背景下,港口库存快速累积。而到港船舶数大幅下降的主要原因是来自低价进口煤的冲击,南方电厂大量使用进口配额也会导致后期进口煤到港缩量,同时可能引发政策对进口调控力度的提升。因此,进口煤对国内市场的冲击基本达到了最坏的情况,后市电厂对北方港的采购量或将显著提升,风险点依然是日耗的恢复速度上。 (四)4月主要增长点:建材行业 图9:火力发电当月值 单位:亿千瓦时

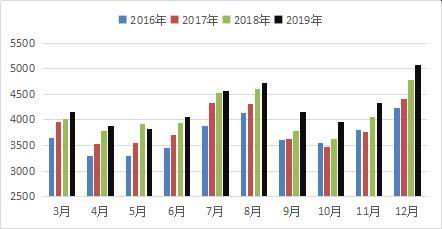

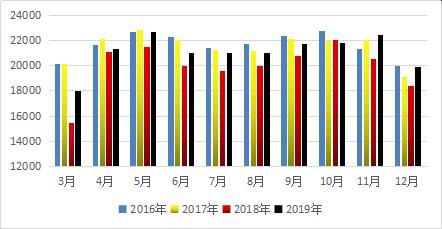

资料来源:WIND,长安期货 图10:我国水泥当月产量 单位:万吨

资料来源:WIND,长安期货 火力发电在4月份一般处于年内低谷,较3月份会出现明显的下滑,2016年至2019年损失量分别为352亿千瓦时、439亿千瓦时、233亿千瓦时、284亿千瓦时,今年受疫情影响,以600亿千瓦时的损失量计算,煤炭需求约减少200万吨(以1千瓦时耗煤330克计算)。 我国水泥产量在每年的4月份会出现明显的上涨,2016年至2019年增长量分别为1500万吨、2000万吨、5600万吨、3400万吨。就今年的情况来看,3月份我国依然受到疫情影响,水泥产量同比或出现下滑,而为托底宏观经济而增加的基建力度会保障水泥的需求增速,在疫情逐渐好转背景下,水泥产量预计在4月份将出现显著回升,同时5月份亦将保持较高增速。保守估计,水泥环比增量将在4000万吨,进而带动的煤炭需求增量将超过400万吨。建材行业的需求提升将弥补火电方面的煤炭需求缩量。 另外,每年春季大秦线检修对煤炭的运输损失量约为300万吨左右。由于目前秦皇岛煤炭库存不断积累,且明显处于历史高位,且今年的检修时间同比存在减少可能(复工推动,铁路为弥补前期发运量缺失),因此大秦线实际进行检修时对煤价影响有限。 三、后市展望及操作建议 综上所述,煤矿供应端压力继续提升空间较小,边际利空作用减弱。电力需求中短期内仍将继续复苏,同时随着进口煤炭冲击减弱,电厂对国内煤炭采购量大概率将会提升;建材用煤将在四月迎来爆发期,煤炭需求增量大概率会弥补火电检修及供暖结束的用煤损失。因此,基本面的弱势情况在四月份将得到显著改善,煤价或因此阶段性见底。由于境外疫情形势依然严峻,对经济的不利影响后市大概率将传导至我国,因此,煤价中长期趋势仍不容乐观。 期货价格来看,05合约价格运行区间预计为500至535元/吨,09合约价格运行区间预计为480至520,操作上前期空单谨慎持有,逢低止盈为宜。 长安期货 王益 |

|

|  |

|