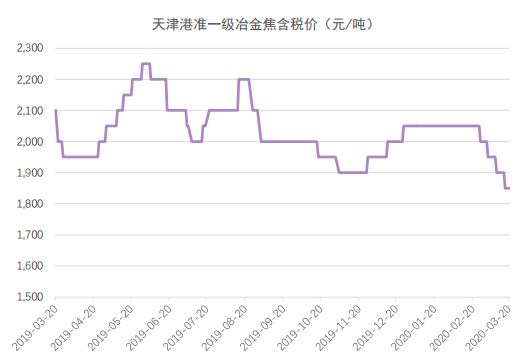

多空逻辑: 利多因素:国内焦炭(1710, 33.50, 2.00%)供给增量不大,可能有减量,尤其是4月份。4月份需求可做增量,关键看终端恢复情况。5、6月份需求增量有限。国内外宏观政策和房地产、汽车政策释放利好。 利空因素:焦炭出口资源可能回流国内。下游钢材去库压力大。原料炼焦煤(1113, -1.00, -0.09%)仍有下跌空间,成本支撑线不断下移。国内经济下行压力大、海外疫情蔓延恶化,市场预期较差。 操作建议:关注阶段性做多机会和多焦空煤套利。 风险提示:海外疫情、国内经济下滑幅度、终端复苏情况、原料煤价格、高速收费恢复。 Part1 上期复盘 1.1 观点回顾 3月初钢厂高库存、低产量、低利润继续主导市场,焦炭需求不振,价格承压。 后期随着终端房地产施工逐步复工,黑色需求有所好转,焦炭价格阶段性反弹。 总体看,3月份焦炭期货价格先抑后扬。 操作上,已有空单继续持有。未入场者等待做多时机。 1.2 盘面回顾 期货:一季度,除疫情引发盘面短期下探外,其他时间均区间震荡。春节为分水岭,春节前高位震荡,J2005合约区间1831-1927点,创2019年10月以来新高;春节后重心下移,波动区间1731-1894点,两次下探低点:1731点(2月4日)、1742.5点(3月19日)。 现货:1月份焦炭产能利用率先稳后大幅下降,主要是临近春节因原料煤补充不足,而钢厂受环保扰动较少高炉开工率高位,焦炭供需紧平衡,价格上涨,吨焦平均利润185.81元/吨,相对合理。2月上中旬受疫情影响,上游煤矿开工延迟加之运输受限,原料炼焦煤紧缺焦企被动限产,运输导致钢厂焦炭到货困难,焦炭价格持稳。2月中下旬煤矿陆续复工,运输缓解,钢材累库至暴库,加之资金紧张,高炉检修停限产,焦炭供需逐步宽松,月底开启下跌行情。至3月底焦炭完成四轮降价,累计跌幅200元/吨,焦企利润缩至盈亏边缘,内蒙、陕西等地已经亏损。3月底部分钢厂第五轮提降。

数据来源:文华财经,WIND,格林大华期货

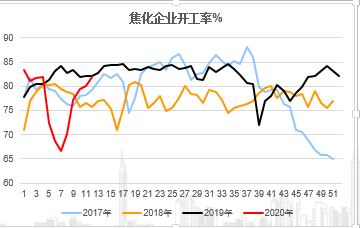

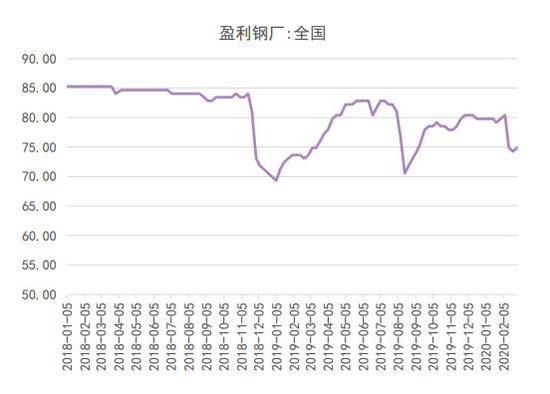

数据来源:文华财经,WIND,格林大华期货 1.3 复盘对比 实际上,基本面拐点已于3月中下旬出现,基本符合预期,盘面表现为先跌后涨,总体波幅不大。 但从3月中下旬开始盘面走势主要受市场情绪主导。3月10-13日,海外疫情迅速蔓延恶化,外围股市和大宗商品暴跌,其中美股两周内四次触发熔断机制,A股跌幅也较大,市场恐慌情绪加剧,但黑色期货一枝独秀,逆势收涨,焦炭五连阳。原因在于,一方面焦炭对外依存度不高,主要与国内市场密切相关。中国疫情控制早于并好于其他国家,终端房地产和基建开复工率逐步回升,释放需求端积极信号。另一方面,中国是唯一上市焦炭期货的国家,焦炭期货与国际资本市场间联动性不强。再者,在资金驱动下,呈现出逆势飘红现象。 3月16日开始,在股市和大宗商品快速下跌背景下,焦炭期货补跌。23日美联储无限量量化宽松等政策,市场止跌反弹,焦炭触底回升。 Part2 本期分析 2.1 行情预判 受国内宏观经济下行、海外疫情扩散影响,二季度焦炭价格总体偏弱,并跟随钢材走势。 其中,4月份焦炭供给增量不大,有减量;需求可做增量,价格料阶段性上涨。 5、6月份焦炭供给减量不大,需求绝对量增幅有限,价格料震荡偏弱。 终端恢复情况直接影响焦炭价格走势,若恢复较快,则焦炭上方空间可期。若恢复不及预期,则进入弱势行情,下方空间较大。 操作上,关注4月单边做多机会,套利可参考多焦空煤。 2.2 多空逻辑 利多因素: 1、国内焦炭供给增量不大,可能有减量,尤其是4月份。但5、6月份供给减量不大。 A.当前焦企已经恢复至满产,焦化厂开工率82.01%,与2019年同期相当,高于2016、2017和2018年。数据看,焦企开工率可提升空间不大,且当前焦企盈亏平衡,部分亏损,提升开工率的动力不足。当然开工也不会出现大幅下降。历史看,焦企开工率下降,多因环保和假期,与盈利关系不大。通常情况下,二季度焦企开工率为全年高位。

数据来源:Wind,Mysteel、格林大华期货

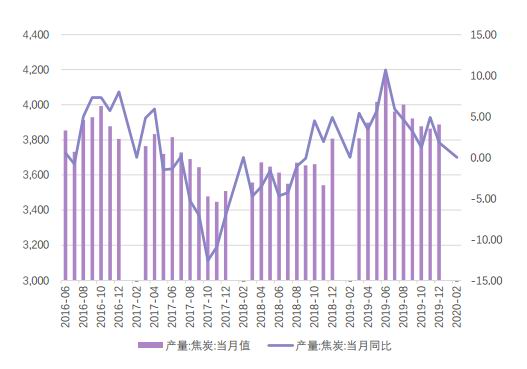

数据来源:Wind,Mysteel、格林大华期货 B.去产能政策正逐步落实,山东去产能政策要求3月底前关停180万吨(仍在产),4月底前关停430万吨,总计610万吨,占山东总产能的13.3%。目前3月底确定关停240万吨。江苏徐州6月底前要求退出680万吨,由于有新项目开工建设,预计净减少420万吨。全年看,2020年山东退出610万吨,新增365万吨;江苏退出680万吨,新增260万吨。山东、江苏合计净退出665万吨。二季度,新增产能难投产,预计焦炭产能净减少。复盘结果,2019年山东1031万吨焦炭去产能集中在12月20日以后,盘面上涨,并于1月8日创新高。

数据来源:Wind,Mysteel、格林大华期货

数据来源:Wind,Mysteel、格林大华期货

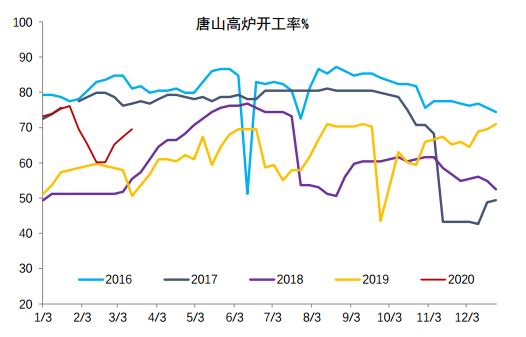

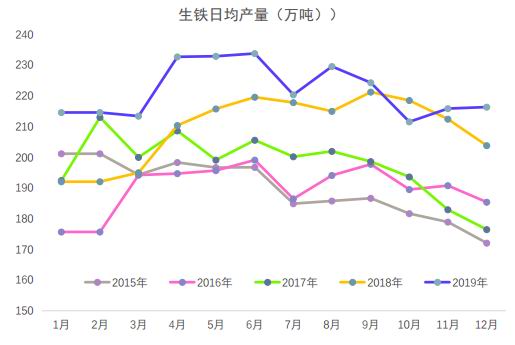

数据来源:Wind,Mysteel、格林大华期货 2、4月份需求可做增量,关键看终端恢复情况。5、6月份需求增量有限。 A.二季度需求好于2、3月份,需求可做增量。当前钢材终端需求逐步恢复,社库厂库继续下降,高炉产量持续回升,部分前期检修钢厂计划4月份陆续恢复生产或检修即将结束,钢厂焦炭订货意愿略有增强。个别钢厂认为当前焦炭价格低位,主动采购提库。 B.终端需求不确定性较大,直接影响焦炭价格上方空间。 推演1:复工进入加速期,按往年推算,终端对钢材需求在4月上中旬达到顶峰。这段时间,钢价上行,钢厂去库,钢材产量持续增加,因长流程炼钢利润高于短流程,高炉炼钢产量增量较大。焦炭消费将增加,价格上涨。 推演2:终端复工缓慢,钢材去库缓慢,高库存成为巨大压力,钢厂生产积极性一般,焦炭消费增量有限,价格上方空间有限。

数据来源:Wind,Mysteel、格林大华期货

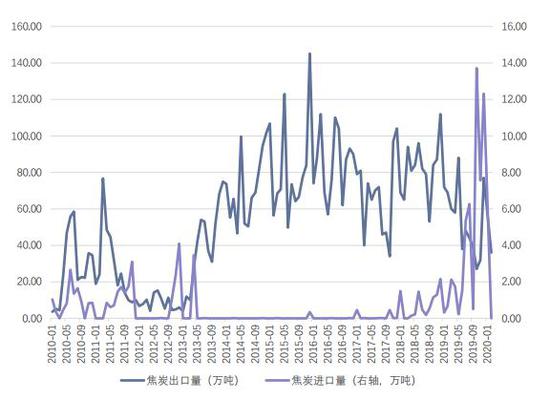

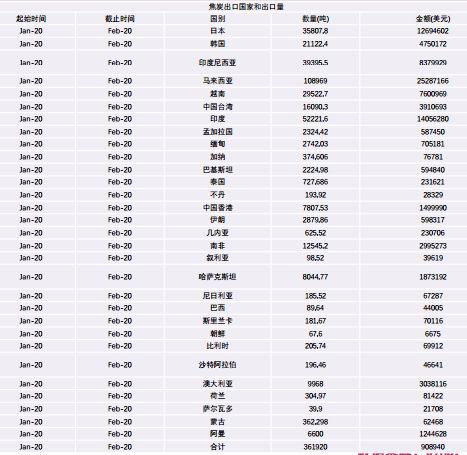

数据来源:Wind,Mysteel、格林大华期货 3、国内外宏观政策和房地产、汽车政策释放利好。 A.为应对疫情、提振经济,国外政策包括:美联储无限量化宽松、2万亿财政刺激政策、恢复商业票据融资机制、G20向全球经济注资5万亿美元等。 B.国内政策包括:定向降准、专项债、大基建政策等。 C.房地产政策:上海部分银行下调首套房首付比例等。 D.汽车政策:商务部鼓励出台政策,稳定和扩大汽车消费。包括购车补贴,如佛山、广州、长沙、株洲、湘潭、珠海等;增加小客车指标,如北京、杭州等。此外,还包括汽车“以旧换新”补贴、取消皮卡进城限制、促进二手车便利交易等措施。 利空因素: 1、焦炭出口资源可能回流国内。我国焦炭出口量和出口依存度均较低,2019年仅出口652万吨,出口依存度不足2%。我国焦炭主要出口至日本、韩国、越南、印度、伊朗等国。而这些国家疫情持续恶化,导致我国焦炭出口很差,Mysteel统计1-2月份累计出口仅36万吨,3月份调研几乎无外贸订单。与往年相比,今年一季度出口减少约150万吨(往年一季度出口200万吨左右),这部分出口资源可能回流国内,一定程度增加国内供给压力。

数据来源:Wind,格林大华期货

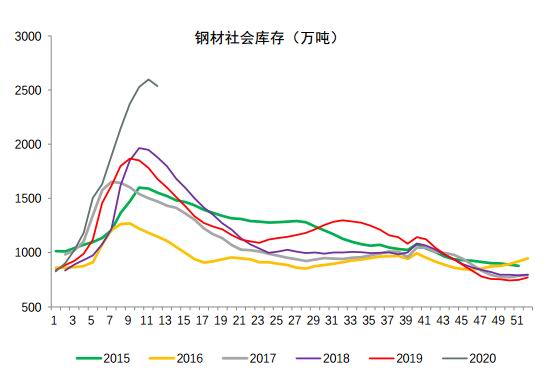

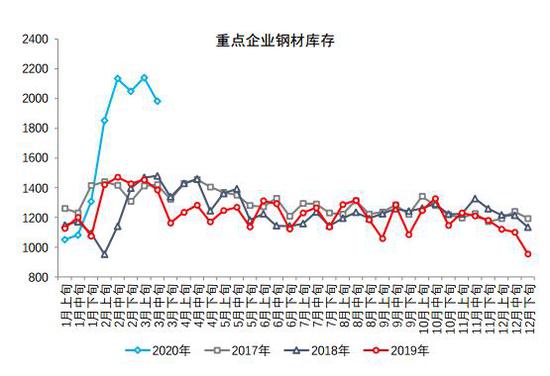

数据来源:Wind,格林大华期货 2、下游钢材去库压力大。尽管厂库和社库出现拐点,但仍处历史高位,3月20日钢材社会库存2535.66万吨,同比增加51%,远高于历史同期;重点企业钢材库存1982.4万吨,同比增加43.1%。巨量的库存对后期钢材和跟随钢材的焦炭价格形成巨大压力。

数据来源:Wind,格林大华期货

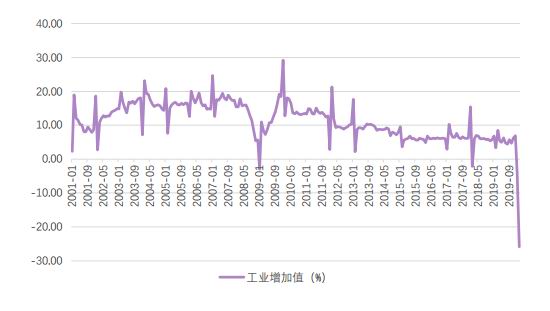

数据来源:Wind,格林大华期货 3、原料炼焦煤仍有下跌空间,成本支撑线不断下移。短期,煤矿已经复工至历史同期水平,焦企盈亏平衡,焦煤采购意愿不强,焦煤供需宽松,价格存在下行压力。利润角度,煤矿>钢厂>焦化厂。焦煤存在下跌空间。 4、国内经济下行压力大、海外疫情蔓延恶化,市场预期较差。受疫情影响,二季度国内经济下行为确定性事件。加上海外疫情蔓延恶化,外围股市和大宗商品暴跌,市场预期较悲观。黑色为顺周期行业,与经济周期存在同步性。

数据来源:Wind,格林大华期货

数据来源:Wind,格林大华期货 5、短期钢厂焦炭补库意愿不强。当前焦企焦炭库存正向港口转移,港口库存攀升319万吨,二季度或继续累库,但钢厂并未出现补库。当前,钢厂焦炭库存476.14万吨,中高位水平,加之成材库存高企和资金压力,钢厂补库意愿不强。

数据来源:Wind,格林大华期货

数据来源:Wind,格林大华期货 Part3 风险提示 海外疫情蔓延,若疫情持续恶化,恐慌情绪笼罩金融市场,大宗商品普遍承压。 黑色为顺周期行业,疫情导致的国内宏观经济下滑力度直接影响黑色价格的波动幅度,需密切关注。 终端恢复情况成为黑色后期走势的重要因素,需要及时跟踪房地产施工恢复情况。 关注原料煤价格走势,若炼焦煤价格下跌,焦企成本线下移,焦炭下方空间可能被打开。 关注公路收费恢复情况,若如市场传言4月或6月收费,则意味着钢厂到货成本增加,可能会提前进行焦炭储备。 格林大华期货 纪晓云 |

|

|  |

|

微信:

微信: QQ:

QQ: