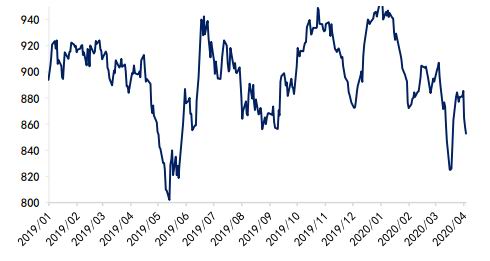

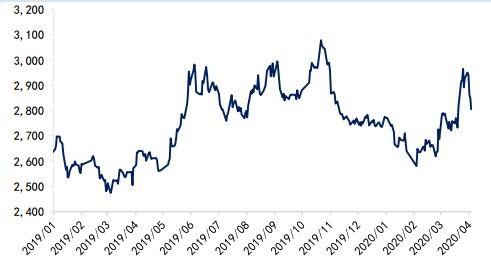

主要观点 行情回顾。一季度豆粕(2771, -12.00, -0.43%)整体呈先跌后涨走势。具体来看,1月份震荡下行,豆粕指数收涨-4.26%。2月份震荡筑底,豆粕指数收涨-0.75%。3月份大幅上涨,豆粕指数收涨10.89%。 基本面分析。根据船期天下粮仓最新预计4、5和6月份进口大豆(4689, 36.00, 0.77%)到港分别为682、960和950万吨,目前来看,4月份到港量正常,5、6月份到港量显著增长,过去五年大豆平均月压榨量为670、745和738,因此二季度大豆到港充足,大豆和豆粕库存有望从低位反弹。不过目前南美疫情未见拐点,后续疫情继续蔓延是否会影响大豆出口装船进度,从而导致二季度我国进口大豆到港推迟,仍需持续关注。需求方面,预计二季度将呈现环比缓增态势。我国能繁母猪及生猪存栏量基本从去年11月份起已开始止跌反弹,目前自繁自养生猪和外购仔猪的养殖利润仍在2400元/头和1300元/头左右,所以补栏积极性依旧较高。去年蛋鸡养殖利润较高导致大量补栏,虽然年后蛋价持续低位,或促使蛋鸡养殖业进入去产能阶段,但是盈亏平衡点附近主动去产能困难,预计二季度蛋鸡存栏量仍维持较高位。目前肉鸡养殖预期盈利处于历史同期高位,补栏仍存积极性。同时二季度水产饲料需求即将开启,因此整体看,预计饲料需求呈环比增长趋势,但由于生猪存栏同比仍在绝对低位,增幅或有限。近期非洲猪瘟散点式复发数量增加,仍需警惕再次爆发风险。 后市展望。3月起巴西大豆进入发货高峰期,根据船期预计二季度我国进口大豆到港量将出现明显增加,不过目前巴西疫情未见拐点,后续疫情继续蔓延是否会对内陆运输物流产生影响,从而影响二季度大豆出口装船进度,仍具有不确定性。此外今年阿根廷大豆减产,以及我国国内需求环比好转,均对豆粕底部形成较强支撑。同时4月下旬起美国大豆将进入种植期,若种植期天气出现问题,豆粕有望重新突破3000,若产区天气正常,叠加海外疫情蔓延导致美豆价格低迷情况下,豆粕二季度依旧难有大行情,而南美疫情对物流和供给的影响则是阶段性的。操作上,建议回调企稳后逢低多单参与为主,重点关注美国大豆主产区天气、南美疫情蔓延对物流的影响以及国内非洲猪瘟复发情况。 一、行情回顾 一季度豆粕整体呈先跌后涨走势。具体可分为3个阶段,1月份震荡下行,豆粕指数收涨-4.26%。南美预期丰产,进口美豆有望增加,以及油强粕弱,下游备货不积极,是该阶段豆粕下行的主要原因。2月份震荡筑底,豆粕指数收涨-0.75%。该阶段国内疫情爆发,部分地区封村封路,导致下游缺货备货意愿积极,同时疫情下油脂消费萎缩,油粕比转为粕强油弱,因此年后基本面较年前显著改善,豆粕在大宗商品中表现出明显抗跌。3月份大幅上涨,豆粕指数收涨10.89%。由于3月份进口大豆到港量较少,油厂进口大豆和豆粕库存降至历史同期低位,叠加海外疫情爆发,进口南美大豆到港存延迟担忧,因此该阶段豆粕偏强运行。 图1 美豆主力合约走势(美分/蒲)

数据来源:Wind、国都期货研究所 图2 豆粕主力合约走势(元/吨)

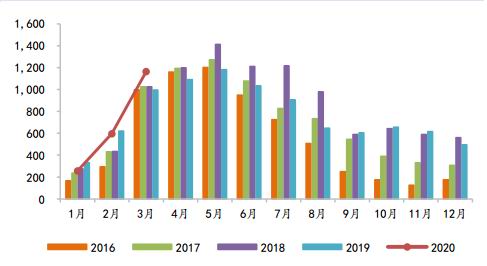

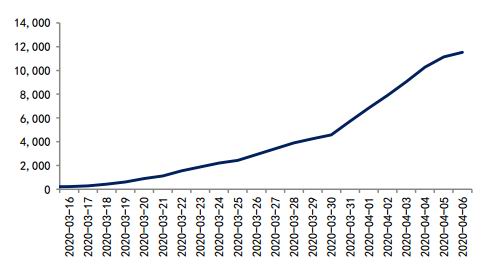

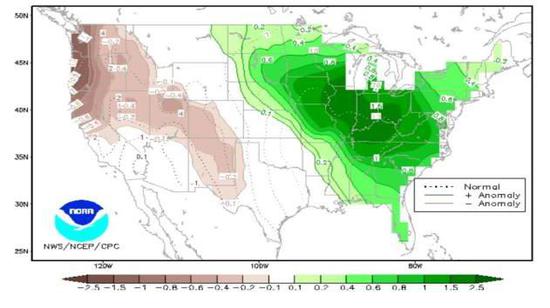

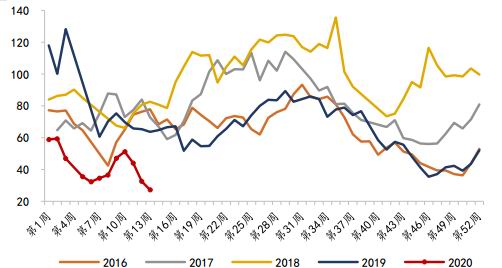

数据来源:Wind、国都期货研究所 二、基本面分析 (一)南美大豆增产不及预期,关注美豆种植季天气 巴西大豆目前处于收割尾期,据AgRural,截至3月26日,巴西19/20大豆已收获76%。不过近期巴西大豆产量有所下调,4月3日FCStone下调巴西2019/20年度大豆产量预估400万吨至1.201亿吨,主要是由于南里奥格兰德州天气高温干燥导致减产,但其他州的产量预期增长,因此预计今年巴西大豆仍较去年增产300-400万吨左右。从季节性规律来看,二季度为巴西大豆发货高峰期,而截至4月5日,巴西已累计确诊新冠肺炎疫情病例11281例,目前来看,巴西大豆出口未受到明显影响,巴西商贸部称3月份累计装出大豆1164万吨,同时巴西农业咨询机构ARC Mercosul负责人称,目前4月大豆排船量至少1200万吨,或创历史同期新高。按船期推算4、5月份国内进口大豆到港量将明显增加,上游供给紧缺问题有望得到缓解。不过目前巴西疫情未见拐点,后续疫情继续蔓延是否会对内陆运输物流产生影响,从而影响二季度大豆出口装船进度,仍具有不确定性。 阿根廷大豆目前处于收割初期,据布宜诺斯艾利斯谷物交易所,截至4月1日,阿根廷2019/20年度大豆已收获8.1%。由于大豆生长关键期,产区持续高温干燥,预计随着收获推进单产将趋于下降,因此布交所将大豆产量预估下调至4950万吨,而去年同期为5600万吨。我国直接从阿根廷进口大豆数量较少,2019年全年累计进口880万吨左右,不过阿根廷大豆产量居全球第三,豆粕出口量居全球第一,年豆粕出口量占全球总出口量的46%左右,对国际大豆和豆粕市场影响较大。截至4月5日,阿根廷累计确诊新冠肺炎疫情病例1554例,部分地区因疫情导致运输受阻,不过随着政府说服市政当局停止阻断货车通行,农场至压榨厂的谷物运输及出口运输均有所改善,后期仍需持续关注疫情对阿根廷出口运输物流影响。 美国大豆将于4月下旬起进入种植阶段。美国气候预测中心CPC预计,4月份到6月份美国中西部和北部平原的降水量将超过正常水平,该阶段正是美国大豆的种植季节。3月底USDA种植意向报告显示,今年美豆种植面积为8351万英亩,低于2月展望论坛预测的8500万英亩,去年为7610万英亩,同比增幅9.72%,主要是去年种植期持续强降雨导致美豆播种面积及单产大幅下降,2019年美国大豆产量同比下滑2368万吨,降幅近20%,美豆库存亦从高位回落至正常水平。预计今年面积将恢复至往年正常水平,不过二季度种植期天气还需特别关注。 图3 巴西大豆月度出口量(万吨)

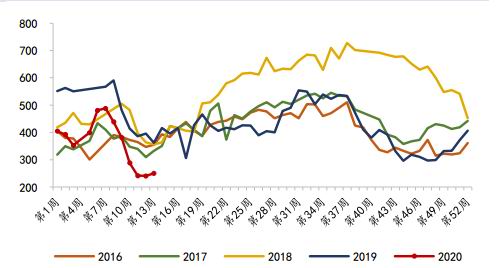

数据来源:Wind、国都期货研究所 图4 巴西新冠肺炎疫情累计确诊病例

数据来源:Wind、国都期货研究所 图5 阿根廷大豆产区过去60天降雨量

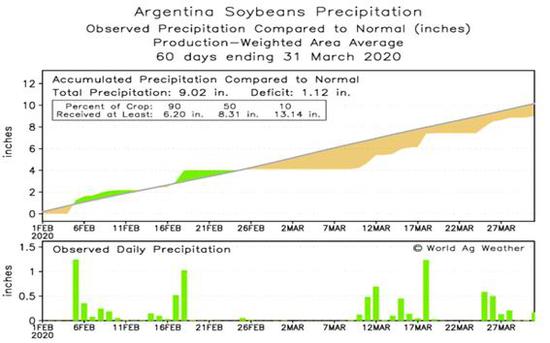

数据来源:world ag weather、国都期货研究所 图6 阿根廷新冠肺炎疫情累计确诊病例

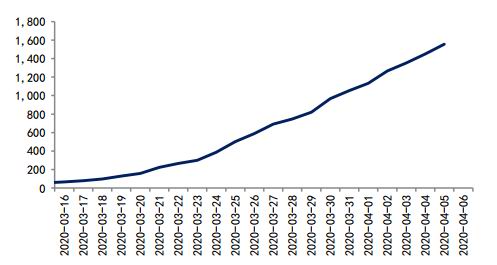

数据来源:Wind、国都期货研究所 图7 美国4-6月降雨量预测

数据来源:CPC、国都期货研究所 图8 美国新冠肺炎疫情累计确诊病例

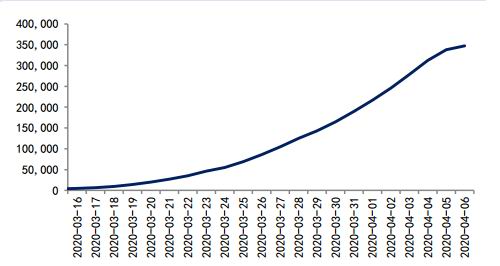

数据来源:Wind、国都期货研究所 (二)大豆进口到港预期增加,持续关注南美疫情影响 国内方面,根据船期天下粮仓最新预计4、5和6月份进口大豆到港分别为682、960和950万吨,目前来看,4月份到港量正常,5、6月份到港量显著增长,过去五年大豆平均月压榨量为670、745和738,因此二季度大豆到港充足,大豆和豆粕库存有望从低位反弹。不过目前南美疫情未见拐点,后续疫情继续蔓延是否会影响大豆出口装船进度,从而导致二季度我国进口大豆到港推迟,仍需持续关注。 图9 我国大豆进口量(万吨)

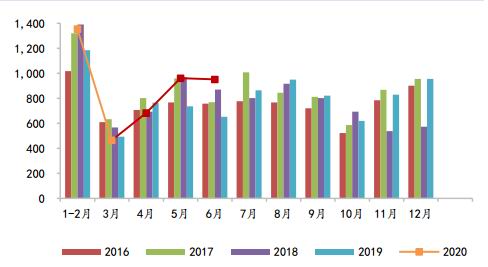

数据来源:Wind、国都期货研究所 图10 我国大豆压榨量(万吨)

数据来源:Wind、国都期货研究所 图11 全国沿海油厂大豆库存(万吨)

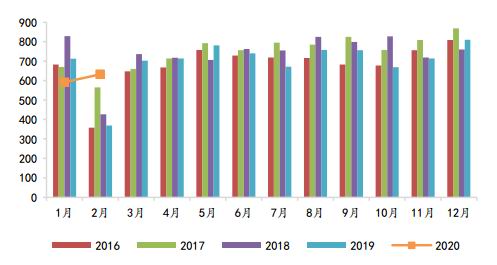

数据来源:Wind、国都期货研究所 图12 全国豆粕库存(万吨)

数据来源:Wind、国都期货研究所 (三)饲料需求预计环比缓增,警惕非洲猪瘟再次爆发 需求方面,预计二季度将呈现环比缓增态势。首先我国能繁母猪及生猪存栏量基本从去年11月份起已开始止跌反弹,农业农村部数据,截至2020年2月,我国能繁母猪存栏环比增长1.7%,同比下降23.12%,天下粮仓数据,截至2020年2月,纳入调查的500家养殖企业生猪存栏环比增长1.7%,同比下降34.13%。尽管生猪价格下滑使养殖利润高位回落,但目前自繁自养生猪和外购仔猪的养殖利润仍在2400元/头和1300元/头左右,所以补栏积极性依旧较高,全球仔猪平均价维持在近几年最高水平。蛋鸡方面,卓创资讯数据,3月份全国在产蛋鸡存栏量为13.348亿只,环比涨幅0.99%,同比涨幅10.64%,因为去年蛋鸡养殖利润较高导致大量补栏,虽然年后蛋价持续低位,或促使蛋鸡养殖业进入去产能阶段,但是盈亏平衡点附近主动去产能困难,预计二季度蛋鸡存栏量仍维持较高位。肉鸡方面,目前肉鸡养殖预期盈利处于历史同期高位,补栏仍存积极性。同时二季度水产饲料需求即将开启,因此整体看,预计饲料需求呈环比增长趋势,但由于生猪存栏同比仍在绝对低位,因此增幅或有限。近期非洲猪瘟散点式复发数量增加,仍需警惕再次爆发风险。 图13 我国生猪存栏及同比变化(%)

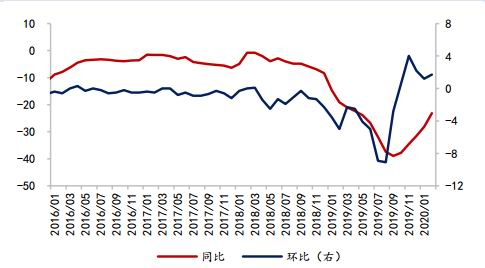

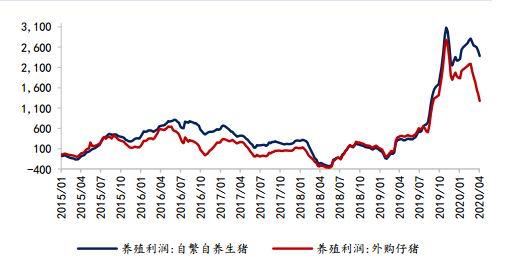

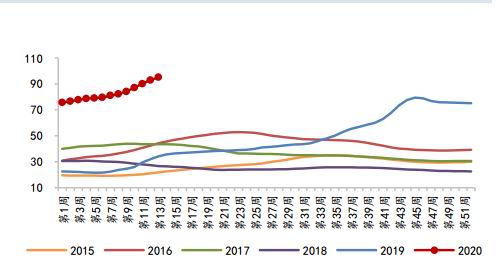

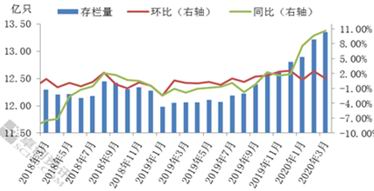

数据来源:Wind、国都期货研究所 图14 我国能繁母猪存栏及同比变化(%)

数据来源:Wind、国都期货研究所 图15 生猪养殖利润(元/头)

数据来源:Wind、国都期货研究所 图16 全国仔猪平均价(元/公斤)

数据来源:Wind、国都期货研究所 图17 在产蛋鸡存栏量(亿只)

数据来源:卓创资讯、国都期货研究所 图18 蛋鸡养殖利润(元/羽)

数据来源:Wind、国都期货研究所 图19 肉鸡养殖预期盈利(元/只)

数据来源:Wind、国都期货研究所 图20 国内饲料需求结构(2019年)

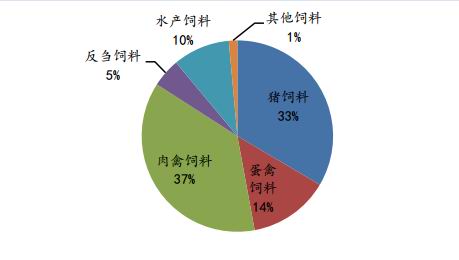

数据来源:Wind、国都期货研究所 三、后市展望 豆粕主力合约基差二季度或呈高位回落趋势,因为根据船期预计5月份起大豆到港将明显增加,现货紧张或持续至4月下旬,因此目前现货高升水情况难以持续,后期现货下跌幅度将大于期货。油粕比方面,年后09合约油粕比由高位回落,二季度豆粕基本面预计仍强于油脂,建议油粕比反弹逢高做空为主。豆菜粕价差方面,09合约二季度呈震荡上行的季节性规律,建议价差在400附近建立多单持有。 图21 豆粕主力合约基差(元/吨)

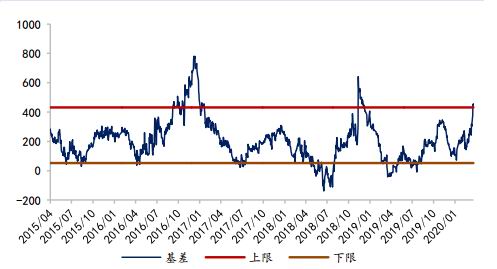

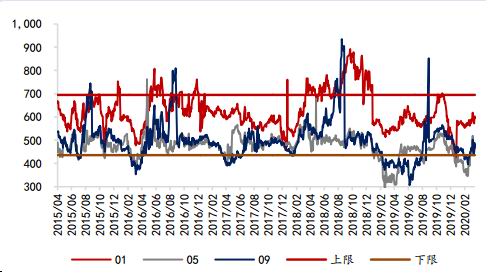

数据来源:Wind、国都期货研究所 图22 豆粕1-9价差(元/吨)

数据来源:Wind、国都期货研究所 图23 油粕比值

数据来源:Wind、国都期货研究所 图24 豆菜粕价差(元/吨)

数据来源:Wind、国都期货研究所 3月起巴西大豆进入发货高峰期,根据船期预计二季度我国进口大豆到港量将出现明显增加,不过目前巴西疫情未见拐点,后续疫情继续蔓延是否会对内陆运输物流产生影响,从而影响二季度大豆出口装船进度,仍具有不确定性。此外今年阿根廷大豆减产,以及我国国内需求环比好转,均对豆粕底部形成较强支撑。同时4月下旬起美国大豆将进入种植期,若种植期天气出现问题,豆粕有望重新突破3000,若产区天气正常,叠加海外疫情蔓延导致美豆价格低迷情况下,豆粕二季度依旧难有大行情,而南美疫情对物流和供给的影响则是阶段性的。操作上,建议回调企稳后逢低多单参与为主,重点关注美国大豆主产区天气、南美疫情蔓延对物流的影响以及国内非洲猪瘟复发情况。 国都期货 王雅静 |

|

|  |

|

微信:

微信: QQ:

QQ: