一、行情回顾 3月美豆指数呈宽幅震荡的走势,整体构成“深V”的形态,南美巴西大豆(4689, 36.00, 0.77%)种植关键期基本结束,阿根廷大豆进入种植关键期,南美整体种植天气间或转差,阿根廷大豆产区降雨并不理想,早前市场较多预期巴西丰产,随着收割推进巴西南部地区单产表现偏差,阿根廷当地交易所亦下调产量预估,支撑美豆指数反弹,市场因全球出现新冠肺炎疫情而有恐慌情绪,美豆指数承压震荡为主。供需报告内,美国农业部上调了南美大豆的产量预估,但随着收割推进,四月大概率将重新调整南美大豆产量预期。美豆指数在年线位置下方承压下探,随着中国国内疫情好转后逐步反弹,全球大豆短期供应形势并不明朗,新冠肺炎疫情仍是最大风险,料美豆指数大概率将震荡调整。 图1:美豆指数日K线图

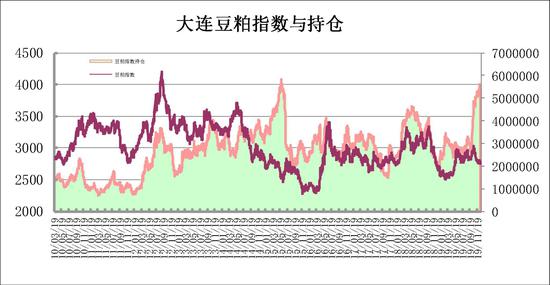

数据来源:文华财经 国内豆粕(2771, -12.00, -0.43%)指数呈震荡反弹的走势,节后大幅低开后强势反弹,尽数收复低开的失地,月内继续修复短周期均线下移的压力,随后突破年线位置逐步走强,进口大豆到港量短期低谷,油厂压榨量提升十分有限,豆粕库存在低位盘整,现货基差由弱转强,而豆油库存快速回升,短期油脂类处于需求淡季,由于大豆主产国疫情渐趋严重,后续运输与出口可能受到拖延。市场短期关注焦点在新冠肺炎疫情变化,中国国内疫情渐渐缓和,养殖需求将渐渐恢复,料后市短期粕类将呈震荡反弹的走势。 图2:大连豆粕指数日K线

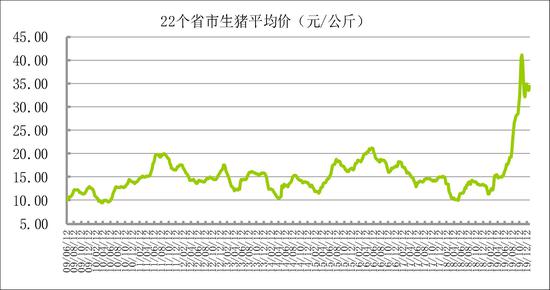

数据来源:文华财经 二、宏观经济 1)美国非农未体现疫情影响,美联储操作连番稳定市场 美国劳工部的数据显示,美国2月新增非农就业人数录得27.3万人,高于前值22.5万人和市场预期17.5万人。一同公布的美国2月失业率为3.5%,前值与预期值均为3.6%。平均时薪同比稳定增长3%。然而这并未提振市场的信心和表现。虽然美国企业在2月保持强劲的招聘速度,这给经济带来巨大提振,此外美国薪资增速稳定增长,工人工作时间增加,失业率较上月进一步下降,重回近50年来低位。但是乐观的报告可能尚未完全反映新冠病毒的影响。 三月初,美联储紧急降息50个基点,三月中,未等到联储议息会议,美联储再次出手,宣布紧急降息100基点,并且重启QE,规模为7000亿美元,市场重回零利率时代。三月下旬,美联储依据《联邦储备法》第13条第3款,宣布了3项新的宽松政策:一是,推出定期资产抵押证券贷款工具(TALF),主要是向ABS的发行者提供融资,并由ABS的发行者提供资金给私人或小企业;二是,一级市场公司信贷工具(PMCCF),设立SPV并从一级市场购买期限在4年以下的投资级公司债;三是,二级市场公司信贷工具(SMCCF),设立SPV并从二级市场购买剩余期限在5年以内的投资级公司债、以及投资于投资级公司债的债券ETF。 2)中国2月社融数据下滑,行业经营受疫情冲击 2020年前两个月社会融资规模增量累计为5.92万亿元,比上年同期多2717亿元。其中,对实体经济发放的人民币贷款增加4.21万亿元,同比少增1183亿元;对实体经济发放的外币贷款折合人民币增加765亿元,同比多增527亿元。央行公布的2月金融数据和社融数据显示,当月新增人民币贷款9057亿元,社融增量为8554亿元,预期为16000亿元,比去年同期少1111亿元。总体看,疫情对2月信贷社融的影响更多体现为结构性而非总量。开工延迟会对2月企业贷款的冲击相对有限,更多冲击在于个人贷款。 2月财新中国通用服务业经营活动指数录得26.5,大幅下滑25.3个百分点,较上月几近腰斩,为2005年11月调查开展以来首次落入荣枯分界线以下。此前公布的2月财新中国制造业PMI大跌10.8个百分点至40.3,受两大行业PMI回落拖累,2月财新中国综合PMI录得27.5,大幅下降24.4个百分点,创历史新低。国家统计局的2月服务业商务活动指数录得30.1,下降23个百分点;综合PMI回落24.1个百分点至28.9。 三、市场供求 (一)北美地区供需情况 1)美国农业部上调南美产出,疫情风险推升航运升水 USDA3月供需报告显示,巴西2019/20年度大豆产量预估为1.260亿吨,较2月预估1.250亿吨上调;阿根廷2019/20年度大豆产量预估为5400万吨,2月预估为5300万吨。全球2019/20年度大豆产量预估调高为3.4176亿吨,2月预估3.3940亿吨,期末存预估为10244万吨,2月预估值为9886万吨;全球2018/19年度大豆产量预估为3.5865亿吨,持平于2月预估,期末库存预估为1.1188亿吨,较2月预估的1.1122亿吨略上调。 (二)南美地区供需情况 1)疫情影响阿根廷出口,南美大豆产量预估下调 阿根廷港口廷布斯封港了,相关官员表示港口和工厂活动将会关闭至4月初。作为重要港口之一,廷布斯港口的暂停将会极大影响圣菲省乃至阿根廷的油籽压榨活动。圣菲省压榨产能约占阿根廷全部压榨产能的80%左右,廷布斯压榨产能约占圣菲省的30%左右。 阿根廷罗萨里奥谷物交易所称,2019/20年度阿根廷大豆产量将达到5150万吨,低于早先预测的5500万吨。近几天的降雨不足以阻止大豆单产下滑。大豆作物再度受到天气恶劣的影响。布宜诺斯艾利斯谷物交易所继续维持阿根廷大豆产量预测值5200万吨不变。 巴西咨询公司将其对巴西大豆产量的预测调整至1.243亿吨。这比一周前预计的要少100多万吨。减少的原因是南里奥格兰德州的干旱。一些政府机构甚至计划对该州进行更大幅度的削减,但其估计认为,其他州更高的产量将弥补重大损失。由于个别农民报告说,他们所在地区的产量损失可能超过50%,现在官方的预测已经改变。南里奥格兰德州联邦农畜联合会将其对该州产量的预估从1900万吨下调至1000万吨。同时,该州的农村技术援助研究所也将产量预估下调至1300万吨。 (三)中国地区供需情况 1)消费淡季削弱需求,后市上涨料放缓 截止2020年3月16日,我国22个省市生猪平均价位36.44元/公斤,截止至2月26日,猪粮比为18.46:1。1月间生猪价格处于季节性需求旺季,市场整体情绪保持高涨,非洲猪瘟的对价格的边际影响在降低,国家出台较多政策推动,鼓励养殖户补栏,散养户补栏积极性仍偏低,疫情仍然严峻,散养户补栏积极性略有提高,后市国内生猪价格将震荡调整。 图4:国内生猪价格

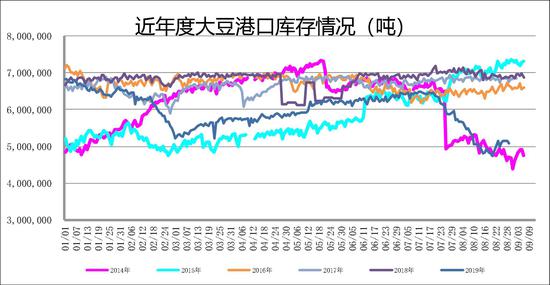

数据来源:Wind数据 2)港口库存回升缓慢,到港量四月后增加 截止至3月末,国内进口大豆港口库存为620.7万吨,与上周相比略有下降,2月大豆到港量将对比去年同期提高,符合此前船期预估,大豆库存后续回升速度将偏缓慢,4月大豆到港量将高于700万吨,但2、3月进口到港量偏低,原料价格有望获得支撑。 图5:大豆港口库存

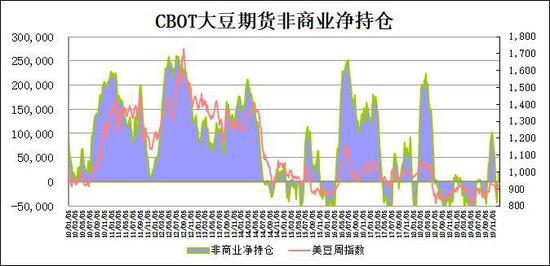

数据来源:Wind 四、盘面分析 根据CFTC持仓报告,截止至3月24日,CBOT大豆期货非商业多头持仓为146,201手,非商业空头持仓为85,854手,非商业净持仓为60,347手。国内豆粕指数,截止至3月27日,豆粕指数为2932,持仓量为245.4万手。 图6:CBOT大豆期货非商业净持仓

数据来源:CFTC 图7:大连豆粕指数与持仓

数据来源:文华财经 五、技术解盘 美豆指数本月呈宽幅震荡调整的走势,前期走势构成M型,承压于年线位置,均线重心持续下降,跌破整数关口加速下探,全球出现新型冠状病毒肺炎疫情蔓延的情况,可能影响全球大宗商品的需求与国际贸易秩序,市场短期受到恐慌情绪的影响,随后因南美大豆种植关键期天气并不理想,美豆指数低位反弹,且中国国内疫情基本得到控制,压榨进口需求有望提升。技术指标上,美豆指数呈宽幅震荡的走势,跌破年线位置随着恐慌情绪加速下行,整体看大区间震荡的看法并未改变,年线位置基本走平,下探至种植成本支撑后反弹,全球流动性风险也短期释缓,但新冠肺炎疫情带来的需求萎缩仍将影响美豆定价,长周期进行走势较为平稳,MACD指标虽有反弹走强但远低于零轴,KDJ指标剧烈震荡,料后市短期内美豆指数将呈振荡调整的走势。 图8:美豆指数

数据来源:文华财经 月内国内豆粕指数呈震荡反弹的走势,此前因疫情豆粕大幅低开后尽数收复跌幅,基差自低位逐步走强,国内豆粕整体库存仍较为有限,随着国内湖北以外各地疫情得到控制,交通不畅顺的情况也有效缓解,2-3月进口大豆到港量均在500万吨左右,4月以后大豆进口量有望逐步提高,但由于部分油厂缺豆,全国压榨开机率维持在相对中等偏低的水平,粕类库存维持在低位,豆油库存快速上升后也出现回落,终端养殖利润高企,备货意愿受提振。技术指标上,豆粕指数月内呈震荡反弹的走势,均线系统整体重心收敛后出现上升,短周期均线持续偏强运行,养殖需求改善、与绝对库存有限推动豆粕价格反弹,MACD指标突破零轴持续上行,KDJ指标表现持续偏强,料豆粕指数后市大概率将呈振荡反弹的走势。 图9:大连豆粕指数

数据来源:文华财经 六、行情预测 综合来看,前期美国新季豆的收割低点已探明,市场焦点转移至南美种植与全球受疫情影响的供需变化,南美大豆种植天气略有转差的迹象,巴西南部部分地区干旱;而阿根廷刚进入种植关键期,天气状况难言理想。全球新冠肺炎疫情的发展仍主导市场的走向,美国确诊人数迅速蹿升至全球第一,确诊人数逾十万,欧洲防控形势严峻,巴西、马来西亚、印尼情况亦堪忧,市场担忧运输与出口受到影响。国内方面,2、3月进口大豆总量十分有限,国内油厂有较好压榨利润,但油厂开机率难以持续提升,前期豆油库存迅速回升,而在3月下旬豆油、棕榈(4688, 14.00, 0.30%)油库存出现拐点,4月份进口大豆到港量有望升至688万吨,但南美疫情日趋严重化,后期港口装运出口效率可能放缓,国内豆粕、豆油基差整体偏强运行,菜粕、菜油国内的绝对库存有限,油脂类价格短期筑底后有望反弹,料后市短期内连豆粕指数大概率将震荡偏强。 广州期货 刘宇晖 |

|

|  |

|