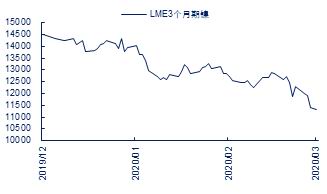

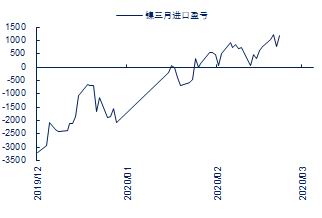

主要观点: 2020年2季度,镍市场最重要的看点是新冠病毒疫情的发展情况,疫情导致消费疲弱,加速了印尼镍铁对国内的替代,压制镍价。随着海外防控措施的实施,海外疫情二季度有望迎来拐点,此外,国内防控逐步放开,下游不锈钢和新能源车消费将会改善,带动镍价上行。 核心逻辑: 国内疫情导致印尼镍铁替代加速:印尼2020年1月1日开始实施禁矿,2月,我国进口印尼镍矿数量同比大幅下降90%,国内镍铁原料供给开始收紧。疫情爆发后,不锈钢需求迅速下降,价格不断下行,印尼镍铁的低成本在竞争中优势明显,国内镍铁亏损面扩大,市场份额不断减小。预计4月不锈钢行业以去库存为主,5、6月产量会有所增加,镍铁需求也将改善,印尼镍铁生产的衔接将比较顺利,替代会持续。 不锈钢二季度消费将会改善:不锈钢下游应用领域多为耐用品行业,像房地产、汽车、机械设备等,价值也比较高,购置计划属于长期安排,基本不受疫情短期的影响,这部分消费会延迟,而不会消失。随着疫情由国内防控转向防境外输入,二季度国内防控趋松,消费会有明显的改善。 海外疫情发展决定镍价运行路径:疫情从供需两端影响着镍市场;供给侧,为防控疫情,菲律宾和南非港口封锁至4月中旬,供给受限;消费侧,各国封锁令更是令需求不振,整体来看,目前镍价更多由消费主导,处于弱势震荡。鉴于各国疫情防控比较积极,2季度欧美疫情有望迎来拐点,叠加国内镍下游消费逐步改善,镍价将会得到修复。不过若海外疫情持续恶化,防控措施日趋严厉,镍生产和运输将长期受限,镍价可能会进入供给主导阶段,波动加剧。 操作建议: 海外疫情拐点出现前,镍以观望为主,不锈钢可逢低轻仓布局多单;意大利疫情控制后,镍与不锈钢可以尝试布局多单。 风险因素:海外疫情恶化;菲律宾、印尼政策变动,不锈钢减产超预期。 第一部分 一季度镍市回顾 2020年1季度,镍是商品板块比较活跃的品种之一。由于印尼禁矿令的颁布,2020年初,镍价处于冲高回落之后的震荡市中,在110000元/吨附近波动。2020年1月23日,中国疫情开始爆发,武汉颁布封城法令,春节后开盘,沪镍(97430, 680.00, 0.70%)迅速跌破100000元/吨关口,由于疫情蔓延局势不明朗,市场避险情绪升温,沪镍持仓量和成交量大幅下滑。鉴于中国严格的防疫措施和积极的医疗支援,市场悲观预期部分修复,镍价也逐步回升至105000元/吨附近。2月底,意大利疫情迅速发展,并逐渐蔓延至欧洲各国,镍需求转弱预期升温,镍价震荡下行。3月中旬,美国疫情加重,镍需求预期进一步恶化,镍价继续跌至90000元/吨。通过内外比值发现,镍价2019年外强内弱的态势发生改变,镍进口由亏损转为盈利,进口窗口打开,可以适当尝试正向套利。 图1:LME镍三月电子盘走势(单位:美元/吨)

资料来源:Wind,中信期货研究部 图2:沪镍连三走势(单位:元/吨)

资料来源:Wind,中信期货研究部 图3:镍板三月进口盈亏曲线

资料来源:Wind,中信期货研究部 图4:沪镍市场持仓量和成交量(单位:手)

资料来源:Wind,中信期货研究部 第二部分 二季度镍市场观点和核心逻辑 2020年2季度,镍市场最重要的看点是新冠病毒疫情的发展情况,疫情导致消费疲弱,加速了印尼镍铁对国内的替代,压制镍价。随着海外防控措施的实施,海外疫情二季度有望迎来拐点,此外,国内防控逐步放开,下游不锈钢和新能源车消费将会改善,带动镍价上行。 国内疫情导致印尼镍铁替代加速:印尼2020年1月1日开始实施禁矿,2月,我国进口印尼镍矿数量同比大幅下降90%,国内镍铁原料供给开始收紧。疫情爆发后,不锈钢需求迅速下降,价格不断下行,印尼镍铁的低成本在竞争中优势明显,国内镍铁亏损面扩大,市场份额不断减小。预计4月不锈钢行业以去库存为主,5、6月产量会有所增加,镍铁需求也将改善,印尼镍铁生产的衔接将比较顺利,替代会持续。 不锈钢二季度消费将会改善:不锈钢下游应用领域多为耐用品,像房地产、汽车、设备等,价值也比较高,购置计划属于长期安排,基本不受疫情短期的影响,这部分消费会延迟,而不会消失。随着疫情防控由国内防控转向防境外输入,二季度国内防控趋松,消费会有明显的改善。 海外疫情发展决定镍价运行路径:疫情从供需两端影响着镍市场;供给侧,为防控疫情,菲律宾和南非港口封锁至4月中旬,供给受限;消费侧,各国封锁令更是令需求不振,整体来看,目前镍价更多由消费主导,处于弱势震荡。鉴于各国疫情防控比较积极,2季度欧美疫情有望迎来拐点,加上国内镍下游消费逐步改善,镍价将会得到修复。不过若海外疫情持续恶化,防控措施日趋严厉,镍生产和运输将长期受限,镍价可能会进入供给主导阶段,波动加剧。 第三部分 二季度供需展望:镍过剩局面改善,消费逐步恢复 一、海外疫情迅速蔓延,2季度有望出现拐点 海外疫情在2月底开始爆发,并迅速蔓延,截止3月26日,海外共累计确诊447230人,当日新增53302人,目前疫情仍处于加速蔓延态势。由于各国防控措施日趋严厉,而且外国人民也越来越重视,预计海外疫情蔓延态势在二季度将得到遏制,疫情拐点有望出现。 海外疫情对镍供给和消费影响如何?是对消费影响大,还是对供给的影响大?我们对此进行了梳理。通过梳理发现,镍消费量占比高的国家基本属于疫情重灾区,像中国、美国、日本、韩国等,消费合计占全球70%。镍生产国疫情较重的地区产量合计占全球17.5%,受疫情影响相对较小,整体上,疫情对消费的影响要大于供给。此外,镍矿大都位于偏僻地区,生产基本不受疫情影响,主要是运输可能会受疫情波及,由于各国采取居家隔离的措施,下游消费受疫情影响较大。 表1:镍主要国家疫情情况

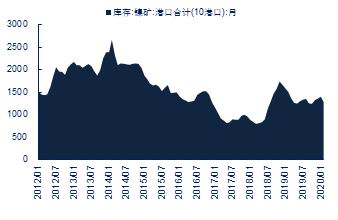

资料来源:wind,SMM,中信期货研究部 3月23日,南非宣布为期三周的全国封锁令,港口运输可能会终止;菲律宾镍矿主产区也先后宣布禁船令,禁令时间持续至4月18日。南非是我国主要的铬矿进口国,占我国总进口量的80%,菲律宾是我国镍矿的主要进口国,印尼禁矿后,菲律宾镍矿几乎是我国镍矿的唯一来源,进口占比达90%。由于我国铬矿、镍矿库存相对充足,禁令短期内影响有限,若疫情进一步恶化,禁令延期,镍价可能会剧烈波动。 二、疫情导致印尼镍铁替代加速 国内疫情爆发,不锈钢需求疲软导致镍铁价格持续下降,国内镍铁厂亏损面扩大,印尼镍铁凭借低成本的优势,加速对国产镍铁的替代。后续重点关注印尼镍铁厂投产和不锈钢需求改善情况。 2.1、镍矿进口减少,港口库存开始消耗 2020年1月1日起,印尼正式执行禁矿令,2月份,我国进口印尼镍矿11.3万吨,环比大减90%,同比大减91%,禁矿令的影响开始显现。2020年1-2月,我国累计进口镍矿405万吨,同比减少10.4%,其他矿源国进口的增加并不能弥补印尼矿的缺口。截止3月20日,中国主要港口库存1056万吨,较年内高点下降30%,考虑到镍铁企业每月4万镍金属吨的消耗,港口库存仅能维持3个月使用。 印尼和菲律宾是我国镍矿进口的两个主要国家,合计占比高达95%以上,印尼禁矿以后,镍矿供给比较紧张,而海外疫情的蔓延更令供给雪上加霜。菲律宾为遏制国内疫情,ubay、Dinagat以及Surigao地区禁止货船靠岸,禁船令执行至4月18日,由于菲律宾目前处于雨季,镍矿出口较少,禁船令暂时影响有限。菲律宾镍矿4月份出口开始放量,5月-10月是一年的出口高峰期,禁船令期限若延长,国内镍铁企业将遭受沉重打击。3月25日,菲律宾宣布全国进入三个月的紧急状态,若菲律宾疫情不见好转,禁船令延期可能性较大,届时,镍矿价格将再次抬头。 图5:我国镍矿进口国来源组成

资料来源:wind,中信期货研究部 图6:我国港口镍矿库存(万吨,实物量)

资料来源:wind,中信期货研究部 图7:我国进口菲律宾矿石的季节性因素

资料来源:wind,中信期货研究部 图8:国内镍生铁产量(金属量,千吨)

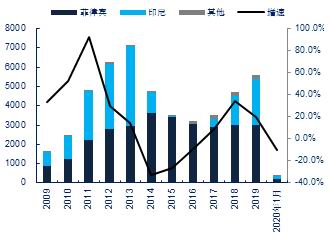

资料来源:SMM,中信期货研究部 在2018、2019年镍生铁行业高利润的刺激下,国内镍铁企业生产积极性较高。考虑到生产启停费用较高,并且认为疫情是暂时的冲击,大部分企业基本按计划生产。2020年1-2月我国累计生产镍铁8.76万金属吨,同比增长5.5%。由于不锈钢销售不畅,不断累库,不锈钢企业逐步减产,再加上印尼镍铁的冲击,国内镍铁企业3月开始减产。 2.2、印尼镍铁加速替代,国产镍铁企业内外交困 印尼2014年施行禁矿目的之一是鼓励企业到印尼投资,经过5年时间,该国已成为全球重要的镍铁生产地。2019年随着青山、德龙、金川和新兴铸管镍生铁项目的运行和扩张,印尼镍生铁2019年产量达35万吨。2020年1季度,青山印尼两条冶炼生产线投产,预计6月底之前投产6条生产线,预计二季度产量继续增加,印尼2020年全面镍生铁产量估计将增加至55万吨。 2020年2月,印尼德龙一期100万吨不锈钢产能项目开始调试,项目的投产会消化一部分镍铁,但由于不锈钢下游的加工企业大多位于中国,而中国对印尼不锈钢征收20.2%的反倾销税,德龙一期不锈钢项目未来的销售可能不会很顺畅,对当地镍铁的吸收不能太乐观。2020年1-2月,印尼不锈钢产量29万吨,同比下降27%,由于海外疫情的蔓延,后续产量可能继续处于低位。 图9:印尼镍生铁产量(万吨,金属量)

资料来源:SMM,中信期货研究部 图10:印尼不锈钢产量(万吨)

资料来源:wind,中信期货研究部 表2:2020年印尼镍生铁项目进展

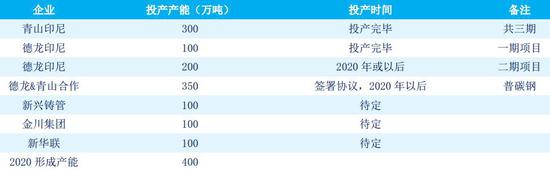

资料来源:SMM,中信期货研究部 表3:印尼不锈钢项目进展

资料来源:SMM,中信期货研究部 由于印尼国内不锈钢产量受限,镍矿又禁止出口,镍铁出口成了大部分企业最主要的创收渠道,中国镍铁RKEF技术目前的成本在10000-12000美元/镍吨,印尼镍铁RKEF成本大部分位于在6500-8000美元/吨,加上运输费用之后,优势仍然较大。由于对镍铁存在巨大的需求,中国不锈钢企业自然成为印尼镍铁企业理想的客户。2020年1-2月,中国从印尼进口镍铁41万实物吨,同比增长107%,占中国镍铁总进口量的85%,随着印尼镍铁新增项目的投产,进口量预计将进一步扩大。 印尼禁矿令的实施和镍铁新增项目的投产,既抬升了中国镍铁企业的生产成本,又挤压了市场空间,而疫情的爆发,使得不锈钢需求迅速下降,不锈钢降价向上游的传导,从而加速了印尼镍铁对国内镍铁的替代。目前镍矿石价格较印尼禁矿令颁布之前上涨了50%,而镍铁价格比疫情发生之前下降了12%,国内镍铁企业利润剪刀差已经形成,若不锈钢下游需求仍未见改善,镍铁企业亏损面将继续扩大,不得不进行减产。 图11:菲律宾镍矿和国产镍铁价格

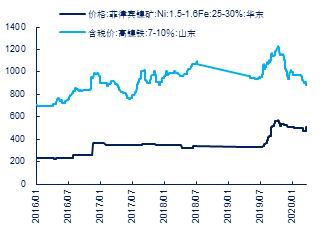

资料来源:SMM,中信期货研究部 图12:印尼镍铁进口量(万吨,实物量)

资料来源:wind,中信期货研究部 将国内镍生铁+(镍铁+镍生铁)净进口视作我国镍生铁表格需求量,由于这类二级镍只用作生产不锈钢,那么可以根据不锈钢产量反推其用精炼镍需求量(假定废钢加入比例变动不大,且该指标不做绝对量数据,用作看变化量及变化趋势)。不锈钢用镍需求量与镍生铁表观需求量的差值需要精炼镍作为补充。数据显示,2020年1-2月不锈钢对精炼镍需求月度均值较2019年下降1万吨左右。 随着国内防控趋松,不锈钢下游消费二季度将会改善,但由于前期的高库存,行业3、4月份主要以去库存为主,5、6月产量将会有所恢复,而印尼镍铁产量足以应对目前不锈钢的生产,不锈钢对精炼镍需求不容乐观。 图13:我国镍生铁表观需求量(万吨,金属量)

资料来源:SMM,中信期货研究部 图14:不锈钢对精炼镍需求量(万吨)

资料来源:SMM,中信期货研究部 三、不锈钢消费有望改善,新能源车值得期待 3.1、二季度不锈钢产量恢复性增长 SMM数据显示,2020年1-2月我国生产不锈钢388万吨,同比下降2.8%,其中,200系、400系降幅较大,300系增长8.5%。根据新增项目投产计划看,2020年新增项目产品集中在200/300系,主要在下半年投产。考虑到不锈钢库存处于历史高位,不锈钢价格下降,部分企业已经亏损,预计3、4月不锈钢企业会进行减产,主要以去库为主,5月、6月随着中国消费的反弹,生产开始恢复性增长。 图15:我国不锈钢产量(万吨)

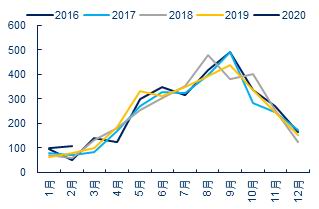

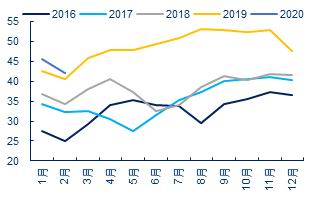

资料来源:SMM,中信期货研究部 图16:300系不锈钢产量及增速(万吨)

资料来源:SMM,中信期货研究部 表4:2020年我国新增不锈钢项目

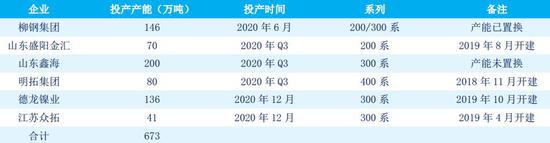

资料来源:SMM,中信期货研究部 3.2、不锈钢下游需求大减,二季度将有望迎来反弹 国内将近85%的镍被不锈钢集中消化,但不锈钢的应用极其分散,主要应用在五金制品、家用电器、建筑装饰、机械、汽车、石化等场景。受疫情影响,各个行业均受到严重冲击,1-2月份投资、销量都出现断崖时下跌,不锈钢需求疲软。 不锈钢应用领域像房地产、汽车、机械设备、家用电器等属于高价值的耐用品,消费者购买基本按照年度来进行规划,受疫情影响较小。随着国内疫情逐渐步入尾声,人们对这些产品的需求有望迎来反弹,不锈钢消费也将在二季度进入一个反弹的阶段。 由于不锈钢的应用领域基本属于耐用品,长期来看,具有高波动和顺周期的特性,与经济增长高度相关。中期分领域来看,目前汽车、机械设备增长受到拖累,房地产、家电处于低速增长阶段,石化目前处于景气周期,投资保持在高位。整体来看,总量增长不明显,处于维持或者低位增长的阶段。 图17:石化行业固定资产投资增速

资料来源:wind,中信期货研究部 图18:汽车板块产销量增速

资料来源:wind,中信期货研究部 图19:房地产开发投资增速

资料来源:wind,中信期货研究部 图20:房屋施工和竣工面积增速

资料来源:wind,中信期货研究部 图21:家电板块产出增速

资料来源:wind,中信期货研究部 图22:不锈钢钢材出口增速

资料来源:wind,中信期货研究部 3.3、新能源汽车暂时受挫,全年仍可期待 2020年1-2月,新能源汽车累计销量5.3万辆,同比大幅减少60%,动力电池累计装机量2.9GWh,同比下降60%。从月度销量数据来看,1、2月销量全年占比较低,销量呈现逐步增长的趋势,所以后续月份销量更加重要。 为了支持新能源汽车市场的发展,年初工信部表示2020年新能源补贴不会大幅度退坡,退坡幅度会更平缓。近日,发改委明确地方对购买节能新能源车的消费者给予支持,北京、广州等地也在研究促进新能源车消费的措施。疫情结束后,在特斯拉的带动下,新能源车市场会迎来反弹,预计二季度新能源车销量将会明显增长。 2019年是新能源车命运多舛的一年,先是补贴大幅退坡,退坡幅度达70%,之后又是燃油车排放标准“国五”换“国六”的冲击,销量增速大减。虽然受疫情影响,但是随着2020年相关刺激政策的出台,以及特斯拉的领跑带动,新能源车销量可能会有不错的表现。 图23:新能源汽车销量预测

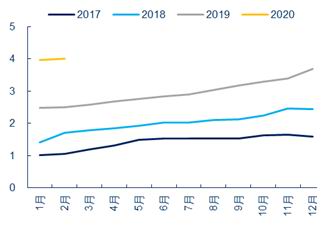

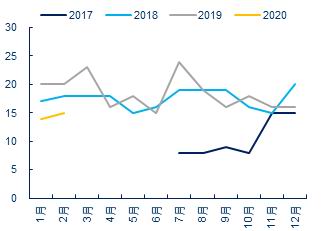

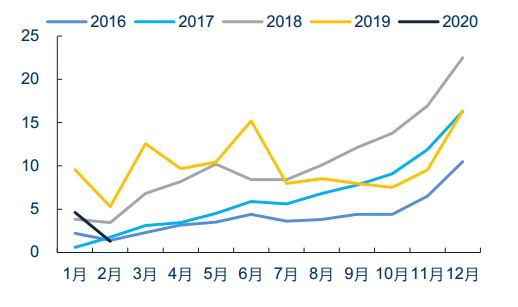

资料来源:wind,中信期货研究部 图24:新能源汽车月度销量(万辆)

资料来源:wind,中信期货研究部 四、精炼镍和不锈钢高库存,制约镍价上行空间 2020年1月开始,LME镍总库存快速上升,对照我国保税区库存有部分下降,存在保税区移库LME镍库的可能,而疫情发生后,保税区库存继续下降则是移库的部分印证。 截止2020年3月20日,不锈钢库存升至87.12万吨,较年初增长一倍,库存迅速累积表明下游消费恶化,不锈钢企业减产势在必行,高库存特别是淡季再度累库,会给不锈钢价格造成拖累,并成镍价的潜在利空因素。短期内,精炼镍和不锈钢库存双高抑制镍价上涨空间。 图25:LME镍库存(万吨)

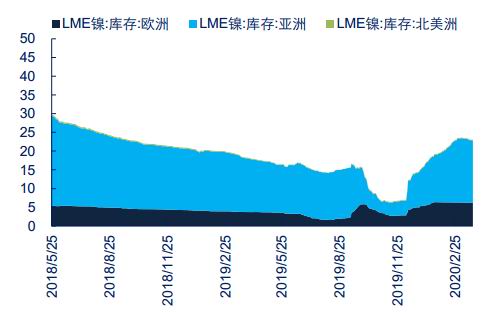

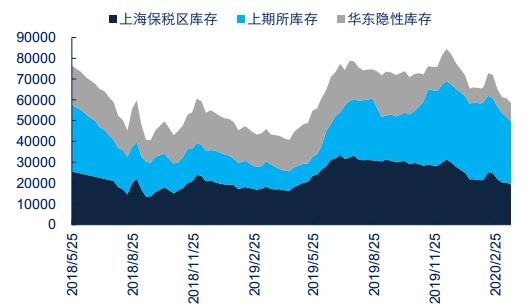

资料来源:SMM,中信期货研究部 图26:国内精炼镍库存(吨)

资料来源:SMM,中信期货研究部 图27:国内镍铁库存(金属吨)

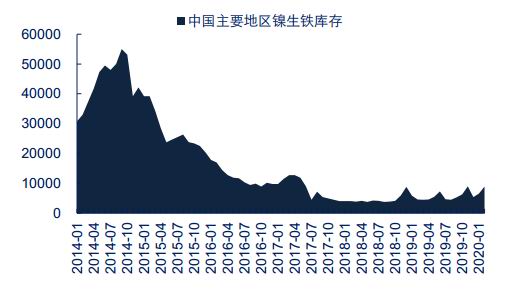

资料来源:SMM,中信期货研究部 图28:国内不锈钢社会库存(吨)

资料来源:wind,中信期货研究部 五、总结与展望 本次报告主要针对2020Q2影响镍市的主要逻辑线条进行了梳理与分析,即重点探寻了疫情发生后,国内镍铁企业的生产与供应前景,印尼镍铁替代国产的节奏;并对镍的两大消费市场——不锈钢和新能源汽车2020前景进行探讨,主要结论如下: 其一:印尼禁矿和菲律宾禁船后,国内镍矿库存够国内运行镍铁产能使用3个月,镍矿供给开始收紧。印尼镍铁逐渐放量,回流我国的镍铁爬坡较快,国内镍铁企业面对下游需求不振,上游镍矿供给掣肘,以及印尼镍铁价格竞争的三重压力下,亏损面不断扩大。预计二季度不锈钢行业以去库存为主,产量在5、6月会有所改善,镍价会有上修的空间。 第二,在二季度国内防控放开后,不锈钢和新能源车消费会出现一个小高峰,由于不锈钢下游分散,各板块表现不一,难以形成需求共振,整年来看,增长空间有限;在国内相关政策的支持以及特斯拉的带动下,新能源车消费下半年会有一个不错的表现,值得期待。 第三,精炼镍和不锈钢成品的双高库存压制镍价的上行空间,镍价反弹力度有限。 第四部分 2020年供需展望:供应稳定,消费阶段性不足 目前全球主要经济大国都处于新冠病毒疫情的重灾区,并且欧美疫情尚处于加速蔓延阶段,经济活动基本停摆,疫情之后经济的恢复也需要一定时间,未来广大的发展中国家也很可能成为下一个爆发地,虽然各国实施积极的货币和财政政策进行对冲,但2020年全球经济衰退已很难避免。 受宏观经济的拖累,预计2020年不锈钢消费会下滑,但二季度消费会有所反弹,消费呈现先低后高再回落的走势;虽然新能源车受疫情影响销量下降,但考虑到今年政策支持力度较大以及特斯拉对市场的带动,估计2020年新能源车市场表现特别是下半年会明显好于2019年。镍供给比较充足,印尼镍铁对国产镍铁的替代衔接的比较顺利,后续供应也比较稳定,镍价后续会呈现先上升再回落的走势,伦镍全年运行区间在10000-14000美元/吨,沪镍在85000-125000元/吨。 中信期货 郑琼香 覃静 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);