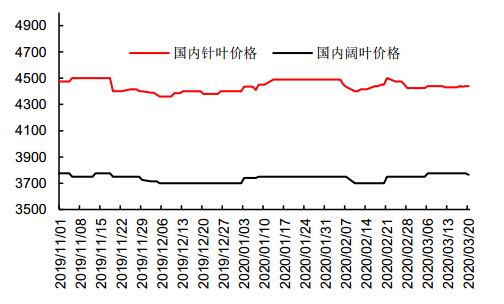

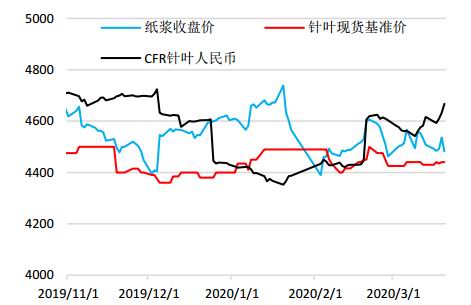

策略摘要: 二季度,纸浆全球供需将继续双弱格局,国内依旧供需双强,国内外库存依旧是中期的价格压制因素。节奏上,供需初期会由于供应不确定性以及下游高利润状态出现偏强走势。但到5月后期,由于进一步增长的驱动不足,价格在相对高位会开始承压。现货上涨压力位预计落在4700~4800元/吨(山东针叶)。 供应端,全球供应呈现利多消息不断,但中长期供应减量或有限。Q4新冠加大了阶段性意外减产的发生概率,产浆与运输在海外疫情未受得到有效控制但严重性被逐步认识的过程中面临巨大的不确定性。供应消息面会呈现利多不断出现的状态。中长期角度看,浆厂自主减产的意愿还不显著。即使在意外频发且价格低位的19年下半年,浆厂并没有明显减量。二季度看,国市场仍是全球纸浆消费最景气地区,国内进口继续高位。 需求端,随着国内疫情好转,终端消费增速短期好转,但中期增速承压。国内疫情明显已经被控制住,经济活动正在逐步正常,终端需求也将随之不断恢复。然而,国内外经济的下滑对于纸品的终端消费是会有明显抑制的。目前并未见到需求端的额外增长拉动,因此进入正常水平之后,速增长速度将会趋缓。分品种看,文化纸增长预期或会走弱,文化纸价格承压;生活纸整体好转,但供需过剩会限制其利润上升空间。 库存端,国内库仍会持续去化,但海外库存预计增长。Q2出现内强外弱,在更长周期上,货源会向国内流动。 操作:4月在疫情未完全控制前,做多为主。5月与6月,随着供应、物流恢复正常,现货端利多不断消散且叠加9月合约的交割压力,可高位抛空。盘面价格角度,09合约预计先涨至4850~4950,随后开始转弱。 风险提示: 4月下跌风险因素:海外疫情好转,浆厂停产并未持续出现,物流状况好转。 5、6月上涨风险因素:经济刺激政策明显带动需求持续增长;供应持续出现障碍不能复产。 一、前期行情回顾 纸浆期货在一季度依旧维持了横向震荡的整体走势。以山东地区银星价格来看,当季内最高价与最低价仅相差了70元/吨。期货市场跟随整体金融氛围有所波动,最大的波动无非在于春节过后由于国内新冠疫情的爆发大幅跳空低开。 2020年一季度看,市场消息变化主要集中在供应端,由于各方面因素出现了一定的意外减产。例如,1月下旬至2月中旬的芬兰罢工;由于印尼干旱导致的OKI减产;加拿大由于木材紧缺出现了多家浆厂的停产。虽然供应利好持续出现,但由于国内的高库存以及高进口的问题,使得现货市场始终没有持续性的上涨。因此在整个一季度,纸浆就呈现了利好无反应,又无明显利空的僵持震荡格局。 图1:前期针、阔叶浆现货市场走势 单位:元/吨

数据来源:Wind 中信期货研究部 图2:纸浆期货走势 单位:元/吨

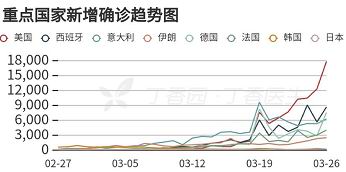

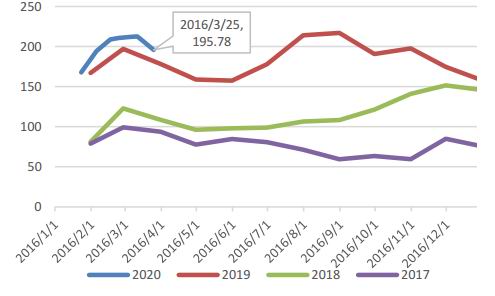

数据来源:Wind 中信期货研究部 二、供应 1、全球供应呈现利多消息不断,但中长期供应减量或有限 全球浆厂意外减产增大,Q4新冠加大了阶段性意外减产的发生概率。全球范围内看,2019年三季度开始计划外的减产频发。市场相关研究显示,2019年Q3以及Q4出现的计划外减量是历史同期的一倍左右。而在今年一季度,我们同样看到了137万吨左右的海外供应额外减产。二季度看这种损失量增加的状态,或许不会出现改变。首先,从纸浆往上看的产业链,由于价格处在历史低位水平,上游的生产经营环境并不是属于太好的状态,因此在各种其他的扰动之下企业更容易出现减产。其次,海外疫情未受得到有效控制但严重性被逐步认识的过程中,新冠疫情增加了浆厂停产的可能性。3月26日消息,Arauco由于员工确诊,浆厂停产,时间未定。此前,一家代表约5000港口工人的巴西工会组织呼吁其成员周一就是否在巴西最大港口举行罢工举行投票,因为担心新冠疫情病毒传播风险。因此,产浆与运输在Q2都有可能面临巨大的不确定性。 图3:木浆海外浆厂供应额外损失量 单位:万吨

数据来源:建发浆纸 中信期货研究部 图4:海外新冠新增确证趋势 单位:人

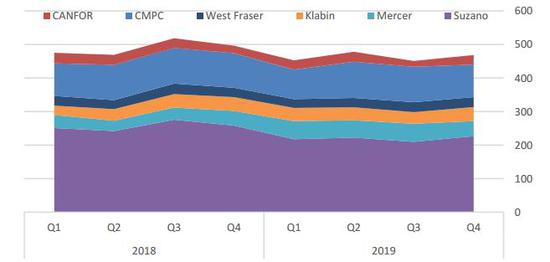

数据来源:公开资料 中信期货研究部 长期角度看,浆厂自主减产的意愿还不显著。虽然在全球范围内的意外频发,然而从浆厂的财报数据中提取到的木浆产量数据看,除了suzano,其他的企业似乎并没有出现明显的产量缩减。根据CANFOR、CMPC、WEST FRASER、KLABIN、MERCER的季报数据,5者合计的Q3、Q4木浆产量同比分别为-0.6%、+1.5%。可以看出,纸浆企业的生产冲动依旧较强,短期的意外事故并不能有效的抑制浆厂的生产意愿,意外减产损失的产能往往能在后期得到弥补。 图5:浆厂季度产量 单位:万吨

数据来源:卓创资讯 中信期货研究部 表1:部分浆厂季度木浆产量汇总表

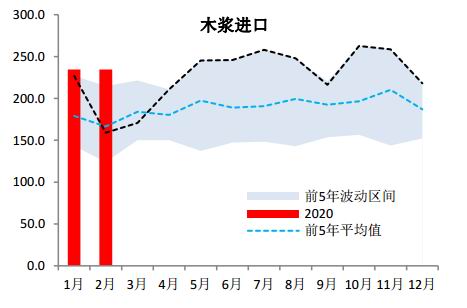

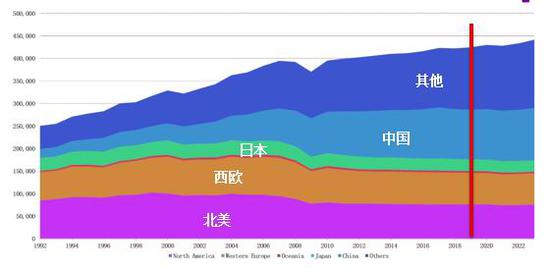

数据来源:卓创资讯 中信期货研究部 2、中国市场仍是全球纸浆消费最景气地区,国内进口继续高位 2019年中国纸浆进口增加了239万吨,增幅9.6%。2020年1~2月中国纸浆进口增长82.9万,累计同比增长21.5%。从数据看,起始于2019年的进口明显增长到一季度为止并没有出现暂停。原因有以下几个方面,1、中国纸浆期货上市之后,增加了大量的套利套保交易库存需求。2、相比中国,欧洲及北美的需求下滑更为明显,因此当地无法消化的纸浆向中国大量出口。3、中国期货出现持续性的升水,而且很多时间都贴近了无风险套利价格,因此给市场持续的买现货抛期货套利交易环境。 二季度看,我们认为国内的进口并不会出现大幅度的缩减(如果疫情没有导致全球物流出现巨大的障碍)。首先,外商向中国增加出口的意愿不会改变,因为从整个经济增长来看,由于欧美受到疫情影响,欧美二季度经济下滑的幅度预计会高于中国。其次,截止到目前,我们依旧看到了纸浆远期期货对于价格有着明显的升水,同样存在着套利的空间。因此,在两方面因素的叠加下,二季度的进口增长压力仍将相对较大。 表2:木浆主要消费地纸品需求增长预期

数据来源:RISI PPPC 中信期货研究部 图6:我国木浆进口量 单位:万吨

数据来源:Wind 卓创资讯 中信期货研究部 图7:全球木浆需求增长预期

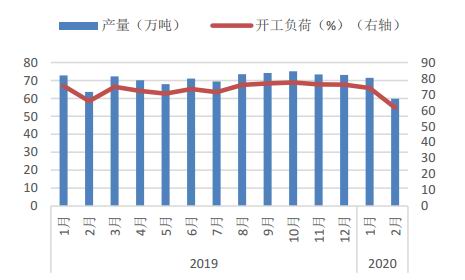

数据来源:RISI 中信期货研究部 三、需求 1、文化纸增长预期或会走弱,文化纸价格承压 2019年下半年以来,文化纸表现强势。主要有几个方面原因:1、文化纸当时处于整体供需均衡,且没有新增产能的状态。2、2019年的中下游去库完成,终端需求完全反映到生产企业订单手中。3、叠加去年不忘初心主题教育,对于额外印刷需求的增长。因此2019Q3开始文化纸需求较为饱满,订单充足,价格持续性上行,使得文化纸的利润攀升至10年高位的水平。 但这一现象我们认为在2020年Q2或许会产生明显的改变。首先,疫情抑制了文化纸的需求。原因在于,由于防疫期间经济活动减少,商业中的书写印刷包括宣传的用量出现减少;海外疫情的发展影响出口其他商品中的夹带印刷的纸张需求,此外3~5月的双胶纸传统旺季,由于终端印刷企业复工较慢,且学生开学延后的影响,双胶纸的旺季并没有如期出现。虽然一部分的利空因素可能在二季度期间逐步好转,但是文化纸产量同比增速的下滑预计难以避免。另外,此前的数据已经分析到终端的需求下降幅度要高于成品纸产量下降的幅度,这表明是成品纸企业应该在2~3月期间产生了一定的成品库存。 文化纸的供需环境相比之前将会有明显的恶化,我们预计在二季度文化纸当前10年高位的文化纸利润水平恐怕难以保持,现货价格或许会出现松动。 图8:双胶纸利润创出10年新高 单位:元/吨,%

数据来源:卓创资讯 Wind 中信期货研究部 图9:双胶纸产量及开工率 单位:万吨,%

数据来源:卓创资讯 Wind 中信期货研究部 图10:铜板纸利润接近10年高点 单位:元/吨,%

数据来源:卓创资讯 Wind 中信期货研究部 图11:铜板纸产量及开工率 单位:万吨,%

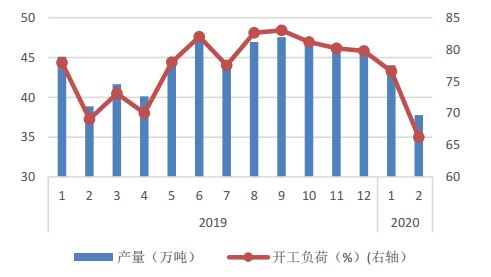

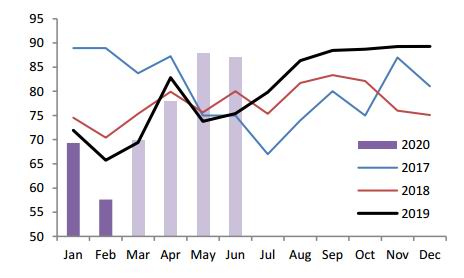

数据来源:卓创资讯 Wind 中信期货研究部 2、生活纸整体好转,但供需过剩会限制其利润上升空间 生活用产量Q1偏低,预计Q2将会快速回到高位。生活用纸在新冠疫情的影响下,用量明显持续性增长,产业景气度正在持续回暖。2月以来,生活用纸大轴原纸价格经历了多次上调,整体涨价幅度在300~475元/吨,涨幅在5.6%左右。从生活用纸的加工利润来看,同样看到了利润的持续性好转,当前利润情况已经到达2017年以来的最高水平。当然,随着复工的持续,人员的到位,产量将很快能回到正常水平,当前的高利润水平也是促成产量快速复苏。 图12:生活纸产量及预估数据 单位:万吨

数据来源:卓创资讯 Wind 中信期货研究部 图13:生活用纸生产利润达到2年以来最高 单位:%,元/吨

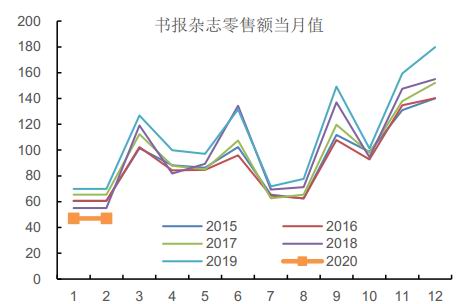

数据来源:卓创资讯 Wind 中信期货研究部 3、终端消费增速短期好转,中期增速承压 2020年一季度的终端需求必然受到了疫情影响出现大幅度的下挫,但下游成品纸受的冲击不大。书报杂志类零售额一二月份同比下降32.7%,国内机制以及纸板产量2月累计同比下降17.8%。此外,根据资讯公司公布的文化纸与生活纸产量看,双胶纸铜版纸以及生活纸1~2月的产量合计同比去年下降了5%,且下滑主要发生在2月。 二季度,我们认为终端消费增速短期好转,中期增速承压。原因在于:a、国内疫情明显已经被控制住,经济活动正在逐步正常,终端需求也将随之不断恢复。b、国内外经济的下滑对于纸品的终端消费是会有明显抑制的。目前并未见到需求端的额外增长拉动,因此进入正常水平之后,速增长速度将会趋缓。 表3:1~2月木浆下游成品纸产量 单位:万吨

数据来源:卓创资讯 中信期货研究部 图14:书报杂志零售额变化 单位:亿元

数据来源:Wind 国家统计局 中信期货研究部 图15:机制纸及纸板产量同比

数据来源:Wind 国家统计局 中信期货研究部 四、库存 1、国内库存仍将去化,欧洲库存或会增长 2020年一季度期间,由于新冠疫情影响,库存在一季度出现大幅度增长,再度回到了2019年出现的历史高位附近。二季度来看,我们认为国内将进行持续的库存去化,但速度并不会过快。首先经过此前的供需分析,可以了解我们预期在二季度供应端仍将维持在整体偏高的水平,但需求当然也不逊色,随着国内终端的逐步恢复,成品纸的生产将恢复到正常水平。因此在整体的供需平衡表中,库存仍将会出现小幅度的下滑。 欧洲市场库存在二季度或许将面临比较大的上升压力,其理由和中国情况一季度的情况一致,主要是由于新冠疫情会导致终端以及纸厂的停工。 图16:中国港口库存 单位:万吨

数据来源:卓创资讯 Wind 中信期货研究部 图17:欧洲港口库存 单位:吨

数据来源:卓创资讯 Wind 中信期货研究部 2、交易所库存量变化不大,但对基差压力增长 交易所库存方面,在二季度预计仍将维持横向运作,整体变化不会太大。首先内外价差没有进一步的放大,前外盘货源整体来看打折力度少于,去年三季度。因此套利商套利可见的利润空间并不明显,不会加大对现货的采购最后形成仓单。今年9月将会有仓储的集中注销预计涉及的头寸在10万吨左右。这部分货物流出,或许后期仍会有新的货源补充,但短期的流动性增强会使得在当前需求不佳的情况下,出现阶段性的供应抛压。这个或将导致09期货的升水难以保持,甚至可能会走为贴水。但深期货升水向贴水过程中演变的进程相对并不可测,且涉及到的因素更多。例如整个市场的流通货源量市场、对于远期的预期以及当时的现货趋势。 图18:交易所仓单 单位:吨

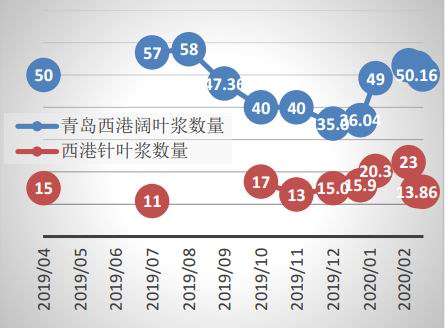

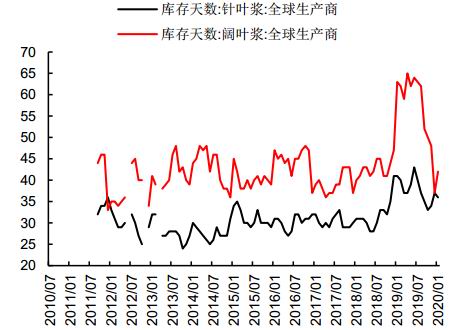

数据来源:上海期货交易所 中信期货研究部 3、国内阔叶库存体量较大,针阔价差难以缩窄 国内阔叶压力高于针叶。目前看,在国内角度上,阔叶浆的压力依旧高于针叶浆,从青岛港港内的针、阔叶降数量比较可见一斑。一季度末的数据显示,在一季度库存回升的过程中,阔叶浆的数量再度回到了19年高位水平,较2019年末增加了18万吨左右,且去化较慢,而针叶浆的库存数量则已经再度回到此前低位水平。 国外的浆厂浆种库存状态与国内相反。全球范围内的浆厂库存水平中,阔叶降的库存天数已经下降到历史平均水平,而针叶浆依旧相对略高。阔叶浆最大供应商suzano,在其自身持续性的减少供应生产量后,预计其自身的库存压力已经明显减少,因此阔叶浆端主动降价的压力不大。 图19:青岛港内针阔叶浆库存水平 单位:万吨

数据来源:卓创资讯 Wind 中信期货研究部 图20:浆厂库存 单位:天

数据来源:Wind 中信期货研究部 五、总结与策略 1、基本面汇总以及平衡表预估 供应端,全球供应呈现利多消息不断,但中长期供应减量或有限。Q4新冠加大了阶段性意外减产的发生概率,产浆与运输在海外疫情未受得到有效控制但严重性被逐步认识的过程中面临巨大的不确定性。供应消息面会呈现利多不断出现的状态。中长期角度看,浆厂自主减产的意愿还不显著。即使在意外频发且价格低位的19年下半年,浆厂并没有明显减量。二季度看,国市场仍是全球纸浆消费最景气地区,国内进口继续高位。 需求端,随着国内疫情好转,终端消费增速短期好转,但中期增速承压。国内疫情明显已经被控制住,经济活动正在逐步正常,终端需求也将随之不断恢复。然而,国内外经济的下滑对于纸品的终端消费是会有明显抑制的。目前并未见到需求端的额外增长拉动,因此进入正常水平之后,速增长速度将会趋缓。分品种看,文化纸增长预期或会走弱,文化纸价格承压;生活纸整体好转,但供需过剩会限制其利润上升空间。 库存端:国内库仍会持续去化,但海外库存预计增长。Q2出现内强外弱,在更长周期上,货源会向国内流动。 因此,2季度,供需初期会由于供应不确定性以及下游高利润状态出现偏强走势。但到5月后期,由于进一步增长的驱动不足,价格在相对高位会开始承压。预计现货山东针叶价格会先上涨至4700~4800。随后,再下跌。 表4:国内进口木浆平衡表 单位:万吨

数据来源:中信期货研究部 注:灰色阴影数据为估算数据 2、交易策略 4月在疫情未完全控制前,做多为主。5月与6月,随着供应、物流恢复正常,现货端利多不断消散且叠加9月合约的交割压力,可高位抛空。 盘面价格角度,09合约预计先涨至4850~4950,随后开始转弱。这一区间在5~6月可考虑抛空。 风险提示: 4月下跌风险因素:海外疫情好转,浆厂停产并未持续出现,物流状况好转。 5、6月上涨风险因素:经济刺激政策明显带动需求持续增长;供应持续出现障碍不能复产。 中信期货 胡佳鹏 李青 黄谦 |

|

|  |

|