第一部分 市场研判 由于近年海外矿山进入扩张周期,在锌矿供应明显过剩的大背景下,因加工利润过度分配至冶炼端,使得矿冶之间的利润关系持续僵化。在冶炼利润接近历练峰值,产能爬坡普遍加快的路径演绎下,市场对锌锭供应过剩的预期不断积累。与之对应的供需错配-跌价挤压冶炼利润-产能出清路径较为清晰,只是在过去相对强势的内需提振下,市场纠偏作用相对缓慢。但在此次新冠疫情的持续冲击下,尤其是海外疫情蔓延范围不断扩大的情况下,因投资者恐慌情绪加剧使得风险资产惨遭抛售。同时在金融资产持续大幅下跌的影响下,杠杆水平偏高的基金止损减仓引发美元的流动性踩踏,在金融市场的层层传导中,基本金属也难以幸免。由于目前的价格下跌属于非理性的情绪踩踏,在产业逻辑几乎失效的情况下,如若按照成本因素进行考量,或将带来一定的定价逻辑错配风险。并且海外疫情尚未出现明确的拐头信号,各国的抗疫举措也在陆续出台,在宏观环境难以企稳,微观定量无法准确评估的情况下,此时言底或许为之过早,不如等待宏观情绪稳定之后的交易机会。由于市场情绪以及疫情发展难以准确预估,我们只能凭借历史数据进行大致预估,二季度锌价(15365, 210.00, 1.39%)或将在14000-16500区间内运行。 风险提示:海外疫情迅速缓解,政策调节力度大超预期,矿山集中关停,精炼产能提前检修。 第二部分 行情回顾 期货行情 受中国农历春节以及新冠疫情的突发影响,一季度锌价大幅下行,并创出2016年4月内以来的新低。截止3月20日,沪锌主力收于15055元/吨,季跌幅16.13%,跌幅较上季度明显扩大;而LME锌受宏观冲击更为明显,季度跌幅也相对较深,季跌幅达18.9%,使得沪伦比值出现回升。一季度由于疫情防控政策的影响,国内社会活动降至最低,在需求断崖式回落的影响下,季内供应过剩预期较为悲观。而供应端由于其生产状态的稳定以及连续性,整体的影响相对较轻。除部分企业因硫酸运输受阻,出现一定的减压产以外,并未受到疫情防控的直接冲击。 图1:LME锌3月走势图

数据来源:银河期货、wind资讯 图2:沪锌主连走势图

数据来源:银河期货、wind资讯 现货走势 从现货市场来看,截至3月20日,SMM0#锌现货报价14850元/吨,较上季度末下降3760元/吨。现货对当月升水35元/吨,较上季度下降325元/吨。2月期货交割结束后,受国内疫情影响,下游企业复工推迟,贸易市场交投清淡,市场报价较少。进入3月,随着锌价持续走低,贸易商低价惜售,加之国内下游企业陆续复工生产,逢低采购意愿强烈,现货贴水开始逐步收窄并转为升水。并且在3月中旬锌价暴跌的影响下,上游炼厂销售意愿的持续回落,也为现货升水带来支撑。 图3:上海地区0#锌价格及升贴水变化

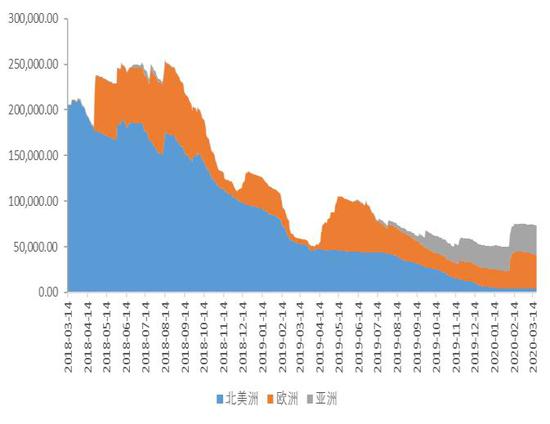

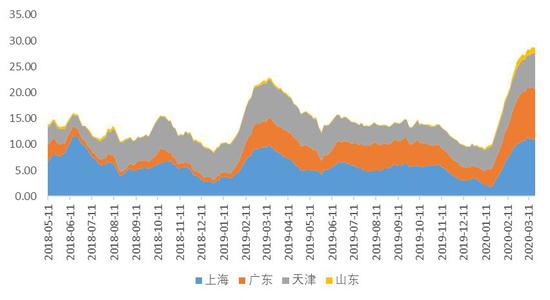

数据来源:银河期货、SMM 库存数据 库存方面来看,截至3月20日,LME锌库存为73200吨,较上季度上涨20400吨,海外库存转为垒库状态。一方面受内外比价整体低位影响,国内供应过剩预期的不断增强使得进口窗口难以打开。另一方面受中国春节的季节性因素,以及海外疫情的持续扩散影响,在外需不振的悲观预期下,海外库存的积累将难以避免。 国内方面,截止3月20日,国内锌锭社会库存合计30.43万吨,较上季度增加20.2万吨,垒库幅度大幅攀升。一季度受春节之后的新冠疫情影响,在终端需求迟迟不能修复的情况下,由于供应端的释放相对稳定,使得内外锌市库存均出现了超预期的积累。虽然垒库结果符合市场对于锌市供应过剩的预期,但由于疫情影响,终端需求超预期放缓,使得整体的垒库幅度超过了年前的市场预期。并且近年锌金属的供应形态已不只局限于锌锭单一形态,受需求因素影响,冶炼企业普遍将锌合金比例上调,铸锭比例下降。同时上下游的直接对接也使得社会库存等传统指标功能边际失真,因此社会库存数据或难以准确反映目前现货市场的供需状态。 图4:LME锌库存

数据来源:银河期货、wind资讯 图5:国内社会库存

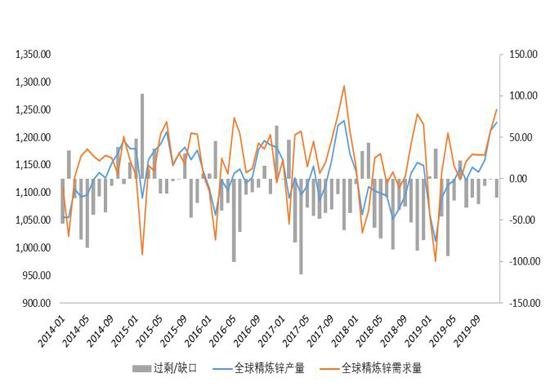

数据来源:银河期货、wind资讯 第三部分 供需分析 海外供应状况 从锌精矿供需情况来看,国际铅锌小组数据显示,2019年12月全球锌精矿产量116.7万吨,同比增长4.74%,环比上月增长5.3%。受一季度新冠疫情的持续影响,部分国家采取了一些积极主动的防疫措施,经济活动不可避免的受到了影响。例如秘鲁政府已发布最高发令宣布全国进入紧急状态,导致多家矿山企业被动放缓项目进度或停产检修,根据已发布的公告,涉及锌矿山的有Nexa,Pan American Silver,Newmont以及Southern Copper等。欧洲的Lunding矿业暂停了葡萄牙的Neves Corvo铜锌矿的扩建项目,或将影响该项目的年内增量。而其他地区比如澳大利亚的多座矿山均未受到影响,仍维持在正常生产状态。由于2020年南美洲的锌矿石新建项目并不多,根据目前已知的情况做绝对数量的初步评估,悲观情况下的最大影响量约7万吨,约占2020全年预期增量的10%。 从锌锭供需情况来看,全球12月锌锭产量122.7万吨,消费量125万吨,供应短缺2.31万吨。随着2019年海外冶炼企业生产环境的持续改善,在外需环境边际向好的提振下,供应端的产能释放意愿较为充沛。同时在双方经贸摩擦趋于缓和之际,伴随地缘政治局势的缓解,需求端的季节性消费特征使得12月的供需结构转向短缺。不过考虑到一季度新冠疫情的突然爆发,后续数据转为过剩的可能性已经大幅增加。 图6:ILZSG全球锌矿产量

数据来源:银河期货、ILZSG、Wind资讯 图7:ILZSG全球精炼锌供需平衡

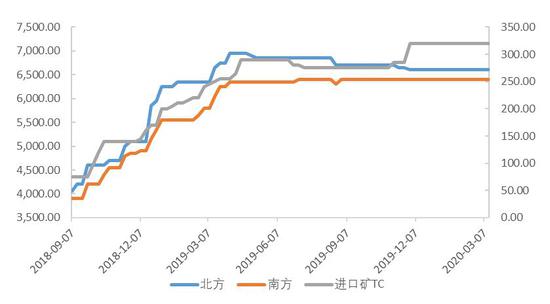

数据来源:银河期货、ILZSG、Wind资讯 国内锌精矿供应状况 从加工费来看,国内最新矿石加工费均价6000元/吨,较上季度下降400元/吨;进口矿加工费在300美元/干吨,较上季度下降10美元/干吨。从矿山企业的成本角度来看,根据伍德麦肯兹的成本模型,当锌价跌破90分位线1750美金时,矿山的开工水平会出现一定程度的下降。当锌价跌破75%分位线1500美金时,矿山会出现明显的减产关停。从目前锌价处在1800美金/吨附近来看,海外矿山的投产意愿虽有一定程度回落,但在锌价尚未跌破1500美金/吨之前,海外矿山的供应增长趋势难以出现根本性的扭转。国内方面,根据SMM的成本模型,目前国内75%矿山的成本在8100元/金属吨附近,加上接近6000元/吨的实际加工费,完全成本已低于14200元/吨。而目前国内锌价已跌至这一价位附近,若后市锌价继续下行,将令小型矿山集中出清,中型矿企放缓扩张步伐,并且不排除大型矿企主动压缩产能的可能。因此若绝对锌价长时间在此价位徘徊,国内矿石供应将比年初的预期提早进入收缩状态,对应的精矿加工费也将继续下调。 图8:国内锌精矿加工费

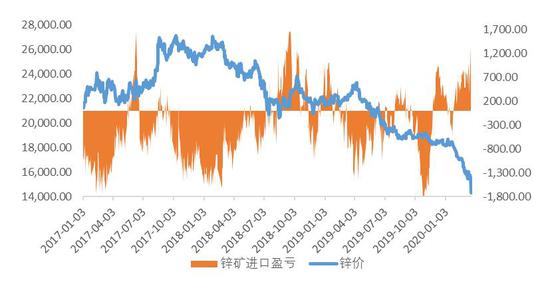

数据来源:银河期货、我的有色、Wind资讯 图9:锌精矿进口盈亏

数据来源:银河期货、我的有色、Wind资讯 国内精炼锌供应状况 上海有色网的调研数据显示,国内2月精炼锌产量45.3万吨,环比下降14.3%,同比增长7.75%。受一季度新冠疫情影响,国内各省市对人员、物流等环节进行严格管控,国内2月的汽车运输基本瘫痪,而国内大中型精炼锌炼厂春节期间保持正常生产,随之带来的是炼厂产酸量持续走高的问题,陕西、内蒙等地区大型炼厂因硫酸胀库出现减产。随后在国内疫情风险降低之后,伴随物流运输的恢复,企业的硫酸胀库压力已经有所缓解,产能也有一定程度的修复。根据即时价格的计算,目前国内冶炼企业的加工成本约为5500元/吨,按照3月20日SMM1#锌14830元/吨进行计算,TC价格约为6000元/吨,即冶炼企业仍有500元/吨的利润空间。因此单纯从跌价挤压精炼利润考虑,目前冶炼端或难有大规模减产发生。 图10:国内精炼锌产量

数据来源:银河期货、国家统计局、Wind资讯 精炼锌进出口状况 海关总署最新海关数据显示,2019年12月精炼锌进口量5.013万吨,环比增加22.56%,同比下降46.54%;2019年全年进口60.54万吨,累计进口同比下降15.37%。一季度锌进口继续维持在亏损状态,受锌精矿相对过剩推高加工费影响,冶炼企业加工利润的不断上涨,使得国内冶炼产能瓶颈迅速打破并不断刷新产量峰值,从内外平衡角度来看,国内对进口锌锭的需求几乎停滞。伴随一季度新冠疫情的持续扩散,对锌需求的影响已远大于对供应的影响,在锌供应已有边际过剩压力的情况下,需求的边际下降带来的是锌基本面的进一步恶化,国内超季节性的累库意味着进口锌更难以流入国内。从比价角度来看,海外的过剩矛盾也已逐渐凸显,2月LME锌库存的大幅积累,曾导致内外比价出现上修,但距离进口窗口打开仍有一定的距离。考虑到外部疫情对供应效率的影响,一季度锌锭进口量或将继续回落。 图11:锌沪伦比值及进口盈亏

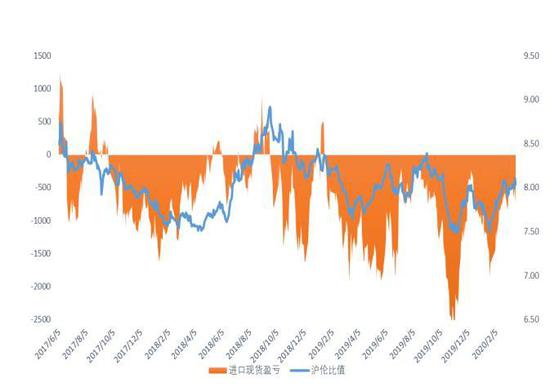

数据来源:银河期货、Wind资讯 图12:精炼锌进口

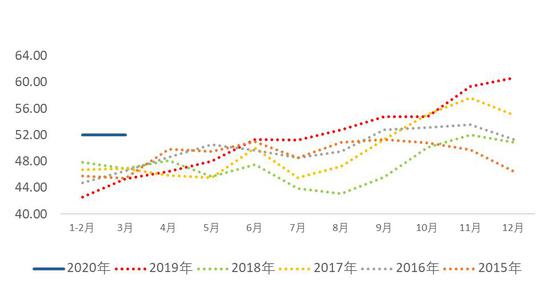

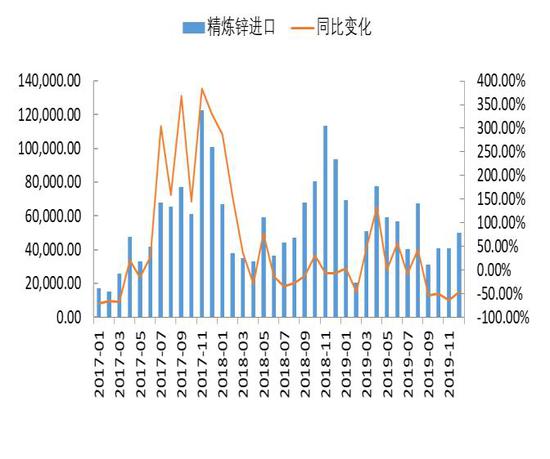

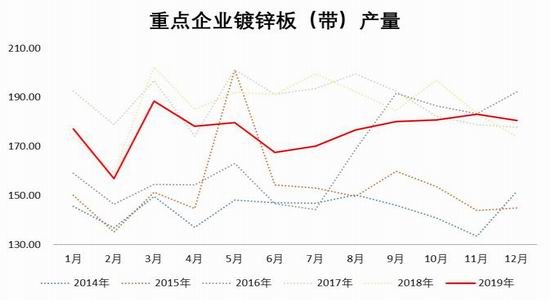

数据来源:银河期货、Wind资讯 需求端 根据上海有色网调研数据,2月镀锌企业开工率为23.38%,环比下降27.3个百分点,同比下降51.2个百分点。2月镀锌企业开工率出现下降主要是受新冠疫情的影响,镀锌企业的复工时间均出现了不同程度的延后,到2月下旬才基本完成复工动作。同时在新增订单有限的情况下,企业的整体开工率也难以出现大幅回升。并且受员工不能全部复岗影响,企业的产能利用率也不具备完全恢复的条件。据SMM调研了解,大型镀锌企业复工时间稍早于中小型企业,于2月中旬左右基本完全复工。但由于人员复岗问题,2月的整体开工率较低。截至成稿时,大型企业已逐步加大产能利用率至70%-80%左右,以生产成品库存为主。中型企业则于2月下旬完成复工,受2月开工时长较短叠加产能利用率低下影响,产量降幅较为明显。进入三月,中型企业将根据员工复岗情况,逐步加大产能利用率。2月小型企业面临较大的资金压力,并且在防疫装备采购难以及时到位的情况下,员工复岗率普遍较低。同时在新增订单有限的情况下,后续开工率依然不容乐观。 图13:重点企业镀锌板带产量

数据来源:银河期货、我的有色 图14:130家企业镀锌板卷周度产量

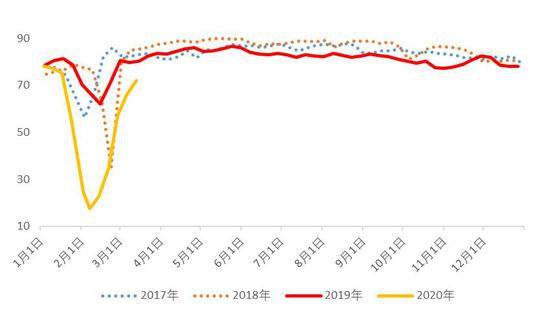

数据来源:银河期货、我的有色 从终端数据来看,1-2月份,房地产开发企业房屋施工面积694241万平方米,同比增长2.9%。其中,住宅施工面积487654万平方米,增长4.6%。房屋新开工面积10370万平方米,下降44.9%。其中,住宅新开工面积7559万平方米,下降44.4%。房屋竣工面积9636万平方米,下降22.9%。其中,住宅竣工面积6761万平方米,下降24.3%。自1月底国内发生新冠疫情以来,在严格的防疫政策影响下,国内各类的经济活动降至冰点。依靠线下销售为载体的地产企业,因销售工作中断导致地产销售面积出现大幅下滑。同时在现金流难以得到及时补充的情况下,企业的偿债压力也变得十分巨大。由于房地产行业在地方经济中占比较大,因此地方政府的稳房价举措也相继出台。同时地产行业作为众多工业产品的最终消费端,地产需求的下滑将影响众多工业材料的消费。因此在目前经济增长下行压力大幅增加的情况下,政策面的边际松动或将有利于地产业的整体企稳。因此我们对二季度建材类的消费持一定的乐观态度。 从汽车产量来看,2月份汽车产量为28.4万辆,同比下降79.82%。从单月数据来看,受2月新冠疫情影响,国内经济活动几乎停滞。在零件生产配送以及整车组装均出现被动放缓的情况下,企业的生产被动中断。同时在线下销售几乎为零的情况下,车企的增产意愿也难以回升。但由于汽车消费占社会消费中的比重较大,因此我们对政策面的继续加码也抱有一定的乐观预期。 总体来看,一季度消费端受国内传统春节以及超预期的新冠疫情影响,需求下滑程度较深。伴随国内疫情发展的逐渐平缓,我们认为需求的逐渐恢复将是二季度消费端的主要特征。同时在各类逆周期调控的刺激下,二季度需求端的修复有望逐渐显现。 图15:房屋新施竣面积同比

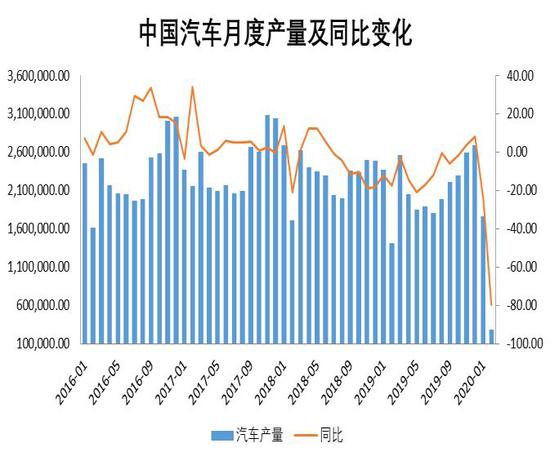

数据来源:银河期货、Wind资讯 图16:汽车产量及同比

数据来源:银河期货、Wind资讯 银河期货 沈恩贤 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);