内容摘要: 2020年1、2月份糖价冲高回落。目前市场认为2020年度全球食糖将出现供应短缺,而且对于糖价长期会逐渐走高的预期也相当强烈。不过,糖价回升将刺激巴西增加食糖生产,且新冠疫情在多国蔓延令市场担忧经济受损,避险情绪下对糖价也有利空压力。国内市场在五月份基本收榨,但今年三月末广西糖厂可能就将全部停榨,减产预期对糖价有支持。不过,春节期间受聚会、旅行以及学校推迟开学等影响,食糖消费预计减少。近期国内产糖进度和国际糖价走势对郑糖都有指引作用。参考季节性分析的结果,3月份糖价下跌的可能性较大,而4~6月缺乏明显趋势,多以震荡行情为主。郑糖指数的重要压力位在5800、5900元,而支撑位在5500、5600元。 第一部分 2020年以来白糖(5308, 6.00, 0.11%)期货行情回顾 进入2020年以来,国内糖价冲高回落,外糖走强是主要利多因素,而春节期间国内受突发公共卫生事件影响,糖价显著回落,节后则出现反弹,重新回到节前水平。 国际食糖市场因泰国、印度减产而导致供应偏紧,糖价在今年1月份突破两年来的底部震荡区,接连突破14、15美分重要关口,目前在15.37美分技术压力位附近遇阻。由于糖价走高且原油价格下行,市场预期巴西主产区在四月份开榨后可能会增加食糖生产,后期食糖供应存在变数。 去年开榨前国内糖市预期将小幅减产,但因产区天气状况良好,甘蔗糖分较高,截至今年一月底食糖累计产量创出2015年以来同期最高水平。尽管广西可能提前停榨,但云南榨季预计将延长到五月底,全年总产量或许要等到三月末才能准确预估。此外,春节期间食糖消费旺季不旺,销售压力被迫后移。这样,近期国内食糖供需形势相对偏空。 图1-1.郑商所白糖指数走势图

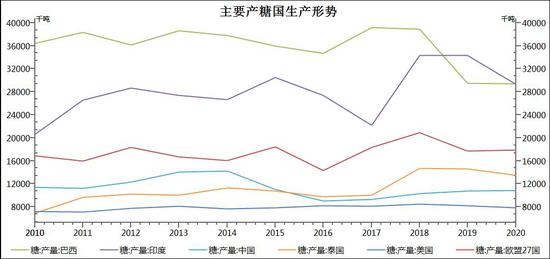

资料来源:文华财经 方正中期研究院整理 第二部分 全球食糖供应趋紧 一、印度、泰国食糖减产迹象明显 因不利天气的影响,2019/20年度印度糖厂开榨时间较以往推迟了两周时间。甘蔗收获面积下降且糖分降低,2019年11月份印度食品部的预测,2019/20年度食糖产量可能在2850万吨左右,较2018/19年度减产460万吨左右。2020年2月,印度糖厂协会(ISMA)表示,截至2月15日本榨季已累计产糖1698.5万吨,同比减少22.7%。共有449家糖厂开榨,同比减少72家。由于甘蔗短缺,目前已有23家糖厂收榨,同比增加了7家。印度甘蔗主产区,马哈拉施特拉邦(Maharashtra)、北方邦(Uttar Pradesh)、卡尔纳塔卡邦(Karnataka),已分别生产食糖433.8万吨、663.4万吨、308万吨,同比各变化了-47.7%、+3.8%、-20.5%。由于糖厂收榨提前,预计本年度印度食糖总产量可能只有2600万吨,较上年减产21.6%,是近三年来最低水平。2月下旬印度糖厂协会(ISMA)最新预测值为2650万吨。由于国际糖价大涨,本年度印度食糖出口量可能会达到500万吨,较上年增加约三分之一。 泰国受严重干旱的影响,甘蔗产量减少,大多数糖厂预计在2月底收榨。预计本年度泰国食糖总产量只能达到900~1000万吨,同比下降了30%。而且,由于甘蔗价格较低且天气干旱,农民转种其他农作物,预计2020/21年度泰国甘蔗种植面积将减少10%。若是2020年雨季推迟到4月下旬或5月份,那么甘蔗产量还会进一步下降,2020/21年度泰国食糖产量很可能低于1000万吨。 尽管印度、泰国食糖产量大减,但巴西产糖前景较为乐观。近来巴西中南部甘蔗主产区降雨充沛,有气象学家表示2020年雨季是近七年来最好的雨季。预计今年甘蔗产量有望达到近6亿吨的创纪录水平。由于前几个榨季巴西将大部分甘蔗用于生产乙醇,食糖产量相对偏少。2016年乙醇及食糖生产所用的甘蔗比例约为52:42,2018年急剧扩大至64:36,2019年则为65:35。可见,巴西食糖生产的变化极具弹性,如果糖价走高,那么会有更多的甘蔗用于制糖。这样,四月份巴西主产区开榨之后,全球食糖供应形势可能有所改善。届时糖价与原油价格的比值将影响食糖产量,虽然目前还不能确定巴西可以弥补多少因印度、泰国食糖减产而造成的供应缺口,但糖价涨势或许会放缓。 图2-1.全球主要产糖国(地区)产量形势

资料来源:美国农业部(USDA)方正中期研究院整理 二、国内食糖可能减产 春节销售或许疲软 1、2019/20年度食糖可能减产 由于2018/19榨季糖价相对较低,2019年糖料作物种植面积有所萎缩。据2019年11月昆明糖会预测,2019/20年度全国食糖总产量将达到1050万吨左右,较上年度减产约26万吨。不过,由于开榨初期天气良好,甘蔗糖份较高,截至2020年1月底全国食糖累计产量达641.45万吨,同比增加了138.14万吨。但是,广西糖厂因甘蔗减少,预计收榨时间较往年提前,产糖后劲不足。云南则因春节期间甘蔗收运受到影响,糖厂榨季可能会延长至5月底。所以,本年度最终食糖产量恐怕要等到三月底才基本明朗。 表2-1:2019/20年度食糖产量进度及对比 单位:万吨

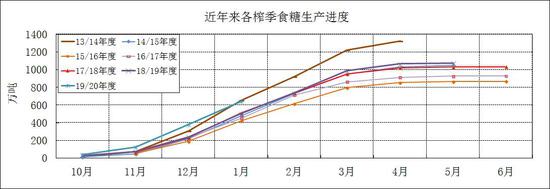

数据来源:中糖协 方正中期研究院整理 图2-2 近年来国内食糖生产进度

数据来源:中糖协 方正中期研究院整理 2、春节期间国内销售或许疲软 本年度初期食糖生产增加,而糖价又显著高于上年同期,糖厂顺价销售意愿较强烈。截至2020年1月底,本制糖期全国累计销售食糖320.08万吨(上制糖期同期销售食糖252.27万吨),累计销糖率49.9%(上制糖期同期50.12%)。 国内食糖销售呈现明显淡旺季,岁末年初的元旦、春节是年内销售高峰,而中秋佳节则是又一个销售旺季。今年春节前后由于特殊原因,聚会、旅游活动大为减少,食糖消费旺季不旺。以往2月份受春节假期影响,食糖销量偏低,今年销售疲软的情况或许更为突出,糖厂去库存压力可能将会后移。 表2-2:2019/20年度食糖销量进度及对比 单位:万吨

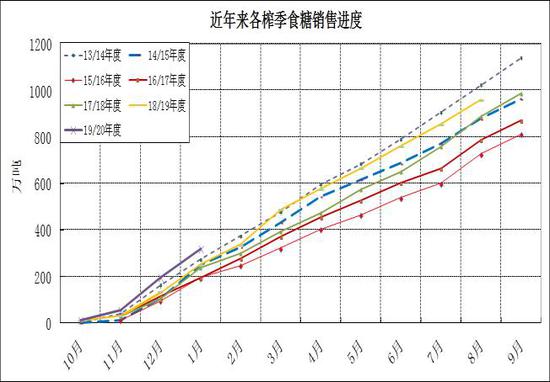

数据来源:中糖协 方正中期研究院整理 图2-3 近年来国内食糖销售进度

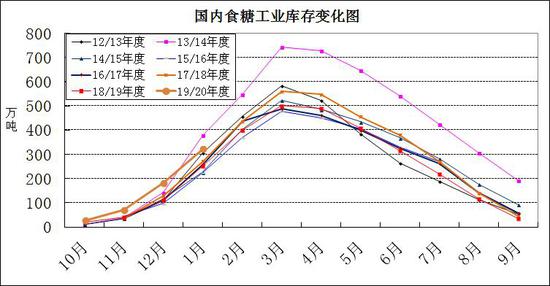

数据来源:中糖协 方正中期研究院整理 图2-4 近年来国内食糖工业库存变化

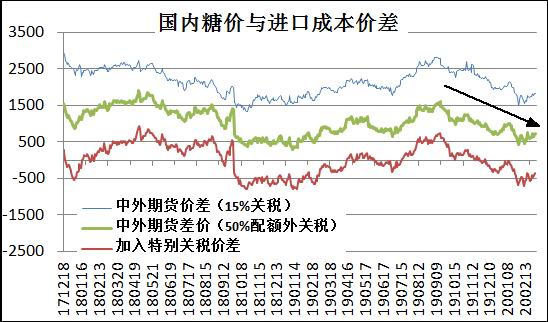

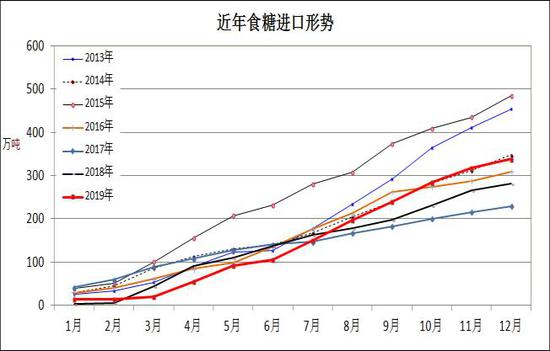

数据来源:中糖协 方正中期研究院整理 3、特别保障措施即将到期 外糖进口或许下降 据海关统计,2019年10月~12月已累计进口食糖99万吨,较2018年同期进口量增加了14万吨。国内自2017年起对配额外进口糖开始征收特别保障征税,第一年税率为45%(加上配额外征税50%,实际税率是95%。以下类推),第二年下调至40%,2019年5月到2020年5月下调至35%。但这只是针对配额外的进口食糖,而此外每年都有194.5万吨的进口配额,可见其实大部分进口糖都是配额内的。 在2020年5月末特别保障救济措施到期终止之后,配额外进口糖征税将恢复50%,通关成本会进一步降低。所以,在这种预期之下,预计在5月前外糖进口量可能会有所下降。还有,进口量与国内外食糖价差有直接关系。自2019年9月中旬以来,国内糖价走势较外盘相对偏弱,内外糖价差逐渐收敛。11月下旬之后,配额外进口窗口关闭,预计这种情况会持续到5月份特别保障措施到期之后。 图2-5.国内糖价与进口成本价差

资料来源:文华财经 方正中期研究院整理 图2-6.国内糖价与进口成本价差

资料来源:中糖协 方正中期研究院整理 第三部分 供需平衡表预测及解析 表3-1:中国食糖供需预测

数据来源:中糖协 方正中期研究院整理 表3-2:全球食糖供需预测

数据来源:USDA 方正中期研究院整理 中国国内食糖生产在2017/18、2018/19年度连续增产之后,2019/20年度可能进入减产周期。由于糖价相对较低,2019年糖料作物种植面积有所萎缩,除新疆之外其余产区均有不同程度下降。虽然开榨初期天气状况理想,甘蔗糖份较高,食糖生产进度高于往年。但是,春节前后因公共卫生事件的影响,甘蔗收运及成品糖销售都受到拖累。而且,广西糖厂收榨时间较往年提前。截至3月1日,广西已有40家糖厂收榨,而2019年截至3月底才收榨38家糖厂。这样,广西食糖减产的幅度可能超过榨季初期的预期。虽然云南榨季可能会延长到5月底,但估计难以弥补广西减产的影响。或许本年度全国食糖总产量只能达到1035万吨左右。 国内消费量相对稳定,受替代甜味剂的影响,近年来食糖的工业需求增长基本停滞。对供应面影响较大的不确定性因素是进口糖及国储出库的数量。影响国内食糖进口的主要因素是国内外食糖价差,而2020年5月食糖特别救济保障措施到期后,大概率不会延期,这样进口糖成本将会显著下降(按目前水平预计将降低六、七百元左右)。当然,为预防对国内市场造成太大影响,未来配额外进口许可的发放仍受控制,且国内外价差收敛令进口糖利润下降,预计2020年进口总量的增幅不会太大,可能由上年度的324万吨增至330万吨。 国际市场普遍预期2019/20年度食糖将出现产不足需,长期低糖价损害生产商的热情。而且,印度、泰国都因为不利天气影响,食糖减产幅度较大。目前,根据美国农业部(USDA)的预测,2019/20年度全球食糖产量将达到1.74亿吨,较上年度减少3.3%,而消费量将达到1.76亿吨,增幅为1.1%。但由于往年陈糖库存仍很可观,市场供应不会出现过度紧张的局面,只是年度末库存预计会减少547万吨,降幅9.9%。不过,由于近期糖价回到两年来高位,巴西中南部主产区开榨后很可能会增加甘蔗制糖比例。在食糖生产旺季中,产区天气状况以及国际原油价格都是糖价的重要影响因素。 第四部分 国际原糖持仓及国内食糖价差分析 一、原糖净空持仓转为净多持仓 2019年10月份之前,国际糖价主要是震荡走低,当10月中旬完成探底反弹之后,ICE11#原糖期货非商业机构净空持仓逐渐减少,到12月中旬开始转为净多。并且,到2020年2月下旬已超过20万手,达到2016年12月中旬以来最高水平。近期外糖大幅回落调整,原油下跌及系统性利空因素蔓延带来影响。印度、泰国临近停榨,食糖减产题材也基本被消化。不过,因糖价处于近几年来的相对高位,巴西可能会加大食糖生产力度,未来食糖供应或许有所改善。巴西主产区自四月份开榨,届时原油价格与糖价的比值将指引巴西食糖生产。根据CFTC最新公布的持仓报告来看,截至2020年3月3日,ICE原糖非商业净多头持仓在创近年来新高后下降,为181907手。多头持仓减少且空头持仓增加。 图4-1.ICE原糖非商业净多持仓

资料来源:CFTC 方正中期研究院整理 二、期现价差及郑糖跨合约套利 图4-2.郑糖期货指数与广西现货价格基差对比

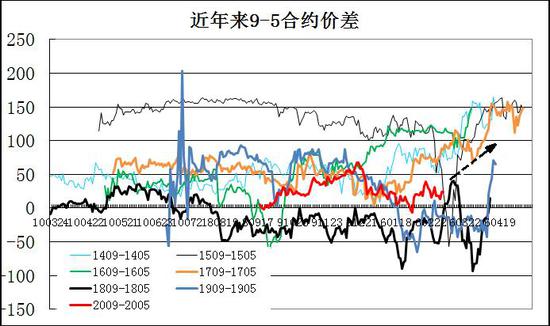

资料来源:文华财经、昆商糖网 方正中期研究院整理 进入2020年国内白糖基差继续收敛,近期在平水附近波动。现货价格相对稳定,期货糖价尽管波幅较大,但整体表现也较为坚挺。广西糖厂提前收榨使得全国食糖减产预期增强。不过,2月下旬以来国际糖价回落幅度较大,对国内糖价可能会有压力。以往看,牛市初期国内市场的基差均为负值,所以基差的变化或许将为糖价是否开始长期走强提供参考信号。 图4-3.近年郑糖期货9月与当年5月合约价差对比

资料来源:郑州商品交易所 方正中期研究院整理 历史上9月合约多数情况下价格高于同年的5月合约,因为5月份前后正是糖厂库存的高峰期,而9月则是青黄不接的阶段。2009合约与2005合约的价差目前尚未超过70元,参考以往同期合约价差情况相对偏低。建议逢低做多2009-2005合约的价差。由于取消特别保障征税后外糖进口成本降低,对5月之后合约的糖价会有压力。未来以上两者价差恐怕受外糖变动的影响较大,可能会达到100~150元。 第五部分 白糖期货价格技术分析与展望 一、技术分析 图5-1.郑糖期货指数走势分析

资料来源:文华财经 方正中期研究院整理 自2019年6月起郑糖连续走高,长周期见底回升的趋势较为明显。不过,近期在临近5900~6000元压力位遇阻,供需格局基本平衡,糖价可能会波幅收敛进行中继整理。根据以往规律,牛市多持续两年左右,目前仍是初期阶段。上方阻力位除6000元整数关之外,6700元附近预计也将存在压力。 二、季节性分析 图5-2.郑糖期货指数季节性分析

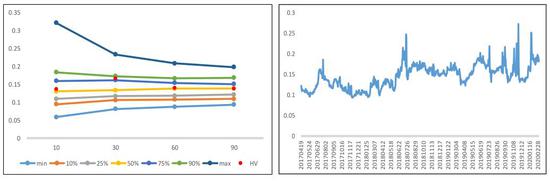

资料来源:Wind 方正中期研究院整理 国内食糖生产一般自10月开始到来年5月,其中10~11月以及4~5月产量较低,12月~来年3月是产糖旺季。糖厂库存多在3、4月份达到年内峰值,而9~11月多为库存低点。外糖进口量除春节期间显著偏低之外,全年其他时间较为均衡。 以往看,糖价在3月份下跌走势较多。尽管今年2月底郑糖出现回调走势,但幅度不大,下方还有调整空间。当前国际上印度、泰国减产影响基本消化,巴西主产区尚未开榨,糖价可能以震荡走势为主,对国内市场的提振作用有限。国内近期是消费淡季,后期产糖进度对价格的影响相对较大。不过,进口糖成本对国内价格也有影响,郑糖超越外盘独立走强的可能性不大。 图5-3.郑糖期货近年成交量季节性分析

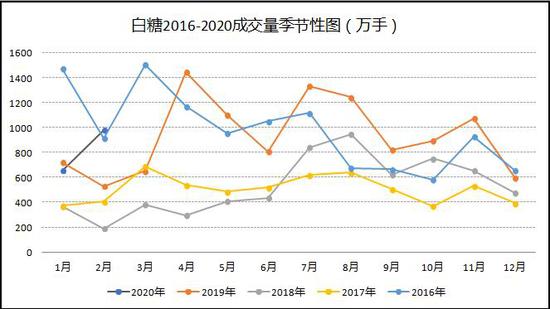

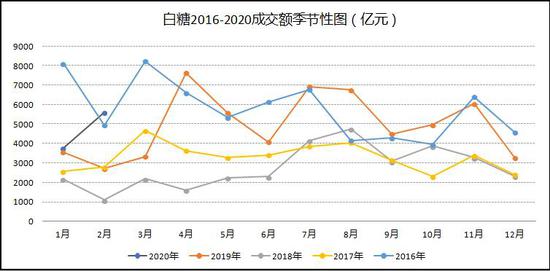

资料来源:Wind 方正中期研究院整理 图5-4.郑糖期货近年成交额季节性分析

资料来源:Wind 方正中期研究院整理 图5-5.郑糖期货持仓季节性分析

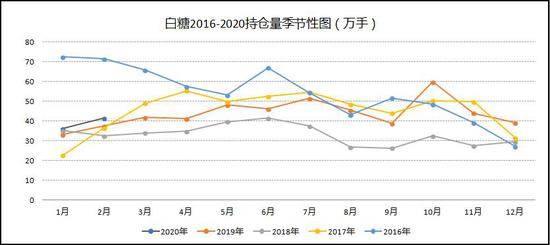

资料来源:Wind 方正中期研究院整理 三、期货波动率及成交情况分析 图5-6.郑糖期货指数波动率分析

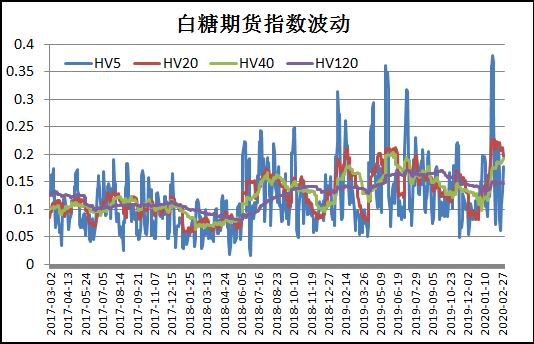

资料来源:Wind 方正中期研究院整理 图5-7.郑糖期货持仓、成交情况分析

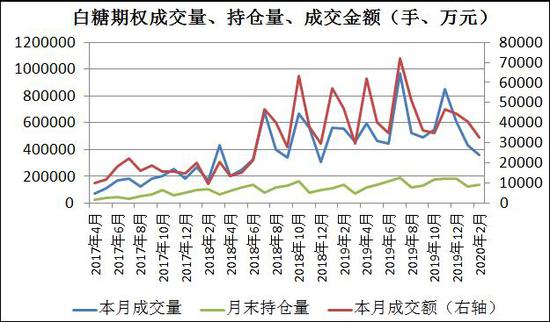

资料来源:Wind 方正中期研究院整理 图5-8.郑糖期货指数波动率和沉淀资金分析

资料来源:Wind 方正中期研究院整理 图5-9.郑糖期货主力合约波动率分析

资料来源:Wind 方正中期研究院整理 进入2020年以来,白糖期货价格先是创出近年来新高,而后受突发性因素影响快速下跌,春节后急跌探底接着又大幅反弹,短期内指数的波动率显著放大。1、3、6个月波动率呈现短高长低的格局。1、5年的长期波动率与2019年底相比变化不大,1年期波动率略增,而5年波动率则稍降。3、4月份郑糖波动率可能会有所回落,糖价进行阶段性区间震荡的概率较大。5月份巴西食糖生产进入旺季之后,国际糖价有望出现较明显的趋势,届时对国内市场也有带动作用。 白糖期货成交量和成交金额都在2010年3月达到峰值,随后逐渐萎缩,目前处于历史偏低水平。尽管今年1、2月份成交量较去年底有所增加,但仍在低位附近,市场关注度不高。持仓量相对保持稳定,目前处于历史中等水平。近三年来,月度成交量均值为676.1万手,近一年来为935.6万手。近三年来,月度成交金额均值为3759亿元,近一年来为5025亿元。近三年来,月末持仓量均值为41.2万手,近一年来为44万手。 四、期权交易分析 郑商所白糖期权上市已近三年,当前成交量较上市初期显著增加,但与最高时月度成交量达到96.92万手相比,2020年2月成交量只有36万手。白糖期权持仓量自上市后呈现稳定增长势头,按月末持仓量统计,2019年7月出现历史高点,为18.7万手,2020年2月末为13.5万手,属中等水平。 白糖期权自上市以来,整体波动率较为平缓,在商品期权品种里属于中等偏低水平。中期看,郑糖期货价格处于上涨趋势的中继整理阶段,或许还会持续到四、五月份。投资者可以采取区间震荡交易策略。 图5-10.郑糖期权成交及持仓分析

资料来源:Wind 方正中期研究院整理 图5-11.近3年历史波动率锥 图5-12:白糖期权波动率指数

资料来源:Wind 方正中期研究院整理 投资客户的操作建议: 郑糖期权主力合约期权的波动率(平值期权)处于历史中等水平,长期看下半年国内糖价有希望创新高,但近期处于阶段性震荡整理格局中。目前看,主力合约在5800、5900元附近有阻力,而5600、5500元是支撑位。在糖价处于上述区间中间水平时,可以考虑卖出宽跨式套利,当糖价接近区间两端时可采用价差套利策略。 第六部分 对2020年二季度糖价的行情展望 目前市场认为2020年度全球食糖将出现供应短缺,而且对于糖价长期会逐渐走高的预期也相当强烈。不过,糖价回升将刺激巴西增加食糖生产,而用于制糖的甘蔗比例取决于糖价和乙醇的比价关系。此外,产区天气因素、汇率等也对食糖生产及出口会有影响。所以,四月份巴西主产区开榨后,以上题材对于糖价有较强指引作用。国内市场在五月份基本收榨,但今年三月末广西糖厂可能就将全部停榨,全国食糖产量大体确定。近期国内产糖进度和国际糖价走势对郑糖都有指引作用。参考季节性分析的结果,3月份糖价下跌的可能性较大,而4~6月缺乏明显趋势,多以震荡行情为主。郑糖指数的重要压力位在5800、5900元,而支撑位在5500、5600元。 产业客户套保建议: 一、预期2020年3~6月糖价整体震荡为主,所以制糖企业可考虑顺价销售。如果期货贴水现货的局面出现改变,可考虑卖出看涨期权,以争取更多收益。 二、下游企业可择机卖出看跌期权,在期货贴水现货时可适当加大做多力度。 三、贸易企业主要风险在于库存管理,预计上半年糖价震荡为主,相对而言风险不大。套保操作上可以卖出看涨期权为主,增加销售收益。 投资客户的操作建议: 预期2020年3~6月糖价整体震荡为主,郑糖指数的重要压力位在5800、5900元,而支撑位在5500、5600元。交易者可进行区间操作。也可以考虑卖出宽跨式期权。 第七部分 制糖行业相关股票 表7-1相关股票(2020年1月2日-2月28日)

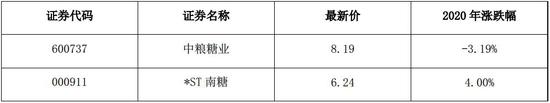

资料来源:文华财经、方正中期研究院整理 方正中期期货 张向军 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);