报告摘要 结论:铁矿(659, -1.00, -0.15%)在年后大宗商品中表现最为坚挺,原因在于目前的供需形势良好。随着一季度恶劣天气扰动消退,目前疫情暂未对矿山生产造成影响,铁矿供应将进入回升趋势。需求方面,国内需求相对坚挺,后期需关注两个方面的影响。一是海外需求下降后,影响国内出口订单,冲击国内钢材特别是热卷(3171, 3.00, 0.09%)等制造业相关品种需求,进而影响铁矿需求;二是海外经济受疫情冲击后,当地钢厂也有减产压力,也将减少全球铁矿需求量。总体来看,05合约预计仍相对坚挺,但在供应回升和需求存忧的背景下,港口库存在下半年将持续累积,二、三季度铁矿石有较强调整压力,09合约的压力将愈发明显。 铁矿相对坚挺的原因:国内短期供需良好。上半年在坚挺的需求及不稳定的供应下,铁矿港口库存料将平稳运行,对目前的价格形成较强支撑,这是近期铁矿价格相对坚挺的背后逻辑。 疫情暂未明显影响铁矿供应。各大矿山仍然维持正常生产,淡水河谷表示马来西亚物流中心仍可以继续运营,伊朗前期已经大幅缩减铁矿出口,整体来看,疫情暂未对铁矿供应产生明显影响。 疫情或明显冲击铁矿海外需求。综合铁矿进口量和各自疫情发展情况来看,对于铁矿直接进口而言,后期最需要关注欧洲需求的变化,其次是日本和韩国。考虑到海外可能要到6-7月才能基本控制疫情,则对铁矿需求的影响,可能持续到三季度末。参考2009年上述地区的减产程度,在二、三季度,按照预估日韩、欧盟钢厂15%-20%的减产幅度,可能给国内带来约2400万吨的额外进口压力。 原油对铁矿的影响分析。原油成本预计占铁矿价格的7%左右,对铁矿成本波动影响较小。本次原油大幅下跌源于供应端黑天鹅,与铁矿供应基本面截然相反。对原油、铁矿、海运费的相关性更多地应该从经济周期即需求端演变考虑。 风险因素:海外钢厂减产不及预期、巴西复产进度不及预期 年后受疫情冲击,整体大宗商品出现大幅下跌,特别是近期国际原油价格持续重挫,带动整体商品版块持续下行。然而在这一过程中,铁矿石价格却表现最为坚挺,也被市场参与者戏称为“铁钻石”。那么,铁矿石前期最为坚挺的逻辑是什么?这些因素后期又将如何变化?原油暴跌对铁矿到底有多大影响?都是市场广为关注的问题。 一、铁矿相对坚挺的原因:国内短期供需良好 1、坚挺的需求 春节以来,疫情大幅冲击终端需求,但钢厂减产意愿不足,成材库存高企。此外,成本较高的废钢和电炉对成本较低的高炉铁水产量进行了保护,而且有钢厂通过维持高炉生产储存钢坯的方式观望市场,使得高炉铁水产量下降预期进一步收敛。 相较于稳定的铁水产量,疏港量则表现得更加强势,除了高炉添加废钢比减少外,由于高速公路的免费和油价下调使得汽运运费大幅下滑,进口矿性价比得以凸显,在国产矿尚未完全从疫情中恢复过来的背景下,进口矿添加比提升。此外,也有钢厂和贸易商在低运费成本期间,将铁矿石库存从港口挪至内陆,助推了疏港量的走高。 图1:247家铁水产量

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图2:45港口疏港量

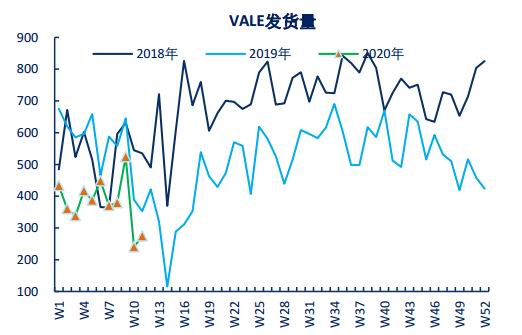

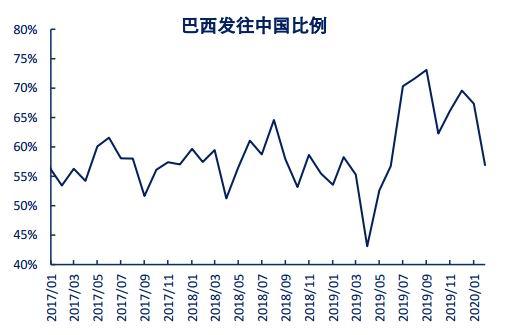

数据来源:Wind Bloomberg Mysteel 中信期货研究部 2、不稳定的供应 淡水河谷受北部港口检修及南部暴雨影响,虽然产量未受影响,但发运推迟,发货量连续两周低位徘徊,不及预期。尽管钢联网说明淡水河谷并不会下调年度目标,但淡水河谷上半年能否保持充足供应仍然受市场怀疑。 另外,淡水河谷2月发运中国比例56.92%,环比下降10.44%,同比下降1.34%,其中发往欧美地区和东南亚环比增长较多,发往库存点阿曼地区环比则增加5%。这就使得后期铁矿的到港预期进一步下调。 图3:淡水河谷发运数据

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图4:巴西发往中国比例

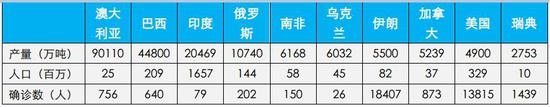

数据来源:Wind Bloomberg Mysteel 中信期货研究部 在坚挺的需求及不稳定的供应下,上半年铁矿港口库存料将平稳运行,对目前的价格形成较强支撑,这是近期相对坚挺的背后逻辑。 二、疫情暂未明显影响铁矿供应 从下图表格来看,铁矿石主产国中,人群中确诊比例较高的国家当属伊朗、瑞典、美国、澳大利亚;印度、乌克兰、俄罗斯发病比例并不高。 图5:铁矿主产国新冠肺炎确诊人数

数据来源:中信期货研究部 主要矿山影响汇总: 3月16日,南非总统发言称,将关闭35个进出港口以及两个海岸港口,其中包括南非最大的铁矿石发运港Saldanha港。据Mysteel调研,目前只是限制了客船和船员的随意流动,铁矿石发运正常。18日,南非某党派向矿山发出关闭矿山通碟,但接到通知的大都是锰矿山,目前南非两大铁矿山仍在正常生产。 3月17日,瑞典矿山LKAB发布声明,将会采取行动减少病毒传播,仍将继续生产为社会经济做出贡献。瑞典铁矿供应暂未受病毒影响,而且由于2019年欧洲经济严重下滑,LKAB销量很不理想,积累了不少库存。 3月18日,淡水河谷宣称可能将于21日暂停马来西亚物流中心作业至3月31日,预计不会对2020年全年目标产生影响,但在2020年一季度预计产生80万吨的影响。19日,淡水河谷做出进一步说明,正制定应急计划,马来西亚物流中心可继续作业。 3月19日,美国矿山Cliffs宣布暂停HBI项目工地建设,但其他铁矿石开采和炼钢设施将继续运营。 3月19日,中钢协与澳大利亚力拓举行电话会议,据悉力拓集团未受疫情影响、生产经营保持稳定。 此外,伊朗矿山虽然疫情较为严重,但自2019年下半年以来,为了应对国内快速发展的钢铁业,保障国内铁矿供给,伊朗就采取了增加征税等措施限制铁矿出口,2019年12中国对伊朗的进口仅剩49万吨,几乎腰斩。因此,疫情本身对伊朗铁矿的出口供应影响不大。 综上,疫情暂未对铁矿供应造成明显影响,未来随着一季度的恶劣天气等扰动因素消退,供应将进入回升趋势之中。供给不可抗力的影响,只要不是淡水河谷溃坝9000万吨级别造成供需格局逆转,一般都无法改变趋势,譬如在四大矿山扩产背景下,2015年底淡水河谷Samarco3000万吨产能溃坝事故并未阻挡当时铁矿价格的下跌。 三、疫情或明显冲击铁矿海外需求 如第一部分所述,由于疫情防控措施果断有效,国内疫情继续稳步向好,有望率先重回正常的经济运行之中,国内铁矿的需求形势相对平稳。但铁矿作为全球供需的品种,以及经济全球化的大背景下,还需要关注海外疫情对需求的影响,从而分析对国内铁矿需求会产生何种变化。 1、从进出口格局和疫情来看,最需要关注欧洲,其次日韩 首先我们梳理一下全球的铁矿贸易格局,根据世界钢铁协会最新的年度数据,2018年全球铁矿进口总量15.8亿吨,其中亚洲进口13.5亿吨,欧洲进口1.6亿吨左右,两者合计进口占比约95%,占据了全球进口量的绝大多数。 图6:亚洲和欧洲占全球铁矿进口量的绝大多数

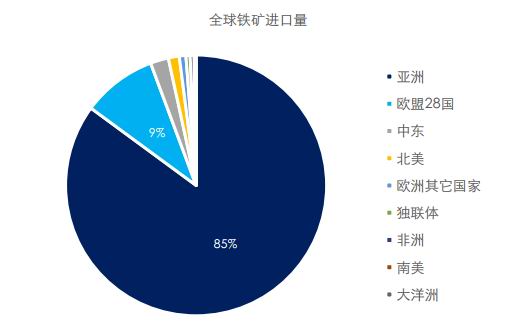

数据来源:世界钢铁协会 Mysteel 中信期货研究部 在亚洲内部,中国大陆进口量10.6亿吨,日本进口量1.2亿吨,韩国进口量7316万吨,合计占比93.5%,同样占据了绝大多数。如果考虑马来西亚进口量主要是混矿加工再出口,则中日韩三国的进口量占比还将提高。 在欧洲内部,进口量分布相对分散,德国、荷兰、法国三国合计进口量占比约51%,其余国家较为分散。 图7:亚洲进口量分布

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图8:欧洲进口量分布

数据来源:Wind Bloomberg Mysteel 中信期货研究部 接下来我们关注一下除中国外,主要铁矿进口国各自疫情发展情况。根据各国公布数据,可以看出日本、韩国疫情防控效果较为明显,目前每日新增病例已经稳定在200例以内。但欧洲形势不容乐观,德国、荷兰、法国、英国、意大利等主要铁矿进口国家,每日新增确诊病例数仍在攀升,尚处于加速上升的阶段。 图9:日本、韩国疫情相对稳定

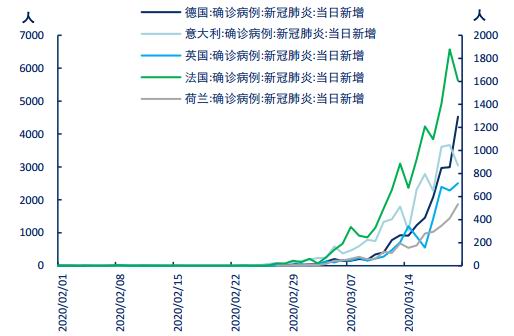

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图10:欧洲疫情防控形势不容乐观

数据来源:Wind Bloomberg Mysteel 中信期货研究部 因此,综合铁矿进口量和各自疫情发展情况来看,对于铁矿直接进口而言,后期最需要关注欧洲需求的变化,其次是日本和韩国。 2、疫情预计冲击二、三季度海外铁矿需求 从中国公布的1-2月份宏观经济数据来看,各主要经济数据均出现了剧烈的下滑,凸显了疫情对于经济的冲击程度十分明显。对于海外经济体而言,我们认为随着疫情的发展,也将对各自的经济运行产生巨大冲击,从而影响钢铁及铁矿需求。 我们用欧洲及日韩的铁矿进口量衡量各自的铁矿需求。由于这两个地区均为发达经济体,城市化基本完成,钢材消费以制造业为主。从历史数据来看,制造业生产情况对铁矿进口量有2个月左右的领先期,即经济下降后传导到制造业订单下降,进而传导至钢厂订单和铁矿进口上,存在滞后时间。海外疫情大规模爆发从2月底开始,则传导到铁矿进口上,预计在4月底开始显现影响。按照国内疫情防控的经验,至少也需要2个月时间,才能基本控制疫情。考虑到海外特别是欧美防控力度明显较弱,则可能需要4-5个月,即到6-7月才能基本控制疫情,则对铁矿需求的影响,可能持续到三季度末。如果疫情能在前述时间基本控制,则四季度海外铁矿进口预计能恢复正常。 图11:日本制造业领先铁矿进口约2个月

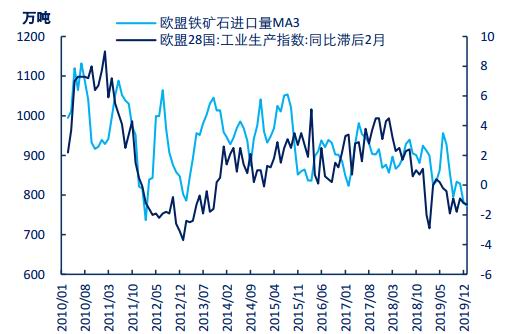

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图12:欧盟制造业领先铁矿进口约2个月

数据来源:Wind Bloomberg Mysteel 中信期货研究部 参考目前的海外投行对欧美、日韩的经济预估来看,预计下滑幅度与2009年相当甚至更高。则对二、三季度的铁矿需求量可能的冲击幅度,可以参考2009年的情形。2009年,日本、韩国、欧盟生铁产量累计分别下降22.3%、12.1%和32.8%。考虑到疫情结束后,经济有望恢复正常,同时如前文所述,日本韩国目前疫情防控形势相对稳定,我们对日韩二、三季度铁矿进口量按15%下降预估,对欧盟二、三季度铁矿进口量按20%下降预估。 图13:日本生铁产量在2009年大幅下降

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图14:欧盟生铁产量在2009年大幅下降

数据来源:Wind Bloomberg Mysteel 中信期货研究部 3、对国内供需影响的定量估算 由于我国疫情率先得到控制,开始复工复产,在海外铁矿需求受疫情冲击下降后,富余的铁矿资源,将更多的向国内流入。由于不同地区钢铁企业地理位置、用料结构、用料习惯不同,例如欧洲钢厂球团矿比例较高,而我国钢厂以烧结矿为主,预计部分富余的铁矿资源将转化为当地库存,不会完全转向我国。日本、韩国钢厂进口结构、用料结构与我国钢厂较为接近,同时地理位置相邻,这两个国家富余的铁矿资源,预计将大部分转向我国。 图15:欧盟、日本、韩国铁矿进口来源分布

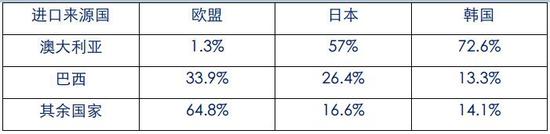

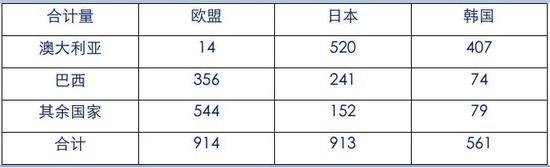

数据来源:Wind Bloomberg Mysteel 中信期货研究部 根据我们前一小节对二、三季度欧盟、日韩的进口减量预估,以及各自进口来源比例,定量估算二三季度我国额外的进口压力如下表所示: 图16:我国二、三季度额外进口量预估(单位:万吨)

数据来源:Wind Bloomberg Mysteel 中信期货研究部 总体来看,如果欧盟、日韩等其他主要铁矿需求国,因疫情对经济产生巨大冲击,导致铁矿需求下降,则在二、三季度,按照我们目前预估15%-20%的减产幅度,可能给国内带来约2400万吨的额外进口压力。 据此,我们调整了对国内供需平衡的预估,上半年由于前期巴西等国发货量持续低位,整体进口量和库存累积压力不大。而随着巴西发货量逐步回升,叠加欧盟、日韩等国家在二、三季度进口量下降的额外压力,下半年港口库存将进入持续累积的趋势中。按照目前淡水河谷全年3.3亿吨销量以及日韩、欧盟在二三季度分别减产15%和20%的情景下,国内港口库存在年底或将突破1.5亿吨。 图17:铁矿供需平衡测算

数据来源:Wind Bloomberg Mysteel 中信期货研究部 四、原油对铁矿的影响分析 近期国际原油价格大幅下跌,引发市场的广泛关注。我们也对原油对铁矿的影响程度进行预估。在原油暴跌前,西澳-青岛海运费约5美元/吨,其中油费成本约占60%;四大矿山生产中,油成本预估2美元/吨,假设铁矿海漂货价格约80美元/吨,那么油费成本占铁矿价格约6.3%,而铁矿价格占螺纹价格20%-30%。原油价格腰斩后,海运费仅下降0.8美元/吨,表现相对平稳。相较之下,油费从成本端对铁矿石影响较小。 海运费、原油、铁矿石三者之间在10年周期的大波段中走势趋同,但在小周期上,表现千差万别。2018年是铁矿石近几年表现最差的一年,但原油价格却一路上涨;2019年铁矿和航运都由于供应收缩出现了一波牛市,与原油表现再次出现差异。如果我们拿原油去跟螺纹对比,也可以得到类似结果。对原油、铁矿与螺纹的共振,更多应该以经济周期论,也就是大宗商品的需求演变去理解。 图18:铁矿与原油价格相关性比较

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图19:运费与原油价格相关性比较

数据来源:Wind Bloomberg Mysteel 中信期货研究部 原油这次下跌是供应端主产国沙特利用疫情期间全球原油需求下滑的趋势,扩大生产打价格战,淘汰掉高成本的竞争对手,以备将来提高自身对原油的垄断和定价权,与2015年之前四大矿山扩产导致铁矿崩盘的情形类似。而当前铁矿石处于相对平衡的供需状态,四大矿山已经大幅提高自身的集中度,并因各种原因频频下调自身铁矿供给。因此,对于黑色后期的走势,更多的应该从需求端去理解。对于铁矿来说,需求端的影响有两方面,一是海外需求下降后,影响国内出口订单,影响国内钢材特别是热卷等制造业相关的品种需求,进而影响铁矿需求;二是海外经济受疫情冲击后,当地钢厂也有减产压力,也将减少全球铁矿需求量。 随着后期疫情对铁矿石的需求影响不断扩大,若作为寡头的四大矿山发现控制产量已难以维持铁矿价格,是否会效仿沙特在过剩格局下扩产抢占市场份额也是未来铁矿潜在的风险点。 五、总结 铁矿在年后大宗商品中表现最为坚挺,原因在于目前的供需形势良好。后期来看,随着一季度恶劣天气扰动消退,目前疫情暂未对矿山生产造成影响,铁矿供应将进入回升趋势。需求方面,国内需求相对坚挺,后期需关注两个方面的影响。一是海外需求下降后,影响国内出口订单,冲击国内钢材特别是热卷等制造业相关品种需求,进而影响铁矿需求;二是海外经济受疫情冲击后,当地钢厂也有减产压力,也将减少全球铁矿需求量。总体来看,05合约预计仍相对坚挺,但在供应回升和需求存忧的背景下,港口库存在下半年将持续累积,二、三季度铁矿石有较强调整压力,09合约的压力将愈发明显。 风险因素:海外钢厂减产不及预期、巴西复产进度不及预期 中信期货 曾宁 周涛 任恒 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);