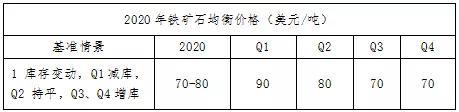

来源:有一点墨 2020年进口铁矿(659, -1.00, -0.15%)石市场均衡价格预期从90美元/吨下调至70-80美元/吨。2020年内,中国铁矿石市场供需基本平衡,H2供应量将比H1供应量显著增加。新型冠状病毒的扩散,国外钢铁企业和下游企业面临重大影响,中国以外市场的铁矿石供应量大概率向中国市场转移。原油价格跌落致海运费下降50%左右。金融市场波动率上升,流动性危机推升美元指数,商品货币贬值,澳洲和巴西矿山增加出口量动力增强。中国铁矿石市场将出现边际的增量,供应成本曲线将进一步向右移动,在2020年Q2市场均衡价格预计为80美元/吨,或将测试70美元/吨。 1、 2020年进口矿增量平稳 2020年进口矿增量平稳,预计主要来自于主流矿山,特别是淡水河谷;非主流矿山增量有限,印度奥里萨邦矿权重新拍卖产生不确定性。 从中国港口的到货量节奏来看,基准情景是前低后高,2020年H2的到货量将比2020年H1的到货量增长5000万吨以上。但是,新的情况显示,新型冠状病毒疫情持续蔓延,国外钢铁企业和下游企业如汽车企业生产受到冲击,中国以外市场的铁矿石需求2020年Q2大概率减量,中国市场在2020年H1的到货量有可能超出基准情景,从而影响到我们对价格的判断。 1.1 2020年进口矿增量主要来自主流矿山 2020年主流矿山预计增量3600-7900万吨,发中国增量预计1250-4500万吨。

(1)力拓:受热带气旋影响,下调2020年全年发运目标 澳洲飓风Demien对西澳铁矿石港口发运和内陆矿区作业的影响远大于2019年末的热带气旋,特别是飓风引起的降雨、洪水对矿区作业设施和铁路运输造成影响,受此影响,力拓已将其在皮尔巴拉地区2020年目标发运量从原来的3.3亿吨至3.43亿吨之间降低至3.24亿吨至3.34亿吨之间,2019年完成发运量3.27亿吨。 (2)必合必拓:财年目标维持不变 必合必拓计划将产能提升至2.9亿吨/年,在2019年9月开展大型维修活动,其中汽车翻车机维修已于10月16日完成,而港口维修将贯穿整个2020财年。必和必拓 2020财年目标维持在2.73-2.86亿吨(2019财年为2.65-2.70亿吨,实际完成2.70亿吨)不变。 (3)FMG: 2020财年目标发运预期良好,预计将有增加 FMG预期财年的销量指导1.70亿-1.75亿吨的上沿,而2019财年为1.65-1.70亿吨,预期目标同比增加500万吨,较2019年实际发货1.677亿吨最多增加730万吨。 (4)淡水河谷:生产经营阻碍重重,财年目标保持不变 2019年淡水河谷共完成销量3.125亿吨,略高于前期目标值3.07-3.12亿吨。由于暴雨,S11D并没有达到预期中的7500万吨,南部和东南部由于溃坝被迫整顿产量也大幅减少。2020年1-2月,巴西南部和东南部发生暴雨,致使当地的生产和运输暂时中断,官方预计损失100万吨的产量。尽管面临重重阻碍,淡水河谷仍然将其2020年的年度产量目标维持在3.40-3.55亿吨。但由于铁精粉供应不足以及Laranjeiras大坝工程的暂停,淡水河谷将年度球团产量目标下调为4400万吨,且2020年1季度铁粉产量目标由前值6800-7300万吨下调为6300-6800万吨。 1.2 2020年非主流矿山增量有限 2020年非主流矿山发运量增量整体有限,预计在(-50)-850万吨,发中国增量在(-1320)-100万吨。

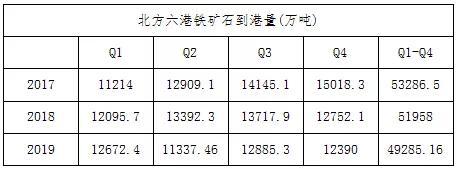

2020年非主流矿山的增量主要来自于Royhill,预计有500万吨;Kumba将有小幅减量;Minas-Rio复产后,保持稳定。不确定性来自于印度奥里萨邦矿权重新拍卖,早期的预测可能会严重影响2000万吨的发中国量。从目前来看,矿权重新拍卖进度较为正常,实际的影响虽然需要进一步评估,但是会小于预期。印度提出2025年3亿吨钢计划,铁矿石需求将有显著增长,预计对未来的海运市场将产生重要影响。 1.3 2020年中国港口铁矿石到货量前低后高 从中国港口的到货量节奏来看,基准情景是前低后高。中国港口铁矿石到货量,有明显的季节性。受地理位置和气候影响,澳大利亚和巴西在Q1会面临热带气旋和热带雨季影响,矿石发运量会有显著的下降,Q2以后逐渐上升。根据历年的数据估算的到货量季节性,进口铁矿石在2020年H2的到货量将比2020年H1的到货量增长5000万吨。 但是,新的情况显示,新型冠状病毒疫情持续蔓延,国外钢铁企业和下游企业如汽车企业生产受到冲击,米塔尔宣布了不可抗力、新日铁、现代、浦项等减产计划。巴西和澳洲的铁矿石发运从2020年Q1低位显著回升,虽然有淡水河谷马来西亚转运中心暂停运营,整体上影响并不大。中国以外市场的铁矿石需求2020年Q2大概率减量,中国市场在2020年H1供应量有可能超出基准情景。

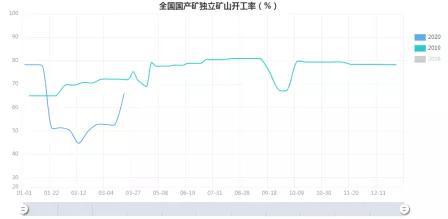

2、2020年国产矿产量将保持高水平 2020年国产矿产量将高位持续。2019年淡水河谷溃坝事件以来,受到铁矿供给紧张和铁矿价格高涨利润的驱动,国内矿山开工率和产能利用率全年保持了较高的水平,从目前铁矿的价格和利润来看,2020年将维持较高的开工率和产能利用率,处于高供给的状态。按往年数据来看,矿山自3月份开始复工,产量快速提升,今年因疫情影响矿山复工或较往年推迟,一季度产能释放或受一定影响,预计随着疫情的好转3月中后期矿山开工率或恢复至同期正常水平。

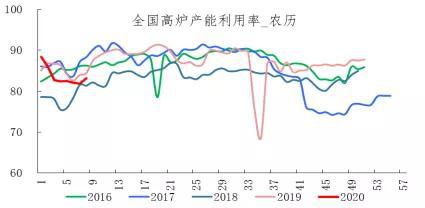

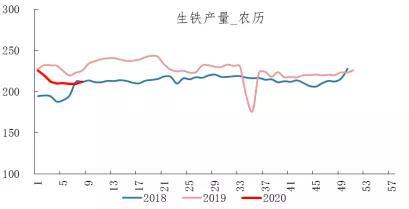

3、 2020年国内生铁产量将小幅增长或持平 2020年,国内生铁产量预计将小幅增长或持平。受新型冠状病毒疫情的影响,国内钢材市场面临高库存压力,2020年Q1高炉产能利用率显著低于2019年同期水平。由于国外市场疫情持续,钢材在2020年H1直接出口和间接出口均面临较大的压力。国内市场房地产销售、汽车销售大幅度下滑,制造业复工复产仍在路上,主要依靠基建托底。但是,国内疫情基本得到有效控制,需求恢复,加快释放的预期尚不能证伪。我们仍然将2020年国内生铁产量小幅增长或持平作为基准情景。

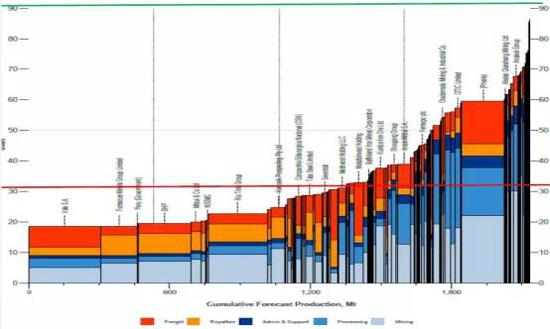

4、 2020年Q2进口铁矿石均衡价格预期下调至80美元/吨,或将测试70美元/吨 2020年国内铁矿石市场供需基本平衡的状态,2019年的供应紧张状态缓解,供应成本曲线向右移动,价格水平将比2019年有所下降。我们年初预期,2020年进口铁矿石的均衡价格为90美元/吨。但是,受新型冠状病毒疫情、大宗商品市场和汇率市场大幅度波动的影响,我们将均衡价格的预期下调至70-80美元/吨。 2020年,主流矿山产量增长将使铁矿石市场供应成本曲线向右移动。2019年,主流矿山的C1成本在15美元/吨的水平以下,到中国港口CIF成本不超过50美元/吨。Royhill、Kumba、CSN和Minas-Rio到中国港口CIF成本接近主流矿山的水平。其他的非主流矿山到中国港口CIF成本基本在50-70、70-90美元/吨两个区间,国内矿山的平均成本在80-100美元/吨区间。 我们年初曾经预计,2020年中国市场铁矿石的供应量,中国港口CIF成本在90美元/吨以下的供应量将过剩2000万吨左右,70美元/吨以下的供应量将出现供应不足,考虑到重建港口库存的需求,均衡价格将在90美元/吨水平。但是,新型冠状病毒疫情的冲击,限制了需求增长的想象空间,也将降低重建库存的动力。进口铁矿石供应量从中国以外的市场向中国市场转移,将在边际上挤出高成本的非主流矿供应。

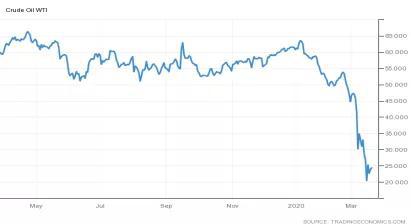

资料来源:唐宋数据,冶金工业信息标准院 2020年Q1,原油市场出现了大幅度波动。WTI原油价格从60美元一度跌落至20美元水平。巴西至青岛的海运费从20美元/吨以上,下降至10美元/吨,澳洲至青岛的海运费从10美元/吨以上,下降至5美元/吨。海运费下滑,中国港口CIF成本70-90美元/吨以下的供应量增加,供应成本曲线进一步向右移动。由于成本曲线的末端非常陡峭,低成本供应的边际增量将边际供应商挤出市场,市场均衡价格将会出现不成比例的下降。

2020年Q1,新型冠状病毒疫情冲击,引发了金融市场波动率大幅上升,流动性危机推动美元指数上升。商品货币澳元和巴西雷亚尔贬值20%以上,预计将会推升矿商增加出口量的动力。 综合以上的因素,我们下调2020年进口铁矿石均衡价格至70-80美元/吨,2020年Q2至80美元/吨。我们也认为在Q2或可测试70美元/吨水平。

|

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);