摘要 2019年全年无新增产能投放,故尿素供应端的压力相对较小。2020年有大约6套装置投产,而且产主要集中在三、四季度,一季度虽无产能投放,供应压力较小,但从全年角度看,后期产能投放压力较大。 从尿素日产量和开工率数据看,2019年前十周,尿素日均产量为12.28万吨,2020年前十周尿素日均产量增加至13.91万吨,增幅14.77%。若按照2019年一季度产量1213.46万吨计算,2020年一季度产量较去年同期增加12%计算,2020年年一季度产量预计为1359.08万吨,同比增加145.62万吨。 由于今年稻谷收购价保持稳定,鼓励有条件的地区恢复双季稻。水稻农业需求量将有可能小幅提升。 二月份国家出台一系列措施鼓励春耕,保障农资企业复产复工,复合肥开工率不断提升。截止至3月6日当周,复合肥开工率为51.1%,较春节前低点提高近40%。在复合肥续期迅速恢复,以及下游板材开工率提升的情况下,工业需求的恢复对尿素期价的上涨起到很强的支撑作用。 卓创统计的数据显示,截止至2月28日当周,港口库存为30.93万吨,较年初38.73万吨,下降7.8万吨。从港口库存水平看,目前港口库存处于同期偏低的水平,但港口库存加上生产企业库存仍处于同期偏高的水平,库存对期价短期仍有一定的压制作用。 从目前尿素生产企业利润以及需求和库存数据分析,当前尿素属于供需两旺的局面,但在下游需求维持强劲的情况下,尿素出厂价仍有可能继续提升,故尿素企业利润仍可能继续增加,但随着后期产能的投放,以及春耕行情的结束,尿素出厂价回落,利润也将随之滑落,初步预计,生产企业的利润高点将出现在二季度。 一、尿素期货行情回顾 从盘面走势看一季度尿素期货价格整体维持宽幅的区间震荡走势,但仍可以划分为两个阶段,第一阶段(2020.01.03--2020.01.23)区间震荡走势,第二阶段(2020.02.07--至今)上涨走势。 第一阶段(2020.01.03--2020.01.23)区间震荡走势。在回顾此阶段尿素价格走势,有必要回顾,去年四季度尿素价格走势,这样可以形成较好的连贯性。尿素需求分为农业需求和工业需求两大类,其中农业需求占比较大,约占尿素总需求的60%左右,工业需求约占比40%。农业需求有明显的季节性,在十月中旬之后,农需基本结束,此时尿素的需求主要靠工业需求支撑,但工业需求占比较小的情况下,尿素期价自九月初开始一路震荡下行,一直到十一月中旬才止跌。此阶段尿素主要运行逻辑是需求回落。而自十一月中旬之后,市场预期发生变化,尿素期价的持续下跌,导致企业利润不断压缩,成本较高的固定床装置以及到了盈亏平衡的边缘,企业开始检修,供应端开始收缩;其次,十一月中旬,北方进入取暖季,为保民用气,气头装置检修增加,造成供应端的进一步收缩,期价明显止跌。与此同时,印度进行两次招标,印标招标导致生产企业库存大幅下降,生产企业库存处于同期偏低的水平,期价进一步上涨,最高触及1760元/吨。元旦之后,由于下游板材和复合肥企业开始逐步检修,开工率下降,需求进一步走弱,而由于印度年度的第八次招标的截标日期是2020/1/3,而船期是2020/1/28,这段时候生产企业一直处于走货的状态,故库存一直维持在一个相对偏低的水平,在需求走弱,而库存偏低的情况下,尿素维持一个相对稳定的局面,表现在期价上,期价维持在1700—1770元/吨的区间震荡。 第二阶段(2020.02.07--至今)上涨走势。春节之后,受疫情的影响,市场表现极度悲观,外围市场大幅下跌,受此影响,春节后开盘首日,尿素大幅低开,随后市场预期开始发生变化,由于尿素需求主要是农业需求,当前时间节点农业需求并未受影响,同时,受疫情的影响,导致运输受限,尿素生产企业由于原料短缺,企业主动限产,供应端收紧。在供应收缩以及春耕需求预期的情况下,尿素期价从节后最低1610元/吨,一路走高至1820元/吨的年后新高。随着时间的推移,农业需求的预期不断兑现,且尿素生产企业不断提高尿素出厂价,下游小型贸易商对尿素高价开始抵触,同时市场关注的焦点从需求端逐步向供应端转变,其一,由于尿素出厂价的不断提高,企业生产积极性提高,前期检修的尿素装置不断复产,供应端开始逐步恢复;其二,由于节后运输受阻,导致生产企业尿素运输受限,尿素生产企业库存处于高位,随着运输的逐步畅通,库存开始出现拐点,但由于整体仍处于高位的情况下,供应端依旧充足,尿素期价出现短暂的回调行情。随后,尿素价格继续走高,主要逻辑如下:农业需求刚需仍在,同时国家鼓励农耕,保证夏粮丰收,鼓励种植双季稻,故农需有一定需求预期,同时,由于下游复合肥和板材企业开工率的不断提升,需求端逐步走强,市场关注的焦点从农业需求转变成工业需求,在需求不断走强的情况下,尿素仅继续创出春季后的反弹新高。 图1-1 尿素活跃合约收盘价(元/吨)

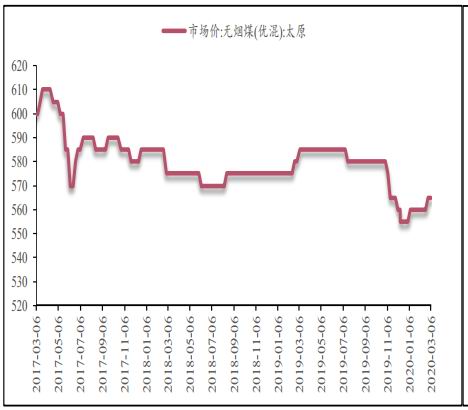

数据来源:Wind、方正中期研究院整理 二、供应端分析 1.成本端有支撑 我国“富煤贫油少气”的能源状况决定了我国的尿素生产以煤炭为主,天然气为辅。其中,以无烟煤为原料的尿素产能约占50%,以烟煤、褐煤为原料的尿素产能约占24%;以天然气为原料的尿素(简称气头尿素),占比22%;此外,还有少部分尿素产能以焦炉气为原料,约占总产能的4%。因此煤炭价格的走势对尿素成本端有较大的影响。 2019年12月份开始,煤矿事故频发,煤矿安监环保开始趋严,局部地区煤矿开始停产,供应端收紧。元旦之后,随着时间推移,春节越来越近,主产区山西、陕西、内蒙等地,已经完成全年生产计划的煤矿陆续放假,短期煤矿供应进一步收紧,煤炭价格小幅走高。春节之后,受疫情的影响,原计划正月初八复产的煤炭复工推迟,供应端进一步收缩,煤炭价格继续小幅走高。根据WIind统计的数据,2020年1月2日当周,山西无烟煤(优混)价格为555元/吨,到2020年2月28日上涨至565元/吨,上涨10元/吨,涨幅1.8%。无烟煤价格的走高,成本端对尿素有一定的支撑作用。 图2-1 山西无烟煤(优混)价格

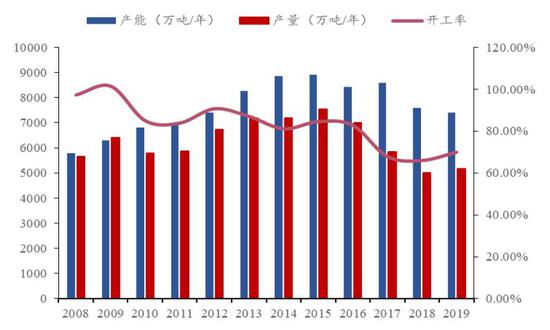

数据来源:Wind、方正中期研究院整理 2.供应端趋于宽松 2015年2月17日,农业部发表了“2020年化肥使用量零增长行动”,农用尿素表现出稳中有降的局面。农用尿素作为尿素主要需求,需求开始逐步下降。虽工业需求占比不断增加,但由于农业需求占比较大,故整体呈现出需求下降的局面。同时2016年之后,我国实行供给侧改革,尿素产能不断下降,后期新增产能较少,部分新增产能也为前期置换产能,故表现为产能持续下降的局部。 2019年全年无新增产能投放,故尿素供应端的压力相对较小。而根据卓创统计的数据显示,2020年有大约6套装置投产,而且产主要集中在三、四季度,一季度虽无产能投放,供应压力较小,但从全年角度看,后期产能投放压力较大。 表2-1.尿素消费结构

资料来源:卓创,方正中期研究院整理 表2-2.尿素新增产能投放

资料来源:卓创,方正中期研究院整理 图2-2 尿素产能产量以及开工率图

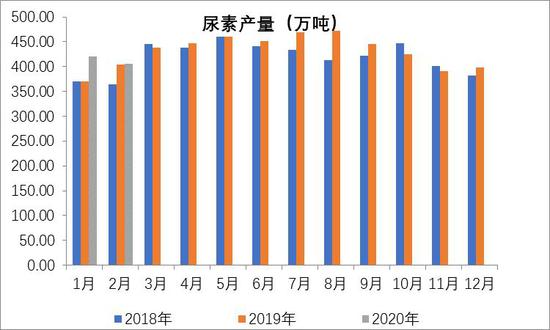

数据来源:卓创、方正中期研究院整理 从装置开工率来看一季度尿素产量。一季度尿素装置运行较为平稳,进春节期间受疫情影响导致装置开工率出现短期的波动,随后迅速恢复,整体维持一个增加的趋势,特别二月下旬开始,由于国家出台一系列鼓励春耕的措施,同时市场对春耕的需求预期,下游备货较为积极,尿素出厂价格不断提高,企业利润不断改善,企业生产意愿增强,生产积极性提高,装置不断增产,导致开工率进一步提升。据wind统计的数据显示,2020年1月2日当周,全国尿素装置开工率为56.72%,至2020年2月26日当周上涨至65.1%。日均产量也从年初的13.14万吨,上涨至15.08万吨,增幅14.76%。 2019年前十周,尿素日均产量为12.28万吨,2020年前十周尿素日均产量增加至13.91万吨,增幅14.77%。若按照2019年一季度产量1213.46万吨计算,2020年一季度产量较去年同期增加12%计算,2020年年一季度产量预计为1359.08万吨,同比增加145.62万吨。 图2-3 尿素装置开工率

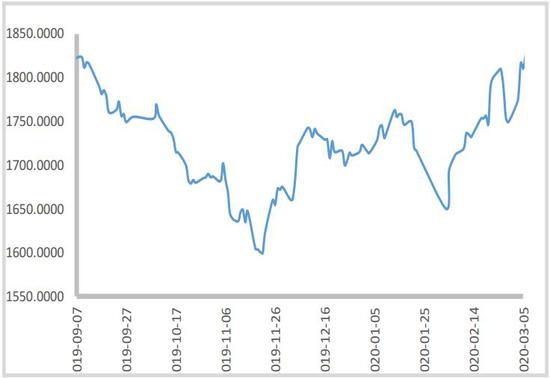

数据来源:Wind、方正中期研究院整理 图2-4 尿素月度产量

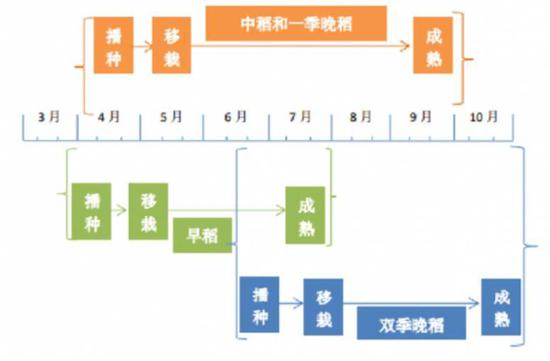

数据来源:卓创、方正中期研究院整理 三、农业需求或有改善 2月18日国务院总理李克强主持召开国务院常务会议,部署不耽误农时切实抓好春季农业生产,保障夏粮丰收。分类细化农村疫情防控科学指导,引导支持从南到北抓紧做好春耕备耕,加强越冬作物田间管理。推动种子、化肥、农药、饲料等农资企业加快复工复产,建立农资点对点保供运输绿色通道。今年稻谷收购价保持稳定,视情况可适当提高,鼓励有条件的地区恢复双季稻。 双季稻,就是一年中种一季早稻再种一季晚稻。五月中下旬开始插种早稻秧,到七月中下旬时收割早稻,然后紧跟着翻耕水田、插种晚稻秧苗,要赶在农历立秋前插种完毕,到11月时收割晚稻,赶在降霜前完成收割。单季稻在每年六月中下旬到七月初插秧,十月中下旬开始收割。单季稻每亩产量要比双季稻的一季高,但总量比双季稻低好多。影响水稻生长的因素,无外乎光照、温度、水源等,能种双季稻的地区,一定是亚热带或者热带地区。我国双季稻的种植区域只要分布在南岭以南,为我国最南部,包括广东、广西、福建、云南4省(区)的南部和台湾、海南省和南海诸岛全部。 图3-1.早、中、晚稻的生长阶段

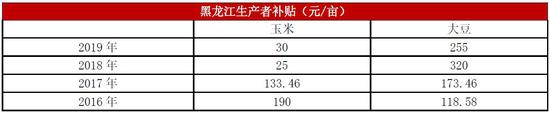

资料来源:网络公开资料、方正中期研究院整理 2018年由于外部环境发生变化,我国通过调整补贴政策调整,进而导致我国种植结构开始发生变化。2018年以来,黑龙江省大力推行大豆(4703, 127.00, 2.78%)种植补贴,每亩达到320元,这使得大豆种植面积在2018年有了较大的增长。2019年黑龙江大豆种植补贴出现一定的下滑,每亩达到255元,目前玉米(2028, 5.00, 0.25%)每亩补贴仅有30元/亩,这使得大部分农民和种田大户在农作物的选择上都会偏向于种植大豆,从而使得今年大豆种植面积进一步提升。 表3-1:黑龙江玉米、大豆生产者补贴

资料来源:黑龙江省农业农村厅、方正中期研究院整理 根据中国农业信息网统计的数据:2019/2020年度我国玉米种植面积为4147.9万公顷,较2018/2019年度下降65万公顷,2019/2020年我国大豆种植面积为935.4万公顷,较2018/2019年度增加95.4万公顷。 表3-2.主要农作物种植面积

资料来源:中国农业信息网、方正中期研究院 大豆根系有根瘤可以固氮,因此对氮肥需求量相对较低,而对磷肥和钾肥需求量相对较大,而玉米、水稻等主要农作物根系并不能固氮,因此氮肥需求量将大大超过大豆。根据WIND统计的数据,每亩大豆折合尿素使用量不足1千克,而相比之下,每亩玉米折合尿素使用量在7.13千克,每亩稻谷尿素使用量在6.81千克。 图3-2.每亩农作物尿素折纯用量

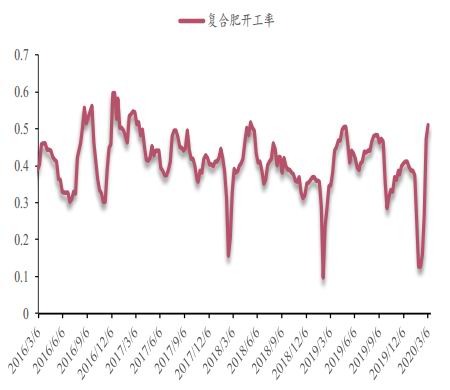

资料来源:Wind、方正中期研究院整理 从数据上看今年虽大豆种植面积增量超过玉米种植面积的减量,但由于二者每亩尿素折纯施用量相距甚远,故今年农需仍存将收紧,但由于今年稻谷收购价保持稳定,鼓励有条件的地区恢复双季稻。水稻农业需求量将有可能小幅提升。这将对冲玉米种植面积下降造成的需求短缺。玉米种植面积下降和大豆种植面积的增加对市场属于一张明牌,而双季稻的增加给市场些许的想象空间,但双季稻具体种植情况仍需后续跟踪。 四、工业需求逐步恢复 尿素下游工业需求主要以复合肥、板材、三聚氰胺为主。由于下游需求回落,去年12月份开始,由于下游需求回落,导致复合肥装置检修增多,复合肥开工率不断下降,进而导致尿素工业需求回落。春节前夕,复合肥开率一度低于15%。受疫情的影响,复合肥开工率延后,导致当时工业需求偏低。后期随着时间的推移,下游复合肥逐步复产。二月份国家出台一系列措施鼓励春耕,保障农资企业复产复工,复合肥开工率不断提升。特别是进入三月份,复合肥需求旺盛,特别是BB肥的需求旺盛,导致复合肥开工率进一步提升。据卓创统计的数据显示,截止至3月6日当周,复合肥开工率为51.1%,较春节前低点提高近40%。在复合肥续期迅速恢复,以及下游板材开工率提升的情况下,工业需求的恢复对尿素期价的上涨起到很强的支撑作用。 图4-1 复合肥开工率

数据来源:卓创资讯、方正中期研究院整理 图4-2 三聚氰胺开工率(元/吨)

数据来源:Wind、方正中期研究院整理 五、尿素生产企业库存处于同期高位 图5-1 中国尿素企业周度库存(万吨)

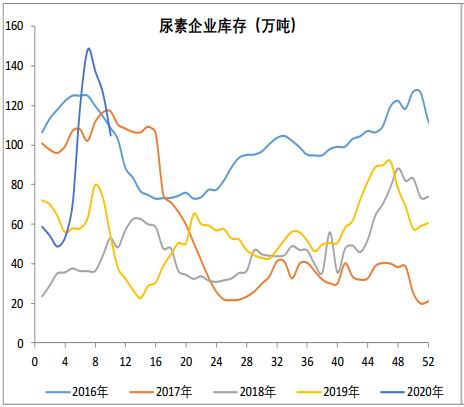

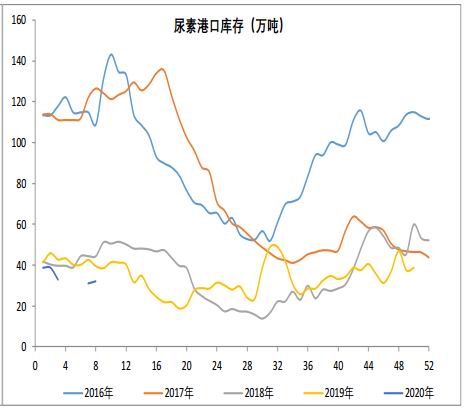

数据来源:卓创资讯、方正中期研究院整理 图5-2 中国尿素港口库存(万吨)

数据来源:卓创资讯、方正中期研究院整理 2019年四季度开始,由于农业需求的结束,尿素整体开始处于一个累库的的阶段,生产企业库存不断增加,这一现象在2018年和2017年同样表现较为明显。进入十一月中旬,由于尿素现货价格的不断下降,跌至固定床的生产成本,固定床装置开始检修,同时由于北方进入采暖季,气头尿素检修增多,尿素供应端开始收缩。此时在十一月份和十二月底,印度先后进行两次招标采购,我国均有中标,导致生产企业库存不断下降,这一趋势一致延续到2020年春节之前。春节之后受疫情的影响,运输受限,而这段时间企业正常生产导致,企业库存不断增加。据卓创统计的数据显示,2020年1月23日当周,尿素生产企业库存为53万吨,到2020年2月13日当周,生产企业库存上涨至148.2万吨,上涨95.2万吨,涨幅279.62%。随着运输的逐步恢复,生产企业库存不断下降,但从整体上看,仍处于近四年同期高位水平。 卓创统计的数据显示,截止至2月28日当周,港口库存为30.93万吨,较年初38.73万吨,下降7.8万吨。从港口库存水平看,目前港口库存处于同期偏低的水平,但港口库存加上生产企业库存仍处于同期偏高的水平,库存对期价短期仍有一定的压制作用。 六、尿素利润 尿素企业的利润与原料价格以及尿素出厂价息息相关。2019年四季度,由于尿素处于消费淡季,出厂价格偏低,但冬季采暖季天然气价格大幅走高,而煤炭价格维持相对稳定的情况下,尿素利润出现偏低的水平,煤头尿素利润最低触及30元/吨附近,这一趋势以及延续到2020年1月份。2月份开始,特别是春节过后,下游需求恢复,尿素出厂价格不断提高,生产企业的利润不断恢复。按照卓创统计的数据,截止至2020年3月6日当周,煤制尿素企业利润为129.52元/吨,气制尿素企业利润为449.88元/吨。 从目前尿素生产企业利润以及需求和库存数据分析,当前尿素属于供需两旺的局面,但在下游需求维持强劲的情况下,尿素出厂价仍有可能继续提升,故尿素企业利润仍可能继续增加,但随着后期产能的投放,以及春耕行情的结束,尿素出厂价回落,利润也将随之滑落,初步预计,生产企业的利润高点将出现在二季度。 图6-1 无烟煤(太原)现货价格

数据来源:Wind、方正中期研究院整体 图6-2 LNG价格指数

数据来源:Wind、方正中期研究院整体 图6-3 煤制尿素毛利润

数据来源:Wind、方正中期研究院整体 图6-4 气制尿素毛利润

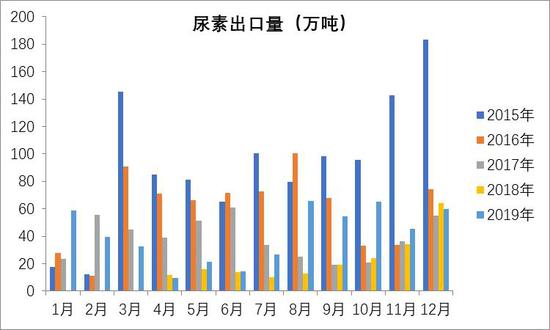

数据来源:Wind、方正中期研究院整体 七、尿素进出口 由于我国尿素产能严重过剩,尿素主要以出口为主,进口量极少,2019年全年我国进口量为18.15万吨,不到全年消费量的1%,可以忽略不计。 相较于2018年,2019年我国尿素出口量整体呈上升趋势,根据海关总署公布的数据,2019年,我国尿素出口量为494.45万吨,同比增加287.95万吨,增幅139.44%。2019年我国尿素出口量的增加主要有以下几方面原因:其一,成本下降。由于煤炭价格的整体细讲导致我国,煤头尿素生产成本降低,进而在国际市场上的竞争力稍有增加。其次,美国对伊朗制裁。伊朗尿素产能770万吨左右,国内消化200万吨,其余大部分靠出口消化。而伊朗主要出口国家是印度,由于美国对伊朗制裁,导致伊朗尿素出口受限,进而导致我国出口印度货源增加,从而推动我国尿素出口量的增加。 图7-1.尿素出口量

资料来源:卓创、方正中期研究院整理 表7-1.印标采购数量

资料来源:卓创、方正中期研究院整理 2020年我国尿素出口面临极大不确定性,由于疫情在国外爆发,特别是尿素主要出口国伊朗。伊朗疫情的爆发将导致尿素产量的阶段性下降,出口下滑,从理论上利于我国尿素出口。其次,印度蝗灾的影响,是否对农作物产生具体影响,进而影响印度尿素的需求。印度是我国尿素主要出口国,2019年我国出口印度尿素占全年出口量的51.37%。因素需求的下降势必回到我国尿素产生影响,而后期尿素具体出口情况仍需数据进一步验证。 八、技术分析 从尿素主连日K线图上看,节后尿素大幅反弹。从近期走势看,期价放量增仓上涨,整体走势良好,期价在前期高位1830附近遇阻,短期进行调整,后期期价仍将延续节后的反弹趋势,策略上以突破前高的回踩之后介入多单。 图8-1 尿素主连日K线图

资料来源:文华财经、方正中期研究院整理 九、总结及操作策略 2020年有大约6套装置投产,而且产主要集中在三、四季度,一季度虽无产能投放,供应压力较小,但从全年角度看,后期产能投放压力较大。从尿素日产量和开工率数据看,2019年前十周,尿素日均产量为12.28万吨,2020年前十周尿素日均产量增加至13.91万吨,增幅14.77%。若按照2019年一季度产量1213.46万吨计算,2020年一季度产量较去年同期增加12%计算,2020年年一季度产量预计为1359.08万吨,同比增加145.62万吨。 由于今年稻谷收购价保持稳定,鼓励有条件的地区恢复双季稻。水稻农业需求量将有可能小幅提升。这将对冲玉米种植面积下降造成的需求短缺。玉米种植面积下降和大豆种植面积的增加对市场属于一张明牌,而双季稻的增加给市场些许的想象空间,但双季稻具体种植情况仍需后续跟踪。 二月份国家出台一系列措施鼓励春耕,保障农资企业复产复工,复合肥开工率不断提升。特别是进入三月份,复合肥需求旺盛,特别是BB肥的需求旺盛,导致复合肥开工率进一步提升。据卓创统计的数据显示,截止至3月6日当周,复合肥开工率为51.1%,较春节前低点提高近40%。在复合肥续期迅速恢复,以及下游板材开工率提升的情况下,工业需求的恢复对尿素期价的上涨起到很强的支撑作用。 卓创统计的数据显示,截止至2月28日当周,港口库存为30.93万吨,较年初38.73万吨,下降7.8万吨。从港口库存水平看,目前港口库存处于同期偏低的水平,但港口库存加上生产企业库存仍处于同期偏高的水平,库存对期价短期仍有一定的压制作用。 从目前尿素生产企业利润以及需求和库存数据分析,当前尿素属于供需两旺的局面,但在下游需求维持强劲的情况下,尿素出厂价仍有可能继续提升,故尿素企业利润仍可能继续增加,但随着后期产能的投放,以及春耕行情的结束,尿素出厂价回落,利润也将随之滑落,初步预计,生产企业的利润高点将出现在二季度。 2020年我国尿素出口面临极大不确定性,由于疫情在国外爆发,特别是尿素主要出口国伊朗。伊朗疫情的爆发将导致尿素产量的阶段性下降,出口下滑,从理论上利于我国尿素出口。其次,印度蝗灾的影响,是否对农作物产生具体影响,进而影响印度尿素的需求。印度是我国尿素主要出口国,2019年我国出口印度尿素占全年出口量的51.37%。因素需求的下降势必回到我国尿素产生影响,而后期尿素具体出口情况仍需数据进一步验证。 站在当前时间节点看,尿素属于供需双强的局面,目前企业利润不断恢复,生产积极性提高,供应端较为充足,而农业刚需仍在,工业需求逐步恢复,生产企业库存逐步下降,表明短期需求的增速大于供应增速。二季度尿素在需求驱动下仍以逢低布局多单为主,从三季度开始,产能开始投放,供应端压力逐步增加,此时农业需求逐步回落,故三季度以做空走势为主,四季度前期仍将延续三季度的偏空走势,四季度下半段择优限产停产的因素的扰动,但四季度需求处于相对偏低的水平,故价格也难有起色。全年尿素价格的高度应该出现在二季度。 操作建议:套利上尿素05合约仍以多配为主,远月的09和01合约作为空配合约,以05和09合约正套。05和01合约正套。特别是05和01合约正套可以重点关注,但有时实际成交方面01合约缺乏流动性,故以05和09合约正套为主。 对于单边的操作思路,05合约以逢低做多,积极做多春耕行情为主。而09合约以逢高沽空为主,沽空时间可以选择在七月下旬,农业需求开始逐步回落。01合约天然的空配合约,时间节点以十月上旬开始逢高沽空。 方正中期期货 夏聪聪 郝潇潇 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);