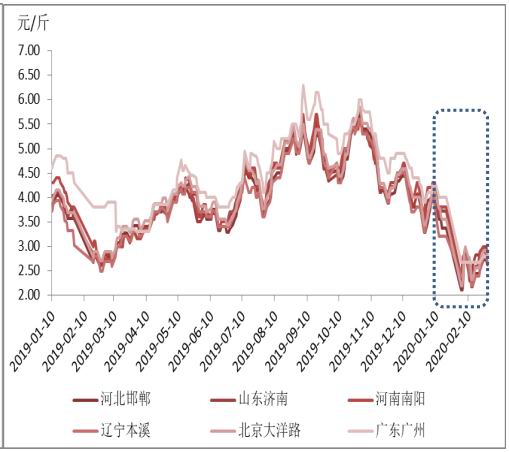

摘要: 一季度鸡蛋(3019, -26.00, -0.85%)市场节后落价预期得到兑现,市场交易焦点转为疫情及现货产销影响,活禽禁运政策促使老鸡被动延淘,道路运输受阻鸡苗补栏断档,且养殖利润大幅下滑,且原料阶段供应不足,促使养殖户大量换羽,餐饮需求骤降,企业复工、学校开学纷纷延后,供应增加而需求减弱格局及悲观预期下,二季度鸡蛋市场价格仍承压,3月份禽肉价格反弹有望刺激淘鸡出淘量,但鸡蛋冷库库存量仍较大,而工厂有序复工,餐饮业、学校消费极少,预计鸡蛋现货市场震荡为主;4、5月份将步入去产能进程,换羽老鸡开产,批量老鸡等待出淘,同样消费也将增加,整体在去产能过程将压制价格跌至低点,而前期补栏断档将反映到6月份之后的市场,6月份将面临产能释放及端午备货需求,价格有望受到提振,而上涨能否持续,仍需看到疫情有效控制及物流持续改善的支撑。整体二季度鸡蛋现货市场价格预计维持在2.5-3.5区间内运行。 鸡蛋期货市场来看,近月合约03、04合约价格走势受现货影响波动较大,05合约面库存释放与需求增量的博弈,价格波动区间3000-3500,逢高试空为主,轻仓参与5-9反套;07、08、09合约价格走势较近月偏强,价格重心将上移,可等待调整低位可布局长线多单,大趋势行情仍将随着季节性波动。 风险点:养殖企业提前淘汰增加、疫情恶化需求恢复不及预期。 第一部分 2020年1-3月行情回顾 一、现货行情回顾 2019年1-3月份,全国鸡蛋主产区平均价下跌后呈现低位震荡态势,1-2月份处于春节前备货结束及节后继续消耗前期库存阶段,现货市场价格一般会出现比较顺畅的下跌行情,叠加今年我国发生重大突发公共卫生事件,冲击蛋鸡养殖产业链发展,从生产、消费至贸易端均受影响,春节前部分地区活禽禁运造成老鸡被动延淘,节后受交通运输不畅影响鸡蛋库存积累,叠加因饲料供应不足造成的养殖企业增加老鸡换羽量,放缓雏鸡补栏,加剧供应端压力,同时各大企业及高校纷纷延迟开学、人员流动限制致使餐饮业受损严重,鸡蛋集中消费及户外消费大幅锐减,需求端疲软,节后蛋价继续走低超出市场预期水平,最低2.38元/斤,同比下跌9.16%。2月中旬后因部分企业复产复工,返城人员增加,销区需求有所增长,而产区鸡蛋外运依旧未完全恢复情况下,鸡蛋价格有所反弹,但随着现货价格改善,上游加快出货,叠加1-2月份换羽老鸡进入产蛋期,鸡蛋产能扩大,压制鸡蛋现货市场价格,2月份蛋价再次回落。 图1-1 一季度鸡蛋现货价格先抑后扬

资料来源:Wind、方正中期研究院整理 图1-2 近期部分产销区鸡蛋价格连续走势图

资料来源:Wind、方正中期研究院整理 二、期货行情回顾 一季度,鸡蛋主力2005合约价格整体处于3600一线整数关口之下宽幅震荡格局。春节后开盘鸡蛋期货价格大幅跳空低开下挫,因我国发生重大突发公共卫生事件,可能影响市场经济发展,市场氛围偏空,致使期货合约价格创两年以来新低2929点后反弹,并弥补前期跳空缺口,一方面受前期做空资金离场影响,另一方面来自对未来疫情好转,需求端逐渐回暖的提前反映。2月末鸡蛋期货市场主力合约价格承压回落,市场交易逻辑转为换羽产能落地及需求恢复放缓,且价格回落速度加快,预计短期鸡蛋市场价格在供需偏宽松氛围下,仍有继续走弱的预期,而后期存在端午节备货及淘鸡影响有望出现反弹,二季度鸡蛋市场价格预计呈现先抑后扬的态势。 图1-3 鸡蛋主力2005合约价格走势图

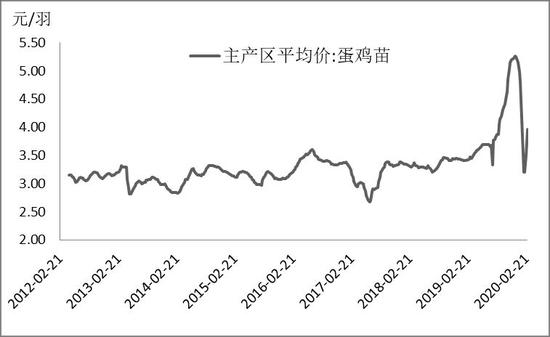

资料来源:文华财经、方正中期研究院整理 第二部分 鸡蛋市场供需分析 一、蛋价与鸡苗价格对比看后期存栏结构 通过蛋价与鸡苗价格对比看可能运行的节奏,考虑到4个月之后补栏蛋鸡苗进入产蛋阶段,因此我们将后移4个月的蛋鸡苗价格与鸡蛋价格进行对比,可以清楚看到负相关走势。即蛋鸡苗价格较高时,当前补栏鸡苗较多,在4个月以后鸡蛋供应量偏多,蛋价相对较低,反之亦然。而2019年8-12月上旬的鸡苗价格大幅上涨,意味着2020年12月-4月份鸡蛋供应量偏多,尤其是在今年春节后老鸡延淘并大量换羽增加供应,这部分蛋鸡也将在3月下旬至4月初进入产蛋期,令鸡蛋市场价格走势承压。而2020年1-2月份蛋鸡苗大幅回落,表明鸡苗供应宽松,补栏较少,意味着6月份之后的市场鸡蛋供应量偏少,叠加换羽老鸡淘汰和需求恢复预期下,蛋价有回升的预期,不过1-2月份补栏的减少对远期市场存栏的影响相对有限,仍需关注鸡蛋市场价格的变化,若蛋价提前并快速进入上涨趋势,也将刺激养殖户加快补栏,进而制约价格反弹高度。 图2-1 蛋鸡养殖空栏量环比减少

资料来源:Wind、方正中期研究院整理 图2-2 主产区鸡苗价格走势图

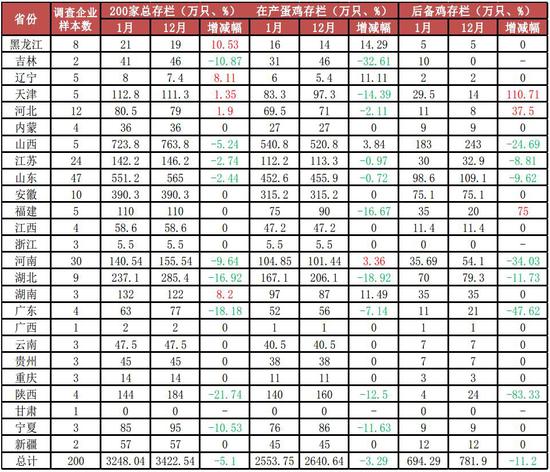

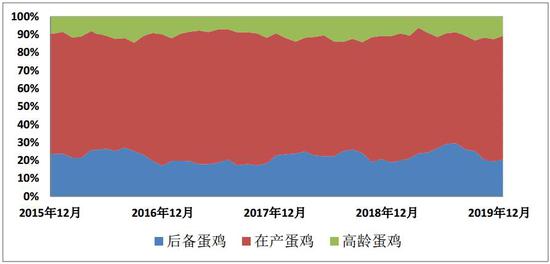

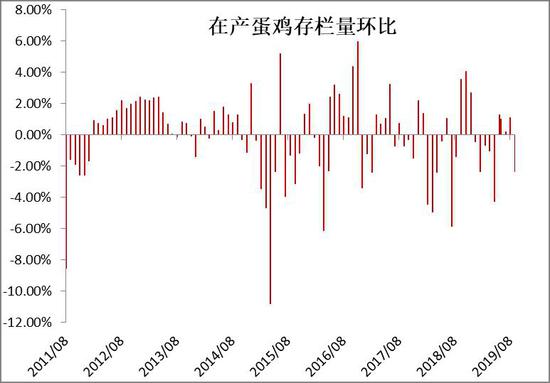

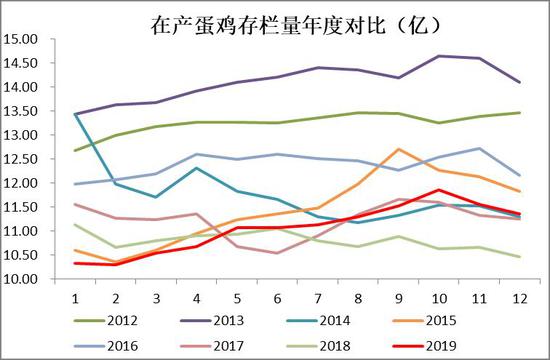

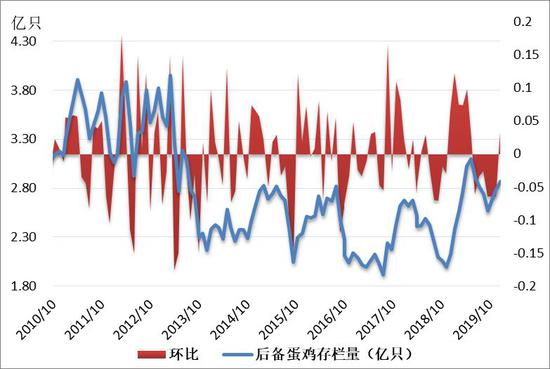

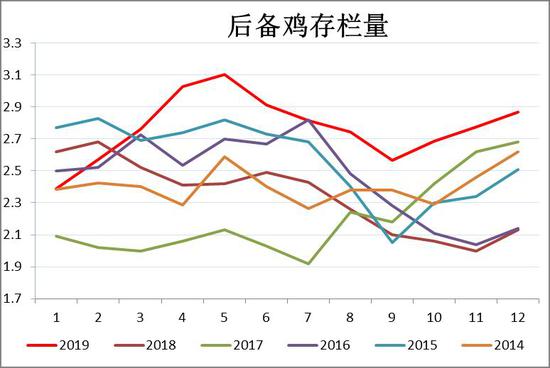

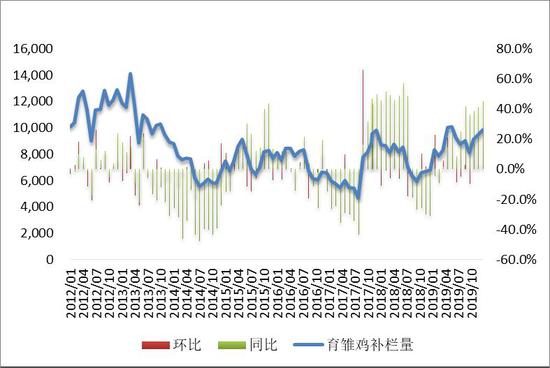

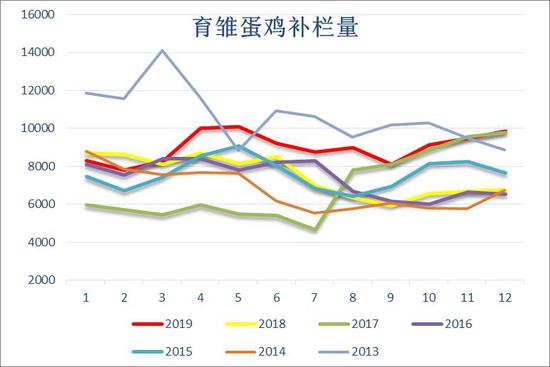

资料来源:Wind、方正中期研究院整理 二、在产蛋鸡存栏量二季度将维持高位 2月中上旬之前受各地交通运输不畅及活禽禁运等影响,活禽淘汰遇阻,适龄老鸡被动延淘,因此在产蛋鸡存栏量再次回升,并高于前两年同期水平,根据卓创数据显示,2020年2月份蛋鸡总存栏量为13.216亿只,环比增幅2.48%,同比增幅9.65%。 天下粮仓数据显示,2020年1月份200家养殖企业蛋鸡总存栏量为3248.04万只,较上月的3422.54万减少了174.5万只,减幅为5.10%;其中在产蛋鸡的存栏量为2553.75万只,较上月底的2640.64万减少了86.89万只,减幅为3.29%。后备蛋鸡存栏为694.29万只,较上月的781.9万减少了87.61万只,减幅为11.20%。春节后一段时间仍以消耗库存鸡蛋为主,因此节后往往大幅落价,致使养殖户节前积极淘汰适龄老鸡,因此1月份全国蛋鸡存栏数量环比均下降。 根据芝华对蛋鸡存栏数据的统计监测,2019年12月在产蛋鸡存栏量11.35亿只,环比减少1.72%,同比去年增加8.45%。2019年12月育雏鸡补栏量为9850万只,环比增加3.85%,同比增加45.11%。从规模方面来看:2万只以下规模蛋鸡养殖户减少,2万只-10万只增加,10万只以上增加,2019年全年的鸡苗补栏均在近5年之上,后期乃至明年一整年的蛋鸡供应都将充足,制约长期蛋价走势。2019年12月后备鸡存栏量为2.87亿只,环比增加3.55%,同比增加34.79%;全国蛋鸡总存栏量为:14.22亿只,环比减少0.69%,同比增加12.91%。 综合来看,当前在产蛋鸡存栏量继续处于近两年高位,预计4、5月份淘鸡将加快进而释放供应压力,不过在2018年以来连续盈利,且2019年利润超高水平影响下,全年高补栏也将意味着2020年上半年蛋鸡市场供应偏充裕。 表1:调查200加蛋鸡存栏数据

资料来源:天下粮仓、方正中期研究院整理 图2-3 产蛋高峰期蛋鸡占比较多

资料来源:芝华数据、方正中期研究院整理 图2-4 在产蛋鸡存栏环比变化

资料来源:芝华数据、方正中期研究院整理 图2-5 在产蛋鸡存栏量历年对比

资料来源:芝华数据、方正中期研究院整理 图2-6 后备蛋鸡存栏同比

资料来源:芝华数据、方正中期研究院整理 图2-7 后备蛋鸡存栏量历年对比

资料来源:芝华数据、方正中期研究院整理 图2-8 育雏蛋鸡补栏量

资料来源:芝华数据、方正中期研究院整理 图2-9 育雏蛋鸡补栏历年对比

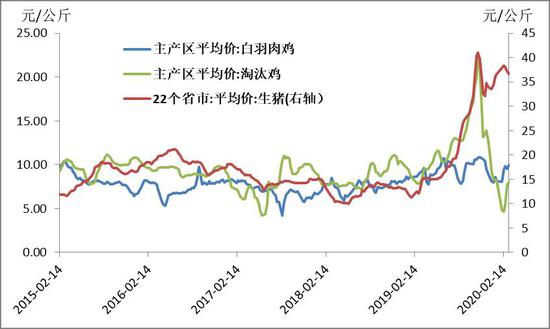

资料来源:芝华数据、方正中期研究院整理 三、相关产品—高猪价推动效应减弱 非洲瘟猪疫情影响,2019年生猪产能下滑约40%,2020年春节以来,重大突发公共卫生事件冲击养殖业生产及销售,集中补栏时间被动延后,餐饮、学校等消费大幅下滑,短期内生猪产能缺口仍难以有效恢复,预计上半年生猪市场价格继续维持高位水平。不过,我国政府已经将生猪稳产保供作为中央、国务院2020年农业农村重点工作,很多省份已经出台相应的扶持政策,将刺激养殖户在疫情好转阶段加快补栏,长期随着生猪产能恢复,猪价也将逐渐稳定并趋于向下调整,下半年生猪市场产能有望恢复至往年正常水平。 替代角度来看,2020年上半年,猪价相比禽肉及鸡蛋市场价格仍具有相对优势,但从禽肉市场产能已经处于近几年偏高水平,整体替代拉动作用与去年相比将大打折扣,因此对蛋价的支撑也将较为有限,虽然1-2月份部分肉鸡苗批量填埋造成补栏断档,将在3月份体现,但肉鸡补栏周期较短易于恢复,具体表现为,3月禽肉价格仍有上涨空间,将利好淘鸡市场价格,推动后期的淘汰进程,一定程度上将利多鸡蛋市场。 图2-10 生猪价格与禽肉价格对比

资料来源:Wind、方正中期研究院整理 图2-11 生猪及能繁母猪存栏量

资料来源:Wind、方正中期研究院整理 图2-13 淘汰鸡与鸡蛋价格对比

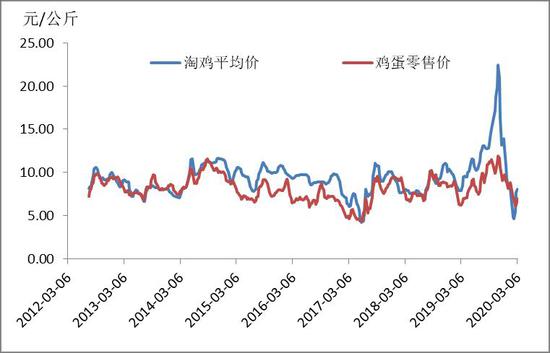

资料来源:Wind、方正中期研究院整理 图2-14 各地白羽肉鸡出厂价

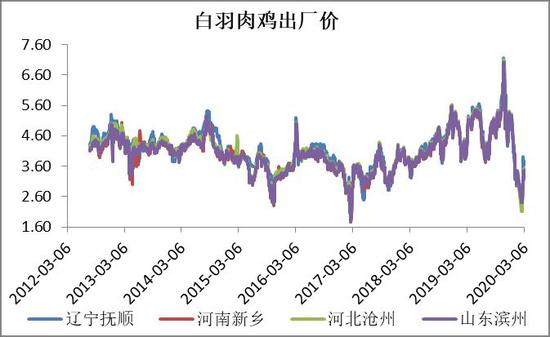

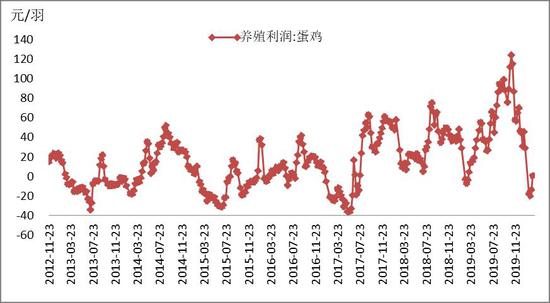

资料来源:Wind、方正中期研究院整理 四、蛋鸡养殖利润降至亏损附近 一季度蛋鸡养殖利润转为亏损,而蛋鸡养殖盈利水平于鸡蛋出货价格息息相关,对于养殖户来说,蛋鸡养殖利润为每只鸡产蛋以及高龄淘鸡后的价值回收减去鸡苗和饲料成本,另外还有人工成本以及固定设施成本,一季度蛋价、淘鸡价格大幅下滑,蛋价养殖利润降亏损附近,截止2020年3月6日,蛋鸡养殖理论计算利润每羽-0.77元,上周为0.41元/羽,蛋鸡养殖利润继续处于亏损线附近。一般来说,蛋鸡养殖利润低位刺激减少养殖量,产能减少进而引起蛋价走高利润恢复。利润持续亏损也将意味着,鸡蛋市场价格有望筑底完成。 图2-15 蛋鸡养殖利润情况

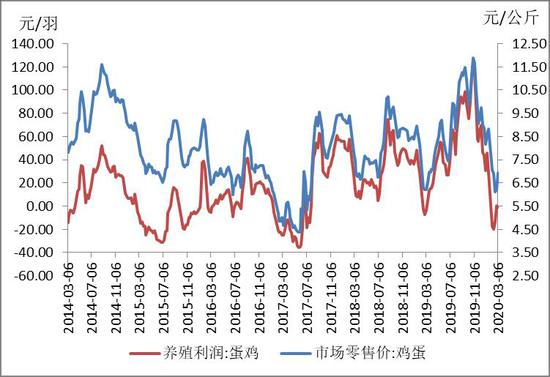

资料来源:Wind、方正中期研究院整理 图2-16 蛋鸡养殖利润与鸡蛋市场零售价对比

资料来源:Wind、方正中期研究院整理 图2-17 蛋鸡养殖利润与蛋料比对比

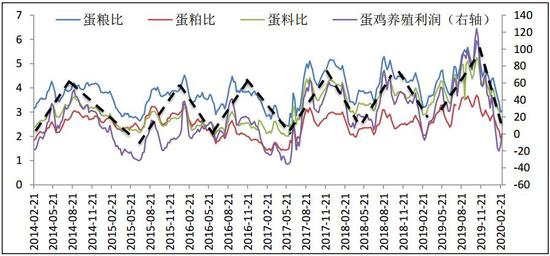

资料来源:Wind、方正中期研究院整理 五、饲料成本低位整理,蛋料比继续收窄 从饲料成本层面来看,一季度饲料成本价格整体下降,禽料中主要由玉米(2026, 15.00, 0.75%)配置而成,其次为豆粕(2965, 49.00, 1.68%)等其他杂粕,意味着玉米价格将直接影响养殖利润。但是据数据统计,蛋料比和玉米的相关性在-25.4%,蛋料比和豆粕的相关性在20.8%。2015年以来由于饲料价格的快速回落,二者走势相关性有所降低,但饲料成本的调降也意味着远期市场鸡蛋生产成本的降低,就南美目前作物的天气及生长表现来看可能尚难以推涨原料端,但4月份之后原料端并不排除有效上涨的可能,原料端一旦启动,蛋鸡养殖利润将会受到影响,二季度蛋料比大概率呈现先抑后扬的态势。 图2-18 鸡蛋与玉米价格走势对比

资料来源:Wind、方正中期研究院整理 图2-19 鸡蛋与豆粕价格走势对比

资料来源:Wind、方正中期研究院整理 图2-20 蛋鸡养殖利润情况

资料来源:Wind、方正中期研究院整理 六、国家政策情况 交通运输部1月30日发布《交通运输部关于统筹做好疫情防控和交通运输保障工作的紧急通知》,明确“不得采取封闭高速公路、阻断国省干线公路等措施,保障春运期间公路基本通行顺畅;不得简单采取堆填、挖断等硬隔离方式,阻碍农村公路交通”。 2月3日,中央政治局常务委员会召开会议,研究加强新型冠状病毒感染的肺炎疫情防控工作,会议要求在加强疫情防控的同时,努力保持生产生活平稳有序,确保蔬菜、肉蛋奶、粮食等居民生活必需品供应,落实“菜篮子”市长负责制,积极组织蔬菜等副食品生产,加强物资调配和市场供应 2月15日,农业农村部办公厅、国家发展改革委办公厅、交通运输部办公厅联合印发《关于解决当前实际困难加快养殖业复工复产的紧急通知》(以下简称《通知》),迅速将党中央、国务院分类有序推动企业复工复产的要求落实到养殖业,为当前新冠肺炎疫情防控大局提供有力的物质保障。《通知》针对养殖业当前饲料供不上、物资运不进、产品销不出、用工回不来等特殊困难,明确一系列特别支持帮扶政策,要求各地采取有效措施确保政策落实落地,推动养殖业立即复工复产。 2月18日国务院最新要求:抓好畜禽生产。对重点地区损失较大的家禽养殖场户给予延长还贷期限、放宽贷款担保等政策支持。推动屠宰企业与养殖场户对接。加快恢复生猪生产,将养殖场户贷款贴息补助范围由年出栏5000头以上调整为500头以上。增加冻猪肉国家收储。强重大病虫害防治,强化监测,做好各项应对准备。强化高致病性禽流感、非洲猪瘟等重大动物疫病防控。 七、疫情影响 2月1日,农业农村部新闻办公室官网发布,湖南省邵阳市双清区发生一起家禽H5N1亚型高致病性禽流感疫情,养殖户存栏肉鸡7850只,发病死亡4500只。疫情发生后,当地按照有关预案和防治技术规范要求切实做好疫情处置工作,已扑杀家禽17828只,全部病死和扑杀家禽均已无害化处理。 农业农村部新闻办公室2月9日发布,四川省南充市西充县发生一起家禽H5N6亚型高致病性禽流感疫情。养殖场存栏家禽2497只,发病死亡1840只。 禽流感往往会造成鸡蛋需求的大幅减少,进一步引发鸡蛋价格走弱,不过,冬季是禽流感易发期,只要按照正常的防疫程序,做好正常的各类禽流感疫苗防疫,禽流感发病将有效得到控制,整体对蛋鸡市场主要表现为情绪上的影响。 图2-21 鸡蛋主要用途划分

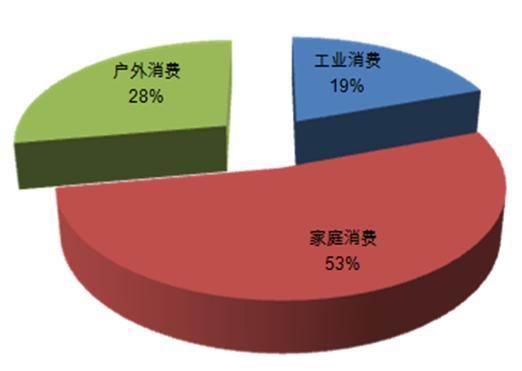

资料来源:Wind、方正中期研究院整理 图2-22 鸡蛋消费占比

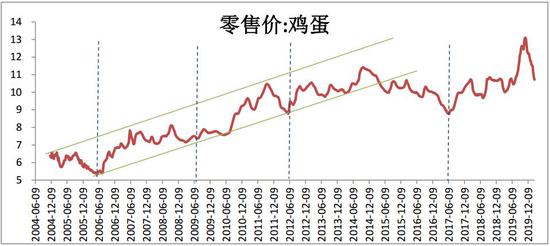

资料来源:Wind、方正中期研究院整理 八、蛋周期及季节性走势规律 (一)蛋周期走势分析 “蛋周期”的主要受到利润养殖的影响,通常情况下当前蛋鸡补栏量决定下一阶段鸡蛋供给量,养殖户根据当前供求关系反应出的鸡蛋价格调整补栏蛋鸡苗量,在时间上慢于市场,造成鸡蛋价格的周期波动性。从2000年以来的鸡蛋市场价格走势来看,13年以前价格走势有明显的周期性,通常表现为3年左右一个周期,1年半时间左右的上涨以及1年半左右的调整,并在整个经济发展与人民饮食调整的情况下,鸡蛋价格运行在连续的上行通道中。 2013年以来的蛋周期明显拉长,从2013年-2017年,用了近5年的时间,2017年年中开始进入新一轮周期中,到目前为止2年半多的时间,还在延续,这两轮周期在具体的影响因素上有着一定的不同:2013-2017年的周期中,周期拉长主要因回落周期拉长所致,回落时间长达2年半,具体体现为2017年蛋价相对较低。出现背离的原因可以归结为两点:1.2017年年初禽流感疫情对蛋鸡养殖业的冲击影响;2.环保因素影响蛋鸡淘汰进程并限制补栏。 2017年至今这轮周期中,2018年鸡蛋供应整体紧张,进入到2019年上半年蛋鸡产能已经回升到正常年景偏高出栏水平,但2019年前三季度肉鸡(白羽)产能未能有效恢复,部分商品蛋鸡阶段性或长时间转产817,降低了商品蛋供应,叠加非洲猪瘟导致国内猪肉产量锐减,需要大量禽肉及禽蛋补充,提振鸡蛋市场延续上涨周期。11月下旬随着前期补栏陆续开产,鸡蛋供应压力显现,蛋价高位大幅回调。 当前蛋价处于17年开启的大周期中的下行阶段,已经运行接近4个月的时间,2020年春节后鸡蛋养殖市场受疫情影响库存积压,供应增加而需求减弱格局下,二季度蛋价将继续承压,继续运行下行周期内运行。 图2-23 鸡蛋零售价

资料来源:Wind、方正中期研究院整理 (二)季节性走势规律 鸡蛋市场价格走势季节性规律明显,受节假日、学校开学、气温、疫情等因素影响形成阶段行情,尤其是中秋、春节的到来提振作用明显,现货市场来看,每年的1-2月蛋价因节后消费减弱蛋价回落为主,7-9月份蛋价上涨概率较高,9-11月蛋价大概率回落。而对于期货市场来说,对于05合约来说,一般对应着年内低点,其中12月-1月价格下跌概率较大,对于09合约来说,6、7月份大概率上涨,一般8月中旬会在出现年内高点,整体期货价格相对于现货价格会有一定的超前性,即期货价格会先于现货价格出现涨跌。 图2-24 鸡蛋主产区均价历年价格对比

资料来源:Wind、方正中期研究院整理 图2-25 鸡蛋期货05合约历年价格对比

资料来源:Wind、方正中期研究院整理 图2-26 鸡蛋期货09合约历年价格对比

资料来源:Wind、方正中期研究院整理 第四部分 鸡蛋供需平衡表预测及解读 表2 鸡蛋供求平衡表

资料来源:方正中期研究院整理 鉴于鸡蛋保存时间较短且较难进行长途运输的特征,我国鸡蛋基本自产自销,进出口量忽略不计,国内鸡蛋消费除节假日提振消费外无太多影响因素,在春节、中秋、端午等节假日来临前期会对需求市场产生一定幅度的提振,同时在节日过后以及高温高湿天气下需求减弱,其他时间基本上以居民日常消费以及工业消费为主。我国日均禽蛋需求量8万吨左右,今年鸡蛋蛋白替代消费增幅明显,预计2020鸡蛋消费量为3021万吨,同比增加0.61%;按照一只蛋鸡每个月产蛋2公斤计算,2020年供应量理论计算值约3023万吨左右,因19年全年雏鸡补栏情况较好,2020年供应将较为充裕。 第五部分 后市分析及操作建议 一、总结及操作建议 一季度鸡蛋市场节后落价预期得到兑现,市场交易焦点转为疫情及现货产销影响,活禽禁运政策促使老鸡被动延淘,道路运输受阻鸡苗补栏断档,且养殖利润大幅下滑,且原料阶段供应不足,促使养殖户大量换羽,餐饮需求骤降,企业复工、学校开学纷纷延后,供应增加而需求减弱格局及悲观预期下,二季度鸡蛋市场价格仍承压,3月份禽肉价格反弹有望刺激淘鸡出淘量,但鸡蛋冷库库存量仍较大,而工厂有序复工,餐饮业、学校消费极少,预计鸡蛋现货市场震荡为主;4、5月份将步入去产能进程,换羽老鸡开产,批量老鸡等待出淘,同样消费也将增加,整体在去产能过程将压制价格跌至低点,而前期补栏断档将反映到6月份之后的市场,6月份将面临产能释放及端午备货需求,价格有望受到提振,而上涨能否持续,仍需看到疫情有效控制及物流持续改善的支撑。整体二季度鸡蛋现货市场价格预计维持在2.5-3.5区间内运行。 鸡蛋期货市场来看,近月合约03、04合约价格走势受现货影响波动较大,05合约面库存释放与需求增量的博弈,价格波动区间3000-3500,逢高试空为主,轻仓参与5-9反套;07、08、09合约价格走势较近月偏强,价格重心将上移,可等待调整低位可布局长线多单,大趋势行情仍将随着季节性波动。 风险点:养殖企业提前淘汰增加、疫情恶化需求恢复不及预期。 图5-1:鸡蛋主力合约日k线走势图

资料来源:文华财经、方正中期研究院整理 二、鸡蛋套保与套利 (一)蛋企套保方案 产区基差来看,鸡蛋05合约基差高点通常在每年的9月份和2月份,低点在6月份和3月份,鸡蛋09合约基差高点通常在每年的9月份,低点在6、7月份。基差走强意味着在下跌行情中期货价格跌幅大于现货价格,上涨行情中现货价格涨幅大于期货价格。在基差预期走强的情况下,卖出套保是较为有利的,企业投资者可以配合当时的基差选择套保入场时机。 对于已有销售渠道,但后期销售价格是浮动的,一旦下跌将面临亏损的蛋鸡养殖企业来说,可以利用期货市场价格发现功能,在期货市场上卖出保值,进而规避未来价格下跌风险,建议选择05、06两个合约逢高卖出保值操作为主。此外,对于有较大鸡蛋库存量,但是受消费下降引起的销售渠道不畅的养殖企业来说,可以通过期货市场卖出交割,增加销售渠道。此外,对2020年下半年鸡蛋现价存偏乐观预期,鸡蛋消费企业可以配合蛋鸡深加工生产情况提前布局买入套保交易。 图5-2 鸡蛋基差走势图

数据来源:Wind、方正中期研究院整理 (二)套利策略 目前仍然推荐鸡蛋5-9价差反套,截至3月6日收盘,鸡蛋5-9合约价差为-948,而价差短期走向仍然受近月合约价格变动为主导,远期基本面向好基础上价格波动区间也将有限,而近月05合约仍面临去库存过程,整体价格走势承压,预计4月份仍有价格低点,因此5-9反套策略可根据逢高入场,目标价差-1100,后期价差走势需要结合接下来的疫情控制情况、蛋鸡补栏及节假日、学校开学等影响。 图5-3 鸡蛋5-9价差走势图

数据来源:Wind、方正中期研究院整理 方正中期期货 车红婷 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;  2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: );

);