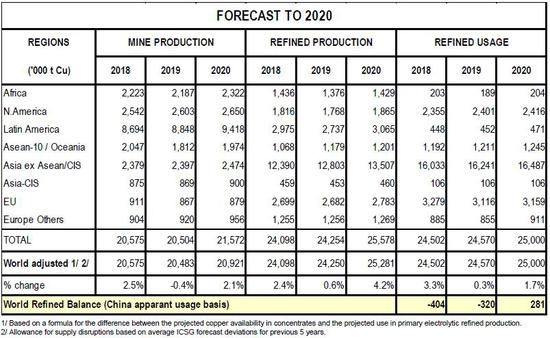

摘要 海外疫情蔓延,美联储紧急降息。国内疫情接近尾声,各行业陆续复工。国常会确定加大对中小微企业复工复产的金融支持措施,自3月1日至5月底,免征湖北省境内小规模纳税人增值税,其他地区征收率由3%降至1%,以提振需求促进经济恢复增长。 供需展望 印尼精矿产出增加,铜精矿加工费小幅回升。冶炼厂年末产量增加,进口精炼铜同比回升,加上冶炼产量增长,供应增幅回升,现货升水下滑。终端电网和汽车消费下滑,但家电消费保持增长。疫情影响消费放缓,短期对消费不利,金属弱势下探,关注基建等政策对远期实体消费的拉动作用。 1、全球2020铜矿山产量增速回升 根据国际铜研究小组ICSG在2019年10月发布的最新预测报告显示,2019年预计铜精矿产量增速-0.4%。主要减产矿山来非洲,赞比亚和刚果提高税收令矿山企业收缩投资。另外Freeport旗下的印尼Grasberg矿,地上矿向地下矿转换导致总产量下滑。到2020年Grasberg矿地下矿进入正常生产,加上其它计划新增矿山投产,全球精矿产量增速预计恢复到2.1%。 图:ICSG铜预测报告(千吨)

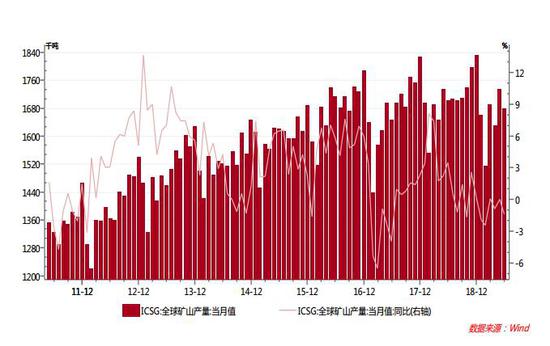

资料来源:WIND、中银国际期货 根据国际铜研究小组ICSG最新数据,2019年1-11月全球铜精矿产量同比-0.6%;其中火法下滑0.5%,湿法下滑1%。智利和印尼产量下降抵消了其它地区的增长。智利铜产量受到矿石品位下滑和运营问题影响,产量减少1%。印尼产量减少了46%,主要2个矿山从地上向地下转移,导致临时产量减少。刚果金和赞比亚产量受矿山临时减产影响,增速下滑3%,而去年同期产量增长13%。秘鲁、澳大利亚、中国和墨西哥产量受品位上升和限制性措施放松影响,产量有所增加。巴拿马从今年3月开始产出铜精矿,是今年铜精矿供应增加最多的国家。 从地区角度看,北美洲增加4%,拉丁美洲增加1%,大洋洲增长了4%,但亚洲、非洲和欧洲分别下降6%、2%和%。 2019年1-11月国内累计铜精矿产量147.33万吨,同比4.14%。其中11月同比增速0.52%,年末受天气影响矿产量增速回落。(国内主要矿山成本区间在38000~40000元每吨)。受环保因素制约,国内矿山产量处于近几年来的低位(2014年高峰产量在192万吨)。预计2019年国内矿山产量仍将维持较低增速。 图:全球铜精矿月度产量(千吨)

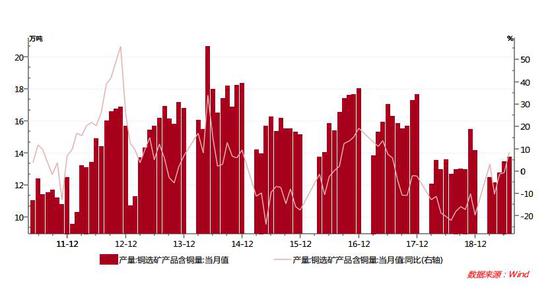

资料来源:WIND、中银国际期货 图:中国铜精矿月度产量(万吨)

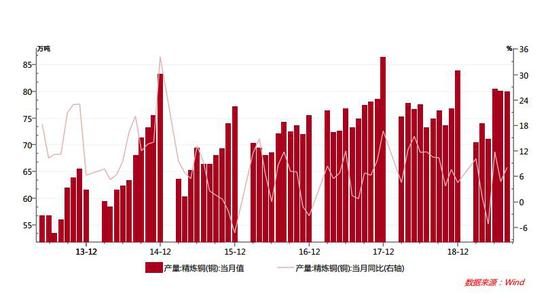

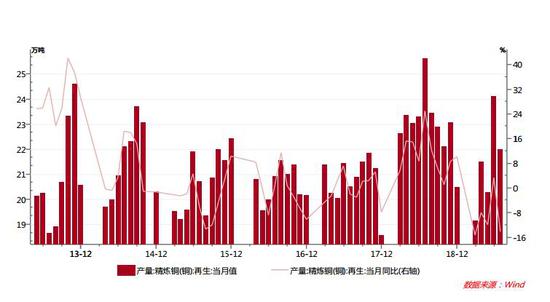

资料来源:WIND、中银国际期货 目前进口铜精矿现货TC最新报65-72美元,市场成交重心围绕70美元,加工费微涨。中国12月精炼铜(电解铜)产量为93万吨,创历史新高,较去年同期增长11.6%。铜冶炼企业计划减产,希望能缓解国内硫酸库存压力以及冶炼企业成本运行压力。中国铜原料联合谈判小组(CSPT)将2020年第一季度加工精炼费最低价敲定在每吨67美元或每磅6.7美分。Freeport与江铜、铜陵、中铜确定了2020年TC长单价格为62美元/吨,为2012年以来的新低点。Grasberg与Chuqicamata两座大型铜矿进入地下开采的阶段,供应有所回升。但2020年全球铜矿薪资协议面临集中到期,罢工会增多。国内冶炼产能仍在高速扩张,铜精矿供应不确定性因素增多。 2、2020全球铜冶炼产量同比明显攀升 根据国际铜研究小组预测,2019年全球精炼铜产量预计增加0.6%,2020年预计增长4.2%。中国冶炼产能扩张是全球冶炼产量增长最主要贡献力量,另外非洲产能明年也将恢复。印度冶炼厂关停抵消了部分精炼铜的供应增长,另外澳洲、波兰、巴西、智利运营问题也导致产量减少。废铜冶炼产量预计有所增加。 2019年1-11月全球精炼铜产量2189.8万吨,同比下滑0.5%。其中来自铜精矿产量下降0.9%,废铜产量增加1.6%。智利冶炼厂环保改造升级导致电解产量下滑,包括湿法在内的总产量下滑9%。受电力、运营等问题困扰,赞比亚产量下降了38%。印度的冶炼厂关停,产量下降24%,该冶炼厂受群众环保抗议自2018年3月关停,至今未恢复生产。中国产能扩张是精炼铜产量增长抵消了大部分下滑的压力。刚果金湿法产量保持增长。产量增长的国家还包括澳大利亚、巴西、伊朗和波兰。 从地区角度看,亚洲、大洋洲产量分别增长了2.5%、10%,拉丁美洲、北美洲分别下滑了7%和2%,非洲下滑10%,欧洲产量下滑2%。 2019年1-11月全球再生精炼铜产量377万吨,同比-3.46%。由于铜价偏弱,再生铜产量同比有所减少(全球再生精炼铜产量约占总产量的17~18%)。 图:中国精炼铜产量(万吨)

资料来源:WIND、中银国际期货 图:中国再生铜产量和增速(万吨)

资料来源:WIND、中银国际期货 2019年12月中国精炼铜产量93万吨,同比增11.6%;1-12月累计产量978.4万吨,同比增10.2%(目前增速和我国精炼铜产能增速基本一致)。根据公布的消息,2019中国主要上市公司精炼铜产量增长57.19万吨,2019-2021年,我国还有108万吨产能建设计划,预计年度精炼铜供应增量在50-80万吨之间,冶炼产能保持较快增长。 2019年1-12月我国再生精炼铜产量245.16万吨,同比-2.32%。我国废铜产量占精炼铜总产量25~28%之间。2019年我国再生精炼铜产量占比回落至20%,废铜进口政策收紧,对再生铜产量产生影响。 海关总署最新公布的数据显示,2019年12月精炼铜进口量为35.8万吨,同比增9%。去年累计进口精炼铜同比-6.04%,废铜进口-38.39%,铜精矿进口11.53%。 2020年第三批废铜、废铝、废钢铁批文公布。其中,废铜核定进口量总计4620吨,环比减少;2020年第二批废铜核定进口量26566吨;第一批废铜核定进口量最多,为280885吨。截至目前,前三批废铜核定进口量总计302071吨。SMM认为,前三批废铜批文均为2020年第一季度的量,总的来讲,较为充足,可满足企业生产需求。 表:中国铜进口量值表

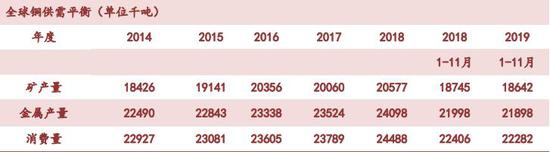

资料来源:WIND、中银国际期货 3、全球铜小幅过剩 根据国际铜研究小组预测,预计2019年全球铜消费增幅0.3%,2020年预计增加1.7%。中国印度基础设施建设和新能源汽车的发展将继续支持铜的需求。但2019-2020年全球经济增速下调对铜消费有一定的拖累。中国是全球最大的铜消费市场,预计2019年表观消费增速2~2.6%。除中国外,全球其它地区消费2019年预计下滑1.5%。增长主要来自中东,印度和其它的亚洲国家。 根据国际铜研究小组最新发布数据,2019年11月,全球精炼铜过剩3.3万吨,全球表观消费下滑0.5%。尽管中国铜净进口下滑了6%,但中国精炼铜产量增加较快于是推升了表观消费增2.8%。另外印度、美国和台湾消费增长,欧盟和日本消费下降;全球除中国外精炼铜消费下滑2%。 表:全球铜供需平衡表

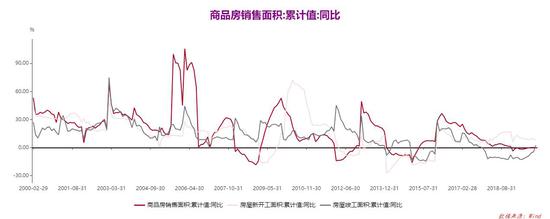

资料来源:ICSG、中银国际期货 4、铜终端消费 “稳增长”压力日益增大,房企支持政策向需求端扩散。2月成交继续承压,45城新房成交同比下滑69.8%,单月成交规模与同比均创14年以来历史新低,二手房单月成交规模也创14年以来新低,土地市场维持韧性,房企拿地积极性较高。 房企现金流有压力,但整体风险可控。一是一季度地产债到期压力不是很大,4月份有个偿债小高峰,但房地产企业有年底前融资习惯,为1-3月提供了资金上的缓冲,如果疫情影响不发展至二季度的话影响整体可控;二是从政策上看,目前的政策还是一城一策,融资政策的放松可能不会那么快,房地产企业资金面临压力的状况可能要持续一段时间,政策放松力度会根据市场反馈调节。从房企抗风险能力看,即便政策不会大幅松动,大部分房企可以通过减少拿地、放缓施工进度减少经营现金流流出,缓解资金链压力。2月销售增速下滑主要受疫情影响,逐渐复工后3、4月或有小阳春。1月26日晚间,中国房地产业协会就发出号召,全国楼盘暂时停止售楼处的销售活动,待疫情过后再自行恢复。此轮停售对2月影响最大,但2月份在全年占比较低,过去三年平均占比仅为5.1%。一季度中3月份为传统旺季,占一季度销售额接近一半,因此3月份情况或更为关键。但总体而言,认为一二月销售受影响明显,需求端在一城一策的宽松下需求递延,供给端三四月恢复后房企推盘量加大,反而加大了小阳春的概率。 图:中国房地产销售同比增速

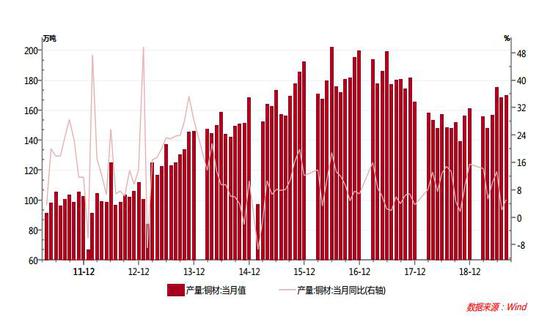

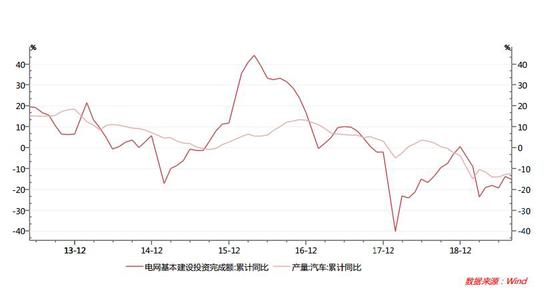

资料来源:WIND、中银国际期货 2019年1-12月,我国下游铜材累计产量2017.2万吨,累计同比增12.6%,增速回升。2019年1-12月,我国电网投资完成额累计同比-9.6%,增速下滑。2019年1-12月我国汽车产量累计同比-8%,汽车产量增速同比仍在下滑。2019年1-12月空调产量累计同比增6.5%,冰箱产量累计同比增8.1%,洗衣机产量累计同比9.8%,家电领域消费增速保持稳定增长。 图:中国铜材月度产量(万吨)

资料来源:WIND、中银国际期货 图:电网投资和汽车产量增速

资料来源:WIND、中银国际期货 综上所述,印尼精矿产出增加,铜精矿加工费小幅回升。冶炼厂年末产量增加,进口精炼铜同比回升,加上冶炼产量增长,供应增幅回升,现货升水下滑。终端电网和汽车消费下滑,但家电消费保持增长。疫情影响消费放缓,短期对消费不利,金属弱势下探,关注基建等政策对远期实体消费的拉动作用。 中银国际期货 刘超 |

|

|  |

|

微信:

微信: QQ:

QQ: