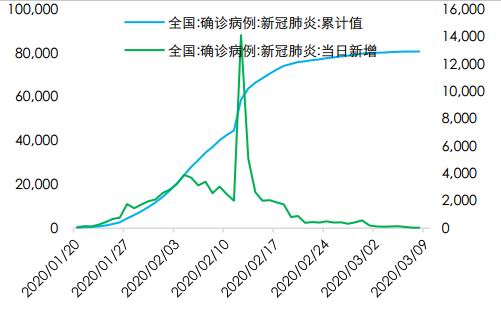

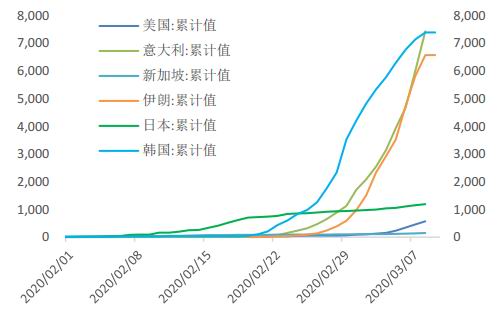

摘要: 板块观点:受成本坍塌和海外疫情的持续影响,化工整体跟随成本波动,但化工品之间会有差异,影响从小到大分为四类:第一类就是生产和消费跟原油弱关系,纸浆、尿素和PVC(6000, 60.00, 1.01%);第二类:供需相对偏强,且供应缺乏弹性的,如聚烯烃;第三类供需面压力,但原油压力间接传导,如甲醇(1756, 26.00, 1.50%)和橡胶(10070, 150.00, 1.51%);第四类供需和原油共振,如PTA(3532, 58.00, 1.67%)、MEG、苯乙烯。我们团队继续看弱第四类,宜偏空对待,第一和二类或可以作为多头配置,当然多空配置只是强弱判断,不是看涨,整体板块仍是谨慎偏弱为主。 核心逻辑: 短期跌停逻辑在于油价大跌叠加海外疫情持续扩散 原油方面,因俄罗斯拒绝联合OPEC减产,导致油价大幅下挫,周五以来布伦特和美原油盘中分别最大下跌19和16美金,相当于成本下跌了800元/吨以上,当然具体的品种要看对原油的单耗。另外就是海外疫情仍在持续发酵,包括欧美地区,需求担忧情绪依然还在,进而导致了给整个板块带来了较大的压力。 原油大跌传导主要是通过成本,但板块内影响的力度会有差异 由于此次原油大跌的内因在于原油本身的供应,那对化工品的影响仅仅是成本传导。那成本传导是否顺畅需要化工品本身供需面的配合。那具体来看,首先是化工品期货品种标的供应来源中,纸浆、甲醇、尿素、电石法PVC(替代品乙烯法PVC)和天然橡胶(但替代品合成胶是石化来源)非石化来源,聚烯烃部分石化来源,仅PTA、乙烯法MEG和苯乙烯是几乎全部来自于原油,那影响会出现差异;另外就是供需面是否配合,由于目前化工品仍处于供需同增周期中,多数石化品供需面仍是存在压力的,仅聚烯烃供需面相对较好,未来可能相对抗跌。 近期部分化工品仍有补跌可能,策略上可关注对冲机会 分品种去看,我们认为PTA、MEG和苯乙烯仍有补跌可能,近期仍可继续作为空头配置;橡胶主要还是受到疫情影响到轮胎的需求,相对偏弱;其他品种谨慎跟随下跌,或可作为多头配置,比如聚烯烃、甲醇、尿素、橡胶和纸浆。 操作策略:PTA、MEG、苯乙烯偏弱对待,其他品种或相对谨慎 配置策略:多头配置:聚烯烃、甲醇、尿素、橡胶和纸浆;空头配置PTA、MEG和苯乙烯。 风险要素:疫情全球性加速扩散,OPEC重新回到减产谈判 一、海外疫情延续,国际油价暴跌,周一开盘多数化工品跌停,整体偏弱 海外疫情继续扩散,意大利和伊朗仍持续扩散,且死亡人数分别为366和194人,是还未目前最大的国家,美国近期也处于扩散周期中。目前来看,海外疫情仍没有出现被控制住的迹象,且在欧美区域逐步扩散,市场对未来需求预期仍偏悲观,这个仍影响着全球化工品的需求预期。如下图所示: 图1、国内确诊病例新增和累计 单位:人

数据来源:wind 中信期货研究部 图2、海外主要国家确诊病例累计 单位:人

数据来源:wind 中信期货研究咨询部 图3、全球疫情人数数据 单位:人

数据来源:wind 中信期货研究咨询部 另外就是原油大跌,3月6日,俄罗斯拒绝欧佩克联合减产后,国际油价暴跌10%,3月8日,沙特早上放出官价。标杆的沙特轻质原油对亚太地区销售价格3月份提油执行价格从3月迪拜和阿曼的均价+2.9美元/桶,调整为4月份提油的4月迪拜和阿曼的均价-3.1美元/桶,意味着沙特将相对的价格调低了6美元/桶,导致国际油价继续大幅下挫,对于化工品来说无疑是成本的大幅下降,我们看到3月6日以来布伦特和美原油盘中分别最大下跌19和16美金,相当于成本下跌了800元/吨以上,当然具体的品种要看对原油的单耗。 二、化工品虽然主要来源是原油,但从供应结构上和传导逻辑上都是存在一定差异的 目前化工品期货主要是涉及四条产业链,分别是聚酯产业链(PTA、MEG)、烯烃产业链(塑料(6385, 130.00, 2.08%)、PP、PVC)、煤化工品(甲醇、尿素)和农林相关化工品(纸浆、橡胶)。主要的供应结构如下表所示: 表1、国内化工品供应结构 单位:%

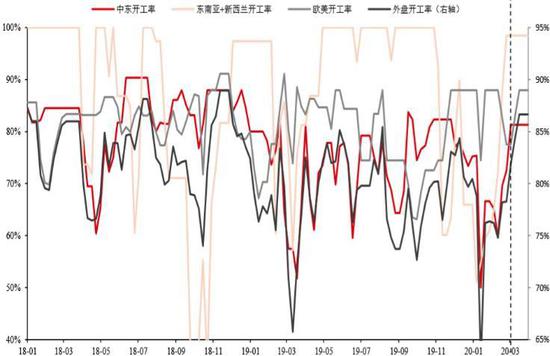

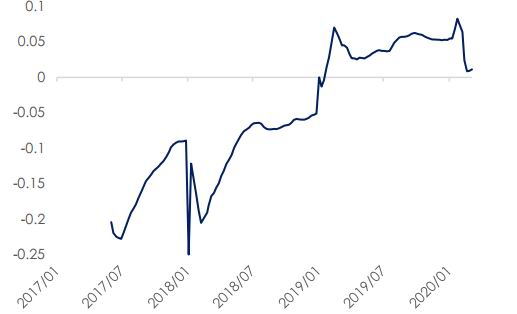

数据来源:中信期货研究部 从上图可以看出,化工品虽然主要来源是原油,但仍有不少供应来源并不是原油。具体如下: 1、产品本身和替代品都不是来自于原油的有尿素、纸浆,这个就完全跟原油没有任何关系。 2、甲醇、橡胶、PVC虽然交割品不是来自于原油,但海外甲醇的原料是天然气,天然气跟原油的联动性较强,且国内甲醇仍有30%左右的能源需求,因此甲醇会相对受到原油的影响较大;橡胶中的合成胶主要原料是丁二烯和芳烃类化工品,但合成胶对橡胶的替代有限,影响不大,PVC的替代品乙烯法PVC的运用主要集中在高端领域,而且占比较小,价格持续高于电石法,替代性也不强,影响亦相对有限。 3、聚烯烃大部分都是来自于石化,成本影响较大,但聚烯烃目前的逻辑主要是供需,且疫情后半段需求恢复较好,叠加供应弹性不大,因此尽管石化利润修复,但对聚烯烃供需面的压力或有限,虽然影响或大于前面两类,但阶段性或相对抗跌。 4、PTA、MEG和苯乙烯。这三个品种绝大部分来源都是原油,PTA全部来自于原油,MEG考虑到进口后,仅少量来自于煤化工,定价权主要是石化,苯乙烯虽然纯苯的来源中加氢苯占到20%,但纯苯定价仍是看原油,煤化工的影响也相对有限。另外就是当前情况下,三者供需面压力持续存在,库存依然没有看到拐点,因此成本下移的传导会相对顺利,因此受影响会比较大。 三、尿素受需求支撑仍相对偏强,甲醇产区成本支撑明显增强,关注支撑力度 从3月9日的行情走势去看,主要是甲醇反应明显。背后的逻辑或有两个:第一是原油下跌直接影响到了下游需求,包括国内30%能源需求,烯烃价格大跌也要施压甲醇,否则得不到需求保证的甲醇也需要去补跌;第二就是海外甲醇的原料是天然气,油价大跌的情况下,天然气价格也加速下跌,海外成本下移也激发了一定供应增量。那对于甲醇本身而言,近期供需驱动本来就是向下为主,海外供应逐步恢复,而国内需求稳定为主,疫情持续影响欧美,甲醛、MTBE等需求可能会受到影响,全球甲醇供需面的压力是增加的,只是甲醇目前的价格处于偏低估值,产区已出现亏损,且产销开始倒挂,间接给港口带来支撑,或回到了去年8、9月份的状态,产销出现倒流,进而带来动态平衡的状态。如下图所示: 图4、海外供应恢复正常 单位:%

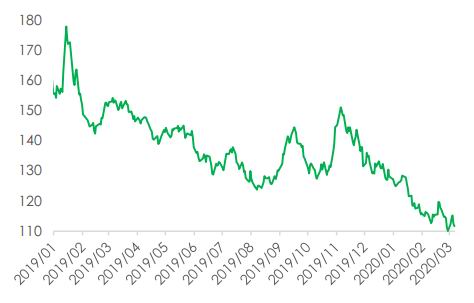

数据来源:卓创 中信期货研究咨询部 图5、气头甲醇成本持续下降 单位:美元/吨

数据来源:wind 中信期货研究咨询部 图6、盘面相对国内成本已亏损 单位:元/吨

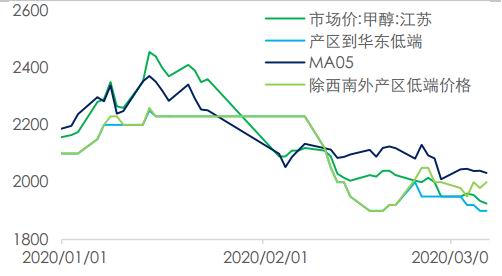

数据来源:卓创 中信期货研究咨询部 图7、产销现货已倒挂 单位:元/吨

数据来源:wind信期货研究咨询部 而对于尿素而言,原油几乎没有影响,尿素目前的供需驱动主要是需求恢复带来持续去库,应该是整个化工板块中表现最好的品种,不过随着需求逐步兑现,且供应仍在逐步提升,预计上行驱动是边际转弱的。我们目前了解到,北方农业需求或逐步进入尾声,南方农业需求开始启动,而尿素的定价主要是华北和华东为主,因此影响力度是有所减弱的,而工业需求目前仍有所偏慢,但恢复趋势应该在,因此近期尿素短期仍有支撑,但力度或逐步弱于前期。如下图所示: 图8、尿素企业去库顺利 单位:万吨

数据来源:卓创 中信期货研究咨询部 图9、复合肥去库也顺利 单位:万吨

数据来源:wind 中信期货研究咨询部 图10、尿素日产增速下降至1%左右 单位:%

数据来源:卓创 中信期货研究咨询部 图11、工厂预收不错 单位:天

数据来源:wind 中信期货研究咨询部 策略上,甲醇短期谨慎偏空,1900以下的甲醇是很有买入价值的,因此中期或等待偏多机会。而尿素近期仍谨慎偏强为主,对冲上前期多UR空MA建议逐步止盈,等待反向机会。 风险点:全球疫情继续深入带来恐慌,尿素短期供应出现问题 四、原油暴跌,冲击PTA和MEG价格 1、对PTA和MEG市场的看法 PTA方面,按照当前检修以及月内检修计划来看,3月份预计PTA产量水平在397万吨附近。在当前产出水平之下,PTA市场供应仍有过剩,库存继续在累积,其中,CCFEI流通库存数据显示库存已增至262万吨附近。 同期,聚酯装置恢复也在逐步兑现,前一周聚酯装置负荷上升8.5%至72.6%。未来一段时间来看,负荷提升仍是主要大幅方向。另外需要注意的是,受原油、原料成本下降影响,聚酯价格也面临下调的压力,同时,价格下调过程中,产销或阶段性受到负面冲击,进而限制聚酯负荷提升的幅度以及提升的速度。 从乙二醇供需来看,港口库存压力连续增加,截至3月9日,隆众石化统计的港口库存已增至86.18万吨。 乙二醇港口库存压力增加、现货价格下跌,开始逐步影响国内乙二醇的供应。从当前情况来看,国内煤制乙二醇装置近期检修增加,平均负荷较前一期下降近17.8%,此外,较年初高点下降近26.5%。进一步来看,在油价下跌之后,乙二醇供应中,石油制路线乙二醇生产的成本优势得到加强,而煤制乙二醇成本优势大大减弱,同时,我们认为,这也可能带来国内部分煤制乙二醇装置生产进一步调整。 2、OPEC+谈判破裂,开启价格战 沙特阿拉伯力推进一步减产,但遭到俄罗斯抵制,3月6日在维也纳举行的OPEC+(石油输出国组织及盟友)扩大减产谈判以失败告终,这意味着从4月1日起无论是OPEC还是俄罗斯等非OPEC产油国都可以自由生产。 此外,3月7日,沙特大幅降低售往欧洲、远东和美国等国外的市场的原油价格。原油价格方面,3月9日布伦特原油期货价格达到11美元/桶,近两个交易日累积下跌近15.6美元/桶,累计下跌幅度超过30%。 3、油价冲击对聚酯价格影响评估 PTA方面,受原油价格下跌影响,预计石脑油及PX价格分别下跌至330美元/吨、600美元/吨,驱动PTA原料成本下降近400元/吨至3150元/吨。同时,由于近期现货端加工费在上游价格下跌过程中有所扩张,若以当前加工费水平估算,则现货价格预计下方位置在3750~3800美元/吨。如下表所示: 表2、PTA成本换算 单位:元/吨

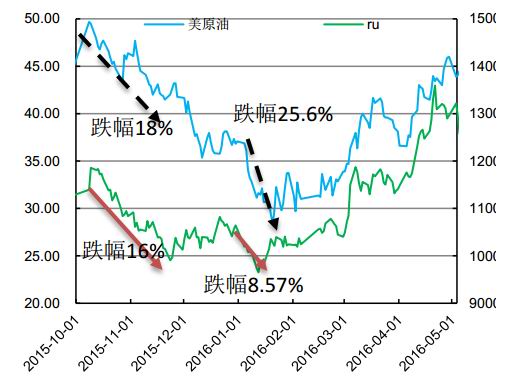

数据来源:中信期货研究部 乙二醇方面,按照石脑油以及乙烯单体核算,预计外盘乙二醇价格将下调至450~460美元/吨;若内外盘价差维持稳定,则国内港口乙二醇现货价格预计将由当前的4185元/吨降至3700~3800元/吨。 期货方面,3月9日PTA和MEG期货开盘跌停;若以消化原油价格下跌来看,3月10日PTA和MEG期货仍有可能继续跌停。 五、橡胶自身供需难以抵抗向原油暴跌带来的拖累,但低位价格将使跌幅小于原油 原油走势与橡胶走势,在近两个月内,两者高度相似,相关系数高达0.93。在3月6日之前,两者的高相关性主要源自于全球疫情蔓延带来的需求利空预期相同,然而3月6日开始原有的暴跌的核心推动因素,更多的是供应国的价格战以及矛盾冲突,与橡胶的直接性关系降低。 这一轮原油暴跌对于橡胶的影响,我们认为主要会需要考虑两个因素。第一原油与橡胶的相关性虽然近期特别高,但这种相关性是否会延续?第二,橡胶价格处于10年以来的低位空间,是否会对这种驱动因素与橡胶无关的原油暴跌产生无视或者抵抗? 原油暴跌对橡胶存在显著影响,历史上几次暴跌均未逃出这一范畴。有区别的仅仅是反应时长以及幅度问题。与目前最相似的是2015年-2016年的那一轮原油暴跌。当时原油的暴跌,同样是由于沙特为了抑制美国页岩油的发展而主动打压原油价格,美原油价格跌破30美金/桶。从2015年的原油橡胶暴跌看,橡胶在10500点左右的时候原油再度出现杀跌25%,橡胶受到带动,同样出现下跌,但低位降低幅度要少于原油跌幅,只下跌了8.5%。2018年12月也出现过相应情况,同样的,原油第一轮下跌对橡胶行情产生了明显影响,但在第二轮下跌的时候,对于橡胶的影响减弱。 本次,我们认为情况也会类似,橡胶目前并没有能够摆脱原油暴跌影响的可能性,主要会有几个方面。 1、原油价格的暴跌从合成胶传导的链条依旧顺畅。虽然原油的下跌驱动与橡胶并无直接关联,但是与化工工业品成本的下移会对橡胶间接的产生影响。 2、橡胶自身的供需看当前并没有支撑橡胶摆脱原油弱势带来的影响,出现逆势上涨的环境。轮胎的需求包括轮胎的出口,在疫情蔓延的背景下,需求是很难出现有效的提升的。从国内包括国外的疫情控制手段来说,目前最更多的是限制人员流动、执行人员管控,在这样的背景下,全球的物流必然会跟中国类似出现影响。物流、车流的减少,一定会带来轮胎消耗的降低。因此疫情的发展无论是国内还是国外,对于橡胶下游的冲击预期会比较明显。从国内下游轮胎企业的开工率变化就可以印证这一路情况,2月复工以后,国内疫情已经得到很大的控制,新增人数出现拐点,但在近一个月的复工状态下,我们看到轮胎企业开工率依旧在50%下方徘徊。显然下游的恢复要远慢于整个疫情的好转。因此在这样的逻辑下,橡胶没有产生逆势上涨的这种供需环境,直到我们可以看到全球疫情得到控制,出现拐点,或者特效药的出现。 价格角度测算,如果能守住10100关口,则橡胶短期反弹尚可期待;如破位,则可能快速跌破10100关口向9600一带运行。 风险因素: 利空因素:橡胶低价带来割胶减少,干旱带来供应减少。 利多因素:疫情严重恶化,对全球宏观经济造成大面积伤害。 图12:纸及纸板出口占产量比例 单位:%

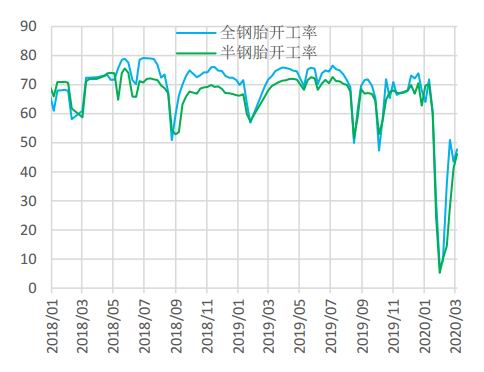

数据来源:Wind 中信期货研究部 图13:国内轮胎厂开工率 单位:%

数据来源:中国橡胶信息贸易网 Wind 中信期货研究部 六、聚烯烃供应弹性有限,原油冲击相对偏小,但苯乙烯影响相对较大 我们认为LLDPE与PP会是受原油暴跌影响相对较小的品种,跌幅不会紧跟原油,原因是其供应具有刚性的特征,尤其是PE对利润波动并不敏感,冲击主要来自于需求端,一是原油下跌导火索之一的新冠疫情可能对全球经济产生负面影响,二是价格下跌风险可能令中下游暂时推迟采购。 全球PE/PP的主流生产工艺是石脑油/LPG裂解与乙烷/丙烷脱氢,国内则还包括煤制烯烃,除常规检修以外,这些装置通常都是满负荷开工,即使生产利润出现亏损,也只有少数装置会有降负行为。在周五原油暴跌前,国内PE/PP装置的开工负荷就已从减产状态基本恢复,因此原油暴跌并不会促使炼厂增加太多PE/PP供应,从这个角度看,对价格的影响应较有限。 尽管“成本——供应——价格”的逻辑传导不通畅,需求-价格”的冲击却可能存在。在原油价格暴跌的背后,除了OPEC+谈判失败以外,全球新冠疫情也是导火索之一,根据最新的数据,欧美日韩以及中东都在加速扩散,这无疑会给全球经济前景蒙上阴影,包括PE/PP在内的大宗商品也难以独善其身,因此LLDPE与PP价格也会下跌反映该风险。此外,在之前国内PE/PP的需求恢复过程中,投机囤货需求始终领先实际需求,这为后续采购留出了很大的弹性空间,因此在全球经济与原油价格的向下风险未消除之前,中下游采购可能会暂时推迟,从而在现货端也起到助跌的作用。 相对而言,PP的压力会相较LLDPE更高,原因是供应端相对有弹性,PP的生产原料丙烯有一部分源于主要用于生产汽油的FCC装置,替代品PP粉料的生产也较灵活。考虑到国内成品油需求正在逐渐恢复、成品油定价机制在原油跌至40美金以下后增加了炼化企业的利润,“FCC丙烯供应增加——丙烯价格下跌——粉料开工上升”是大概率事件。截止上周PP粉料开工为40%,倘若回升至70%的极值水平,可能会增加12万吨/月的供应,占PP表观供应5%。 不过鉴于L与PP需求都有不错的弹性,价格下跌一方面会刺激消费增加,另一方面也能够替代回料,以及今年上半年L与PP的供应压力均不算大,我们对L与PP的供需暂不悲观,认为再平衡无需挤出边际供应。预计第一支撑位在6500-6600,随后在6100-6200一线。 策略推荐: (1)单边:待原油情绪充分释放后逢低做多 (2)跨期:可考虑L5-9反套机会(仅限短线) 风险因素:疫情发展、国内装置负荷变化、国内外经济政策 另外就是苯乙烯方面,我们认为EB会是受原油冲击严重的品种,原因一方面是自身与上游原料的生产都有不小的弹性,另一方面是基本面相对疲软。 从需求端来看,苯乙烯的终端消费更多在地产、家电与汽车等耐用消费品,对居民收入的敏感性较高,受新冠疫情的冲击较大,因此尽管随着国内疫情得到控制,下游与终端都在复苏,恢复速度却相对缓慢,相较供应端日产量已恢复至去年同期持平,需求端三大下游EPS、PS与ABS的开工率仍明显偏低,在苯乙烯社会库存与厂库都处于历史高位的情况下,产业链无力承受供应的进一步加码。 从苯乙烯供应端来看,国内有接近1/3的苯乙烯生产是通过外购原料的方式进行,且目前的装置开工率不足7成,随着国内疫情导致的物流阻塞问题逐渐解决,利润已经成为限制企业提负或重启的唯一障碍;再从苯乙烯上游原料端看,纯苯的生产与汽油紧密相关,考虑到国内成品油需求正在逐渐恢复、成品油定价机制在原油跌至40美金以下后增加了炼化企业的利润,纯苯“供应增加——价格下跌”也是大概率事件,因此“原油——纯苯——苯乙烯”的价格传导相对流畅,为了避免过剩加剧,苯乙烯不得不跟随纯苯的跌幅,把利润压缩在一个较低的水平。 因此综合所述,我们认为EB跟随原油出现比较大的跌幅是大概率事件,建议谨慎观望,勿盲目抄底,后续重点关注“原油-纯苯”的价格传导。 策略推荐: (1)单边:观望 (2)跨期:5-9反套 风险因素:疫情发展、国内装置负荷变化、国内外经济政策 图14:苯乙烯开工有很大的潜在提升空间 单位:%

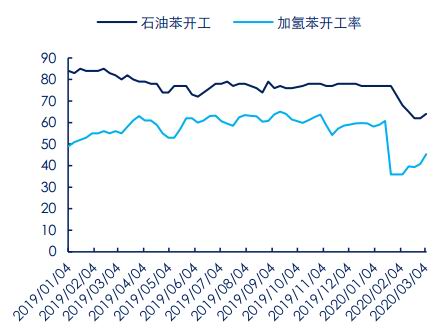

数据来源:Wind 隆众卓创 中信期货研究部 图15:上游纯苯供应也有很大的回升空间 单位:%

数据来源:Wind 隆众卓创 中信期货研究部 图16:下游EPS开工恢复偏慢 单位:%

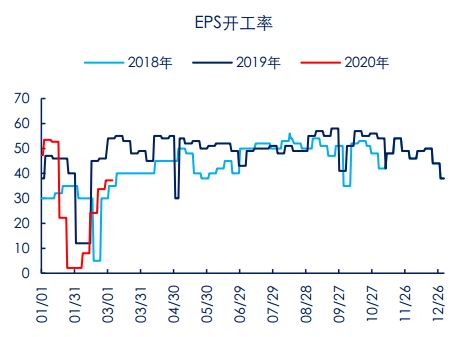

数据来源:Wind 隆众卓创 中信期货研究部 图17:下游PS开工恢复偏慢 单位:%

数据来源:Wind 隆众卓创 中信期货研究部 图18:下游ABS开工恢复偏慢 单位:%

数据来源:Wind 隆众卓创 中信期货研究部 图19:苯乙烯库存处于历史高位 单位:万吨

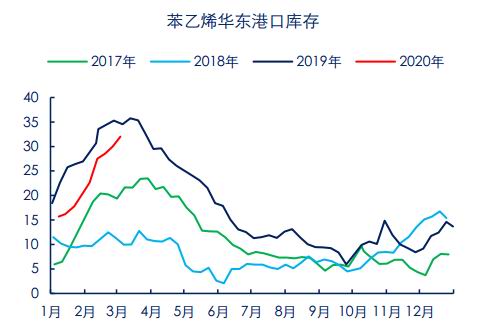

数据来源:Wind 隆众卓创 中信期货研究部 七、化工品整体跟随成本下移,但内部会有差异,继续关注对冲机会 前期疫情持续扩散,近期油价暴跌,化工品开盘大部分跌停,不过基于以上分析,我们认为后市品种走势之间或有差异,且原油本身波动性偏强,预测难度较大,因此也继续推荐对冲策略,具体如下: 单边策略推荐:PTA、MEG、苯乙烯继续偏弱对待。三者基本面支撑并不强,前期也主要是靠成本或者低加工费支撑,而原油大幅下挫后,其下方空间就被打开了,因此存在补跌需求,高加工费和高利润难以持续,我们认为存在补跌需求。 5-9跨期策略:驱动反套为主,但前期已走了反套行情,空间已不大,反而随着国内逐步去库,反套风险反而增大,建议谨慎参与。 05对冲策略:多PP空苯乙烯,多烯烃空聚酯。基于前面我们分析的逻辑,成本定价的几个品种仍有补跌需求,而其他品种会谨慎跟跌,相对抗跌,就算未来油价再次反弹,由于成本定价的几个品种利润偏高,向上的弹性也会不及其他化工品,因此可以就此逻辑进行多空配置。 风险要素:疫情全球性加速扩散,OPEC重新回到减产谈判 中信期货 胡佳鹏 李青 黄谦 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);