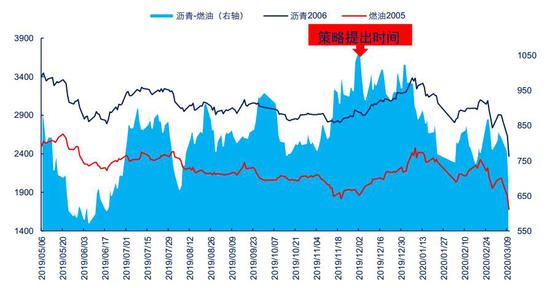

报告摘要 空沥青(1784, -200.00, -10.08%)2006-燃油2005回归逻辑发生变化:我们首次提出高硫燃油与稀释沥青可替代性强,国内炼厂存量和增量消化燃料油的潜力,首次提出1000点以上逢高空沥青多燃油策略,高硫燃油供需预期现转机20191224中提出美国原油出口大增,全球轻质化趋势强化驱动高硫燃油供应持续下滑观点,美国、印度高硫炼厂进料不断增加,高硫燃油供需存支撑观点,持续推荐的多燃油2005空沥青2006的策略,随着时间推移该策略获利后基本面发生变化,但该策略持有。 欧佩克、俄罗斯减产协议未达成原油暴跌刺激燃料油需求:减产协议未达成,原油暴跌,燃油成本崩塌式下跌,但低油价刺激囤油需求大增,运费大涨,中远海能、招商轮船股票飙涨,VLCC浮仓需求大增之后燃料油需求增加预期较足,运费大涨往往也会刺激燃油需求。 操作建议:持有空沥青2006-燃油2005价差 风险提示:沥青炼厂开工不及预期,沥青需求需求超预期。 一、多燃油2005空沥青2006策略回顾与展望 1、回顾 我们提出380燃料油与沥青均属重油,裂解价差趋势一致,较难维持长时间背离,高硫燃油与稀释沥青可替代性强,国内炼厂仍有存量和增量消化燃料油的潜力,首次提出1000点以上逢高空沥青2006-燃油2005价差策略。其后我们提出美国原油出口大增,全球轻质化趋势强化驱动高硫燃油供应持续下降,美国、印度高硫燃油炼厂进料增加,高硫燃油供需存支撑观点,推荐持有空沥青2006-燃油2005价差策略。 图1:沥青2006-燃油2005价差 单位:元/吨

数据来源:Wind 中信期货研究部 2、价差回归解释 沥青燃油价差自挂牌以来围绕1000元/吨波动。沥青Bu期价(含增值税),3月10日收盘2366元/吨;燃料油Fu期价(保税380不含增值税、消费税),当日收盘1678元/吨,燃料油(1吨=1010升)消费税1.2元/升约合1211元/吨,增值税376元/吨,市场或认为保税燃料油转内贸后价格应为3265元/吨,此时沥青2006-燃油2005价差为-899元/吨,而当日收盘两者价差为688元/吨,两者差异较大。 图2:韩国各油品裂解价差 单位:美元/桶

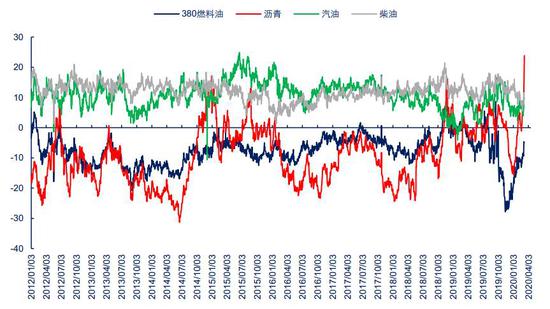

数据来源:Wind 中信期货研究部 沥青燃油同属重油,裂解价差趋势大致相同,两者绝对价格较难背离,2019年下半年IMO致高硫燃油需求断崖式下滑,沥青-燃油价差短期迅速拉大,后期逐渐修复,现阶段仍然维持高位(图中沥青裂解价差有一定概率高估)。在国内沥青、燃油消费市场不同,沥青是国内消费有增值税无消费税,燃油是保税消费无增值税、消费税,其转内贸需要完税,完税后比沥青价格高很多(这也是保税380高进口依存度原因)。 期货端沥青2006-燃油2005价差最低是573元/吨。高硫燃油与稀释沥青品质类似,是否可以按照进口原油或稀释沥青或轻循环油品名操作呢?我们大胆假设此操作可行,几个产品均按照原产自马来西亚,进口征税均为0,无消费税,仅有增值税处理。注:不同税号项下的沥青产品适用从0%到8%不等的征税税率。同时在多个优惠贸易协定项下,进口沥青能享受优惠税率。煤焦沥青最惠国税率为7%,原产自巴基斯坦的焦煤(1258, -24.00, -1.87%)沥青享受中国—巴基斯坦自由贸易协定税率5%,原产自韩国、马来西亚、泰国等则可享受0%的优惠税率。石油沥青最惠国税率为8%,原产自我国进口石油沥青主要来源国韩国的石油沥青可享受中国—韩国自由贸易协定税率5.3%,原产自马来西亚和泰国则可享受中国—东盟自由贸易协定税率0%。天然沥青最惠国税率为8%,2019年暂定税率为4%,原产自韩国的天然沥青可享受中国-韩国自由贸易协定税率5.3%,原产自马来西亚、泰国等则可享受中国-东盟自由贸易协定税率0%。(来源:海关发布) 1 按照原油品名进口:根据《进出口税则对照使用手册(2019版)》,石油原油及从沥青矿物提取的原油税号为27090000,进口征税最惠国税率为0,普通税率为85元/吨,增值税为13%,无消费税,出口退税为0,燃油缴纳增值税后的价格是1896元/吨,此时沥青-燃油价差470元/吨; 2 按照稀释沥青品名进口:稀释沥青海征税则号为27150000,是以天然沥青、石油沥青、矿物焦油或矿物焦油沥青为基本成分的沥青混合物,主要来自新加坡和马来西亚,2016年前在国内炼油和调油领域使用较多。曾经海关对于稀释沥青有较明确的定义:轻油收率小于35%,沥青质大于8%,四组分(沥青质、饱和分、胶质、芳香分)大于60%,该标准并未作为海关对于稀释沥青的定义标准(来源:隆众资讯),燃油缴纳增值税后的价格是1896元/吨,此时沥青-燃油价差470元/吨。 3 按照轻循环油品名进口:轻循环油海征税则号27079990,定义为其他蒸馏高温煤焦油所得的焦油及其他产品;其他芳族成分重量超过非芳族成分的类似产品。主要来自韩国、日本、新加坡,属于柴油基础油的一种,类似于国内催柴,经过加氢脱硫等工艺可以加工成柴油,用于生产调和柴油或直接用作船用燃料,其硫含量和密度等指标较大。燃油仅需缴纳增值税的价格是1896元/吨,此时沥青-燃油价差470元/吨。 图3:中国进口量 单位:吨,万吨

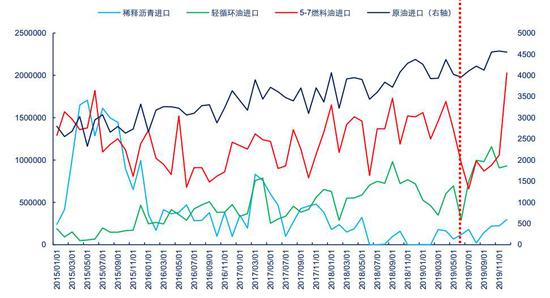

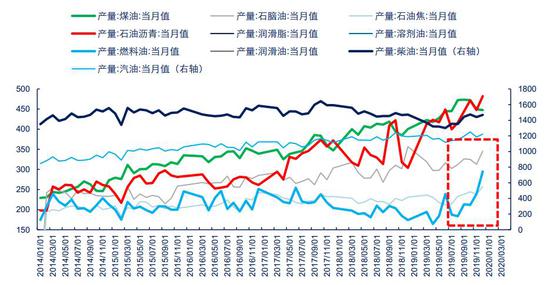

数据来源:Wind 中信期货研究部 2019年我国柴油消费量负增长,柴油消费低迷,但轻循环油、稀释沥青、5-7号燃料油(虽然海征税号不区分高低硫,但我们认为9月后的进口增量主要是低硫燃油)进口稳定增长,一方面源于2020年高低硫转换,低硫船燃调油需求刺激进口量增加;另一方面或源于稀释沥青、轻循环油加工经济性高,驱动进口增加。 2020年1月1日,限硫令正式实施,国内按照轻循环油、低硫燃油、稀释沥青的顺序各自需求逐步启动。我们大胆猜测:最初高低硫转换市场认为最先刺激的是柴油,国内调油商开始囤积轻循环油,其进口需求最先启动;此后低硫燃油价格飙升,当时国内出口退税政策未落实,国内炼厂并驱动去生产低硫燃油,而此时保税市场低硫燃油需求启动,因此燃料油进口量飙升;稀释沥青的进口量并无大涨,但我们认为随着炼厂向低硫燃料油倾斜,国产燃料油产量逐步变为低硫燃油,那么此前流通于炼厂间作为加工原料的燃料油有减少趋势,那么稀释沥青作为炼厂进料也有增加的驱动,但随着原油暴跌,高硫燃料油裂解价差走强,高硫燃油加工经济性变差,反而原油的加工经济性非常好。 图4:燃料油加工经济性 单位:元/吨

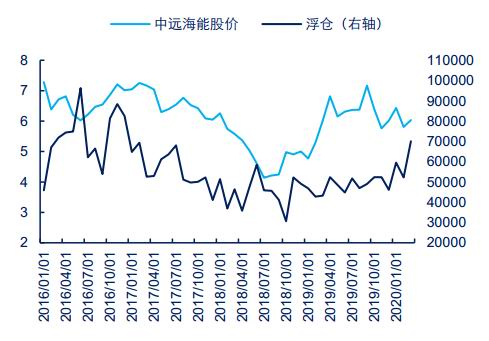

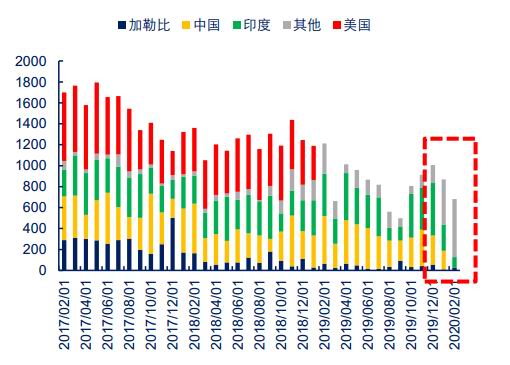

数据来源:Wind 中信期货研究部 总结来看,燃料油按照稀释沥青、轻循环油品名进口存在可能,那么沥青-燃油价差不能仅考虑税费,还要考虑此种情况,当下沥青2006-燃油2005价差688元/吨而不是-899可以得到部分解释,价差下边际或可以期待470元/吨。 3、价差展望: 沥青燃油价差回归,一种解释是燃料油(稀释沥青)作为沥青原料调和或者加工导致沥青-燃油价差不断收窄,目前稀释沥青的进口量并无出现大量增长,此解释缺乏数据验证,有待后期观察;二种解释是两者各自的强弱关系。 燃料油:原油暴跌后燃料油裂解价差不断走强,高硫燃油现阶段仍是供应下降预期主导,运费大涨之后东西套利窗口或关闭,亚太高硫燃油供应进一步下降预期足,美国原油出口创记录高位全球炼厂轻质化趋势强化,燃料油出率或进一步下降,但此次欧佩克+俄罗斯的增产恐将对冲该预期。需求端,原油产量大增预期下油价暴跌,油价低位会刺激VLCC囤油需求(中远海能、招商轮船股价大涨或证实此结论,全球浮仓数量与股价有弱正相关性),浮仓需求增加刺激燃油需求;俄石油子公司制裁稀释沥青需求有增加预期,国产燃料油产量逐步集中于低硫燃油,此前流通于炼厂间作为加工原料的燃料油有减少趋势(我们认为未来国产燃料油增量主要集中在低硫燃油),稀释沥青作为炼厂进料有增加的驱动(但原油暴跌后稀释沥青近期加工经济性变差)。 图5:浮仓与航运股价 单位:元,千桶

数据来源:彭博 中信期货研究部 图6:中东浮仓与航运股价 单位:元,千桶

数据来源:彭博 中信期货研究部 图7:中国油品产量 单位:万吨

数据来源:Wind 中信期货研究部 沥青:原油暴跌后沥青期价大跌,沥青利多因素仍在(原料断供、需求延期等),但超高的加工利润会驱动炼厂开工不断提升,而需求仍处于恢复阶段,短期供大于需预期不断强化,那么空沥青-燃油价差可继续持有。 图8:委内瑞拉原油出口 单位:千桶/天

数据来源:彭博 中信期货研究部 图9:沥青炼厂综合利润 单位:元/吨

数据来源:隆众 中信期货研究部 中信期货 桂晨曦 |

|

|  |

|

微信:

微信: QQ:

QQ: