行情回顾:春节期间,因新冠疫情在国内爆发引发市场避险情绪,外盘金属跌幅明显。2月3日年后首日开盘,沪铜(41640, -880.00, -2.07%)大幅下挫6%至45,040元/吨。因国内防控措施较为及时,疫情被显著控制,避险情绪降温,盘面逐渐回暖。2月下旬,疫情在海外开始大范围扩散,全球主要国家经济预期多数被下调,且国内方面需求也并未恢复,铜盘面承压,开始下跌。 海外市场:2月份全球范围内最大的黑天鹅就是新冠疫情的爆发。从各国的基本情况来看,美国劳动力市场韧性十足,1月非农就业人数增加22.5万人,远超市场预期。而前期减税降息的政策也支撑了房地产市场,1月营建许可155.1万户,远超市场预期。但美国工业依旧疲弱,工业产出年率处于下降通道,私人投资增速连续三个季度下滑。欧元区2月PMI未计入新冠疫情影响的数据进一步修复,主要依赖于稳定的劳动力市场及内部需求。德国政府有部分官员提议放开债务管制,采取积极的财政政策,但提案仍有争议,欧元区经济增长缺乏动力。日本2月制造业PMI47.6,连续10个月位于荣枯线之下。主要新兴市场国家近段时间进出口贸易均不佳。进入2月下旬,疫情在海外开始爆发,各类风险资产大幅下挫,且预计3月份或会进一步恶化。此次黑天鹅事件有可能会引发全球资产的系统性风险,为铜价下行提供空间。至少在三月上旬,铜价可能都会维持下跌趋势。 国内市场:从1月份的金融数据来看,M1同比0%,较前值降4.4个百分点;M2同比8.4%,较前值降0.3个百分点。因今年春节与以往不同,M1和M2走势均在短期内出现萎缩。但国内政策仍以宽松为主,1月新增社融规模5.07万亿,大超预期。结构上,新增人民币贷款3.34万亿,处于往年高位。除贷款外,地方债贡献了最大份额,有7613亿元,可见基建投资力度在加大。2月份,国内货币政策更加宽松,预计后期M2将会逐渐回升。但疫情对经济的影响短期内还需进一步消化,2月国内官方制造业PMI35.7;非制造业PMI29.6,创历史新低。且预计三月国内经济仍不能完全恢复。 后市展望:公共卫生事件在国内外爆发,避险情绪大幅升温,有引发金融系统性风险的可能,为铜价下行提供空间。至少在三月上旬,铜价可能都会维持下跌趋势。若三月份国内经济能率先企稳,市场悲观情绪缓和,或能缓解铜价跌势。 一、行情回顾 春节期间,因新冠疫情在国内爆发引发市场避险情绪,外盘金属跌幅明显。2月3日年后首日开盘,沪铜大幅下挫6%至45,040元/吨。因国内防控措施较为及时,疫情被显著控制,避险情绪降温,盘面逐渐回暖。2月下旬,疫情在海外开始大范围扩散,全球主要国家经济预期多数被下调,且国内方面需求也并未恢复,铜盘面承压,开始下跌。上月结束时,沪铜主力合约收于44,390.00元/吨,涨跌幅-7.80%,持仓量368,871手,持仓量变化97,921手。伦铜LME3报收5,640.00美元/吨,涨跌幅0.09%。LME铜投资基金多头周持仓19,571.50手,持仓量变化-8,511.25手;空头周持仓31,842.03手,持仓量变化7,127.74手。COMEX连续铜报收2.5505美元/磅,涨跌幅1.37%。COMEX铜非商业多头持仓69,989张,持仓量变化-7,224张;非商业空头持仓114,208张,持仓量变化22,605张。 图1 LME铜和沪铜走势

数据来源:Wind、国都期货研究所 图2 沪铜主力合约成交量及持仓量(手)

数据来源:Wind、国都期货研究所 图3 LME投资基金多空头持仓数量(手)

数据来源:Wind、国都期货研究所 图4 COMEX非商业多空头持仓数量(张)

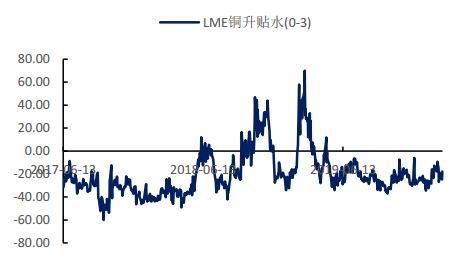

数据来源:Wind、国都期货研究所 图5 LME铜升贴水(0-3)(美元/吨)

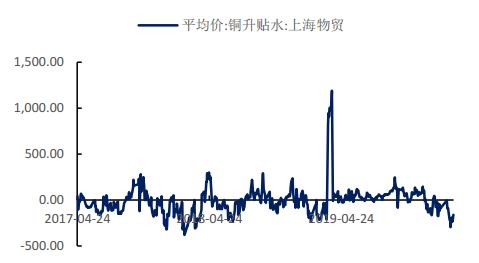

数据来源:Wind、国都期货研究所 图6 现货铜升贴水(元/吨)

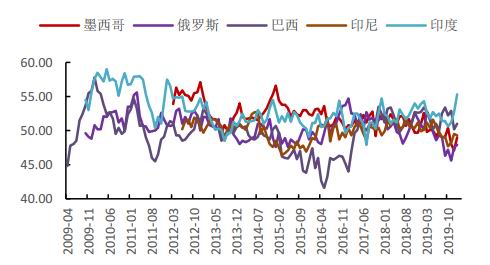

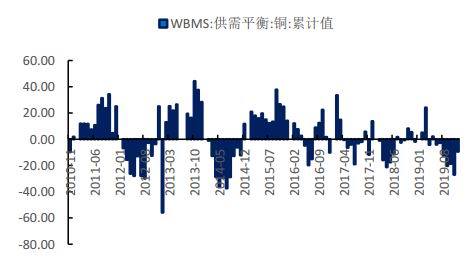

数据来源:Wind、国都期货研究所 二、基本面分析 (一)海外市场 据ICSG统计,2019年前11月全球精炼铜累计消费2229万吨,累计同比0.69%。11月当月铜消费198.8万吨,同比-5.60%。 2月份全球范围内最大的黑天鹅就是新冠疫情的爆发。从各国的基本情况来看,美国劳动力市场韧性十足,1月非农就业人数增加22.5万人,远超市场预期。而前期减税降息的政策也支撑了房地产市场,1月营建许可155.1万户,远超市场预期。但美国工业依旧疲弱,工业产出年率处于下降通道,私人投资增速连续三个季度下滑。欧元区2月PMI未计入新冠疫情影响的数据进一步修复,主要依赖于稳定的劳动力市场及内部需求。德国政府有部分官员提议放开债务管制,采取积极的财政政策,但提案仍有争议,欧元区经济增长缺乏动力。日本2月制造业PMI47.6,连续10个月位于荣枯线之下。主要新兴市场国家近段时间进出口贸易均不佳。进入2月下旬,疫情在海外开始爆发,各类风险资产大幅下挫,且预计3月份或会进一步恶化。此次黑天鹅事件有可能会引发全球资产的系统性风险,为铜价下行提供空间。至少在三月上旬,铜价可能都会维持下跌趋势。 WBMS全球铜供需数据显示,2019年12月铜累计供需紧缺9.40万吨,紧缺缺口较上月缩小。 图7 铜价与全球PMI走势

数据来源:Wind、国都期货研究所 图8 发达地区制造业PMI

数据来源:Wind、国都期货研究所 图9 新兴市场制造业PMI

数据来源:Wind、国都期货研究所 图10 ICSG:全球精炼铜消费量:当月值(千吨)

数据来源:Wind、国都期货研究所 图11 WBMS:供需平衡:铜:累计值(万吨)

数据来源:Wind、国都期货研究所 图12 期价与全球显性库存

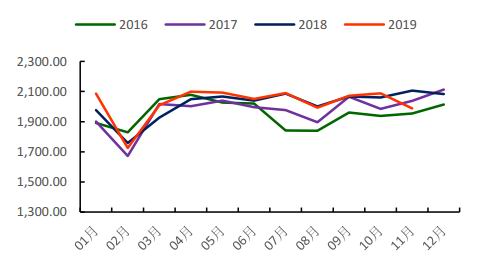

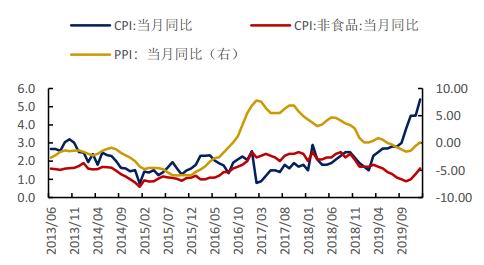

数据来源:Wind、国都期货研究所 (二)国内市场 从1月份的金融数据来看,M1同比0%,较前值降4.4个百分点;M2同比8.4%,较前值降0.3个百分点。因今年春节与以往不同,M1和M2走势均在短期内出现萎缩。但国内政策仍以宽松为主,1月新增社融规模5.07万亿,大超预期。结构上,新增人民币贷款3.34万亿,处于往年高位。除贷款外,地方债贡献了最大份额,有7613亿元,可见基建投资力度在加大。2月份,国内货币政策更加宽松,预计后期M2将会逐渐回升。 但疫情对经济的影响短期内还需进一步消化,2月国内官方制造业PMI35.7;非制造业PMI29.6,创历史新低。且预计三月国内经济仍不能完全恢复。 铜的具体下游分别来看,2019年12月电网投资累计4856亿元,同比增长-9.6%,跌幅较上月扩大0.8个百分点;电源投资累计3139亿元,同比增长12.6%,涨幅较上月增3.4个百分点。近期国家电网发布《关于进一步严格控制电网投资的通知》意在控制电网投资,今年电网对铜需求下滑。2019年,汽车产销分别完成2572.1万辆和2576.9万辆,产销量同比分别下降7.5%和8.2%,产销量降幅比上年分别扩大3.3和5.4个百分点。新能源汽车产销分别完成124.2万辆和120.6万辆,同比分别下降2.3%和4.0%。2020年1月,我国汽车产销量分别为178.3万辆和194.1万辆,同比下降24.6%和18%,汽车下游短期内无好转迹象。家电领域,2019年1-12月空调累计产量21866.20万台,增速首次回升,12月累计同比增速6.5%。电冰箱1-12月累计产量7904.3万台,同比增长8.10%,增速环比增加4.1个百分点;洗衣机1-12月累计产量7433万台,累计同比增速9.8%。12月房地产数据下滑符合预期,投资完成额累计同比为9.9%,增速降0.3个百分点。商品房销售面积累计同比-0.1%,再次转负。但竣工面积同比由负转正至2.6%,竣工持续好转利好铜消费。今年1、2月份,房地产因销售回款压力较大,普遍较为悲观各地政府虽出台政策稳定楼市,但预计3月销售不佳。而基建则收益于各项积极政策预计较为乐观。 2019年12月,我国进口铜矿砂及其精矿192.8万吨,进口额201亿元;2019年全年累计进口2199万吨,进口额2337.2亿元,累计进口数量同比上升11.6%,累计进口金额同比上升11.1%。2019年12月份精炼铜产量93万吨,同比增长10.8%,1-12月产量978.4万吨,同比增长10.2%。12月精炼铜进口36.2万吨,同比增长12.66%;未锻造铜及铜材进口53万吨,同比增长23.3%,下游预期较好。 因物流运输限制以及下游需求不佳,铜冶炼厂生产受限。叠加副产品硫酸的库存压力,冶炼厂减产增多。根据百川统计,截至目前国内目前已经有14家炼厂生产受到一定程度的限制,影响总产能489万吨,占全国总产能的47.89%。冶炼厂减产导致铜矿加工费上升,目前已至70美元/吨,超过年度长单TC价格。 图13 CPI和PPI

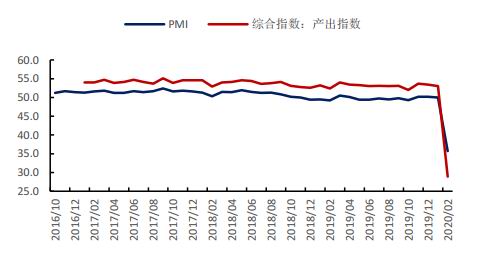

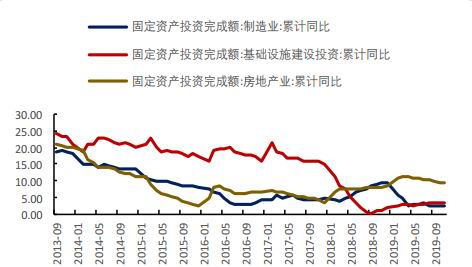

数据来源:Wind、国都期货研究所 图14 工业增加值和出口交货值增速(%)

数据来源:Wind、国都期货研究所 图15 PMI

数据来源:Wind、国都期货研究所 图16 电网投资累计同比(%)

数据来源:Wind、国都期货研究所 图17 汽车产量与利润同比(%)

数据来源:Wind、国都期货研究所 图18 家电产量同比(%)

数据来源:Wind、国都期货研究所 图19 基建、房地产、制造业投资同比(%)

数据来源:Wind、国都期货研究所 图20 铜矿石进口数量累计同比(%)

数据来源:Wind、国都期货研究所 图21 精炼铜累计产量及增速

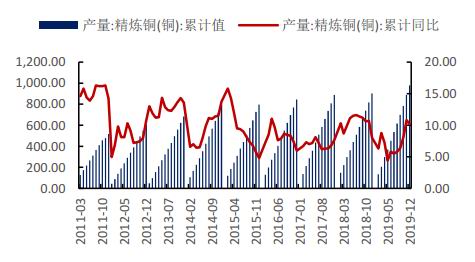

数据来源:Wind、国都期货研究所 图22 中国铜冶炼厂粗炼费(美元/干吨)

数据来源:Wind、国都期货研究所 三、后市展望 公共卫生事件在国内外爆发,避险情绪大幅升温,有引发金融系统性风险的可能,为铜价下行提供空间。至少在三月上旬,铜价可能都会维持下跌趋势。若三月份国内经济能率先企稳,市场悲观情绪缓和,或能缓解铜价跌势。 国都期货 王琼玮 |

|

|  |

|