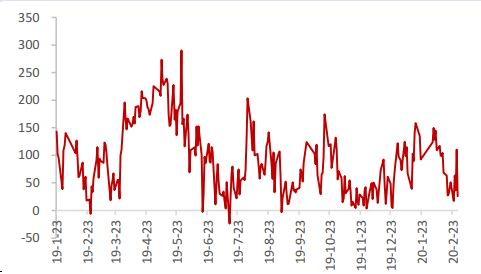

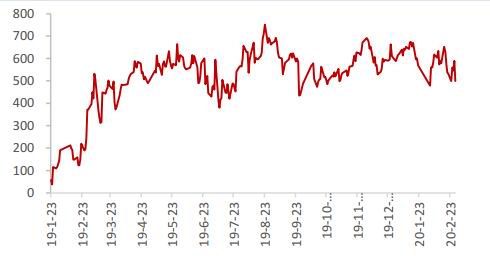

后市展望: 棕油方面,马来、印尼减产季即将结束,棕油产量有上升预期,在厄尔尼诺天气逐渐缓和的背景下,二季度棕榈(4776, 130.00, 2.80%)油产量或将恢复至正常年份水平。而出口一方面面临印度减少进口精棕油的政策,一方面国内的新冠疫情迟迟未得缓解,未来产地棕榈油库存或在产量增加、出口下降的双重作用下累库,市场空头情绪仍占主导。不过鉴于棕油期价已跌至去年10月上涨前的水平,继续下行空间有限,关注3月MPOB报告对盘面的指引。 豆油方面,1月美豆油压榨超预期,叠加国际油脂的价格共振,未来美豆油走势不甚乐观。国内方面,国内豆油油厂开工已恢复至年前水平,提货以及出库则受疫情影响较差,加之年后原本就是油脂消费淡季的因素,豆油商业库存快速上升,短期内将继续累库,不过和历年同期库存水平相比库存压力并没有很大,且由于豆油在前期上涨幅度不及棕油,下跌幅度也将小于棕油,豆棕价差或将进一步走阔。 菜油方面,1月孟晚舟听证会依然未有定论,料在4月听证会之前中国对加拿大油菜籽的进口政策不会有改变,国内菜油供应依然维持偏紧格局。在豆油、棕油弱势探底的过程中,菜油价格在油脂中将相对偏强,菜棕价差将继续扩大。 整体上看,油脂3月跌幅或将放缓,但在需求恢复之前难有明显反转机会。油脂间相对强弱关系上,菜油>豆油>棕油。关于油脂的下一步走势,本月可关注的事项有(1)马来MPOB供需报告,关注2月产量及库存变化是否好于预期;(2)美国USDA供需报告、NOPA压榨数据,关注美豆油压榨是否继续高于预期。 操作建议: 单边:棕油已跌至5000一线,且利空已基本在盘面上有所反应,继续做空空间不大,前期空单可止盈,等待MPOB报告指引。菜油在棕油拖累下2月下滑较多,可于7300一线建多仓,止盈位初步看到7500。 套利:产业利润套利方面,粕类需求强于油类,油粕比空头可继续持有,1.9附近止盈。跨品种方面,豆棕价差已恢复至600一线,多头可继续持有,初步看到800,前期未开多的仍有入场机会,可逢低介入;菜棕价差套利也可继续持有,止盈位调整至2500一线。 一、行情回顾 2月,国内油脂整体下行,棕油跌幅最深,创下了近十年来月度跌幅之最。具体来看,年后第一天油脂悉数低开,豆油、棕油跌停,虽然随后一周内价格在棕油减产的预期下小幅回升,但接下来的三周疫情对油脂下游需求的影响持续存在,油厂快速累库,叠加外盘共振,期价开启了新一轮大幅下行的周期。截至月末,豆油、棕油均跌回去年10月上涨前的期价水平。菜油在供需面偏紧的情况下又逢抛储,价格表现相对抗跌。因此从油脂间价差来看,2月菜豆价差上升500点、菜棕价差上升800点,豆棕价差也上升100余点至600一线。从成交、持仓情况来看,年后豆油、棕油成交量均有所下降,菜油成交量则在抛储期间大幅提高。持仓方面油脂板块的沉淀资金均小幅析出。 国际方面,美豆油走势与美豆出现背离,美豆2月阶段性触底反弹,在与中国的贸易关系缓和的背景下月内整体上行;美豆油则在压榨增加、马棕油下跌的双重利空下继续下挫,月末已跌至去年9月初水平。棕榈油方面,由于2月上旬公布的供需报告数据基本在预期之内,未提供更多利多,市场在利多出尽的情况下回吐此前涨幅,并在随后惨淡的出口数据和环比增加的产量数据推动下进一步下挫,月末一周跌势最为凶猛,2月整体跌幅超10%。

图1 油脂主力合约走势

数据来源:Wind、国都期货研究所 图2 豆油内外盘主力合约走势

数据来源:Wind、国都期货研究所 图3 棕榈油内外盘主力合约走势

数据来源:Wind、国都期货研究所 图4 豆油量价分析

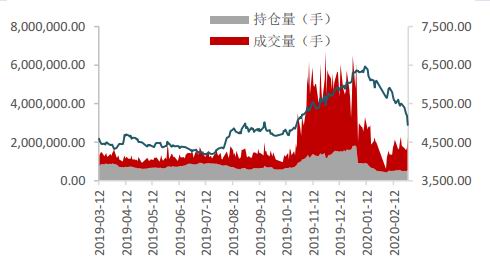

数据来源:Wind、国都期货研究所 图5 棕榈油量价分析

数据来源:Wind、国都期货研究所 图6 菜油量价分析

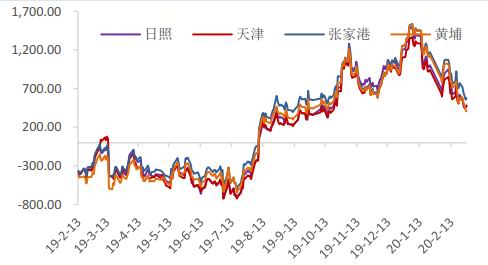

数据来源:Wind、国都期货研究所 图7 豆油基差

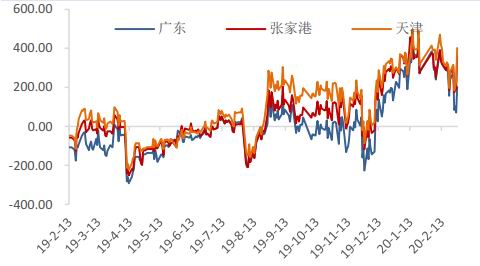

数据来源:Wind、国都期货研究所 图8 棕榈油基差

数据来源:Wind、国都期货研究所 图9 菜籽油基差

数据来源:Wind、国都期货研究所 图10 大豆(4286, 57.00, 1.35%)/菜籽油粕比

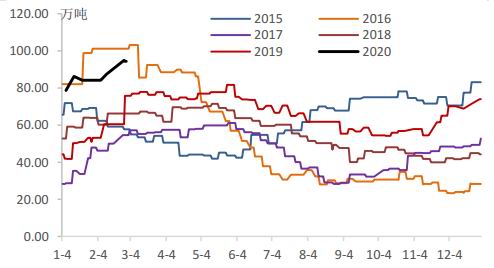

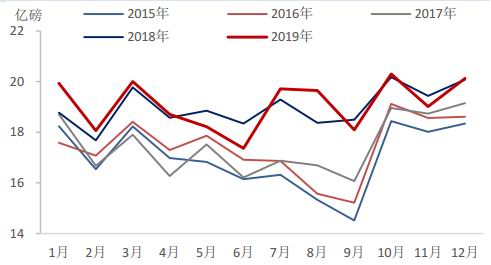

数据来源:Wind、国都期货研究所 二、基本面分析 (一)供需分析 棕油 国内方面,截至2月底,棕榈油月末商业库存为94.30万吨,月初港口库存为84.10万吨,增加了12.13%。受肺炎疫情影响,物流运输暂时停滞,库存继续累积。根据海关数据,2月棕榈油到港预估在32万吨,3月棕榈油到港预估在32万吨。 马来产地方面,根据MPOB发布的月度供需报告,1月马棕油产量环比下降12.6%至116.59万吨,低于彭博、路透预计的121-124万吨;出口量环比下降13.2%至121.35万吨,低于此前预期的128万吨;库存环比下降12.69%至175.55万吨,为两年半来最低,不过与此前各机构预测值176万吨一致,本次报告并未提供超预期利多消息,市场在利多出尽的情况下开始回吐前期涨幅。随后马来西亚其他机构陆续公布了部分2月的产量及出口数据,据马来西亚棕榈油协会(MPOA)发布的数据显示,2019年2月1-20日马来西亚毛棕榈油产量环比增17.42%,其中马来半岛增28.47%,马来东部降0.2%。据船运调查机构SGS发布的数据,马来西亚2月1-25日棕榈油出口量为97.01万吨,较之上月同期的101.52万吨环比下降了4.4%。在产量增加、出口下降的利空下,马棕油在累库预期下不断下挫。后续来看,马棕油价格已基本跌回去年10月上涨前水平,跌势短期或有所放缓,但也需关注是否有新的利空因素压制盘面反弹。 印尼产地方面,根据印尼棕榈油协会月末公布的数据,GAKPI对印尼12月末的棕榈油库存进行了大幅修正,从而使得期末库存大幅攀升至459.7万吨,环比增加46.59%,同比增加40.97%。库存数据意外上调,市场情绪进一步受到了打击,2月28日马盘大幅下挫6.5%。不过根据彭博六位分析师和种植园高管的估计中值,预计1月份印尼棕榈油库存较12月将下降18%,至378万吨。这是自2017年5月以来最大的跌幅。调查显示,产量受干旱影响将下降6%至3.57万吨,出口将下降28%至237万吨,国内消费则或在生物柴油制造商稳定的需求下增长2.8%至147万吨。此外,根据印尼贸易部规定,3月毛棕油出口征税已从2月的18美元/吨下调至3美元/吨,出口参考价也有2月的839.69美元/吨下调至786.63美元/吨,或利于随后出口。 从棕榈油进口大国印度来看,根据印度SEA公布的数据,印度1月棕榈油进口量为59.48万吨,较之去年同期同比下降了27.04%,处于近五年同期低位。1月印度已将精炼棕榈油列入限制进口清单,但2月印度政府意外发放了110万吨印尼的精炼棕榈油进口许可。印度SEA表示,政府应停止发放精炼棕榈油进口许可证,以避免本国油菜籽价格暴跌,料后续印度棕榈油进口将继续缩减,叠加国内新冠疫情也会减少棕油进口,马来出口困局短期料将持续。 图11 国内棕油港口库存

数据来源:Wind、国都期货研究所 图12 国内棕油商业库存

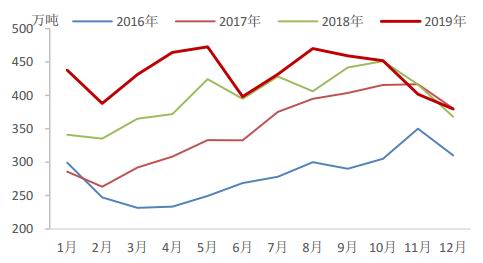

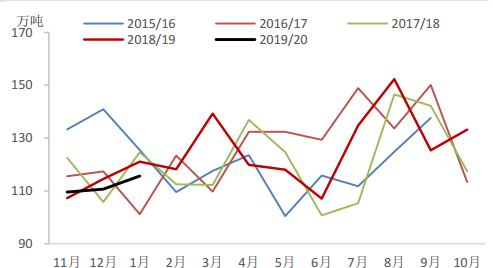

数据来源:Wind、国都期货研究所 图13 马来西亚月度棕油产量

数据来源:Wind、国都期货研究所 图14 马来西亚月度棕油出口量

数据来源:Wind、国都期货研究所 图15 马来西亚月度棕油库存

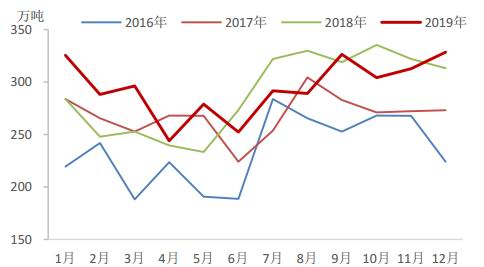

数据来源:Wind、国都期货研究所 图16 印尼月度棕油产量

数据来源:Wind、国都期货研究所 图17 印尼月度棕油出口量

数据来源:Wind、国都期货研究所 图18 印尼月度棕油库存

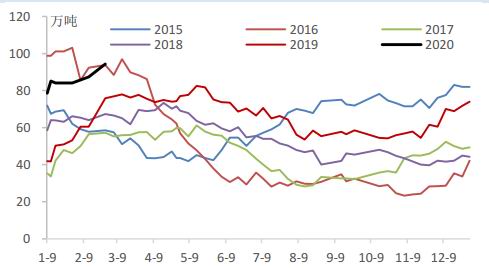

数据来源:Wind、国都期货研究所 图19 印度月度棕油进口量

数据来源:Wind、国都期货研究所 图20 印度月度植物油进口量

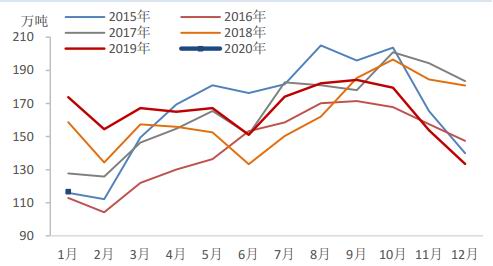

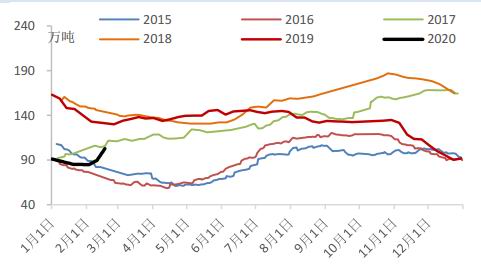

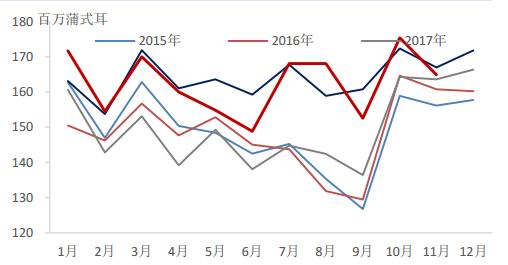

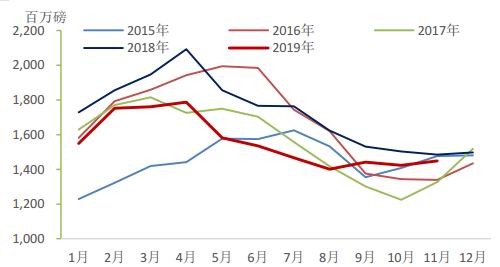

数据来源:Wind、国都期货研究所 豆油 国内方面,豆油月末港口库存为87.00万吨,月初港口库存为72.95万吨,增加了19.26%。月底豆油商业库存为102.76万吨,较之月初的84.81万吨增加了21.16%。由于我国降低了部分自美国进口商品的征税,双方关系有所缓和,加之3月后将进入对南美大豆的集中进口阶段,中国未来大豆进口量将继续增加,根据海关预计,3月大豆到港预估在510万吨,4月在750万吨。消费方面,受新冠疫情影响,餐饮业及学校、单位食堂用油量大幅减少,加之物流受阻,油厂走货及成交较弱,现货价格也随之出现回调。后续来看,油脂仍处于消费淡季,累库现象或将延续。周末有消息称我国已研发出猪瘟疫苗,豆粕(2770, 12.00, 0.44%)需求或迎来提振,粕强油弱的格局大概率在2季度初继续保持。 美豆油方面,根据USDA发布的2月供需报告,未对美豆产量进行调整,但将2019/20年度美豆出口上调2.82%至18.25亿蒲,随之将2019/20年度美豆期末库存下调至4.25亿蒲,低于1月预测的4.75亿蒲;美豆油方面,产量小幅调降0.53%至242.9亿磅,消费调降1.7%至231亿磅,库存调增4.77%至15.15亿磅,报告中性偏空。美国全国油籽加工商协会(NOPA)公布数据显示,美国1月大豆压榨量创纪录高位,而豆油库存则增加至21个月来最高位。NOPA称,1月NOPA会员压榨1.7694亿蒲式耳大豆,高于2019年12月的1.74812亿蒲式耳,以及2019年1月的1.71630亿蒲式耳,并超出交易商此前预估均值1.73748亿蒲式耳,利空美豆油走势。 图21 豆油港口库存

数据来源:Wind、国都期货研究所 图22 豆油商业库存

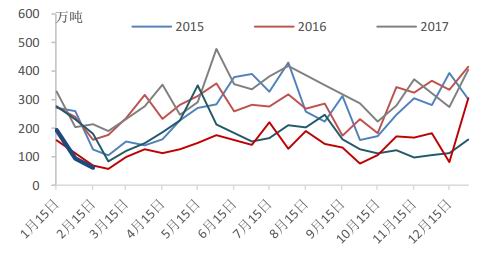

数据来源:Wind、国都期货研究所 图23 大豆双周到港量

数据来源:Wind、国都期货研究所 图24 豆油仓单量

数据来源:Wind、国都期货研究所 图25 美豆压榨利润

数据来源:Wind、国都期货研究所 图26 美豆月度压榨量

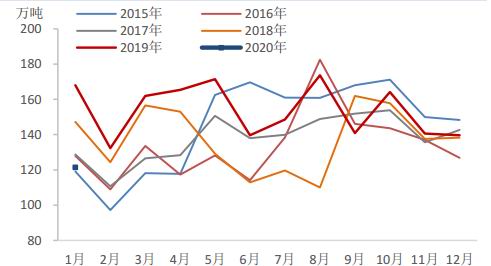

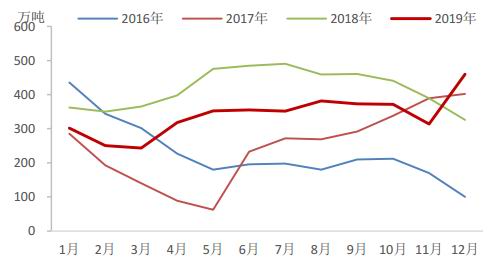

数据来源:Wind、国都期货研究所 图27 美豆油月度产量

数据来源:Wind、国都期货研究所 图28 美豆油月度库存

数据来源:Wind、国都期货研究所 菜油 国内方面,菜油月末商业库存为30.04万吨,相较于月初的28.23万吨增加了6.41%,油菜籽月末商业库存为21.4万吨,相较于月初的12.9万吨增加了65.89%。虽然库存有所增加,但菜油的库存压力在油脂中是最小的。根据海关数据,3月菜籽的到港预估在15万吨,仍然处于较低水平,料在4月孟晚舟听证会之前,中国对加拿大油菜籽的进口政策将维持不变,国内菜油供给维持偏紧局面。并且2月中旬贵阳国家粮食交易中心收储了8万吨菜油,收储最高价9100元/吨,最低价8800元/吨,平均价8975.34元/吨,成交率100%。此举进一步收紧了市场上可流通菜油的供给,菜油在油脂中将表现偏强。 图29 菜油油厂库存

数据来源:Wind、国都期货研究所 图30 菜油仓单数量

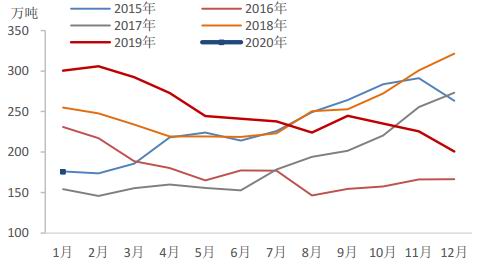

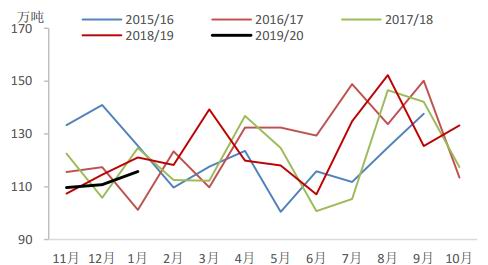

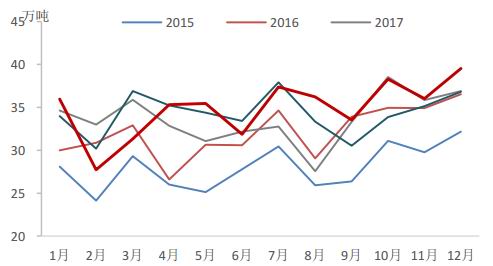

数据来源:Wind、国都期货研究所 图31 加拿大油菜籽月度压榨量

数据来源:Wind、国都期货研究所 图32 加拿大菜籽油月度产量

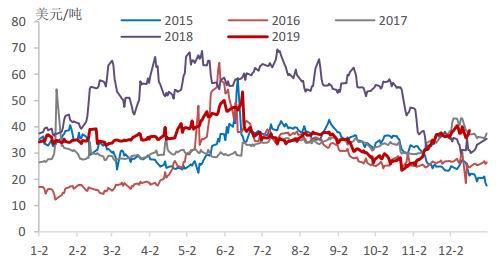

数据来源:Wind、国都期货研究所 (二)成本利润分析 从进口成本及利润看,由于美豆油下行明显,本月豆油进口成本有所下降,月末为5513.3元/吨,相较于月初下降了-175.4元/吨。不过由于国内豆油价格跌幅更大,豆油进口利润空间缩窄,月末为52.7元/吨,相较于月初的351.3元/吨减少了-298.6元/吨。棕油进口成本在马盘下降的情况下下降较多,月末为5815.0元/吨,上涨-379.0元/吨。棕油进口利润月末为-867.0元/吨,月初为-518.1元/吨,月度减少-349.0元/吨,进口贴水情况加深。菜油进口成本小幅抬高,月末为5679.2元/吨,上涨23.5元/吨。菜油进口利润继续维持高位且小幅攀升,月末为1635.8元/吨,月初为1452.3元/吨,月度增加183.5元/吨,但处于有价无市的境地。 从压榨利润看,豆油压榨利润小幅下降,截至2月末达25.9元/吨,较之月初的123.9元/吨减少-98.0元/吨。由于豆粕价格相对坚挺,油厂年后第一周开工率已恢复半数,第二周已恢复至年前水平,在饲料刚需的情况下3月高开工率或将延续。菜油压榨利润变动不大,截至2月末为499.4元/吨,较之月初的478.5元/吨提高了20.9元/吨。不过由于菜籽数量有限,菜油油厂开工率一直在20%上下浮动。 图33 豆油进口成本与进口利润

数据来源:Wind、国都期货研究所 图34 大豆进口成本与进口利润

数据来源:Wind、国都期货研究所 图35 大豆压榨利润

数据来源:Wind、国都期货研究所 图36 棕油进口成本与进口利润

数据来源:Wind、国都期货研究所 图37 菜油进口成本与进口利润

数据来源:Wind、国都期货研究所 图38 菜油压榨利润

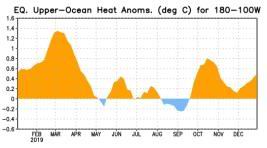

数据来源:Wind、国都期货研究所 (三)天气分析 天气是去年四季度棕榈油主产国减产炒作的核心,根据美国NOAA最新发布的2月厄尔尼诺预测,预测者一致认为太平洋海温异常指数将在2020年1月至3月期间达到或略高于+0.5°C,且短期内将继续升高,但在2020年2月至4月期间略微倾向于中性。即中性厄尔尼诺在2020年北半球春季持续的几率为60%,一直持续到2020年夏季的几率会下降至50%。从南方涛动指数来看,和2015/16年那次强厄尔尼诺相比,此次厄尔尼诺强度较弱,若南方涛动指数未来数值不小于-10%,1月指数已转为正值,这意味着气候对马来和印尼产地棕榈油的产量影响相对有限,不及上次厄尔尼诺。 图39 太平洋海温异常指数

数据来源:NOAA、国都期货研究所 图40 南方涛动指数

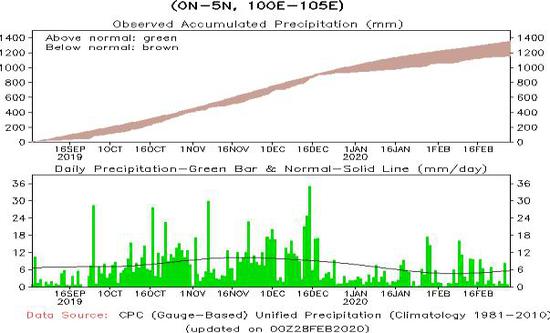

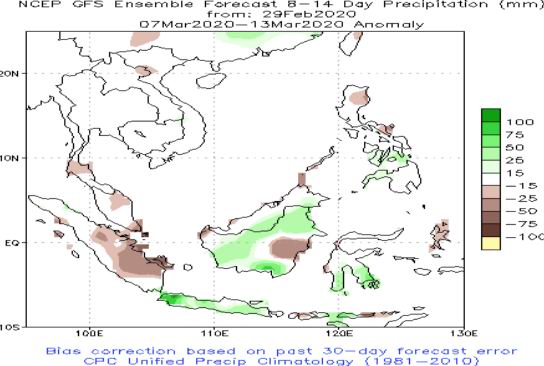

数据来源:Wind、国都期货研究所 从马来西亚和印尼的降水情况来看,2月印尼加里曼丹岛的干旱程度有所减轻,马来西亚的马来半岛仍较干旱,因此MPOA公布的数据中马来半岛减产最为明显。后续来看,未来两周马来半岛干旱状况将持续,这或成为拯救下挫中的期价的关键因素。 图41 马来半岛东部近90天降水监测

数据来源:NOAA、国都期货研究所 图42 东南亚未来两周降水预测

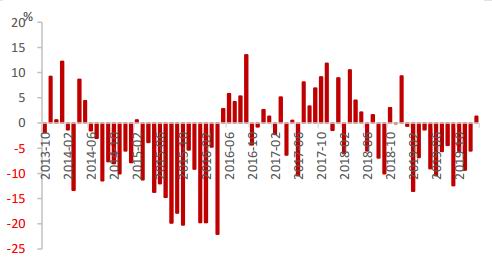

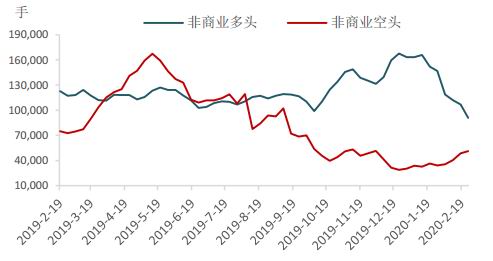

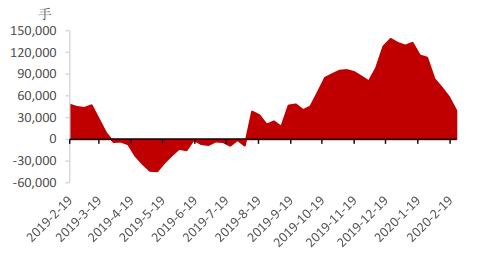

数据来源:NOAA、国都期货研究所 三、资金面分析 从1月初开始,美豆油的CFTC的净多头达到巅峰,随后空头逐渐加仓,多头也大幅减仓。截至8月末,非商业多头和空头持仓数分别为90,823手和51,313手,非商业净持仓为39,510手,相较于上月同期的83,302手减少了-43,792手多单。从后续角度来看,非商业多头主导持仓变化,若多头继续减仓,美豆油或将继续下行。 图43 非商业持仓多/空头走势

数据来源:Wind、国都期货研究所 图44 非商业净持仓

数据来源:Wind、国都期货研究所 四、后市展望 棕油方面,马来、印尼减产季即将结束,棕油产量有上升预期,在厄尔尼诺天气逐渐缓和的背景下,二季度棕榈油产量或将恢复至正常年份水平。而出口一方面面临印度减少进口精棕油的政策,一方面国内的新冠疫情迟迟未得缓解,未来产地棕榈油库存或在产量增加、出口下降的双重作用下累库,市场空头情绪仍占主导。不过鉴于棕油期价已跌至去年10月上涨前的水平,继续下行空间有限,关注3月MPOB报告对盘面的指引。 豆油方面,1月美豆油压榨超预期,叠加国际油脂的价格共振,未来美豆油走势不甚乐观。国内方面,国内豆油油厂开工已恢复至年前水平,提货以及出库则受疫情影响较差,加之年后原本就是油脂消费淡季的因素,豆油商业库存快速上升,短期内将继续累库,不过和历年同期库存水平相比库存压力并没有很大,且由于豆油在前期上涨幅度不及棕油,下跌幅度也将小于棕油,豆棕价差或将进一步走阔。 菜油方面,1月孟晚舟听证会依然未有定论,料在4月听证会之前中国对加拿大油菜籽的进口政策不会有改变,国内菜油供应依然维持偏紧格局。在豆油、棕油弱势探底的过程中,菜油价格在油脂中将相对偏强,菜棕价差将继续扩大。 整体上看,油脂3月跌幅或将放缓,但在需求恢复之前难有明显反转机会。油脂间相对强弱关系上,菜油>豆油>棕油。关于油脂的下一步走势,本月可关注的事项有(1)马来MPOB供需报告,关注2月产量及库存变化是否好于预期;(2)美国USDA供需报告、NOPA压榨数据,关注美豆油压榨是否继续高于预期。 五、操作建议 单边:棕油已跌至5000一线,且利空已基本在盘面上有所反应,继续做空空间不大,前期空单可止盈,等待MPOB报告指引。菜油在棕油拖累下2月下滑较多,可于7300一线建多仓,止盈位初步看到7500。 套利:产业利润套利方面,粕类需求强于油类,油粕比空头可继续持有,1.9附近止盈。跨品种方面,豆棕价差已恢复至600一线,多头可继续持有,初步看到800,前期未开多的仍有入场机会,可逢低介入;菜棕价差套利也可继续持有,止盈位调整至2500一线。 国都期货 史玥明 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);