内容提要: 1、中国新冠肺炎新增确诊病例持续下降,不过国外日本、韩国、意大利和伊朗的感染大幅上升,全球对新冠病毒在中国境外传播担忧加剧。 2、1月份中国镍矿进口总量为267.89万吨,较12月份减少164.28万吨,环比下降38%,同比增加7.4%。其中,来自印尼进口量为138.11万吨,环比减少44%,同比减11.9%。 3、1月全国镍生铁环比上升2.68%至4.26万镍吨,同比增15.33%。分品味看,1月高镍生铁产量较12月环增2.9%至3.92万镍吨。 4、1月200系产量环比减0.54%至80.76万吨,300系产量环比减4.25%至111.59万吨。库存方面,截至2月21日,佛山、无锡不锈钢总库存为83.04万吨,较上月末增加27.56%。 5、截至2月26日,计算生产一吨304不锈钢的成本约13636.27元/吨,成本较上月下降196元/吨,无锡304不锈钢现货价14225元/吨,生产利润为588.7元/吨,利润较上月末下降129元/吨。 策略方案: | 单边操作策略 | 逢高做空 | 套利操作策略 | 多强空弱 | | 操作品种合约 | 不锈钢2006 | 操作品种合约 | 沪镍2006 不锈钢2006 | | 操作方向 | 卖出 | 操作方向 | 多沪镍2006 空不锈钢2006 | | 入场价区 | 12600 | 入场价区(沪镍÷不锈钢) | 7.90附近 | | 目标价区 | 12200 | 目标价区 | 8.20 | | 止损价区 | 12800 | 止损价区 | 7.75 |

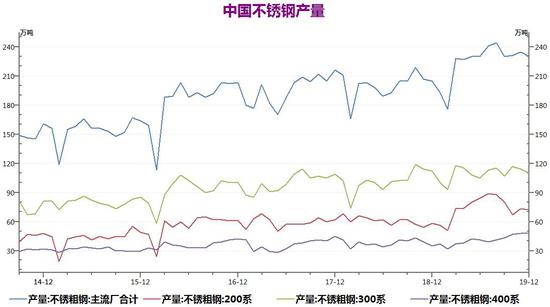

风险提示: 1、经济刺激政策密集出台,市场信心得到修复,空单减仓离场 2、下游需求出现明显好转,库存压力得到缓解,空单减仓离场 上游镍矿进口量将继续减少,国内镍矿港口库存下降趋势,镍铁进口增量预计有限,国内镍铁产量下降,铬矿以及铬铁进口量均有较大增长;中游电解镍因春节假期产量下降,沪镍(99520, -530.00, -0.53%)库存出现小幅回落;下游不锈钢厂计划联合减产,不过库存持续累升;终端房地产投资增速仍保持较高增速,汽车行业产销受疫情冲击较大。 一、不锈钢基本面分析 1、不锈钢协会数据 国际不锈钢论坛(ISSF)发布的不锈钢消费量数据显示,预计全球不锈钢消费量2019年同比增长2.4%,2020年同比增长4.4%。2018年全球不锈钢消费量同比增长4.8%。其中,欧/非洲不锈钢消费量2019年同比下降5.7%,2020年同比增长0.4%;美洲不锈钢消费量2019年同比下降7.6%,2020年同比增长1.6%;亚洲(不包括中国)2019年不锈钢消费量同比下降0.7%,2020年同比增长2.0%。ISSF对中国不锈钢消费量预测值为2019年同比增长8.6%,2020年同比增长7.2%,2018年同比增长6.9%。 中国特钢企业协会不锈钢分会(CSSC)发布的数据显示,2019年1-9月,不锈钢粗钢产量2248.97万吨,同比增加236.08万吨,增加10.5%。其中:300系不锈钢1074.04万吨,与2018年同比增加157.71万吨,增长14.68%,所占份额为47.76%,上升2.23个百分点;400系不锈钢393.78万吨,同比减少19.92万吨,降低5.06%,所占份额为17.51%,降低3.04个百分点;200系不锈钢767.47万吨,同比增加96.08万吨,增长12.52%,所占份额为34.13%,增长0.77个百分点;双相不锈钢产量136875吨,同比增加22042吨,增长16.10%。2019年1-9月,进口88.5万吨,同比减少62.8万吨,降低41.51%;出口270.7万吨,同比降低42.4万吨,减少13.54%。2019年1-9月,表观消费量为1853.12万吨,同比增加193.25万吨,增长11.64%。

数据来源:瑞达期货,ISSF 2、供需体现-不锈钢库存大幅累升 华东和华南是我国主要的不锈钢生产和消费地区,其中佛山和无锡市场是我国最主要的不锈钢贸易集散中心,两地流通量约占全国的80%以上,因此其库存情况也成为不锈钢供需情况的晴雨表。截至2月21日,佛山、无锡不锈钢总库存为83.04万吨,较上月末增加27.56%。其中200系不锈钢库存为16.7万吨,较上月末增加26.23%;300系不锈钢库存为56.15万吨,较上月增加25.67%;400系不锈钢库存为10.19万吨,较上月末增加41.72%。春节节后,不锈钢库存出现大幅增加,其重要原因在于肺炎疫情对销售环节影响较大,部分不锈钢厂维持生产的情况下,供大于求局面加剧,加上下游采购资金问题导致提货能力有限,令库存出现大幅累积。

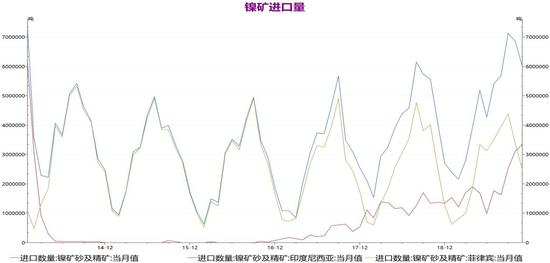

资料来源:瑞达期货、Wind资讯 3、不锈钢市场供应情况 ①、1月我镍矿进口量同比仍有增加 SMM统计,1月份中国镍矿进口总量为267.89万吨,较12月份减少164.28万吨,环比下降38%,同比增加7.4%。其中,来自印尼进口量为138.11万吨,环比减少44%,同比减11.9%。印尼因禁矿的政策影响,2020年1月1日期禁止镍矿出口,1月报关数据为12月份离港。来自菲律宾进口量为101.49万吨,环比下降34.1%,同比上涨42.9%;菲律宾因雨季的影响,进口量较上月环比减少52.63万吨;来自新喀里多尼亚及其他地区氧化矿进口量16.61万吨,环比减少40.2%。SMM预计,2月份镍矿进口量仍将持续减少,一方面因印尼已无余量;另一方面,菲律宾仍处于雨季,且受疫情影响,中国矿船抵菲靠港前需隔离14天,船期延误,进口量后移,且其他地区增量有限。

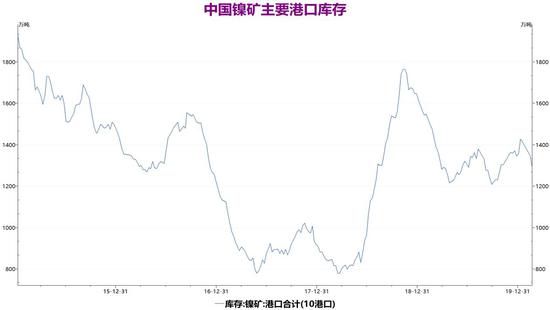

资料来源:瑞达期货、Wind资讯 ②、国内镍矿港口库存下降趋势 据Mysteel统计,截止2月21日,2020年2月21日镍矿港口库存总量为1522.77万吨,较上周减少66.79万吨,降幅4.20%。其中菲律宾镍矿为1062.9万吨,较上周减少43.89万吨,降幅3.97%。印尼镍矿为455.1万吨,较上周减少22.9万吨,降幅4.79%。2020年因印尼镍矿出口供应停滞,以及菲律宾正值雨季,对中国的镍矿出口供应将进一步下降,预计镍矿港口库存或进入去库周期。

资料来源:瑞达期货、Wind资讯 ③、镍铁产量下降、进口同比增加 产量方面,据SMM数据,1月全国镍生铁环比上升2.68%至4.26万镍吨,同比增15.33%。分品味看,1月高镍生铁产量较12月环增2.9%至3.92万镍吨。一方面,山东某大型镍生铁工厂新增产能陆续出铁,产量增加。另一方面,尽管1月华南、华北有工厂检修,但华东、华南、华北1月也有工厂检修结束,产量恢复,叠加北方某工厂复产,综合来看产量增加。1月低镍生铁产量持平12月为0.34万镍吨。2月全国镍生铁产量预计环比增1.36%至4.31万镍吨,高镍生铁产量环增1.47%至3.98万镍吨。主因山东某大型镍生铁工厂的增量,低镍生铁产量较1月持平为0.34万镍吨。 进口方面,据海关数据显示,2019年12月中国镍铁进口总量19.98万吨,环比下降12.76%,同比增加41.51%,其中,进口自印尼镍铁量13.66万吨,环比减少27.20%,同比增加30.88%。2019年1-12月中国镍铁进口量为191.42万吨,同比增加103.17%,增速较1-11月缩窄10.2个百分点,显示去年我国镍铁进口量出现大幅增加,其中自印尼进口贡献主要增量,因印尼镍铁产能迅速扩大。目前来看,去年12月至今年1月,国内有镍铁出现检修停产情况,其中主要是春节假期临近、环保限产以及下游需求较弱等原因导致,而印尼仍有新增产能投放,其中印尼Morowali在1月有4条线出铁,因此随着印尼产能的释放,国内的镍铁进口量将进一步增加。

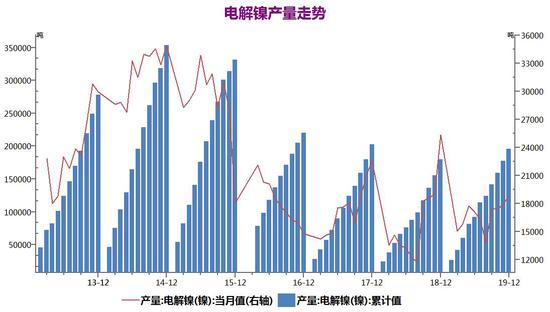

资料来源:瑞达期货、Wind资讯 ④、电解镍产量同比下降 据SMM数据显示,2019年1月份全国电解镍自然月产量1.21万吨,同比增1.44%。1月全国电解镍产量环比12月减少32.05%,主要因12月,电解镍生产商加大生产力度,年底冲销量,以达到全年生产计划,而1月份,除了销12月库存外,考虑到春节假期以及传统的消费淡季,产量较12月大幅下滑。预计2月份电解镍产量环比1月份增10%左右至1.33万吨,2月主要是某集团产量小增,该集团1月产量低于其平均月产,1月消耗去年12月超产后的成品库存,2月产量有所恢复。

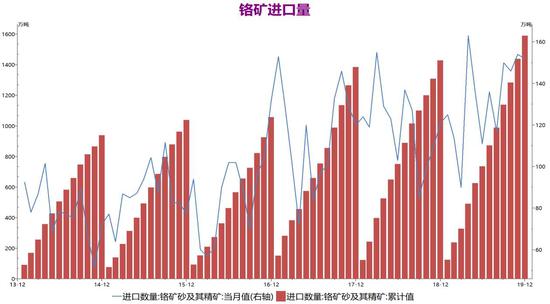

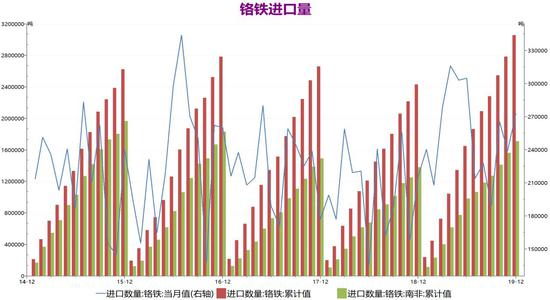

资料来源:瑞达期货、Wind资讯 ⑤、铬矿进口量同比增加 我国铬矿资源十分贫乏以及开采成本高,导致铬矿的供应很大程度依赖于进口,南非是我国铬矿的最大进口国,占比在70%左右,铬矿常被加工成铬铁,因此铬矿进口量与我国铬铁产量呈现明显正相关。根据海关总署数据显示,2019年12月份中国铬矿进口量为152万吨,环比减少1.30%,同比增加25.62%。1-12月中国铬矿累计进口1590万吨,同比增加11.27%,增速较1-11月份进一步增加1.33个百分点。其中1-11月来自南非的累计进口量为1126.1万吨,同比增加13.14%,增速较1-10月扩大4.09个百分点,我国铬矿在去年下半年进口量出现明显增加,其中自南非铬矿进口贡献主要增量。

资料来源:瑞达期货、Wind资讯 ⑥、铬铁进口量增加 我国铬铁使用量较大,铬铁生产自给能力在七成左右,在国内生产仍无法满足下游需求情况下,依然需求大量进口铬铁,其中南非、哈萨克斯坦是我国铬铁的主要进口国,分别占进口数量的57%、28%,铬锰系、铬镍系、铬系不锈钢据需要使用铬原料进行生产,其中300系不锈钢生产中铬铁成本占15%左右。根据海关总署数据显示,2019年12月份中国铬铁进口量为27.3万吨,环比增加14.1%,同比大幅增加26.3%。2019年1-12月中国铬铁累计进口305.9万吨,同比增加62.6万吨,增幅25.7%,从进口地来看,南非1-12月份铬铁进口量为171万吨,同比增加32.9万吨,增幅24.73%;哈萨克斯坦1-12月份铬铁进口量为71.5万吨,同比增加3.4万吨,增幅5.05%,去年南非铬铁进口量出现明显增长,在我国铬铁进口占比中进一步上升,我国铬铁进口量连续两年下降后,在去年出现回升。

资料来源:瑞达期货、Wind资讯 ⑦、不锈钢厂计划联合减产 据SMM数据显示,2020年1月全国不锈钢产量208.91万吨,环比减13.06%,同比增4.80%。分系别来看,200系产量环比减21.49%至63.4万吨;300系产量环比减9.19%至101.34万吨;400系产量环比减7.87%至44.17万吨。1月份不锈钢各系产量均较上月呈减少趋势,除部分钢厂12月末1月初的常规检修之外,还因春节假期的影响,导致产量减少。其中华南不锈钢厂的检修共计减少200系不锈钢约10万吨,因此200系减幅较大。针对疫情爆发,不锈钢行业正常生产、销售均受到极大影响,不锈钢厂计划在2月底联合减产,其中北部湾新材料、青山已减产23万吨,宝钢德盛、鞍钢联众、浦项共计拟减产7万吨,预计减产量将达到30万吨。

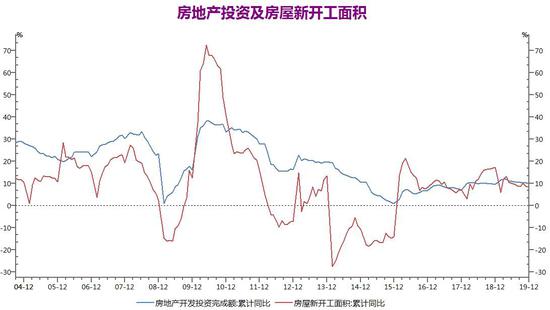

资料来源:瑞达期货、Wind资讯 4、不锈钢市场需求情况 ①、我国房地产投资保持较高增速 根据国家统计局公布数据显示,2019年1-12月份,全国房地产开发投资132194亿元,同比增长9.9%,增速比1-11月份下降0.3个百分点,同比上年加快0.4个百分点,去年房地产投资增速整体呈现回落走势,一定程度反应了政策调控的影响,不过较上年仍有增长,达到5年来新高。2019年1-12月份,全国房屋新开工面积累计227154万平方米,同比增加8.5%,增速较1-11月小幅下降0.1个百分点,去年整体较上年进一步增长,不过增速出现回落。去年12月召开的中央经济工作会议强调,坚持房子是用来住的、不是用来炒的定位,全面落实因城施策,稳地价、稳房价、稳预期的长效管理调控机制,促进房地产市场平稳健康发展。整体来看今年房地产调控政策仍将持续,不过在经济下行压力增大的背景下,预计房地产政策的过度收紧可能将回归中性。因此今年房地产投资也将较去年进一步增加,不过增速将有所放缓。

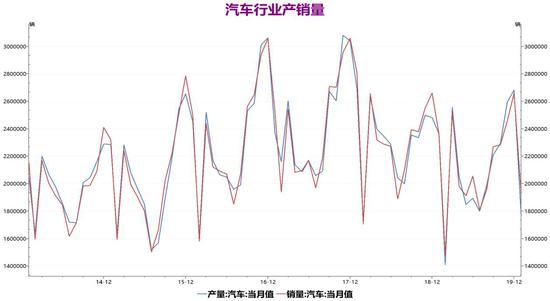

资料来源:瑞达期货、Wind资讯 ②、汽车行业受疫情冲击 汽车产销方面,受国六标准实施以及消费需求疲软影响,国内汽车行业在下半年承受较大压力,不过这种影响正在逐渐消退。根据中国汽车工业协会发布数据显示,2020年1月中国汽车产量和销量分别完成178.3万辆和194.1万辆,环比分别下降33.5%和27.0%,同比分别下降24.6%和18.0%。汽车产销量出现下降主要因1月的有效工作日有所减少,同时中国爆发新冠肺炎疫情,对销售造成较大冲击,而目前来看这场疫情的影响仍将持续至2、3月份,汽车的生产和销售将受到巨大冲击,零部件供应体系被打乱,给汽车行业复苏造成新的阻碍,整体不容乐观。另外商务部表示,将会同相关部门研究出台进一步稳定汽车消费的政策,并鼓励各地出台促进新能源汽车消费、增加传统汽车限购指标、开展汽车以旧换新等举措、促进汽车消费。

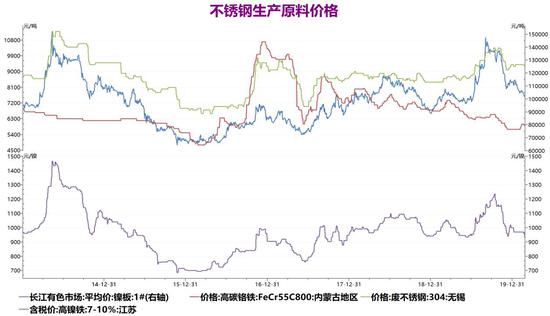

资料来源:瑞达期货、Wind资讯 5、不锈钢生产成本 冶炼304不锈钢核心原料是镍板、镍铁、铬铁、废不锈钢等。由于每家钢厂设备和工艺有一定差异,获取原料的渠道和价格也差异较大,使得每家钢厂原料配比情况各不相同。其中镍铁在镍原料配比率大约为70%,废不锈钢在镍原料配比率大约为22%,镍板在镍原料配比率大约为8%,再加上制造工序成本约为2700元/吨,以及设备折旧和财务成本约为650元/吨。截至2月26日,计算生产一吨304不锈钢的成本约13636.27元/吨,成本较上月下降196元/吨,无锡304不锈钢现货价14225元/吨,生产利润为588.7元/吨,利润较上月末下降129元/吨,镍系原料出现下降,而铬铁价格有所回升。具体原料价格方面,截至2月26日,长江有色镍板1#价格102750元/吨,环比上月下降8200元/吨;江苏高镍铁7-10%价格935元/镍,环比上月下降35元/镍;内蒙古高碳铬铁价格5900元/吨,环比上月上涨200元/吨;无锡304废不锈钢价格9300元/吨,较上月下降100元/吨。

资料来源:瑞达期货、Wind资讯 二、3月份不锈钢价格展望 基本面,上游镍矿进口量同比仍有增加,主要因印尼去年年底船运到港,而2月印尼镍矿进口量将停滞,且因菲律宾正值雨季,国内的镍矿进口量将进一步下降,国内镍矿港口库存自1月中旬便呈现下降趋势,原料供应偏紧也导致国内镍铁冶炼厂检修停产,同时印尼国内不锈钢新投产令当地的消费量增加,后续对中国的镍铁出口增量也将有限。不过国内受疫情影响,不锈钢厂生产、销售受到较大冲击,300系不锈钢库存持续累升创下历史新高,而不锈钢厂计划2月底开始联合减产,将部分缓解供应压力,但是下游需求表现仍表现疲软,库存压力依然较大。终端方面,房地产投资增速仍保持较高增速,汽车行业产销受疫情冲击较大,且全球疫情仍呈现蔓延趋势,若疫情进一步扩散将对终端行业造成更大冲击。展望3月份,不锈钢价格预计承压下行,建议逢高做空为主。 三、操作策略建议 1、中期(1-2个月)操作策略:谨慎逢高做空为主 具体操作策略 对象:不锈钢2006合约 参考入场点位区间:12500-12700元/吨区间,建仓均价在12600元/吨附近 止损设置:根据个人风格和风险报酬比进行设定,此处建议不锈钢2006合约止损参考12800元/吨 后市预期目标:目标关注12200元/吨;最小预期风险报酬比:1:2之上 2、套利策略:跨品种套利-2月镍不锈钢比值震荡运行,鉴于当前镍不锈钢比运行至低位,预计有回升需求,建议尝试买沪镍、卖不锈钢操作,参考建议:建仓位(NI2006/SS2006)7.90,目标8.20,止损7.75。 3、套保策略:关注不锈钢下跌至12200元附近的多头保值头寸,但下方注意及时止损;而上方持有商的空头保值意愿可以增加,建议关注涨至13000元以上的逢高空头机会,比例定为20%。 风险防范 经济刺激政策密集出台,市场信心得到修复,空单注意减仓离场。 下游需求出现明显好转,库存压力得到缓解,空单注意减仓离场。 瑞达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);