内容提要: 1、国内沥青(2180, -166.00, -7.08%)产量下降 由于春节假期及新冠病毒疫情影响,炼厂开工率大幅下降,预计1-2月沥青产量呈现下降。 2、主要炼厂装置开工降至低位 截至2月中下旬综合开工率为27.1%,较上月底下降6个百分点。华东、华南、西南、华北地区沥青厂家装置开工降幅较大,山东、东北、西北地区沥青厂家装置开工也呈现下滑,整体沥青厂家综合开工率下降至近年来低位水平。 3、终端开工推迟沥青库存出现回升 国内沥青综合库存水平处于39.6%;受新冠病毒疫情影响,下游终端开工推迟,沥青厂家库存小幅增加,社会库存出现增加。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | BU2006 | 操作品种合约 | 6月-12月 | | 操作方向 | 做空 | 操作方向 | 空6月多12月 | | 入场价区 | 2900 | 入场价区 | -60 | | 目标价区 | 2660 | 目标价区 | -150 | | 止损价区 | 2980 | 止损价区 | -30 |

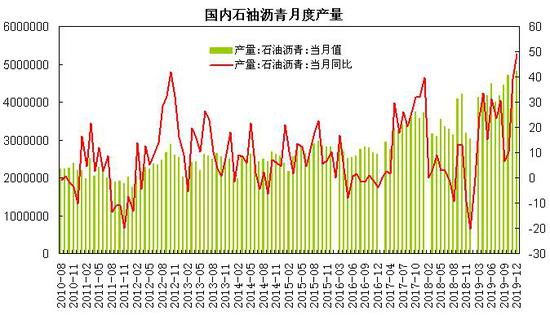

风险提示: (1)国际原油价格大幅反弹 (2)新冠疫情有效控制 风险情绪升温 (3)装置开工回落 沥青库存下降 一、基本面分析 1、国内产量情况 国家统计局数据显示,12月原油加工量为5851万吨,同比增长13.6%。2019年原油累计加工量为6.5亿吨,同比增长7.6%。12月沥青产量为482.1万吨,较上月增加34.5万吨,环比增幅为7.7%,同比增幅为49.1%;2019年沥青产量累计为5039.1万吨,累计同比增幅为23.2%。 由于春节假期及新冠病毒疫情影响,炼厂开工率大幅下降,预计1-2月沥青产量呈现下降。 图1:国内沥青产量

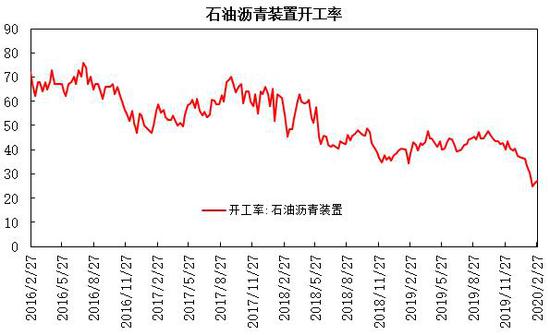

2、国内主要炼厂装置开工 据隆众对64家主要沥青厂家统计数据,截至2月下旬综合开工率为27.1%,较上月底下降6个百分点。其中,华东地区开工率为27.1%;山东地区开工率为18.3%;华南、西南地区开工率为34.2%;华北地区开工率为13.3%;西北地区开工率为30.2%;东北地区开工率为41.8%。 华东、华南、西南、华北地区沥青厂家装置开工降幅较大,山东、东北、西北地区沥青厂家装置开工也呈现下滑,整体沥青厂家综合开工率下降至近年来低位水平。 图2:沥青装置开工率

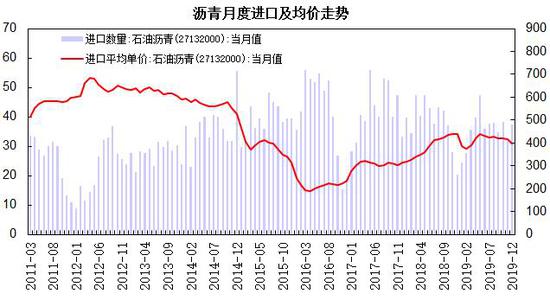

3、国内进出口情况 中国海关总署公布的数据显示,12月沥青进口量为37.36万吨,环比增长17.2%,同比增长83.1%,进口金额为1.48亿美元,同比增长65.7%,进口均价为395.56美元/吨,较上月跌幅为4.8%,较上年同期跌幅为9.5%;1-12月沥青进口量累计为428.39万吨,同比下降6.9%。 12月沥青出口量为5.42万吨,环比增长71.2%,同比增长11.9%;出口均价为454.49美元/吨,较上月涨幅为7.8%,较上年同期涨幅为4.7%;1-12月沥青出口量累计为65.62万吨,同比下降15.3%。 12月沥青进口环比呈现增长,净进口量为31.95万吨,较上月小幅回升。 图3:国内沥青进口量

图4:国内沥青出口量

4、沥青库存状况 据隆众资讯数据显示,2月27日当周25家样本沥青厂家库存为60.2万吨,较上月底增加14万吨,环比增长30.3%,较上年同期的31.77万吨增长89.5%;33家样本沥青社会库存为56.97万吨,较上月底增加21.07万吨,环比增长58.7%,较上年同期的61.48万吨下降7.3%。国内沥青综合库存水平从上月31.7%回升至39.6%;受新冠病毒疫情影响,下游终端开工推迟,沥青厂家库存小幅增加,社会库存出现增加。 图5:国内炼厂沥青库存率

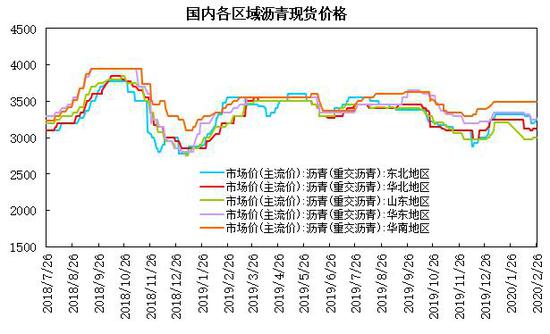

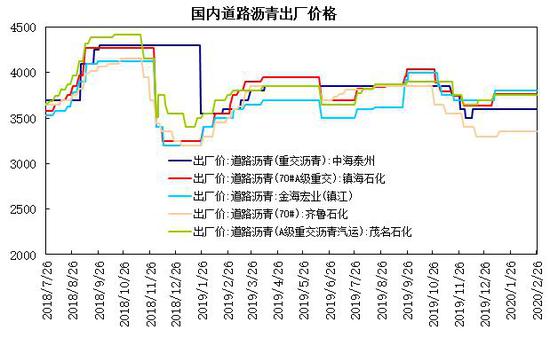

5、各区域现货状况 截至2月下旬,华东地区重交沥青报3200-3300元/吨,个别远期低端价格在3100吨左右。交通管制有所松懈,但沥青实际出货仍欠佳,厂库库存消耗多以发船为主,整体库存压力可控。山东地区市场主流参考价在2950-3050元/吨,部分炼厂出货有所增加,带动整体库存有所下降,但下游需求有限,社会库存呈增加态势。华南地区重交沥青参考价在3450-3530元/吨,区内炼厂供应平稳,仍以船运为主。西南地区重交沥青参考价3600-3700元/吨,物流恢复较为缓慢,下游业者观望为主。华北地区重交沥青参考价至2900-3350元/吨,外放远期合同为主,业者多谨慎采购。西北地区重交沥青报价在3200-3550元/吨。疆内汽运受限,主力炼厂以火运疆外为主。东北地区沥青主流成交价格在3100-3350元/吨,资源主要区内消化,多以船燃焦化方向为主。 整体上,国内炼厂开工负荷较低,沥青产量呈现下降,而下游终端复工率偏低,需求恢复较为缓慢,呈现供需两淡。 图6:国内各区域沥青现货价格

图7:国内道路沥青出厂价格

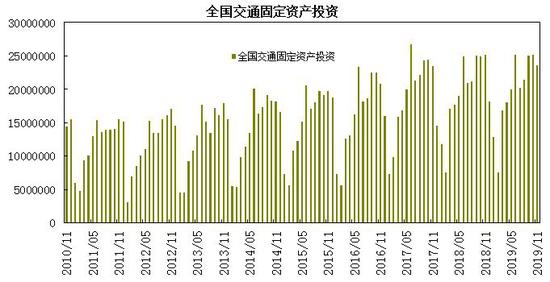

6、全国交通固定投资 交通运输部数据显示,11月全国交通固定资产投资为2363.5亿元,同比下降6.2%;其中,东部地区交通固定资产投资为745亿元,同比下降6.3%;中部地区交通固定资产投资为501.6亿元,同比下降16.5%;西部交通固定资产投资为1116.9亿元,同比下降0.5%。1-11月全国交通固定资产投资为21594.9亿元,同比增长0.3%;其中,东部地区交通固定资产投资为7364.2亿元,中部地区交通固定资产投资为4654.6亿元,西部交通固定资产投资为9576.1亿元。 2月20日,交通运输部部长李小鹏主持召开部务会暨部应对新冠肺炎疫情工作领导小组会议、联防联控机制会议、复工复产机制会议,明确要积极促进交通有效投资;2020年交通运输将完成铁路投资8000亿元,公路水路投资18000亿元,民航投资900亿元。 图8:全国交通固定资产投资

二、观点总结 新冠病毒疫情打击短期原油需求,市场避险情绪显著升温,原油期价承压下行,而欧佩克扩大减产预计及全球货币政策宽松对下行空间有一定限制;预计国际原油期价呈现震荡探底走势,带动沥青成本区间下行。供需端,由于春节假期及新冠病毒疫情影响,沥青开工率大幅下降,预计1-2月沥青产量呈现下降。终端需求方面,下游终端复工率偏低,需求恢复缓慢;预计上海沥青期货合约呈现低位震荡走势,处于2550-3000元/吨区间运行。 图9:上海沥青主力合约走势

三、操作策略 预计沥青期价呈现低位震荡走势,BU2006合约宜采取区间交易的策略。技术上,BU2006合约期价考验2550-2600区域支撑,上方面临3000关口压力;预计3月份沥青期价主要处于2550-3000区间波动。 1、短线策略 2月份沥青主力合约期价呈现探低回升的震荡走势,整体波动区间较上月扩大,月度波动幅度在390元/吨左右,月度波动幅度在14%左右,周度波动幅度在90-360元/吨区间,周均波动幅度约195元/吨左右,日线波动幅度在30-100元/吨区间,日均波动幅度约80元/吨左右。预计3月沥青期价呈现低位震荡走势,建议日内交易以30-90元/吨区间为宜,周度交易以100-160元/吨区间为宜;注重节奏的把握及仓位控制,作好资金管理。 2、中线交易策略 (1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的30%。 (2)持仓成本:BU2006合约采取反弹适当抛空策略,建仓区间2880-2920元/吨,持仓成本控制在2900元/吨左右。 (3)风险控制:若收盘价破2980元/吨,对全部头寸作止损处理。 (4)持仓周期:本次交易持仓预计1个月,视行情变化及基本面情况进行调整。 (5)止盈计划:当期价向我们策略方向运行,目标看向2660元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。 (6)风险收益比评估:预期风险收益比为3:1。 【风险因素】 (1)国际原油价格大幅上涨 (2)新冠疫情有效控制 风险情绪回升 (3)装置开工回落 沥青库存下降 3、企业套保策略 3月份,沥青贸易企业可待BU2006合约期价处于2900至3000元/吨时,适当介入卖出套保,防范淡季沥青价格下跌,锁定生产利润。 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ: