研究结论 1.目前来看,海外供给端仍旧处于偏紧的态势。 2.下游复产复工的进度,以及海外疫情的演变情况需要持续关注。 3.近期市场关注的新型热带气旋对澳洲港口发运情况也需要持续关注。 4.成材库存高位凸显,钢厂面临产能压力,对未来铁矿(647, -7.00, -1.07%)石需求存在一定利空。 5.铁矿石整体基本面不支持过高的价格,短期来看任何明显反弹都是抛空的机会。 I2005:反弹抛空,止损684.5 一、行情回顾 铁矿石2005合约2月份总体呈现一波非常经典的倒“V”行情,新年第一个交易日由于受到新型冠状病毒疫情的影响,黑色产业链下游整体的需求受到明显的冲击,铁矿石品种跟众多的工业品相同,全天05合约稳稳地封在一个跌停的位置,这其实是在市场的预期之中,由外盘的掉期价格就可以推断出国内的铁矿石难逃大跌。但是出乎众人意料的是,铁矿石在经历小幅的下探之后,便迅速上涨走高,甚至一度触碰前期的高点,但月末铁矿石又经历了快速的下探。市场风格切换之快使得众多投资者措手不及。 全月合计涨幅1.65%,振幅高达20.19%,金布巴粉05基差由月初的37.1收窄至18.5,期间2月25日最低为2.3。 图1:铁矿石2005合约

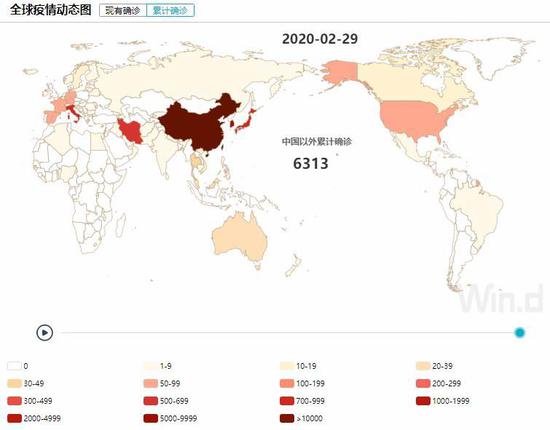

资料来源:文华财经 大越期货整理 二、现货市场 2.1 新冠疫情 截至2月28日,62%普氏铁矿石指数报83.9美元/干吨,较月初上涨了4.1美元/干吨,我国春节假期休市期间,62%普氏指数由92.05美元/干吨下跌至82.55美元/干吨,共计跌幅高达11.5%。由此可见本次疫情对于铁矿石价格影响是非常显著的,节后铁矿石05合约的跌停也是可以预见的。 通过确诊人数可以直观地观测疫情发展情况,我国国内疫情发展情况与铁矿石行情的演变密不可分。年后铁矿石的一波冲高与我国积极抗疫防疫分不开,确诊人数可以直接地说明国内的疫情很早就得到了较好的控制,尤其是针对湖北以外的地区。使得市场对于后期下游复工复产预期相当乐观。但是近期市场更多地关注海外疫情的发展情况,对于铁矿石来讲,重点关注的国家就是巴西与澳大利亚。目前来看,巴西与澳大利亚的确诊人数还处在一个相对较低的水平,但是不排除后期疫情加速演变,从而影响到矿山运作以及港口发运,这一点我们需要持续地关注。 图2:普氏指数62%

资料来源:Wind 大越期货整理 图3:全国疫情新增趋势图

资料来源:Wind 大越期货整理 图4:全国疫情累计趋势图

资料来源:Wind 大越期货整理 图5:累计确诊病例趋势图

资料来源:Wind 大越期货整理 图6:全球疫情图

资料来源:Wind 大越期货整理 2.2 近远月价差 新年第一个交易日开始,铁矿石05合约以跌停价开盘,随后风险情绪进一步发酵,09合约又封住跌停。从5-9价差来看,其实蕴藏着很好的机会。新冠疫情对于下游需求的影响更多集中地反应在近月,而5-9价差本质交易的就是近远月的预期差,从这一角度来看,做空5-9价差具有相当高的安全边际。2月10日之后,市场交易铁矿石的逻辑由新冠疫情悲观的现实转为乐观的预期。主要原因有三点:1、海外供应持续收紧,未有明显恢复的迹象。2、在我国积极的防疫控疫措施下,市场对于下游复工的预期很强烈。3、虽然成材库存堆积的很高,但大部分钢厂并未如市场预料般减产,成材库存进一步积累,而炉料也在不断的消耗。由于疫情导致的运输受限,钢厂炉料库存没有得到很好的补充,烧结粉告急,库存快速下滑。2月24日之后,整体的逻辑又由预期转为现实,近月合约开始剧烈下挫。 图7:铁矿石5-9价差季节图

资料来源:Wind 大越期货整理 图8:铁矿石5-9价差K线图

资料来源:文华财经 大越期货整理 三、供需基本面分析 3.1 供给端 根据统计局最新数据显示,2019年12月我国铁矿石原矿产量为7517.7万吨,同比增长0.7%。1-12月铁矿石原矿产量为84435.6万吨,同比增长4.9%。整体来看2019年国产矿产量基本保持稳定,12月国产矿产量略有下滑。 图9:铁矿石原矿产量

资料来源:Wind 大越期货整理 图10:巴西铁矿石发货量:合计(周)

资料来源:Mysteel 大越期货整理 图11:巴西发货季节性

资料来源:大越期货整理 图12:澳洲铁矿石发至中国货量:合计(周)

资料来源:Mysteel 大越期货整理 图13:澳洲发至中国季节性

资料来源:大越期货整理 图14:中国铁矿石到港量:中国北方(周)

资料来源:Mysteel 大越期货整理 图15:北方到港季节性

资料来源:大越期货整理 图16:铁矿石进口数量累计值

资料来源:Wind 大越期货整理 图17:铁矿石进口数量当月值

资料来源:大越期货整理 从澳洲和巴西的发运数据中我们可以看到,今年1-2月份海外铁矿石的供应持续低迷。巴西方面,主要因为去年年底以来持续的雨水天气的影响,在我国春节期间,巴西方面更是遇到了百年难遇的暴雨天气,这使得矿山开采与发运受到很大的影响。而澳洲是由于今年年初接连受到的热带气旋影响,两大海外铁矿石巨头,淡水河谷和力拓纷纷下调了目标发运量,并且目前还未有明显的恢复。 淡水河谷2020年铁矿粉指导产量为3.4-3.55亿吨,2019年实际产量为3.02亿吨。第一季度产量总计下调至6300万吨至6800万吨。原6800万吨至7300万吨)。力拓2020年皮尔巴拉地区的铁矿石产量预期小幅下调至3.24亿吨~3.34亿吨。(原3.3亿吨~3.43亿吨),2019年为3.267亿吨。 供给端这个因素为铁矿石的上涨奠定了一个重要基础。但是我们值得关注的是,供给端收缩这一点其实在去年就已经被大众所熟知,并且每年的一季度都是巴西和澳洲受到气候影响最明显的时候,可以说供给端的变化一定程度上来说是预期内的,扮演的只是一个助攻的角色。并且我们通过财年计划可以合理推断出,海外供应的增加主要会集中在下半年。 3.2 需求端 通过日均耗煤量可以及时地跟踪下游复产复工的情况,日耗集中反应下游的用电情况,目前来看,日耗虽然有回升,但回升速度依旧偏慢,反应出来下游的实际复产复工情况仍旧不容乐观,需要我们持续地关注。 图18:日均耗煤量6大发电集团合计

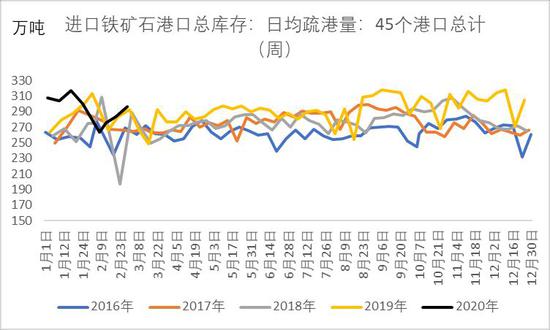

资料来源:Wind 大越期货整理 由于疫情带来的运输受限,港口的疏港受到一定程度的影响,但是港口进口矿库存并没有很明显的积累,这主要还是因为之前我们谈到的海外供给也处在一个较低的水平。在港口供需双紧的情况下,反应出来还是一个缓慢去库的过程。随后疫情得到较好的控制,各区域限制措施开始逐渐放松,港口的交投逐渐积极。 但是近期受大家关注的是一个成材库存的高位,可以说螺纹钢(3429, -8.00, -0.23%)钢厂库存的积累非常夸张,铁元素的库存压力向钢厂转移,市场此前普遍认为钢厂由于库存的积累会被迫减产,导致低日耗,利空铁矿石的需求端。但实际表现出来的铁水产量并没有非常明显的走低,这跟钢厂高炉生产的惯性有关,现实大幅超出预期,导致了盘面一度冲高。但是从最近几个交易日的表现可以看出,成材高库存的隐形利空还是明显存在的。 图19:进口铁矿石45港港口总库存

资料来源:Mysteel 大越期货整理 图20:日均铁水产量(周)

资料来源:Mysteel 大越期货整理 图21:日均疏港量(周)

资料来源:Mysteel 大越期货整理 图22:日均成交量(周)

资料来源:Mysteel 大越期货整理 图23:螺纹钢社会库存

资料来源:Mysteel 大越期货整理 图24:螺纹钢钢厂库存

资料来源:Mysteel 大越期货整理 目前我们可以看到,钢厂高炉利润处于一个比较低的水平,在钢厂低利润以及高库存的情况下,如果下游需求不及时恢复,就会造成库存周转问题。如果后期库存不及时去化,钢厂大概率会压缩一部分产能,尤其是成本相对较高的产能,那铁矿石主要的需求端,长流程那部分产能是属于成本相对较低的,如果后续钢厂产能压缩涉及长流程的产能,会对铁矿石的需求端造成很明显的抑制。 图25:高炉生产利润

资料来源:Mysteel 大越期货整理 图26:64家钢厂进口烧结粉矿库存

资料来源:Mysteel 大越期货整理 图27:高炉开工率:全国

资料来源:Mysteel 大越期货整理 图28:电炉开工率:全国

资料来源:Mysteel 大越期货整理 四、总结 海外供给整体来看仍旧是偏紧的,但全年的预期是比2019年略微宽松,预计增量主要集中在下半年。炉料价格的高位使得钢厂利润受到压制,钢厂主动打压焦价,但矿石方面定价权集中在海外,钢厂方面检修停产范围不断扩大,在压缩一部分短流程和废钢的产能之后,直接影响铁矿石的需求。市场一直预期的复工也未有实质性的进展,前期铁矿石的强势主要是由于市场对于未来疫情控制,下游积极复产复工,以及逆周期调节加码等一系列的预期,铁矿石本身的基本面来看仍旧是一个供需双紧的局面,较年前并没有明显的差异,并不支撑如此高的价格,并且成材库存高位凸显,等到时间进入3月份,预期兑现转为现实,铁矿石会回归其基本面,市场会转向交易钢厂的高库存带来的减产以及后期发运改善带来的港口累库等其他的逻辑。 风险点:逆周期调节政策加码 下游复产复工情况 海外发运情况 大越期货 杜淑芳 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);