本期要点 ◼供需分析:1月补栏积极性继续偏高,延迟淘汰明显,整体供应不减,2月疫情影响,鸡苗难以运达,饲料难以保证供应的前提下,养殖户存在亏损可能,补栏积极性降低,春季补栏将成为泡影,市场供应将影响未来2-3季度鸡蛋(3521, 78.00, 2.27%)供应,短期的一季度,受春节库存偏大,运输受阻影响,短期鸡蛋供应仍旧维持宽松为主。需求端:整体市场需求偏弱,家庭采购疲软,学校,企业,工矿集中采购推迟,终端价格偏高,但是需求萎缩明显。 ◼养殖利润:养殖成本短期维持上涨,养殖利润跌至盈亏平衡线一下,养殖户进入全面亏损阶段,持续时间取决于运输恢复情况。 ◼逻辑分析:节前,鸡蛋期货市场主要反映节后现货回落预期,受春节期间突发新型冠状疫情影响,鸡蛋生产、贸易、消费发生很多不确定变化,将在一定程度上改变短中长期鸡蛋供需格局。短期核心逻辑:整体市场资金恐慌情绪释放叠加节后现货低开预期,盘面整体下挫,主要影响2/3月合约;中期逻辑:产销区贸易受阻,价格两极分化,后期供应顺畅,需求缓慢恢复,价格有望下跌过后回升,主要影响4/5月合约。远期逻辑:受疫情影响,补栏积极性降低;饲料短期供应紧张,价格偏高,养殖亏损时间延长,恐慌性去产能出现,整体影响未来4-5个月供应,建议对5月后合约恐慌情绪过后进行中长期做多操作。整体疫情防控仍处于关键期,后期仍有很大变数,轻仓操作为主。 操作策略 ◼单边趋势:基于疫情影响,短期供大于求格局继续打压期货价格,反弹做空为主,做空同时,注意止盈,也要注意对远月超跌合约进行未来看好预期的做多操作。 ◼套利操作:JD2005-JD2009价差继续介入反套,可中长期持有。 1、行情回顾 1.1 国内期货 1月,鸡蛋期货整体经过11-12月节后看跌情绪释放后,在春节需求预期的良好支撑下,来开了节前的弱势震荡行情,等待节后的供需指示,近弱远强明显,而正当人们沉浸在春节的喜悦中时,疫情悄然而至,国内外资本市场恐慌,鸡蛋交通受阻,库存累计,需求偏弱的预期已经通过节后开市的现货价格提前酝酿,大家也看到了开盘后的近月跌停,2月已经来临,疫情还在继续,2月前两周注定要严控,鸡蛋需求将进一步的减弱,供应将进一步增加,一季度期货将继续反映供应大于需求的弱势格局,我们或许会抱希望,只能留给有空间和时间的远月,蛋出不去,料也进不来,补栏积极性降低,蛋鸡产能被动下降,4个月以后当疫情得到缓解,运输恢复,需求恢复,供应的问题将摆到桌面上,远月无论是从空间和时间上都值得期待,套利方面,反套为主。 1.2 国内现货 1月,春节前的现货需求因为供应的偏大,外销转内需的转变,使得市场给予希望的春节消费稀释了,我们通过节前现货走势图2可以看出,现货在1月初反弹过后进入了回落周期,当时市场产业链放鞭炮准备初二开市的时候,发现市场已经出现了不对的风头,产区库存不断累积的农户发现没有人来拉货,而贸易商发现低价收上来的货送不出去,终端消费市场,学生、企业、工地全年推迟,没有备货,家庭春节采购正在消化,需求端全面萎缩,甚至于要推后一周甚至于更长时间,在大供应,高库存,低需求的背景下,现货被动的走出了2017年一季度的弱势行情,直接地开到2元/斤大关,我们只能持着期望的心情,谨慎的态度来寄希望于疫情早日过去,需求端启动。 图1:鸡蛋主力合约期货合约(500元/kg)

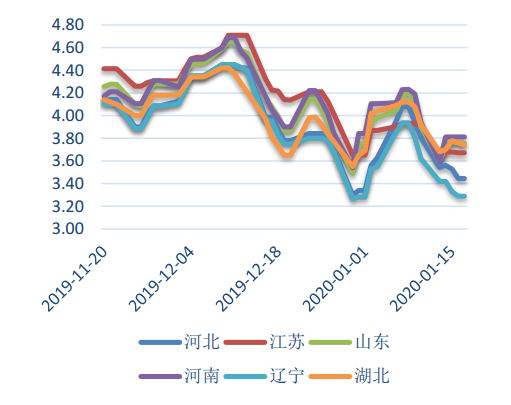

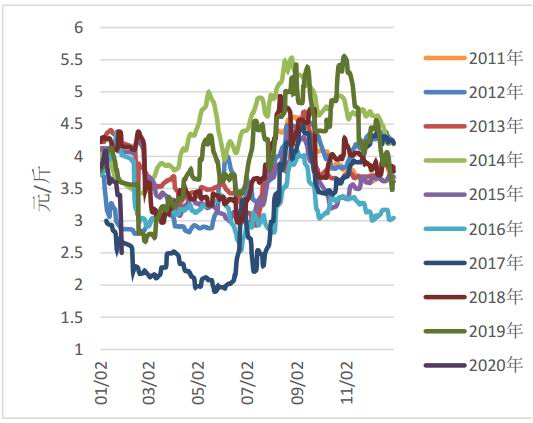

资料来源:WIND 中原期货 图2:全国主产区现货价格走势(元/斤)

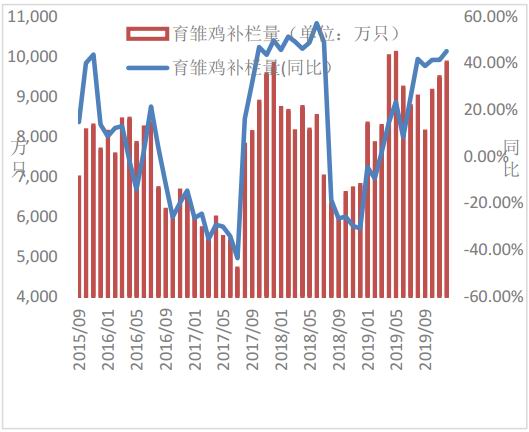

资料来源:WIND 中原期货 2、一季度补栏积极性注定降低,产能有望迎来转折 2.1 运输受阻,饲料难到,存栏增加减缓 数据上显示,12月份补栏仍旧良好,预计1月份补栏也会不差,但是随着节前淘汰鸡价格的偏低,延迟淘汰明显,节后淘汰意愿强,整体在产蛋鸡存栏继续维持增加,1月底的疫情对鸡蛋产业带来的影响可谓之大,活禽禁运,预定鸡苗和青年鸡弃约明显,得加短期饲料难以运输,养殖户扩产能和补栏积极性全面降低,预计2月补栏数据将不好,主动淘汰也将降低在产蛋鸡存栏,整体影响将持续到3月份,预计2020年一季度产能将迎来增加放缓,转为下降的可能。 图3:全国育雏鸡补栏量(万只)

资料来源:WIND 中原期货 图4:全国在产蛋鸡存栏(亿只)

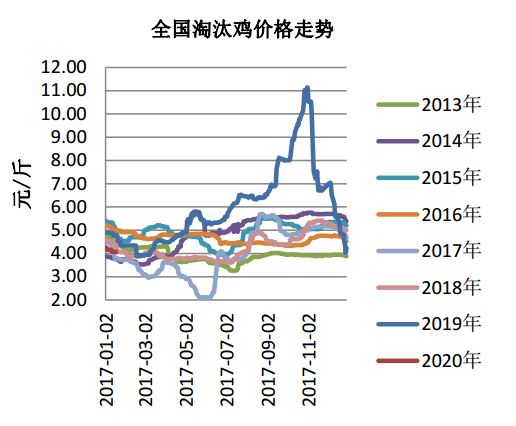

资料来源:WIND 中原期货 2.2 二月蛋白消费推迟,后期需求有望集中爆发 疫情对蛋白的需求春节应该是旺季,但是却成了泡影,预计整体2月对鸡肉和猪肉的消费都会放缓,但是我们在悲观的前提下,应该看到一些希望,淘汰鸡主动淘汰将进一步的萎靡,猪肉价格仍旧维持高位,作为另外中间传导的白羽肉鸡因为养殖周期短,受影响更大,主要指鸡苗方面不能得到有效运输,后期肉类蛋白的需求仍将存在很大的缺口,后期有望因为需求的拉动再度引发整体蛋白需求的集中爆发。 图5:全国淘汰鸡价格走势(元/斤)

资料来源:WIND 中原期货 图6:猪肉与淘汰鸡价格走势(元/公斤)

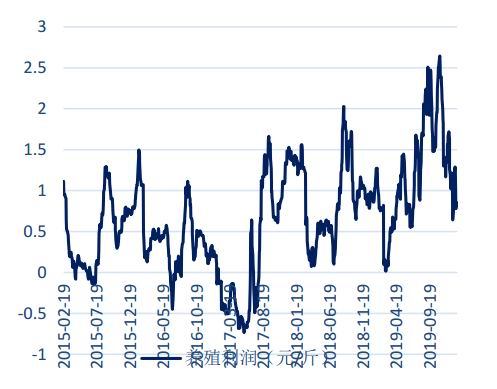

资料来源:WIND 中原期货 3、养殖成本因运输受阻有望走高,整体养殖利润跌至盈亏线 1-2月,由于政策限制、交通不畅等原因,养殖户的鸡苗运不进来、鸡卖不出去、饲料原料运输也面临重重阻碍,养殖行业面临饲料“断粮”的危险。 整体过去的1月,原料方面整体弱势,存在分歧,玉米(1910, 2.00, 0.10%)维持稳定,1920元/吨左右维持不变,豆粕(2670, 13.00, 0.49%)从2900元/吨跌至2800元/吨,整体养殖成本下降位置从2.9元/斤成本跌至2.8元/斤,前面我们分析到,受疫情影响,原料出现供应短缺,豆粕和玉米难求,玉米甚至于出现40元/吨的上调,豆粕也出现一定程度的的上涨,预计养殖成本将重回2.9元/斤一线,而目前的现货价格在2元/斤,已经全面进入亏损阶段,后续仍将延续,因为库存偏大,流通受阻,养殖户将进入亏损阶段,预计将持续1-2个月左右。 图7:蛋鸡养殖利润(元/斤)

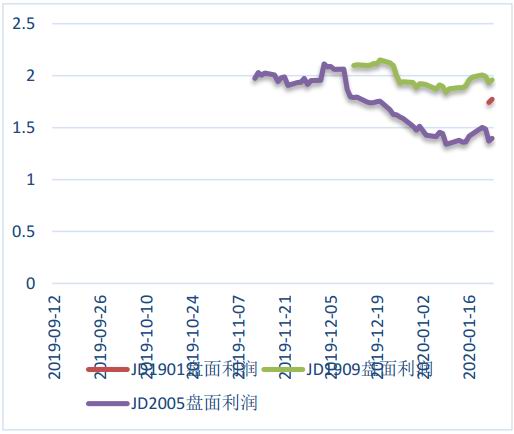

资料来源:WIND 中原期货 图8:鸡蛋养殖成本(元/斤)

资料来源:WIND 中原期货 图9:原料豆粕&玉米价格走势(元/吨)

资料来源:WIND 中原期货 3、消费全面萎缩,等待再度启动 为配合疫情防控,全国人民减少外出,学生推迟开学,企业和工地推迟开工,大部分推迟到农历15以后,部分地区可能还会推迟,集中消费没有了,而家庭消费因为春节的备货仍在消化,不会大范围采购,消费出现全面萎缩,有节前的4元/斤下跌至节后的2元/斤,养殖户目前有苦难言,大量库存,等待消费再度启动。 图10:鸡蛋主要消费类型

资料来源:WIND 中原期货 图11:全国主产区历年鸡蛋均价走势图(元/斤)

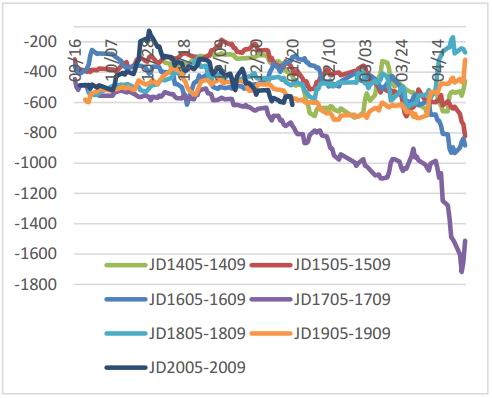

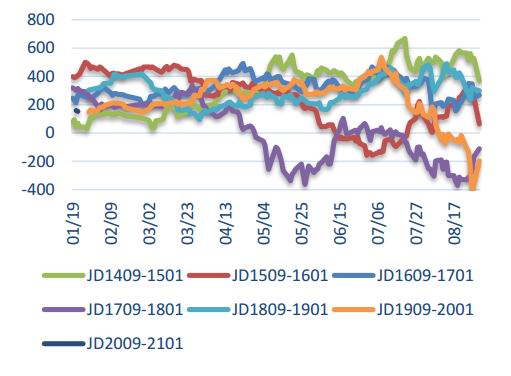

资料来源:WIND 中原期货 4、跨期反套为主,做空养殖利润 跨期价差:1月,受节后现货价格下跌预期影响,整体近弱远强为主,而本次疫情将进一步加剧价差的加速走弱。资金情绪的释放叠加未来供需偏紧的预期,建议继续做空JD2005-2009套利合约,目标-800。 跨商品价差:养殖利润注定走弱趋势,本月建议做多玉米豆粕做空鸡蛋操作。趋势是否延续,主要关注运输情况的缓解与否。 图12:JD2005-2009价差走势图(元/500kg)

资料来源:WIND 中原期货 图13:JD2009-2101价差走势图(元/500kg)

资料来源:WIND 中原期货 图14:期货蛋鸡虚拟养殖利润(元/斤)

资料来源:WIND 中原期货 图15:JD2009-2101价差走势图(元/500kg)

资料来源:WIND 中原期货 中原期货 刘四奎 |

|

|  |

|

微信:

微信: QQ:

QQ: