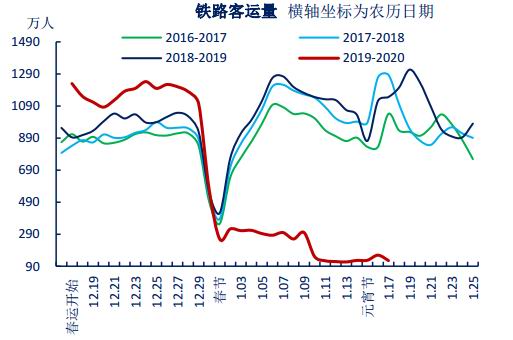

报告摘要 结论:黑色金属市场此前一直保持远月贴水结构,但在疫情延后需求的特殊时期,这一结构需要修正。在现货平稳的背景下,通过期货独立上涨,实现了月间结构的扭转。但现货端的库存压力在2-3月份很难缓解,现货价格仍将受到库存的压制。月间结构扭转后,即使后期现货继续走弱,期货可以保持对现货的合理升水,走势会相对抗跌。我们前期提出中长线战略做多10合约,目前这一思路没有改变,只是由于升贴水结构改变,场外资金若入场需要抬升入场区间。 期货缘何大涨:独立扭转月间结构。黑色金属市场,特别是螺纹钢(3437, 48.00, 1.42%)市场,在多年时间内一直保持着远月贴水的月间结构,一定程度上成为了市场惯性思维。但在疫情延后需求的特殊时期,这一结构和思维惯性需要修正。在现货平稳的背景下,通过期货独立上涨,特别是05合约涨幅更大,以修正此前不合理的月间结构。 政策要求加快复工,但仍存在一些阻碍。在疫情得到初步控制后,政策层面已经号召加快复工,但传导到钢材需求仍然存在部分阻碍。一是防疫物资采购较为紧张,二是从铁路客运量数据来看,人员到位情况仍不乐观。 库存压力仍将持续,现货短期内难以配合。短期内现货的压力仍然是现实的。根据我们预估,五大品种总库存高点将超过往年约700万吨,库存压力仍将继续显现,短期内现货难以配合期货涨势。 月间结构或将全面升水,支撑期价底部。黑色金属市场此前一贯的贴水结构,预计将全面转为现货—近月—远月升水结构。期货可以保持对现货的合理升水,因此走势会相对现货抗跌。 疫情发生之后,我们先后发布了一系列的跟踪报告,持续跟踪疫情对黑色金属市场的影响。在前期报告中我们指出,电炉成本支撑及需求延后释放将利好螺纹10合约,10合约将升水05,中长线以逢低买入思路对待。 但近期市场出现了超预期的情况,2月11日,黑色金属市场整体出现大涨,且05合约涨幅超过09/10合约。在现货需求没有启动的背景下,期货提前发动的逻辑在哪里?期货大涨之后,未来将如何演绎?本文将加以简要分析,供各位投资者参考。 一、期货缘何大涨:独立扭转月间结构 在现货市场仍然冷清的背景下,2月11日期货价格突然整体上涨,引发市场广泛关注与讨论。我们认为,期货端大幅上涨,驱动来自于对月间结构的修正。 此前,黑色金属市场,特别是螺纹钢市场,在多年时间内一直保持着近月贴水现货,远月贴水近月的月间结构,一定程度上成为了市场惯性思维。但在疫情延后需求的特殊时期,这一结构和思维惯性需要修正。我们在此前的疫情系列专题中提出,10合约将升水05合约,目前这一结构扭转已经实现,但05合约仍然小幅贴水现货。 由于疫情对于现货需求只是延后而不是消失,即使现货价格在2—3月出现下跌,需求回归后,也将在4—5月后重新上涨,现货可能出现过山车的走势。因此,疫情对需求的冲击在未来是逐步减弱的,未来交割月期间05合约的价格将高于近两个月的现货底部价格,05合约有必要去提前修复相对现货价格的贴水。因此,尽管对后市现货普遍悲观,但由于目前现货市场没有流动性,05合约抓住现货价格僵持的机会,出现了大幅上涨修复贴水结构的机会。我们认为今日期货市场的上涨,更多的是金融行为,现货市场的消息,如习近平讲话、发改委表态等加快复工的基本面消息则更多起到触发的因素。 二、期货大涨后,未来将进入现货驱动逻辑 在黑色金属“现货—05—09/10”价差得到扭转之后,现货市场的基本面逻辑将成为驱动行情进一步发展的主要因素。总体来看,我们认为2-3月份的现货市场仍然是相对谨慎的,需求的启动仍待时日。 1、政策要求加快复工,但仍存在一些阻碍 从最新的疫情数据来看,截止2月10日,湖北省外新增连续一周下降,湖北省的确诊病例也在高位持稳。同时,从更领先的新增疑似病例和新增医学观察人数来看,下降幅度更为明显,疑似病例总数已经连续2日下降,疫情虽未结束,但得到了初步控制。 在疫情得到初步控制后,从近两日新闻报导中,政策要求加快复工的信号愈加明显。 2月10日报导,习近平总书记在北京调研中指出,要在抓好疫情防控的同时,统筹做好“六稳”工作,加强经济运行调度,尽可能降低疫情对经济的影响,努力完成今年经济社会发展各项目标任务。 2月11日上午,发改委也表示,不复工复产的防控措施是不可持续的,难以达到战胜疫情的目标要求。将严格制止以审批等简单粗暴方式限制企业复工复产的做法。 虽然政策层面已经号召加快复工,但传导到钢材需求仍然存在部分阻碍。一是防疫物资采购较为紧张,二是从铁路客运量数据来看,人员到位情况仍不乐观,对于钢材需求的实际拉动仍需等待。以我们调研了解某基建龙头企业为例,2月10日集团开始组织复工,但还需要对返工人员进行隔离观察,实际开工预计要到2月底。 图1:疑似病例总数连续2日下降

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图2:但客运量来看,人员到位仍不乐观

数据来源:Wind Bloomberg Mysteel 中信期货研究部 2、库存压力仍将持续,现货短期内难以配合 短期内现货的压力仍然是现实的,我们此前对于现货库存的推演假设保持不变。产量方面,考虑到订单减少、厂库压力、原料运输受限等原因,假设产量总体影响20%左右;需求方面,假设总需求在2月同比下降40%左右、3月初同比下降20%左右。综合对产量和需求的假设,从推演结果来看,预计五大品种总库存高点将超过往年约700万吨,库存压力仍将继续显现,短期内现货难以配合期货涨势。 图3:总库存压力还将进一步体现

数据来源:Wind Bloomberg Mysteel 中信期货研究部 3、月间结构或将全面升水,支撑期价底部 因此,从现货基本面来看,最悲观的时刻并没有到来,但由于“现货—05—09/10”价差结构的扭转,将导致未来期价的下行空间收窄。 后期在库存压力下,现货价格可能继续走弱,但由于对未来需求好转的预期,期货合约可以保持对现货的合理升水,走势会相对现货抗跌。我们在前期疫情系列报告中提出,中长线战略做多10合约,目前这一思路没有改变,只是由于升贴水结构改变,场外资金若入场需要抬升入场区间。 三、总结及结论 黑色金属市场此前一直保持远月贴水结构,但在疫情延后需求的特殊时期,这一结构需要修正。在现货平稳的背景下,通过期货独立上涨,实现了月间结构的扭转。但现货端的库存压力在2-3月份很难缓解,现货价格仍将受到库存的压制。月间结构扭转后,即使后期现货继续走弱,期货可以保持对现货的合理升水,走势会相对抗跌。我们前期提出中长线战略做多10合约,目前这一思路没有改变,只是由于升贴水结构改变,场外资金若入场需要抬升入场区间。 风险因素:复工进度超预期 中信期货 曾宁 周涛 任恒 |

|

|  |

|

微信:

微信: QQ:

QQ: