内容提要: 1、铁矿(640, 9.00, 1.43%)石供应相对宽松 2019年1-12月我国累计进口铁矿砂及其精矿106894.9万吨,同比增长0.5%。虽然上半年受不可抗力因素影响进口量同比下滑,但下半年随着国际矿山供应量逐步恢复,中国全年进口量同比增加。 中国钢铁工业协会在1月13日宣布,2020年我国钢铁行业将巩固此前生产结构转型升级带来的成果,严禁新增产能。这也意味着,未来我国的钢铁生产需求或将有所下降,对于进口铁矿石的需求将产生抑制。 2、钢材出口量仍不容乐观 2019年1-12月我国累计出口钢材6429.3万吨,同比下降7.3%;1-12月我国累计进口钢材1230.4万吨,同比下降6.5%;1-12月我国累计净出口钢材5205.4万吨,同比减少7.6%。2月钢材出口量仍不容乐观,由于突发并超预期的公共卫生事件在节日期间影响呈现持续加重的态势,或将影响钢材出口订单。 3、库存量大幅增加利空钢价 截止1月23日,全国35个主要城市螺纹钢(3390, -23.00, -0.67%)库存量为596.73万吨,相较于上月底(2019-12-26)增加281.78万吨;去年同期(2019-1-25)库存量为443.85万吨,同比增加152.88万吨。当前建筑钢材社会库存连续8周增加,而根据国家有关规定,春节放假延长,多地区企业复工延长至2月9日后,意味着终端需求释放时间将进一步延后。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | RB2005 | 操作品种合约 | RB2010-RB2005 | | 操作方向 | 做空 | 操作方向 | 多RB2005 空RB2010 | | 入场价区 | 3400 | 入场价区 | 价差-100(10月减5月) | | 目标价区 | 3250 | 目标价区 | -200 | | 止损价区 | 3450 | 止损价区 | -50 |

风险提示: 肺炎疫情在短期内得到有效控制,市场悲观情绪缓解;钢厂及焦化厂因复工推迟产量回落支撑价格反弹。 1月份钢材期现货价格先扬后抑,由于节前囤货需求推动钢价反弹,但随着春节假期临近钢贸休市、终端需求降至冰点叠加肺炎疫情不确定性令钢价承压回落。2月份钢材价格或先抑后扬,首先肺炎疫情随着春运人口流动爆发,市场悲观情绪利空钢价;其次为加强疫情防控工作,有效减少人员聚集,阻断疫情传播,按照党中央、国务院防控工作部署,多个地区公布复工时间不得早于2月9日24时,此举将推迟终端需求启动。最后我们也要关注供应端情况,部分钢厂已公布推迟复工时间,春节期间电炉钢基本停产,一旦节后钢价下跌,电炉厂亏损数量也将增多,不少企业复产计划也将延后。 一、产业链分析 (一)铁矿石 1月份,铁矿石期现货价格先扬后抑。中上旬铁矿石价格走高主要因钢厂高炉复产致使现货需求持续增加,叠加春节长假前钢厂补库需求,贸易商看好后市,港口议价空间不大,普氏62%铁矿石现货指数震荡上行至96.15美元/吨,I2005合约则上探684.5美元/吨。进入下旬随着春节假期临近,钢厂补库结束,大中型钢厂可用天数普遍超过30天,铁矿石期现货价格震荡回调。春节长假期间,肺炎疫情扩散,全国多地区将复工时间延迟至2月9日24时,市场担忧节后铁矿石现货需求将受到严重抑制。新交所铁矿石掉期价格大跌10.8%,普氏62%铁矿石现货指数则跌至82.55美元,较1月23日92.05美元/吨,下跌10.3%。至于2月份铁矿石现货供应整体将相对宽松。

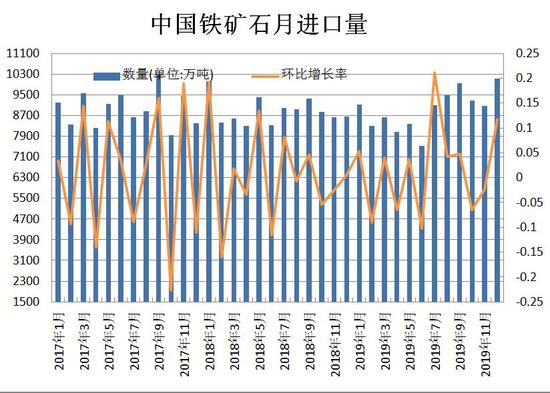

据海关数据显示,2019年12月我国进口铁矿砂及其精矿10130.3万吨,较上月增加1065.1万吨,同比增长16.9%,创下近27个月来单月最高进口量。2019年1-12月我国累计进口铁矿砂及其精矿106894.9万吨,同比增长0.5%。虽然上半年受不可抗力因素影响进口量同比下滑,但下半年随着国际矿山供应量逐步恢复,中国全年进口量同比增加。 中国钢铁工业协会在1月13日宣布,2020年我国钢铁行业将巩固此前生产结构转型升级带来的成果,严禁新增产能。这也意味着,未来我国的钢铁生产需求或将有所下降,对于进口铁矿石的需求将产生抑制。

(二)焦炭(1849, -22.00, -1.18%) 1月份,国内焦炭现货价格稳中偏强,期价则冲高回落。由于中上旬全国多地区受重污染天气影响,焦化企业生产受限,限产幅度多在30%-50%,且多为短期高频率限产。同时随着天气转冷,雨雪天气使得车辆运输受限,山西地区焦炭发运雨雪天气影响较为严重,加上运费价格上升,焦企主动第四轮焦价提涨。进入下旬随着春节假期临近,钢厂采购意愿下滑同时钢价下行拖累焦炭期价,由于当前疫情超出市场预期,复工推迟叠加钢价疲软将进一步拖累焦价。截止1月23日河北一级冶金焦现货报价为1950元/吨,山西一级冶金焦为1740元/吨。

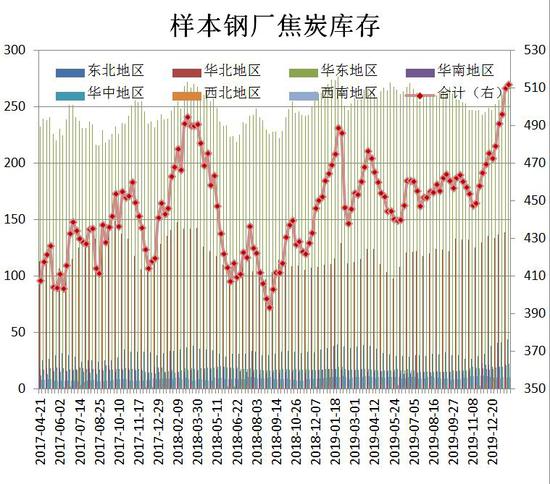

截止1月25日全国110家钢厂样本中焦炭库存量为511.93万吨,环比上月增加32.86万吨,相较于去年同期则增加23.1万吨;100家独立焦企中焦炭库存量为56.04万吨,环比上月增加9.39万吨,相较于去年同期增加27.6万吨。节前钢厂主动采购焦炭,而焦企多加紧安排发货,但临近春节,汽运、火运均有受限,焦企焦炭库存小幅上升。节后受钢厂利润限制,焦炭价格下行压力恐将提升,需重点关注节后钢厂利润变化、库存变化以及煤矿焦化厂复产情况。

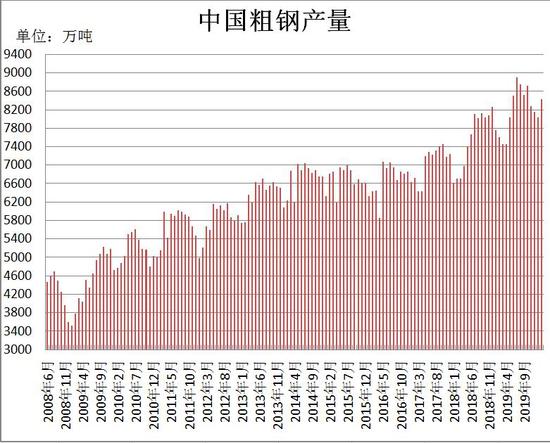

(三)钢材产量 据国家统计局数据显示,2019年12月份全国粗钢产量8426.5万吨,同比增长11.6%;钢材产量10432.9万吨,同比增长11.3%。2019年1-12月份,全国粗钢产量9.96亿吨,同比增长8.3%;钢材产量12.05亿吨,同比增长9.8%。由于11月份下游集中赶工,导致钢市逆季节性回暖,刺激钢厂扩大产量。 2月中上旬钢材现货供应或将有所减少,受上游原料端和下游需求端不能如期复产和开工的影响,近期部分钢材生产企业积极出台减产检修、延期复产等措施,以缓解市场库存及厂库压力。

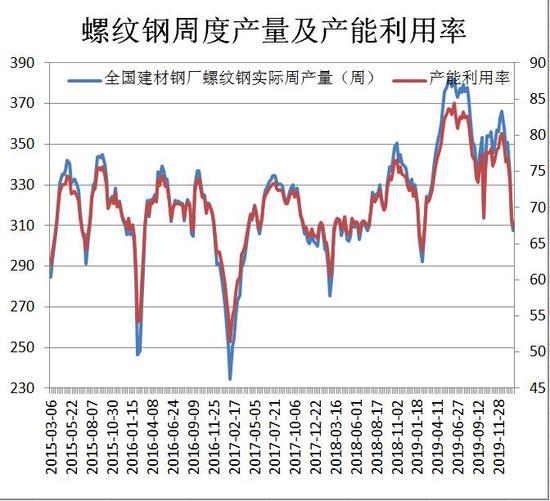

据Mysteel监测的全国139家建材钢厂,截止1月23日螺纹钢1月份产量为1306.7万吨,产能利用率平均值下滑至71.6%;去年同期产量为1282.04万吨,产能利用率平均值为70.2%,节前虽有钢厂安排检修,但力度并不大。节后螺纹钢产量下滑可能性较大,因春节期间电炉钢基本停产,目前受疫情影响部分钢厂复工推迟。

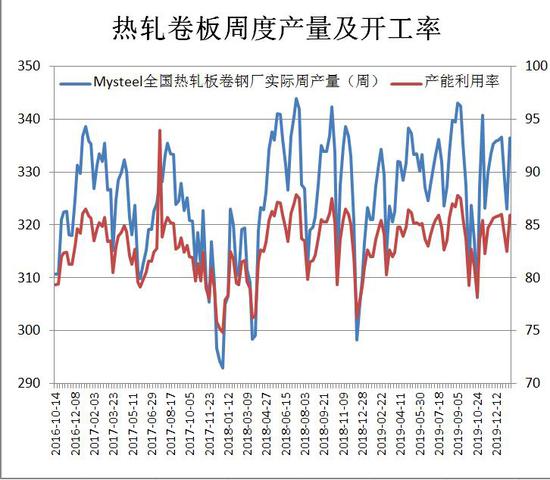

据Mysteel监测的全国37家热轧板卷生产企业总计64条生产线,截止1月23日热轧卷板1月份产量为1330.33万吨,产能利用率平均值维持在85%附近;去年同期产量为1281.9万吨,产能利用率平均值在82%附近。从近两个月钢厂热轧卷板产量及产能利用率数据分析,整体上相对稳定,但节后终端需求将受到抑制,库存量的累积将打压热卷(3414, -3.00, -0.09%)价格。

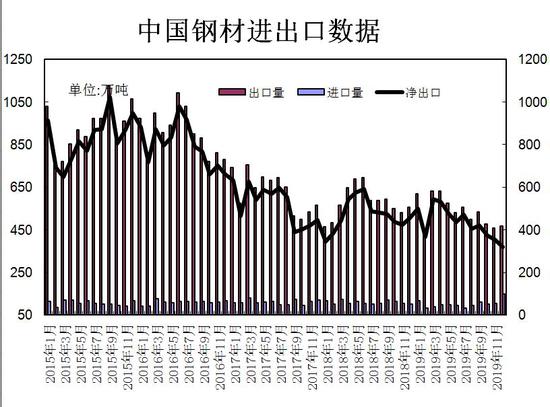

(四)钢材进出口 据海关统计数据显示,2019年1-12月我国累计出口钢材6429.3万吨,同比下降7.3%;1-12月我国累计进口钢材1230.4万吨,同比下降6.5%;1-12月我国累计净出口钢材5205.4万吨,同比减少7.6%。2月钢材出口量仍不容乐观,由于突发并超预期的公共卫生事件在节日期间影响呈现持续加重的态势,或将影响钢材出口订单。

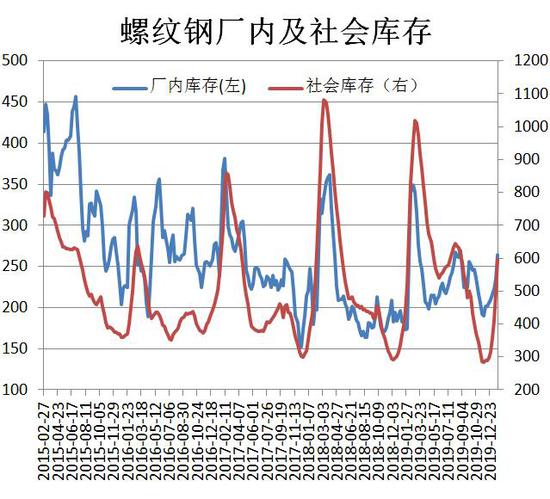

(五)库存数据分析 螺纹钢库存量:截止1月23日,全国35个主要城市螺纹钢库存量为596.73万吨,相较于上月底(2019-12-26)增加281.78万吨;去年同期(2019-1-25)库存量为443.85万吨,同比增加152.88万吨。当前建筑钢材社会库存连续8周增加,而根据国家有关规定,春节放假延长,多地区企业复工延长至2月9日后,意味着终端需求释放时间将进一步延后。 1月23日137家样本钢厂中螺纹钢厂内库存为264.42万吨,相较于上月底的209.61万吨,增加54.81万吨;去年同期为173.15万吨,同比增加91.27万吨。

热轧卷板库存量:截止1月23日,全国33个主要城市热轧卷板库存量为206.43万吨,相较于上月底(2019-12-26)增加43.46万吨;去年同期(2019-1-25)库存量为189.14万吨,同比增加17.29万吨。虽然11月至1月中旬热卷社会库存处在相对低位对期现货价格构成支撑,但春节假期及节后需求淡季将致库存大幅累增。 1月23日37家样本热轧板卷生产企业中厂内库存为92.12万吨,相较于上月底84.89万吨,增加7.23万吨;去年同期为87.41万吨,同比增加4.71万吨。

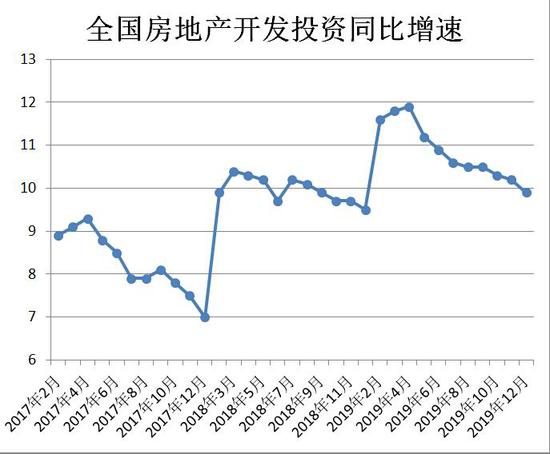

二、下游行业分析 (一)房地产市场 2020年中国房地产市场“稳”字当头,早在2019年年末,中央经济工作会议就对2020年楼市政策进行定调,重申坚持房子是用来住的、不是用来炒的定位,促进房地产市场平稳健康发展。随后的全国住房和城乡建设工作会议明确,长期坚持房住不炒,着力稳地价稳房价稳预期。“稳”字贯穿官方2020年房地产调控主基调。在此定调之下,各地也纷纷将促进房地产市场平稳作为楼市政策的主要出发点。 据统计数据显示,2019年1-12月份,全国房地产开发投资132194亿元,比上年增长9.9%,增速比1-11月份回落0.3个百分点,比上年加快0.4个百分点。其中,住宅投资97071亿元,增长13.9%,增速比1-11月份回落0.5个百分点,比上年加快0.5个百分点。

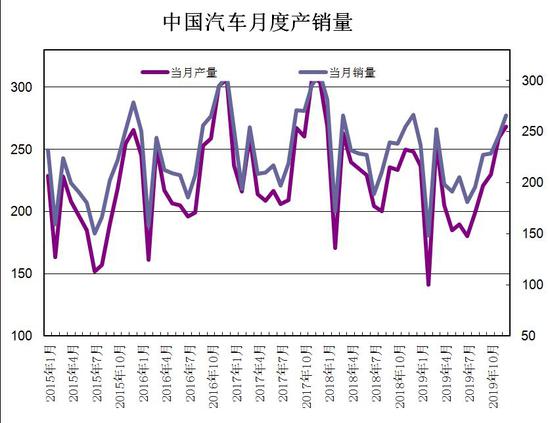

(二)汽车产销情况 中汽协发布12月中国汽车产销量数据。2019年12月中国汽车产销268.3万辆和265.8万辆,环比增长3.5%和8.2%,产量同比增长8.1%,销量同比下降0.1%。1-12月,汽车产销2572.1万辆和2576.9万辆,同比下降7.5%和8.2%,产销降幅比1-11月继续呈小幅收窄,比上年分别扩大3.3个百分点和5.4个百分点。 数据显示,2019年12月,与上月相比,汽车产销延续了增长态势,其中商用车表现明显好于乘用车;与上年同期相比,产量继续呈小幅增长,销量略有下降,降幅比上月有所收窄。12月恰逢,双十二及圣诞节活动,以及部分地区车展,刺激消费者购车,消费潜力在一定程度上得到释放,此外,2020年春节比往年提前,从而带动销售旺季提前到来,因而产销继11月后继续保持了一定增长势头,也使得四季度总体表现好于全年。

三、小结与展望 1月份钢材期现货价格先扬后抑,由于节前囤货需求推动钢价反弹,但随着春节假期临近钢贸休市、终端需求降至冰点叠加肺炎疫情不确定性令钢价承压回落。2月份钢材价格或先抑后扬,首先肺炎疫情随着春运人口流动爆发,市场悲观情绪利空钢价;其次为加强疫情防控工作,有效减少人员聚集,阻断疫情传播,按照党中央、国务院防控工作部署,多个地区公布复工时间不得早于2月9日24时,此举将推迟终端需求启动。最后我们也要关注供应端情况,部分钢厂已公布推迟复工时间,春节期间电炉钢基本停产,一旦节后钢价下跌,电炉厂亏损数量也将增多,不少企业复产计划也将延后。 四、操作策略 (一)投机策略 2月份钢材价格或先抑后扬,首先肺炎疫情随着春运人口流动爆发,市场悲观情绪利空钢价;其次为加强疫情防控工作,有效减少人员聚集,阻断疫情传播,按照党中央、国务院防控工作部署,多个地区公布复工时间不得早于2月9日24时,此举将推迟终端需求启动。操作上建议,RB2005合约于3400附近建立空单,止损参考3450,目标3250。HC2005合约则于3450建立空单,止损参考3500,目标3300。 (二)套利策略 1、跨月套利:1月23日RB2010与RB2005合约价差为-137。从当前钢材供需环境分析远月合约价格走势仍将弱于近月合约。操作上建议,当价差在-100附近考虑多近月空远月,止损参考-50,目标-200。

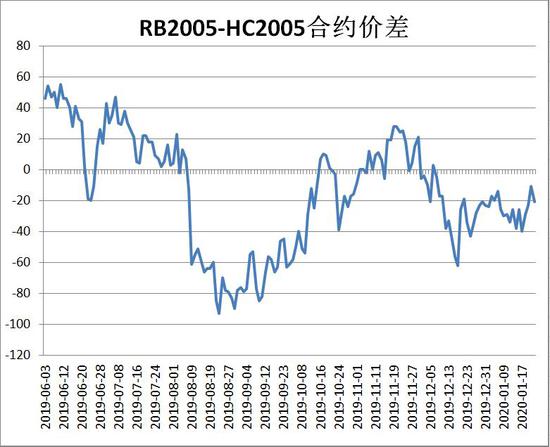

2、跨品种套利:1月23日RB2005合约与HC2005合约价差为-23,目前上海地区现货螺纹钢与热卷价差为-130元/吨,当前螺纹钢库存量明显较高,热卷产量上升空间不大。操作上建议,当RB2005-HC2005合约价差处在0至-20区间可考虑多HC2005空2005,价差为20止损,目标-80。

(三)套保策略 需求方:RB2005合约期价受利空消息影响将出现回落,因此作为需求方可考虑回调买入套保。操作上建议,RB2005合约于3300-3250买入40%仓位,若行情继续下行则于3250-3150再建40%仓位;如果第一步建仓后行情开始走高则于3300-3350买入40%仓位。 销售商:对于生产经营或贸易企业,当前存在较高库存量,可以考虑库存置换方法,因为RB2005合约贴水幅度较深,因此可考虑抛售50%的现货库存,转换成50%的期货合约。 瑞达期货 |

|

|  |

|