内容摘要 PTA(4504, 32.00, 0.72%):2020年,尤其是第一季度,PTA会进入供给过剩周期,对于利润和价格的压制会造成部分存量装置出现亏损,进而减停产,以修复亏损。最终会以现存成本高的产能出清而达到新的供需平衡。上游PX目前已经趋于过剩,PX-PTA价差不断压缩至历史低位,2020年将会是PX-PTA-聚酯产业链自上而下利润让渡的过程(事实上,2019年3月起PX到PTA的利润让渡已经开始)。2020年年内PTA基差或由负转正,最终在0值附近波动。 MEG:2020年的年总产量预估大约在1000万吨左右。2018年进口总量在1550万吨左右,对比MEG和聚酯的投产计划情况,按照聚酯对MEG的消耗比例计算,2019年增加至2020年进口量预计较2019年将会略微减少。月均出口量或仍维持在1000吨以内。2020年乙二醇的供需偏松,2019年各工艺已经在亏损附近,明年随着新产能的投放,供应端压力进一步增加,需求也有相应增量但不及供给端。炼化一体化装置带动成本重心下移,煤化工装置带动成本上移,未来应该是两大类装置博弈下确定新的行业平均成本。 核心观点 1.TA策略:第一季度,滚动正套,二至四季度:逢高沽空。 2.EG策略:短期绝对低库存累库初期近月谨慎看多;远月合约逢高沽空。月间套利可考虑买进月卖远月的正套。累库周期结束后,年后3-4月份开始的去库周期下,月间套利可作买远卖近的反套。 一、2019年PX市场运行分析及2020年展望 1.1 2019年PX市场运行回顾 图1:石脑油现货价格及石脑油-原油价差

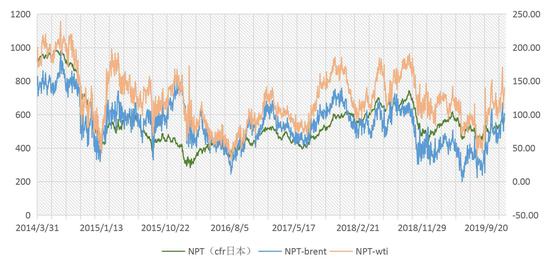

数据来源:CCF 中州能化研究所 图2:2019年石脑油现货价格及石脑油-原油价差

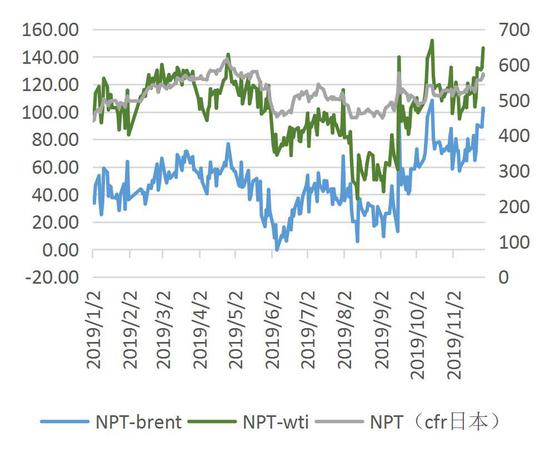

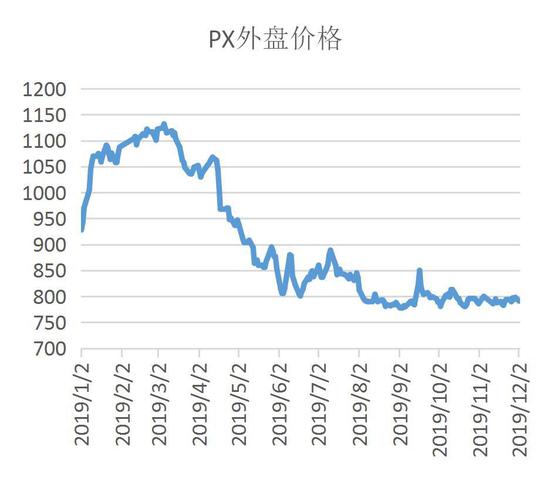

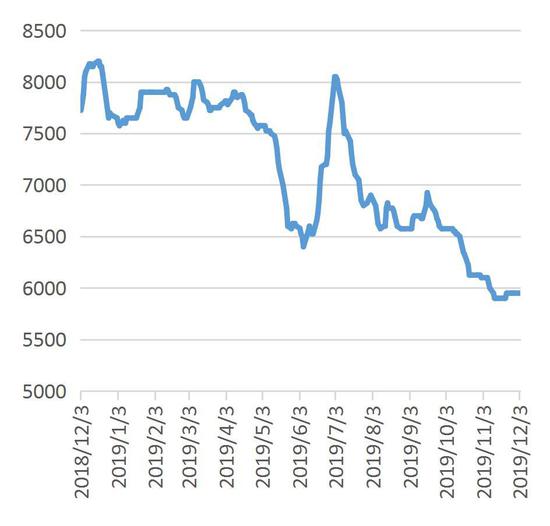

数据来源:CCF 中州能化研究所 图3:2019年PX现货价格

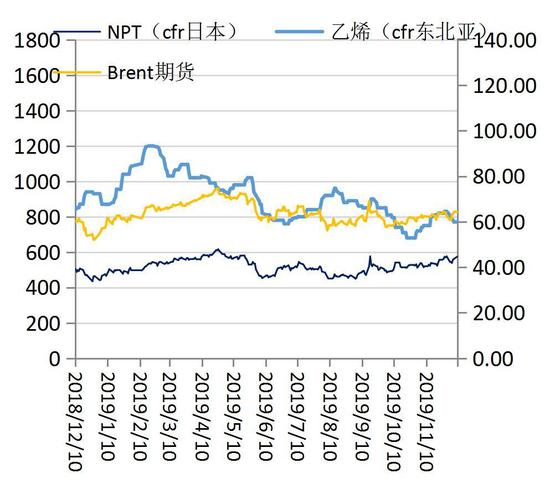

数据来源:CCF 中州能化研究所 正全球经济增长放缓,贸易摩擦等因素使得原油消费增长动力承压,不过也正是因如此,OPEC可能延长和加大减产,全球经济宽松预期,美联储降息使得美元走强等因素,一定程度上促进了原油价格的反弹走高。 2019年石脑油(CFR日本)价格基本在450-600美元/吨波动。石脑油-布伦特原油价差年内在6月、8月和9月收窄至历史低位。 图4:PX-石脑油价差及PX开工率

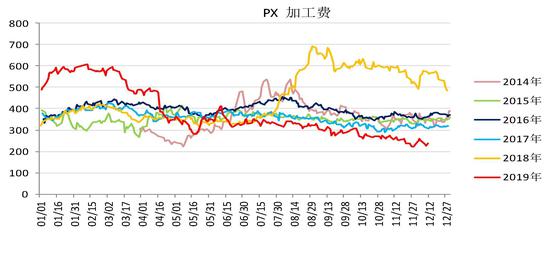

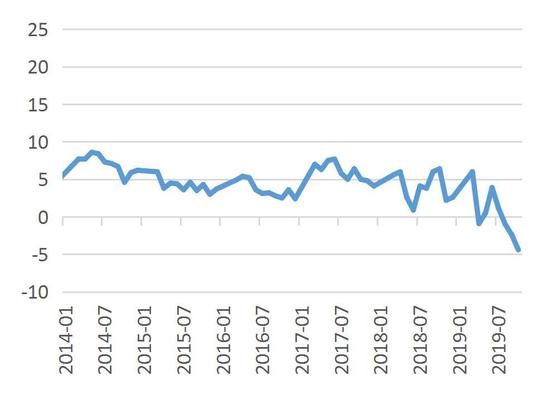

数据来源:CCF 中州能化研究所 PX价格在2019年内从3月份恒力炼化装置投产开始,呈大幅下跌态势,利润不断让渡给下游的PTA。截至11月底,PX加工费已经压缩至222美元/吨,为2014年三月份至今的历史最低水平。PX加工费在2018年下半年一度走阔,最高的时候接近700元,高效益刺激PX厂商进一步扩张产能,在2019年3月份恒力石化的450万吨大炼化装置投产前,PX加工费还能维持在500-600区间,恒力石化在2019年3月24日已经打通全流程,1号线225万吨/年的PX已经出合格品,1号线最初的开工率50-60%附近。2号线225万吨/年的PX也在5月中旬开车,负荷快速提升。另有中化弘润60万吨PX装置8月初出产品,恒逸文莱150万吨PX11月3日出PX,月底已提负至8成。浙石化400万吨装置和沙特Jazan85万吨装置据悉将在2020年投产。据悉配有原料二甲苯的中化弘润及大炼化装置,由于二甲苯利润良好,为完善产业链及保持长约供应,PX开工明年或仍保持在高位。PX加工差或进一步压缩。 11月份PX加工差的压缩很大程度上来自于原料端石脑油价格整体偏强的挤压。11月石脑油(CFR日本)均价涨至539美元/吨附近,相较于10月512美元/吨的均价上涨了27美元/吨,但PX(CFR中国)价格重心却基本维稳。PX无法跟随原料端上涨的根本原因是其自身供需矛盾压力。PTA和PX均有新的产能待投放,导致PX供应和需求均增加。但PTA加工差也在低位,无法让渡给上游PX,预计明年PX加工差仍有进一步压缩的可能,过程中或伴随被动减停产。 12月份以来,欧佩克与非欧佩克大会达成协议将2020年产量配额较2019年下调50万桶/日,欧佩克与非欧佩克将分别减产37与13万桶/日,沙特承担主要的减产量。减产协议的达成支撑油价,短期有较大幅度的提价,在成本端支撑下,PX价格及加工费也有所上涨。 1.2 2019年中国及亚洲PX产能产量分析 2019年中国PX新增产能:恒力石化450万吨/年,中石化海南炼化2期100万吨,中化弘润60万吨,若浙石化400万吨PX装置今年12月能兑现全条线投产预期,则中国PX产能合计将达到2503万吨;若兑现一半,则中国PX产能合计将达到2303万吨。 2019年度合计产量将达到1500万吨左右。 浙江石化目前已出石脑油,其总配套PX400万吨/年,其中一条200万吨/年计划在12月8日前后产出。另一条线或会在2020年初开启,暂不计入2019年产能。按照开工后年内50%的开工率计算,浙石化供应新增产量在7万吨左右。海外恒逸文莱150万吨吧/年在11月初投产顺利投产,尽管该企业在文莱,但PX全部供应给国内华南市场,11月底前后顺利运抵国内,后期的供应量将趋于稳定。青岛丽东也计划在12月中恢复生产。 1.3 2019年PX进出口及进口依存度分析 2008年以来,经过几轮的产能投放,我国PX的进口依存度逐步在下降。数据显示,2015年我国进口PX为1165万吨,同比增加16.8%,对外依存度大约为57%。2018年中国PX进口依存度在61%附近,2019年预计降至50%附近。预计2020年继续下降至36%附近。 我国PX进口结构:主要进口来源为韩国、日本等亚洲国家,其中韩国进口量最大,达到30%以上。 图5:PX进口及增速(万吨)

数据来源:wind 中州能化研究所 图6:PX进出口及进口依存度(万吨\百分比)

数据来源:wind 中州能化研究所 图7:PX净进口季节性(万吨\百分比)

数据来源:wind 中州能化研究所 2019年1-10月PX进口总量在1254万吨左右,较去年同期减少48万吨左右。 2019年的PX市场产能快速扩张,效益大幅度压缩,而未来中国PX仍旧有较多的产能投放规划。 图8:2019-2023年中国PX年度新增产能(万吨)

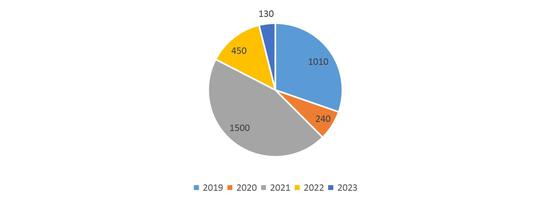

数据来源:郑商所 中州能化研究所 1.4 2020年亚洲PX市场格局前景展望 2019-2023年是PX产能新一轮的投放期,国内总投产量达到3330万吨。其中2021年的产能投放最多,占比53.19%,其次为2019年,占比30.33%。截止到2019年11月底,已经落实的新增产能有恒力石化的450万吨装置、中化弘润的60万吨装置以及中石化海南炼化的100万吨装置。2019年已经有60%的产能按计划投产,另外浙石化的400万吨装置(40%)也将在今年年底前投产,预计会先开200万吨,如果顺利会全部开通。2020年PX的计划投放产能有240万吨,加上浙石化待投产产能已经超过了600万吨,因此明年的供应压力依然很大。 表1:2019-2023年中国PX新增产能(万吨)

数据来源:郑商所 CCF 中州能化研究所 2019-2023年,海外总投产量达到819万吨以上,相较国内的新产能投放量是比较少的。 表2:2019-2023年海外PX新增产能(万吨)

数据来源:弘则研究 中州能化研究所 图9:PX加工费季节性

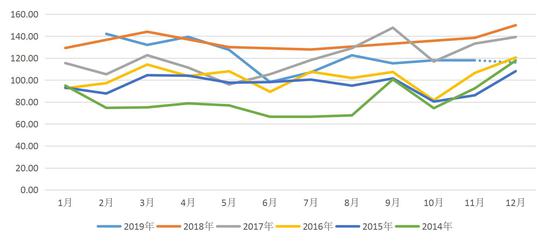

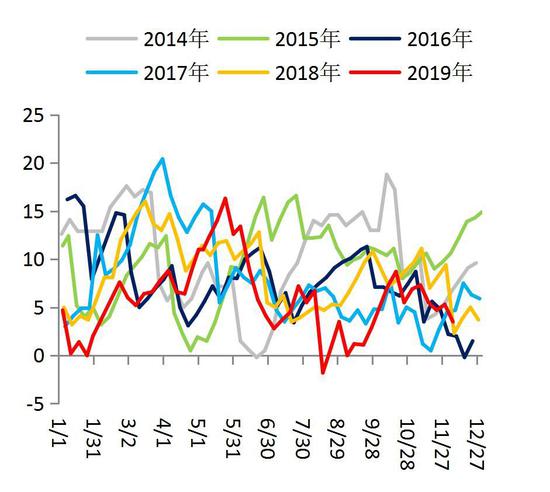

数据来源:CCF 中州能化研究所 PX表观消费量明年也会因下游PTA装置的大量投产而增加,或形成供需两旺的格局。2020年,国内大炼化装置的投产将会在一定程度上降低对外依存度,且成本较高的存量装置将会在加工差的压缩下被迫进行大幅度减停产,待加工费回升后复产。且此过程会在未来多次反复。预估明年PX-石脑油价差将会在200-300美元/吨波动,不排除价差达到200以下的情况出现。 二、2019年PTA市场运行分析及2020年展望 2.1 2019年PTA市场运行回顾——2019年两段加工费高点,新产能集中投放重回过剩 图10:PTA加工费季节性

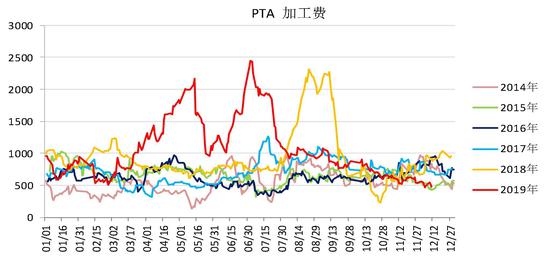

数据来源:CCF 中州能化研究所 2019年,PTA的加工差有两次明显的走阔,分别在3月和7月,原因分别是:3月,恒力石化450万吨装置投产导致PX加工费急剧压缩,利润让渡给下游的PTA;6月13日-7月2日TA1909合约走出逼仓式的上涨行情,14个交易日最大涨幅26%。尤其是7月1~2日,受G20会晤结果和贸易战缓和预期提振,PTA连续走出两个涨停板。 2.2 2019年中国PTA产能产量及需求分析 2.2.1 2019年中国PTA现存产能 我国PTA生产企业主要分布在华东和东北地区,其中的浙江占比最大为28.89%。其次是辽宁,占比在25.91%。另外在10%以上的还有江苏和福建。其余省份占比均在5%及以下。截至2019年12月初,国内总产能达到4898万吨,预估全年总产量为4467万吨左右。 图11:2019年中国PTA产能分布图

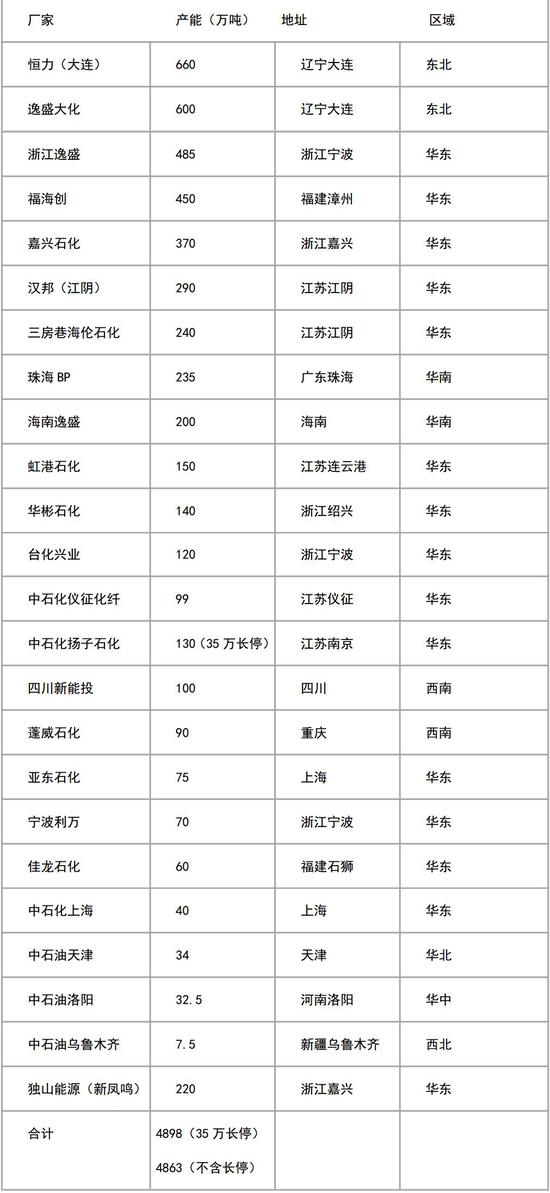

数据来源:CCF 中州能化研究所 表3:2019年12月前中国PTA生产企业产能明细(万吨)

数据来源:CCF 中州能化研究所 2.2.2 2019-2022年中国PTA新增产能 表4:2019-2022年中国PTA新增产能(万吨)

数据来源:郑商所 中州能化研究所 2019年12月至2020年PTA的新增产能预计将达到1140万吨,按照年均开工率95%左右计算,预计新增产量达1083万吨左右。产能增速将达到23%左右。考虑到新装置利用成本优势挤占存量装置的市场份额,100万吨以下的装置由于加工成本较高会被迫停产甚至产能出清,认为实际增量大约会在560万吨左右。 新产能的投放必将带来行业平均加工成本的下修。 包括最近投产的新凤鸣220万吨在内,截至2022年,PTA新增产能累计有3190万吨,随着新产能的投放,PTA的加工费不断压缩,目前现货加工费在600左右,相比较2014-2016那一轮400-500的加工费水平,目前PTA加工费仍有压缩空间。据统计,加工成本受装置规模、技术及投资成本等因素的影响,一般地,装置越大,加工成本越低。规模在100-150万吨的装置,加工成本在600-700左右,规模在200万吨及以上的装置,加工成本在500-600之间,大炼化装置成本难以按具体品种衡量,一般工厂算的是综合利润,所以往往会有更高的加工费压缩空间,因为大炼化不是效益不好就会停产,企业要考虑到综合效益。一般情况下,会通过调整产成品的比例来规避一些价格波动风险,但调整幅度一般不高于10%。 后期PTA新投产装置规模均在100万吨以上,其中100-150万吨规模的装置合计540万吨,占比在17%,其余装置规模均在200万吨及以上,占比83%,因此按加权平均计算的话,新产能的平均加工成本大约在567(元),而实际由于大炼化装置不能按单一装置来度量,加工成本可能更低,预计综合会在400-500左右。目前PTA产能为4678万吨(不包括新凤鸣220万吨新装置在内,因为新凤鸣产能11月初刚计入产能基数,新技术的成本应该比较低),按目前比较一致的市场认知,加工费的均衡点大约在500左右,到2022年,加工费的平均水平可能在480元左右。 恒力投产计划的确定性比较强。其两条线都是大炼化装置,并且投产的时间都在2020年一季度前,量产可能会在上半年完成,因此,加工成本压缩最明显的那段时间应该是今年年末一直到明年上半年。在这个时间节点算一下,投产量为840万吨,其中有500万吨为大炼化装置,按这500万吨加工成本在300元左右计算,新凤鸣的220万吨按500元左右计算,新疆中泰120万吨按550元左右算,估算加工成本大约在400左右。加工费打到600-700元就会有触发部分装置的减停产,预计明年大概率500元以下,低点可能像前面计算的在400元左右。但总归再平衡需要老产能出清,明年是工厂拼现金流的一年,一些大厂可能会选择主动出清老装置,为新装置产能腾出位置。 图12:中国PTA产能及增速(单位:万吨\百分比)

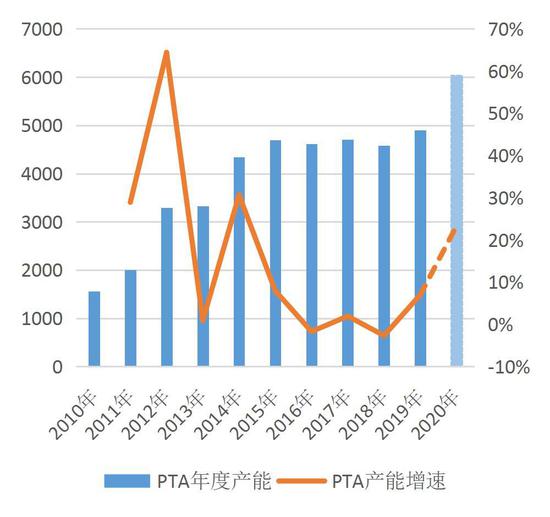

数据来源:CCF 中州能化研究所 图13:中国PTA产量及增速(单位:万吨\百分比)

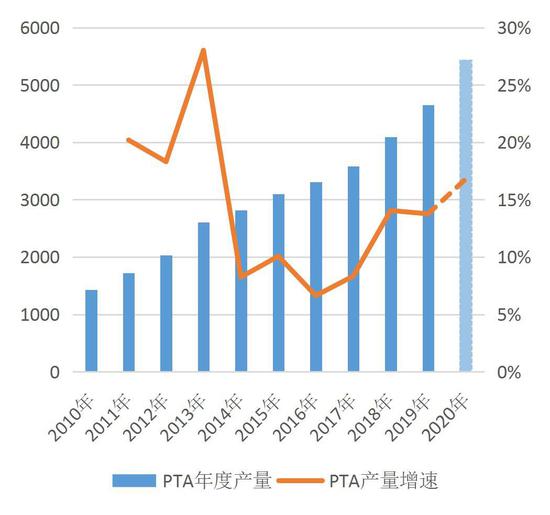

数据来源:CCF 中州能化研究所 2.3 2019年PTA进出口情况分析 PTA进口量从2012年开始显著下降,至2015年,基本达到国内需求消化国内供给,仅有少量进出口。2019年PTA进口量基本在10万吨以内,进出口总量基本平衡。由于今明两年国内新增投产的PTA装置较多,会挤占部分进口货的市场份额。明年PTA的进口量将会进一步压缩,甚至有可能出现净出口状态,或者进口量由于长协保持稳定,但增加出口量,从而达到新的平衡。 图14 2019年PTA净进口

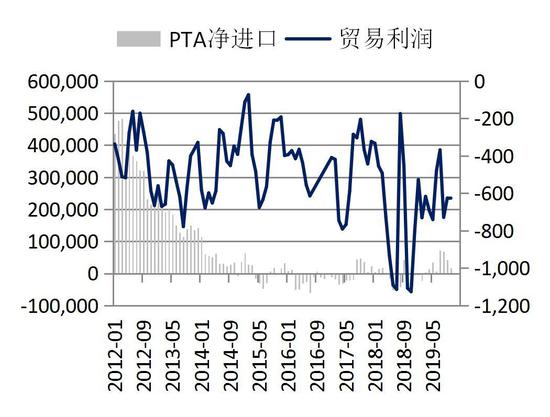

数据来源:wind 中州能化研究所 图15 2019年PTA社会库存(万吨)

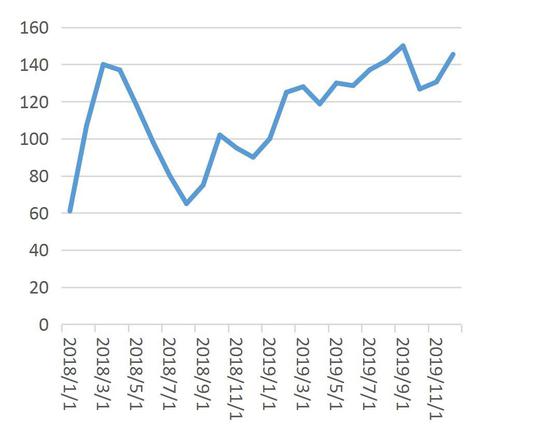

数据来源:隆众 中州能化研究所 2019年PTA社会库存年内变动与PTA现货价格有关,在价格高企的3月份和7月份,下游采购意愿不高,导致库存累得比较快。根据工厂反映,前期很多聚酯厂一直跌价补货但是用不掉,所以会有推迟提货。TA有一部分库存名义上卖掉了,实际上这部分库存还在工厂内。 2.4 新的产能扩张周期下中国PTA市场展望 2019年PTA基差变动的大概区间为【-150,+300】,当出现大厂挺价且期货盘面大幅下跌的情况时,基差变动比较剧烈,比如2019年5月14日;在期货盘面跟随现货大幅拉涨的时候,也会因为速度不一造成基差的异动,比如2019年7月初。 图16 2019年PTA基差

数据来源:CCF 中州能化研究所 图17 2012-2016年PTA基差

数据来源:CCF 中州能化研究所 回顾上一轮2014-2016年产能投放的阶段,基差基本为负值,表明新产能投放对于现货的压力大于对于期货盘面的压力,因为产能投放压力是从现货端向期货端传导的。2020年,尤其是大炼化装置投放的集中期的第一季度,现货价格被压制的最严重的,预计基差也会在此段期间出现阶段性的低点位置。后面随着现存装置的减停产或产能出清,基差将会重回0值附近波动的情况。当然,具体的走势还要看是否有行情异动或者工厂的行为。 三、2019年乙二醇市场运行分析及2020年展望 3.1 2019年乙二醇市场运行回顾 3.1.1 现货市场行情 图18 石脑油制上游外盘价格(单位:美元)

数据来源:CCF 中州能化研究所 图19 MEG煤制上游内盘价格(单位:元)

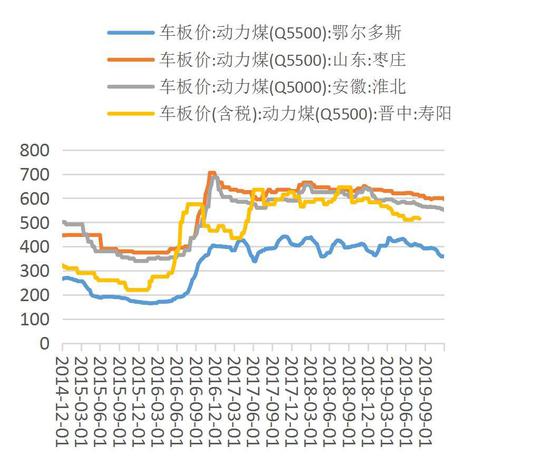

数据来源:wind 中州能化研究所 图20 MTO制乙二醇上游价格(单位:元)

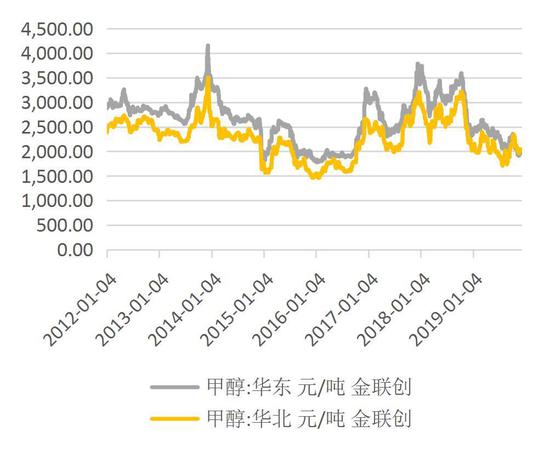

数据来源:wind 中州能化研究所 图21 MEG煤制及油制现货价格(单位:元)

数据来源:wind 中州能化研究所 图22 MEG港口库存季节性(单位:万吨)

数据来源:CCF 中州能化研究所 图23 MEG国内综合开工率季节性(单位:%)

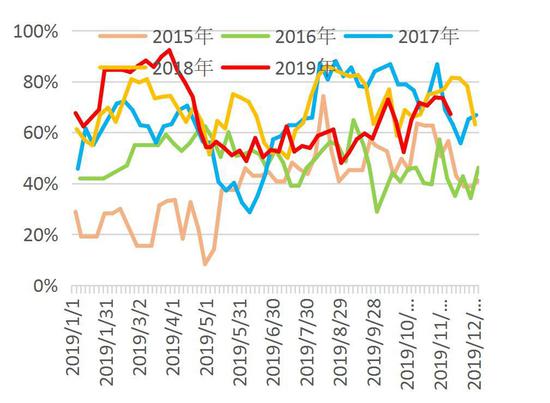

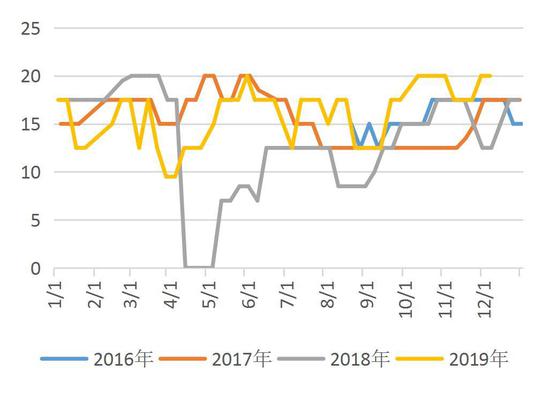

数据来源:CCF 中州能化研究所 图24 MEG煤制开工率季节性(单位:%)

数据来源:CCF 中州能化研究所 图25 MEG乙烯法开工率(单位:%)

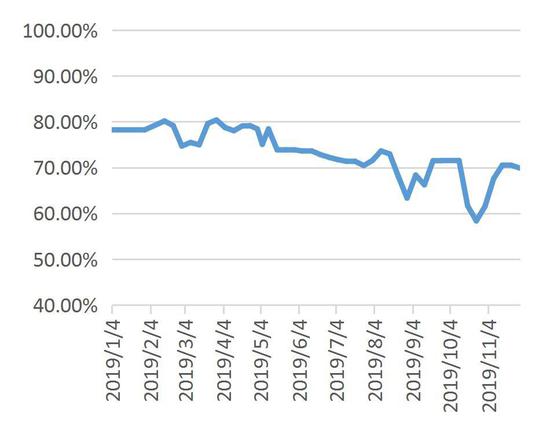

数据来源:隆众 中州能化研究所 图26 MEG华东某主流库区发货量(单位:吨)

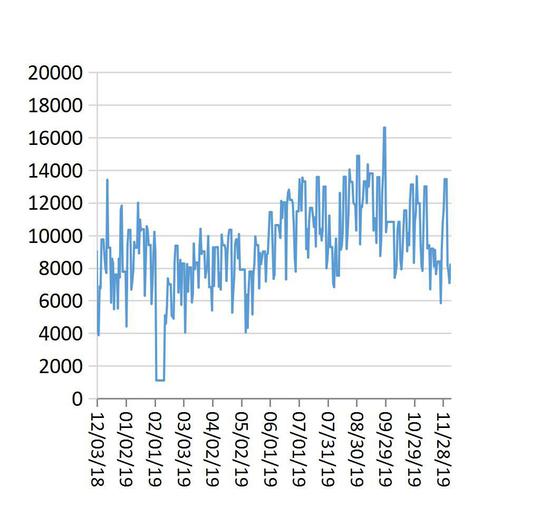

数据来源:CCF 中州能化研究所 图27 MEG进口利润(单位:元)

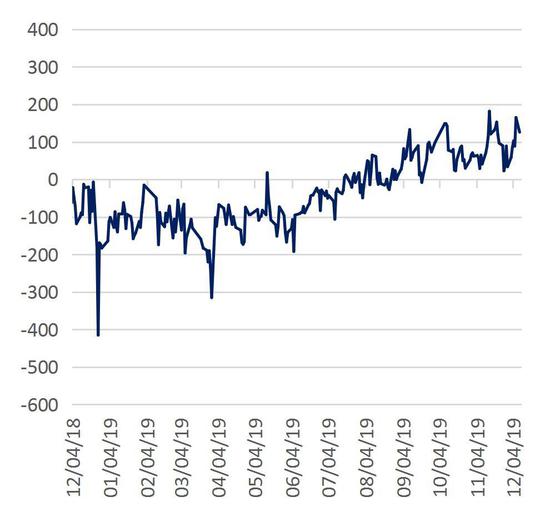

数据来源:wind 中州能化研究所 图28 MEG各工艺利润(单位:美元\元)

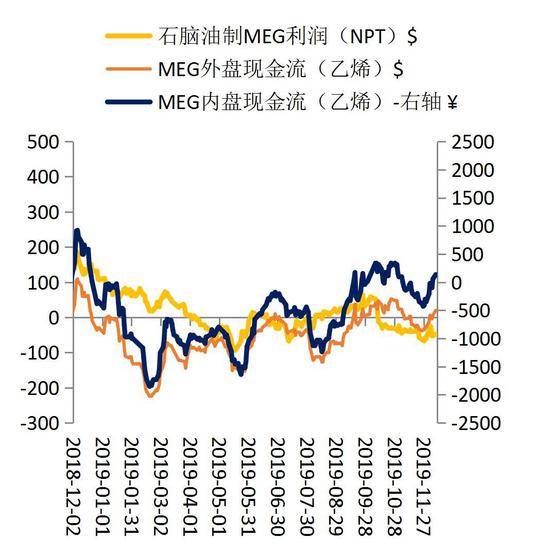

数据来源:wind 中州能化研究所 图29 内盘甲醇(2113, 31.00, 1.49%)制乙二醇利润(单位:元)

数据来源:wind 中州能化研究所 乙二醇从2018年9月开始价格不断下挫,煤制与油制的价格走势基本一致,阶段性出现分化时,导致价差走阔,其中价差最大的是2019年9月17日,由于“9.14”沙特遇袭事件导致的油制乙二醇供应端出现短缺,油制乙二醇现货价格大幅上涨,当时盘面主力期货EG2001合约也出现了接近两个涨停板的涨幅。 11月下旬由于从沙比克进口的乙二醇船货收到污染,乙二醇港口库存的累库预期再次被推后。预计12月中下旬聚酯集中检修叠加可能的小幅累库,才会开始出现供需转弱的情况,且由于库存绝对值还是在历年的低位,距离本年度库存的最高点4月19日的143.6万吨已经去库逾2/3。而相较于那个阶段的现货最低价格4200多元/吨来说,目前价位并不算高。 2019年度各个工艺流程都处于薄利润或亏损附近,其中,甲醇制乙二醇工艺由于平均成本较高,年内基本处于亏损状态,且亏损最严重的时候达到近2000元/吨。乙二醇综合开工率及煤制开工率年内从5月份后也基本维持在60%-70%之间的较低水平。乙烯法制乙二醇由于成本优势开工率上半年基本维持在70%-80%以上的高位,下半年略低在60%-70%左右。 3.1.2 期货市场行情 EG期货上市仅一年时间,从走势看,从2018年12月10日上市到2019年7月都是下跌的趋势,虽然港口库存从4月开始下降,但6月之前去库速度比较缓慢,市场对于去库的确定性不强。7月之后,库存大幅去化,价格也在确定的去库趋势下逐步攀升。期现走势基本一致,基差大致波动区间为【-200,+200】。 年度黑天鹅事件:乙二醇期货的年度黑天鹅事件“9.14”沙特油气装置遇袭,事件使沙特天然气和伴生气供给骤减,作为直接下游产品的乙二醇受影响尤为明显,EG2001合约两日狂涨600点,瞬间回到3月大跌之前的水平,随后装置复产消息刺激下又再度下跌至上涨前水平。事件始末:9月14日凌晨,沙特国家石油公司(阿美石油公司)位于沙特东部城市达曼附近的布盖格工厂以及胡赖斯油田的两处石油设施遭遇无人机袭击,随即引发火灾。据沙特能源大臣阿卜杜勒-阿齐兹·本·萨勒曼15日证实,袭击导致沙特的原油供应减少570万桶/日,同时天然气供应量也将减少约20亿立方米,导致乙烷和液化天然气产量萎缩50%。之后的几周事件,不断传出各种减产恢复和预期过于乐观的消息博弈,EG2001合约价格也在消息面的刺激下多次改变走势。从此次事件可以看出,EG期货盘面对于消息面的反应激烈且反应速度很快,行情通常会在消息出来的短时间内走完,上市首年,EG波动率已经阶段性超过了老牌期货品种PTA,预计未来EG仍会在消息面影响和资金的高度参与下宽幅波动。 图30 MEG期货及现货价格(单位:元)

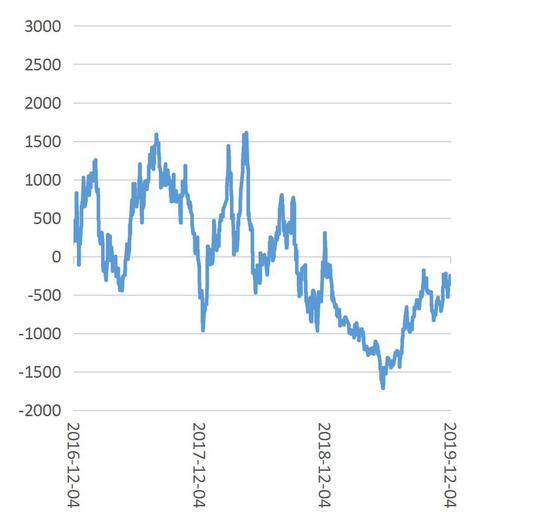

数据来源:CCF 中州能化研究所 3.2 2019年乙二醇产能产量分析 3.2.1 2019年国内MEG现存产能及产量情况 截至报告发布时,国内乙二醇产能1080.5万吨/年,其中煤制总产能为451万吨/年。 3.2.2 2019-2022年国内MEG预计新增产能 本年度末新装置投产情况:恒力石化90万吨乙二醇精制装置计划12月份第一周试生产打通流程,乙烯制乙二醇装置计划12月20日试车,预计12月末出产品。但新装置投产初期是采购乙烯进行倒开车,等开车稳定后产能才会计入总产能。兖矿内蒙古荣信化工40万吨装置于2019年12月初去的开车审批,预计春节后量产,加上浙石化大炼化装置配备的75万吨乙二醇装置,以及明年第一季度,国内MEG总产能将会达到1285.5万吨/年,国内产能增速达到20%。若装置投产计划全部兑现,则2020年的产能增速将达到月75%,产量增速也将达到68%左右。国产乙二醇将大幅挤压进口乙二醇的市场份额,降低进口依存度。 表5:2019-2020年中国MEG新增产能(万吨)

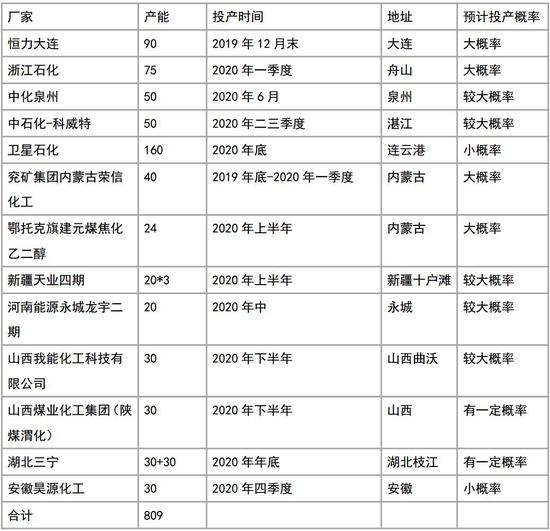

数据来源:CCF 中州能化研究所 图31 MEG产能及增速(单位:万吨\百分比)

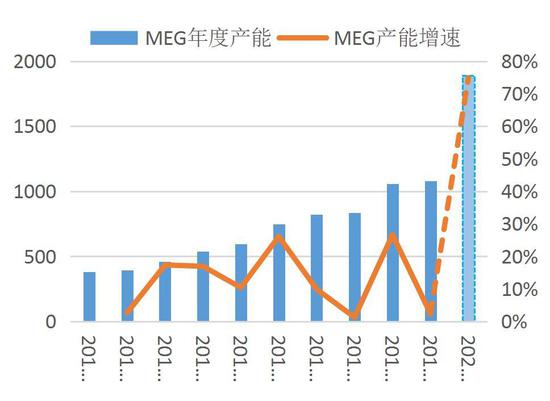

数据来源:CCF 中州能化研究所 图32 MEG产量及增速(单位:万吨\百分比)

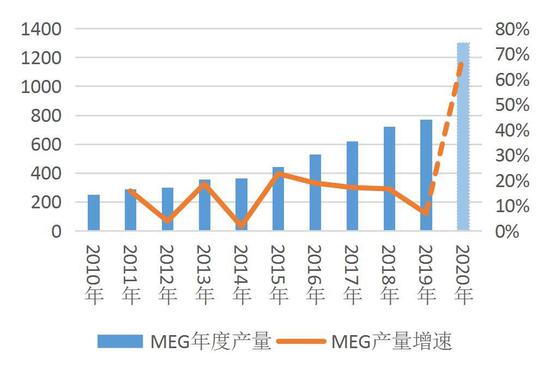

数据来源:CCF 中州能化研究所 3.3 2019年乙二醇进出口数据分析 2019年MEG月度进口量基本在100万吨以内,但较2018年进口总量有所增加,增量主要用于补足国内增加的聚酯需求(较2018年增加了近150万吨左右,月均增量达到20万吨左右)。MEG进口量年内除6月份较低外其余月份较为平均。 图33 MEG进口量(单位:吨)

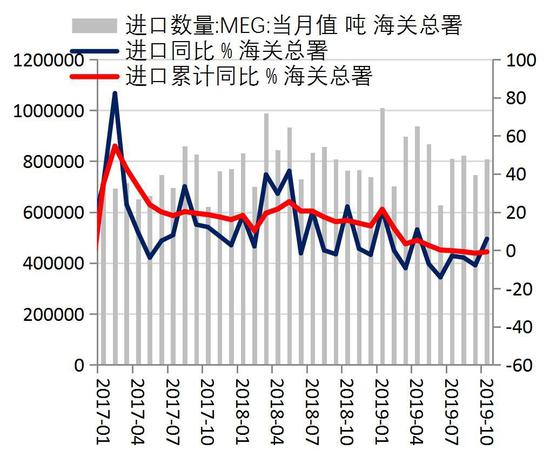

数据来源:wind 中州能化研究所 图34 MEG出口量(单位:万吨)

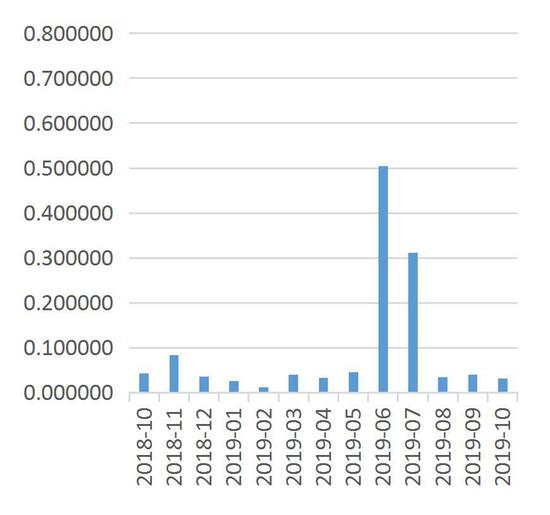

数据来源:wind 中州能化研究所 3.4 2020年乙二醇市场展望 按照12月产量估计为68.5万吨计算,2019年乙二醇总产量大约在770万吨左右,相当于年均开工率在71%。如果2020年新增产能投放全部兑现,总产能将达到1889.5万吨,按照平均开工率70%计算,明年的总产量将达到1300万吨左右。但由于过程中可能会出现新增的大炼化装置依靠自身的成本优势和原料优势挤占小的现存装置市场份额的情况,被迫减停产会导致产量的缩水,预估明年的年总产量大约在1000万吨左右。 2019年MEG社会库销比变动区间为【0.8,1.8】。截至2019年11月底,库销比已回落至1个月附近的年内低位,现货偏紧。12月中下旬至2月初将会迎来春节期间的累库,库销比或会有较大幅度的上升。 2018年进口总量在1550万吨左右,对比MEG和聚酯的投产计划情况,按照聚酯对MEG的消耗比例计算,2019年增加至近1700万吨。2020年进口量预计较2019年将会增加近110万吨,进口增量远低于国内产量增量。月均出口量或仍维持在1000吨以内。 2020年乙二醇的供需偏松,2019年各工艺已经在亏损附近,明年随着新产能的投放,供应端压力进一步增加,需求也有相应增量但不及供给端。炼化一体化装置带动行业平均成本重心下移,煤化工装置带动行业平均成本上移,未来在供应压力下乙二醇将贴近两者博弈形成的新的行业平均成本运行。 表6:2020年国内乙二醇装置检修计划

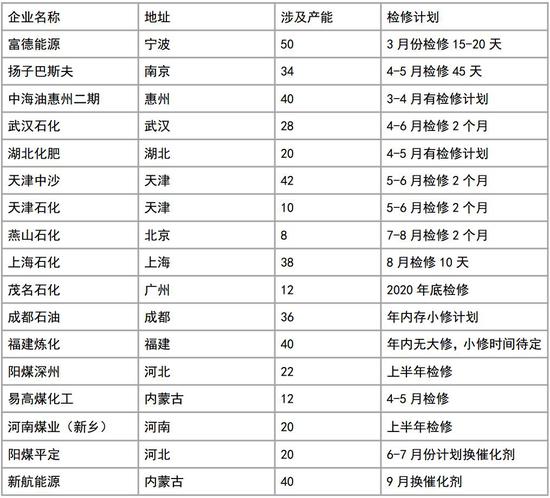

数据来源:CCF 中州能化研究所 2020年乙二醇装置检修计划主要集中在第二季度,目前已出计划的二季度检修涉及产能达278万吨,其中检修时间最长达2个月,2020年上半年新装置计划投产若全部兑现大约有289万吨,供给压力或阶段性通过装置检修得到释放,以维持乙二醇价格的稳定。 图35 MEG净进口季节性

数据来源:wind 中州能化研究所 图36 MEG港口库存和社会库存(含预测)

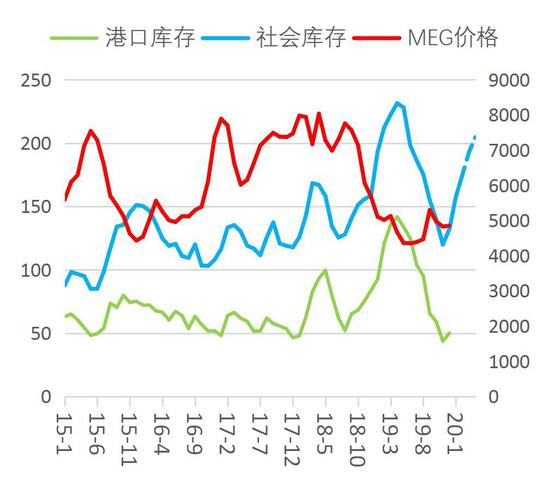

数据来源:CCF 中州能化研究所 图37 MEG社会库销比(单位:元\月)

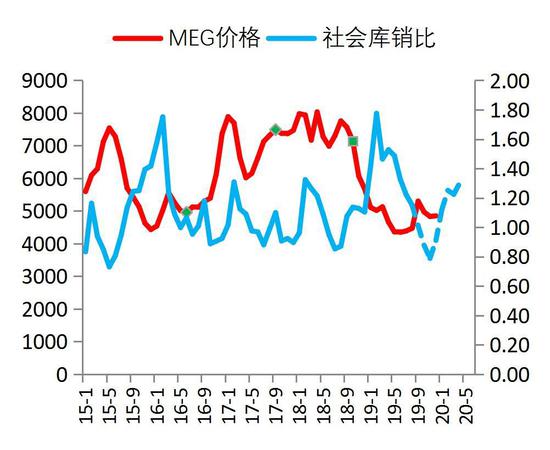

数据来源:CCF 中州能化研究所 图38 MEG表观需求(单位:万吨)

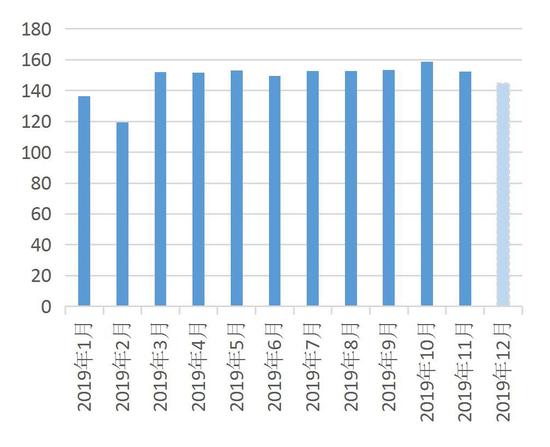

数据来源:CCF 中州能化研究所 四、2019年聚酯市场运行分析及2020年展望 4.1 2019年我国聚酯总体产能产量情况及新产能投放后展望 2018年12月初国内聚酯总产能在5377万吨,2019年年初聚酯产能在5477万吨,截至2019年11月聚酯新增产能283万吨,总产能达5760万吨。其中涤纶短纤的总产能为758.5万吨。2019年12月1日起,聚酯产能基数上修至5848万吨,新增聚酯装置包括:长丝:恒优30万吨,山东华宝10万吨,常熟恒意3万吨,瓶片:逸盛大连35万吨,切片(膜级):双星彩塑10万吨。也就是说,2019年全年实际新增产能371万吨。 2019年聚酯产品总产量近5000万吨,折合PTA的需求在4300万吨,加上出口和其他领域需求,2019年PTA总需求在4480万吨左右。估算的聚酯折合MEG的需求在1700万吨左右。 2020年聚酯产能将达到6180万吨,聚酯折合PTA需求为5300万吨左右,总需求达到5480万吨左右,增量大约在1000万吨,考虑到聚酯装置投产的不确定性要远大于PTA装置,因此明年大概率PTA会出现供给过剩的情况。聚酯增量折合MEG的需求增量大约在340万吨,而MEG的国内产量增量大约在为230万吨,相差的110万吨将通过进口增量来填补。 2011–2012年是我国聚酯产能投放的高峰期,导致行业供需失衡,行业产能投放速度逐年走低,至2016年滑落至谷底。据CCF统计,2016年12月31日,国内聚酯产能在4585万吨;2017年底,聚酯产能达到4813万吨。2018年底,聚酯产能增至5377万吨。2019年11月1日起,聚酯产能达到5760万吨,2019年新增产能逾400万吨。2020年,聚酯投产计划大约在700万吨左右,若投产计划全部兑现,2020年底,PET产能总数将达到近6500万吨。但聚酯投产的不确定性远高于PTA装置,且从数量上看,也远低于PTA装置的投产量,因此PTA的加工费向下游聚酯让渡的可能性较强。 2019年聚酯产能增速约为5%,较2018年14%的增速下降明显,据产能投放计划,明年聚酯产能增速将达到7%左右,产量增速将达到5%附近。 图39 聚酯产能及增速(单位:万吨\百分比)

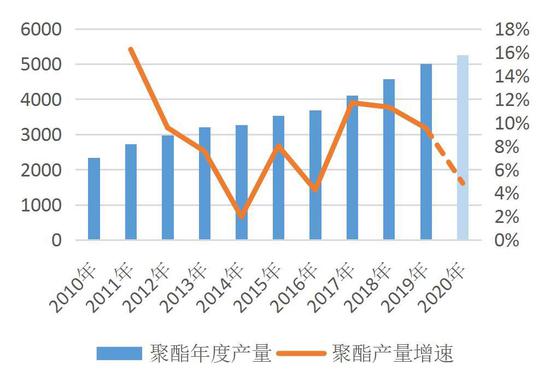

数据来源:CCF 中州能化研究所 图40 聚酯产量及增速(单位:万吨\百分比)

数据来源:CCF 中州能化研究所 表7:2019Q4-2021年PET投产计划

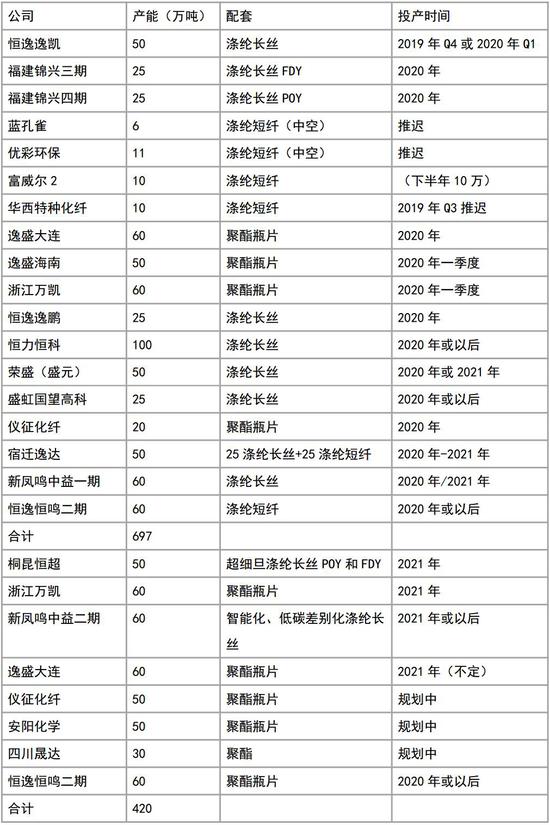

数据来源:弘则研究 中州能化研究所 4.2 2019年聚酯价格及加工费变动情况 涤纶长丝加工差平衡点POY为1150元,DTY为1300元,FDY为1550元。涤纶短纤为1100元,聚酯切片和聚酯瓶片分别为400元和800元。2019年聚酯各品种价格重心均下移。聚酯产品利润在亏损和修复间反复。其中FDY从9月中旬开始持续亏损,DTY利润最高,瓶片、切片和短纤则呈现阶段性亏损。 图41 POY加工费季节性(单位:元)

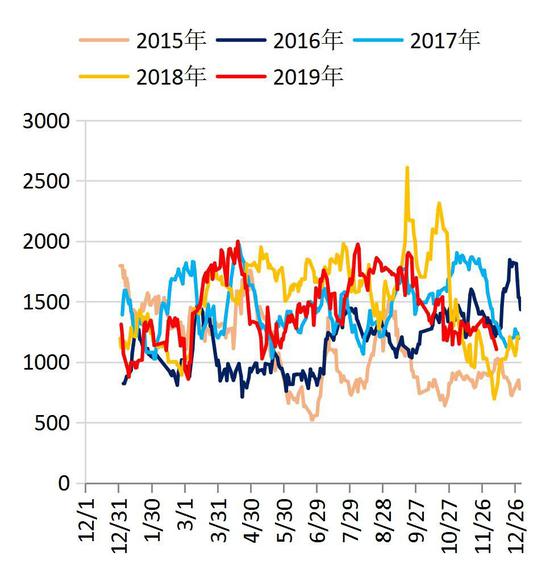

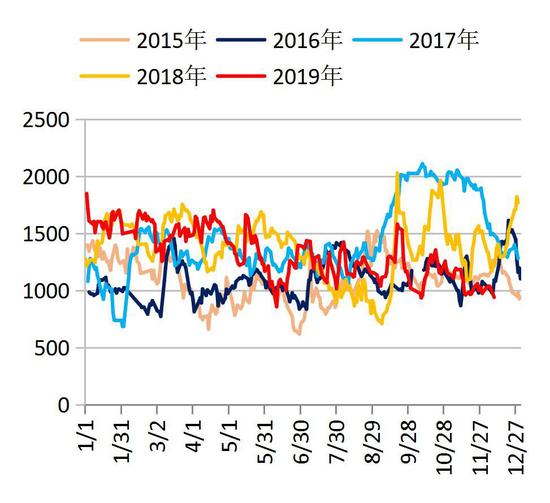

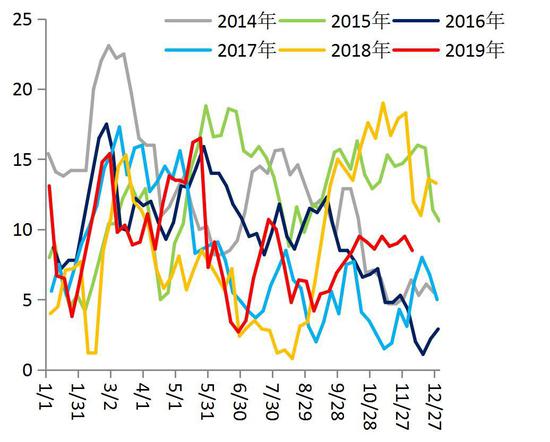

数据来源:CCF 中州能化研究所 图42 DTY加工费季节性(单位:元)

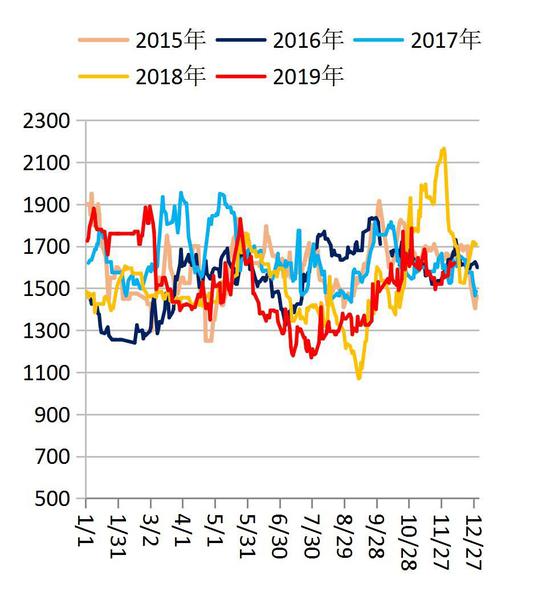

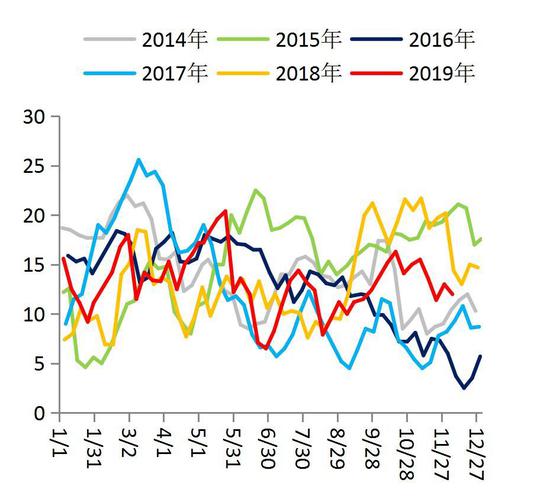

数据来源:CCF 中州能化研究所 图43 FDY加工费季节性(单位:元)

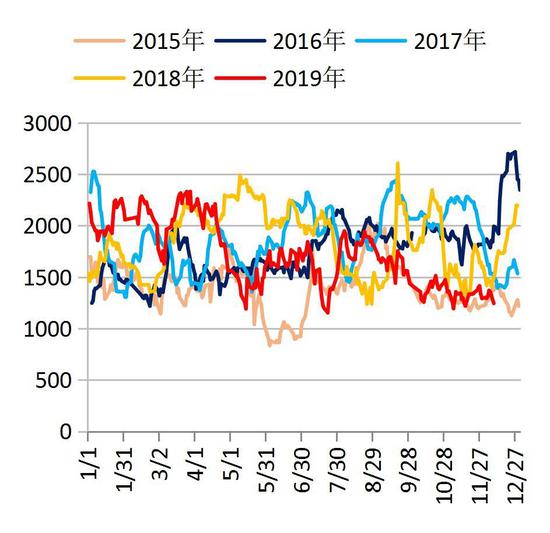

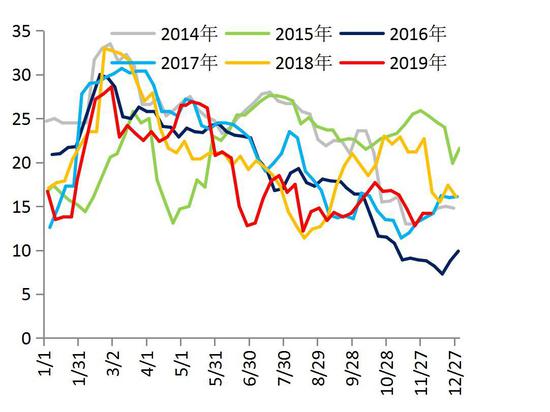

数据来源:CCF 中州能化研究所 图44 短纤加工费季节性(单位:元)

数据来源:CCF 中州能化研究所 图45 瓶片加工费季节性(单位:元)

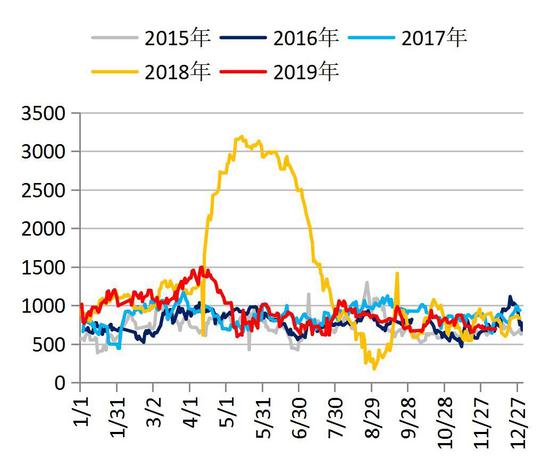

数据来源:CCF 中州能化研究所 图46 长丝POY、FDY、DTY价格(单位:元)

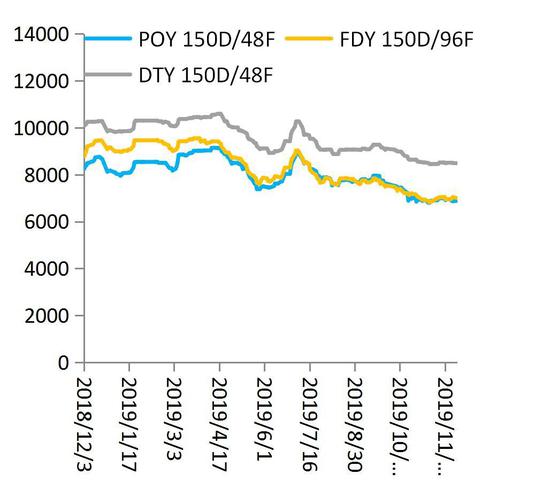

数据来源:CCF 中州能化研究所 图47 瓶片短纤价格(单位:元)

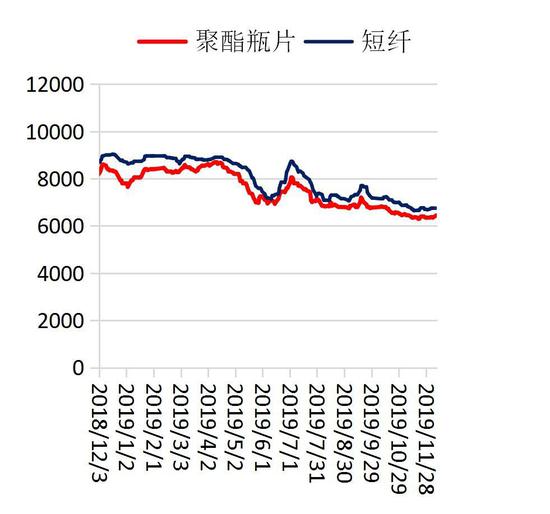

数据来源:CCF 中州能化研究所 图48 半光切片价格(单位:元)

数据来源:CCF 中州能化研究所 4.3 2019年聚酯库存及开工率变动 图49 POY库存季节性(单位:天)

数据来源:CCF 中州能化研究所 图50 FDY库存季节性(单位:天)

数据来源:CCF 中州能化研究所 图51 DTY库存季节性(单位:天)

数据来源:CCF 中州能化研究所 图52 涤纶短纤库存季节性(单位:天)

数据来源:CCF 中州能化研究所 图53 聚酯瓶片库存季节性(单位:天)

数据来源:CCF 中州能化研究所 图54 聚酯开工率季节性(单位:%)

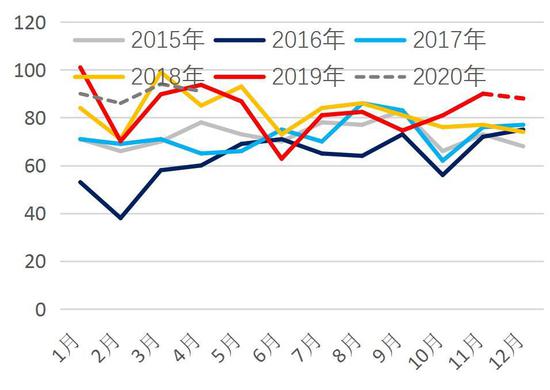

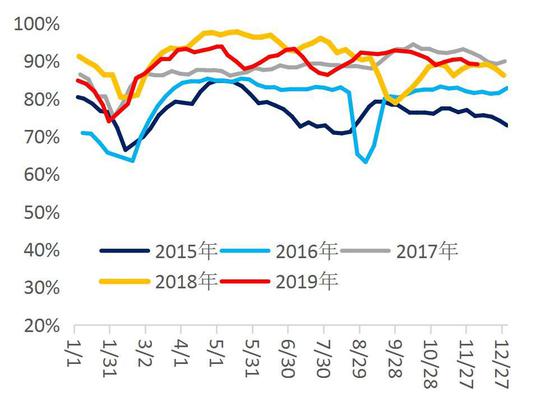

数据来源:CCF 中州能化研究所 2019年涤纶短纤平均库存在近5年中是处于较低水平的,聚酯厂反映涤纶短纤的利润尚可。2019年涤纶长丝DTY的平均库存在近5年的较低水平,利润最可观。聚酯厂可根据各品种的利润情况调节产量,例如将聚酯瓶片转产切片,以稳定高亏损品种价格。 五、终端坯布纺织服装类 受到贸易战的影响,2019年纺服出口金额整体低于2018年。终端话语权较强,聚酯利润或让渡部分给终端纺服企业。 根据国家统计局数据,2019年1-10月,服装行业规模以上企业累计完成服装产量203.38亿件,同比下降0.83%;社会消费品零售总额334778亿元,同比增长8.1%,其中,限额以上单位服装类商品零售额累计7675亿元,同比增长2.6%;我国服装行业实际完成投资同比下降0.5%;服装行业规模以上(年主营业收入2000万元及以上)企业13760家,累计实现营业收入13077.04亿元,同比微降0.21%;利润总额685.27亿元,同比下降3.39%;营业收入利润率5.24%,比上年同期下降0.17个百分点。 2019年1-11月我国纺织品服装累计出口2468.8亿美元,同比下降2.7%,其中纺织品出口1092.6亿美元,同比微增0.1%,服装出口1376.2亿美元,同比下降4.7%。2019年11月我国出口纺织纱线、织物及制品99.534亿美元;2019年1-11月我国出口纺织纱线、织物及制品1092.631亿美元,同比增长0.1%;2018年1-11月我国出口纺织纱线、织物及制品1092.023亿美元。 2019年服装类零售额当月同比较2018年下降明显。往年年末服装零售额会有较明显的上涨,预计19年后两个月也会有所增长,但增量较去年减少。纺织服装服饰业工业增加值当月同比自2019年8月开始为负值。 图55 纺织品服装出口

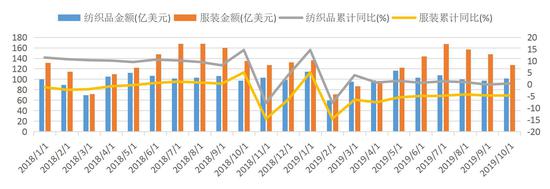

数据来源:wind 中州能化研究所 图56 服装类零售额

数据来源:wind 中州能化研究所 图57 纺织服装服饰业工业增加值当月同比

数据来源:wind 中州能化研究所 终端织机和加弹开机负荷有明显的季节性特点,一般会在农历小年,也就是春节前10天左右,开工率会降至5%-10%的极低为,而从70%-80%高位的滑坡式下降大约起始于每年11月中下旬。年后会有一个急速攀升回归的过程,2月底3月初可恢复至下降前的高位水平。 12月-次年2月由于终端的开工基本停滞,叠加相对高位的坯布库存,终端存在资金压力,或存在少量抄底意向,但量不会太大。整体终端走弱确定,2020年3月后,织机及加弹开工率回升,或带来坯布去库,如果贸易战能够在15日达成利好协议,则可能会在年前抄底空间上有一个较大的提升,年后3-5月份的季节性去库也会加速。6月开始会再次出现累库,直到“金九银十”的传统旺季来临会在年内第二次步入去库通道,并随着旺季结束而二度累库。 2019年坯布库存始终高企,年内最低库存也达到了34天,相比2017、2018年的20多天的低位,库存压力始终无法释放。2020年坯布库存压力或在宏观面转好的带动下有所减轻,但想要回到前两年的低位可能性比较低。原料PTA、乙二醇供需压力的释放大概率通过供给端改善来完成。 图58 江浙织造开工率季节性(单位:%)

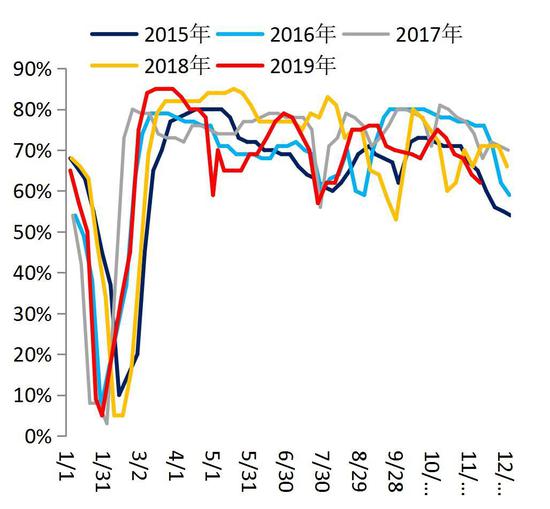

数据来源:CCF 中州能化研究所 图59 综合加弹开工率季节性(单位:%)

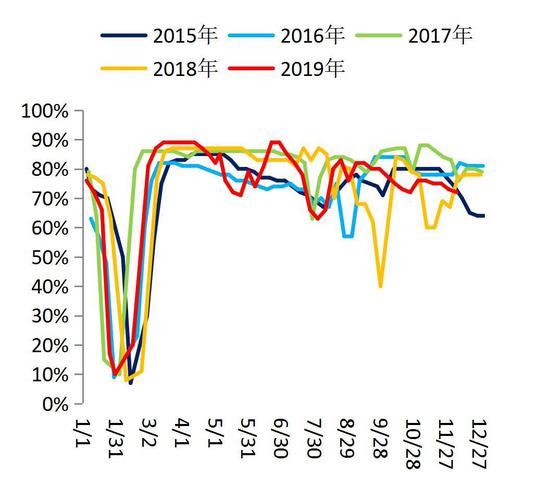

数据来源:CCF 中州能化研究所 2019年终端坯布库存也维持在历年的高位,去库始终不畅,金九银十旺季最低库存也仍在37.5天的高位。轻纺城成交量总体较2018年弱,仅在7-10月偏强。 图60 盛泽地区样本织造企业坯布库存(单位:天)

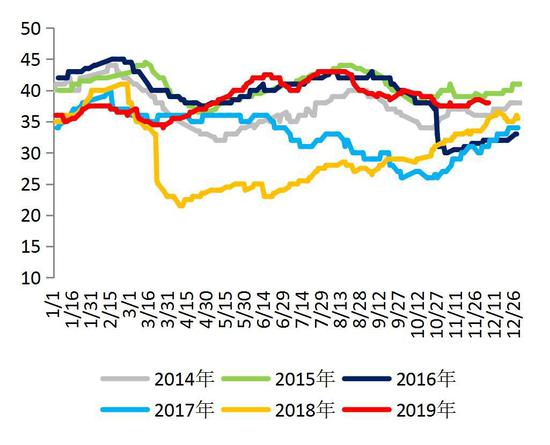

数据来源:wind 中州能化研究所 图61 轻纺城成交量日均季节性(单位:万米)

数据来源:CCF 中州能化研究所 中州期货 |

|

|  |

|