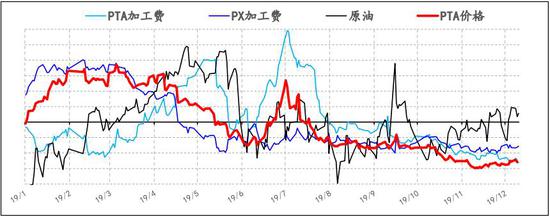

核心提要 如果说2018年是PTA(4796, -50.00, -1.03%)惊天地上央视的牛市之年,则2019是PTA牛转熊的一年,2020年是确定进入熊市的开局之年。行业再一次迎来新一轮产能投放风暴,供应确定面临过剩,高库存、低利润将成为常态,高成本装置的被迫降幅停车将成为市场主动缓解供应过剩的典型调节手段。 供需过剩将意味着PTA行业利润受到压缩,但PTA绝对价格还要受到成本端PX、下游聚酯以及原油等因素的影响。随着国内大炼化的陆续运营,国产PX供应量在2018年已经大幅提升,进口供应遭遇挤压,在这种情况PX加工费自2018年下半年以来一直成本线附近摩擦,展望2019年甚至以后2-3年,PX同样面临落后产能淘汰的问题,对PTA价格难有支撑。聚酯行业在差异化有序竞争,产能增速平缓,自身供需情况相对乐观,但对于PTA的集中的大幅投产,显然没有如此高承受能力。 新的供需格局下,对PTA的交易操作思路也需要做出调整。2018-2019年,上游PX、PTA自身以及下游聚酯利润都很不错,整条产业处在景气上行周期内,上下游产业的高利润意味着绝对价格有着很大的上下空间,会有趋势性行情。进入2020年,产业链利润均大幅缩窄,上涨有下游拖累和高库存压制,下跌有成本支撑,难有趋势大行情,操作思路需要转化为波段操作为主。 不知过去,怎晓未来,本文首先结合2019年PTA期货行情,对影响价格的因素进行剖析;然后对PX、PTA、聚酯在2019的行业变化进行了深度梳理,在回顾过去基础上,对2020年产业链情况作出推演;最后针对PTA价格的评估提出思路,以供交流。 1.整体行情回顾:前半程宽幅震荡,下半场持续下跌 2019年PTA前半程宽幅震荡,下半场持续下跌。如果想剖析PTA行情变化背后的原因,就需要先了解影响行情的核心因素。我们倾向认为PTA期货价格由4部分构成:原油、PX加工费(可以理解为PX环节的利润)、PTA现货加工费(可以理解为PTA环节利润)、基差(连接期货和现货的纽带)。下面将通过以上4个方面来推测每个阶段影响PTA行情的关键因素。 图:PTA价格走势

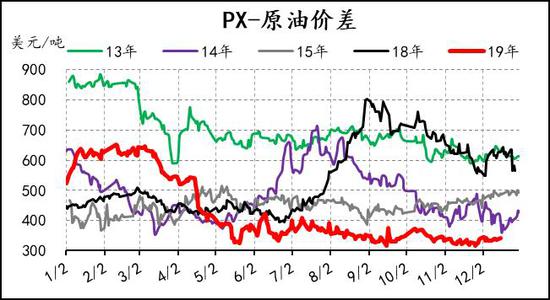

资料来源:信达期货研发中心整理 1月份,PTA以上涨为主,PTA环节利润变化不大,说明PTA自身供需没有太突出的矛盾;原油宽幅震荡为主,对PTA无方向性引导;PX环节加工费大幅增加,意味着PX供需偏紧,PX的成本支撑导致PTA价格的上涨。 2-3月份PTA震荡为主,在这期间原油涨势明显,PTA加工费持续上涨(PTA供需可能偏紧),但为什么PTA期货价格没有上涨呢?问题出在PX上,PX加工费持续缩减,说原料端PX从供需偏紧转为供需宽松,两个因素支撑上行,一个因素支撑下跌,整体表现为震荡。 4-5月份跌势顺畅,PX加工费持续缩减,原油和PTA加工费也在后期均下行,多因素共振下PTA跌势顺畅。 6月份强劲上行,此时PX已经跌至低位,对PTA价格无法引导作用;原油价格偏强运行,PTA加工费大幅增加,意味着该阶段PTA供需很是偏紧。 7月初,在6月份PTA大幅上涨以后,产业链上下游存在尖锐矛盾,造成聚酯产业链所有的利润集中在PTA环节,最终下游的停车降负导致PTA需求的坍塌,引起行情高位快速回落。 7月以后,PTA持续下跌。PTA加工费也是一路走低,说下市场不缺货,PTA供需持续宽松;PX端一直保持窄幅震荡,对PTA价格影响微弱;原油虽在9-10月份大幅度波动,但PTA价格表现相对平静,说明自身的供需压力确实是很大。 通过以上的分析,可以发现2019年影响PTA价格的关键在于PX加工费和PTA自身加工费,在分析过程中,我们不禁发问: 1.为什么PX加工费在3月份以后开始大跌,并在下半年一直保持弱势震荡? 2.为什么上半年PTA加工费波动很大,下半年持续下跌为主? 3.最关键是2020年PTA价格预计会有怎样的表现? 下面我们就针对以上3个问题,剖析过去,推演未来。 2.PX:国内新产能集中投产,进口供应遭遇最强挤压 2.1.新产能集中释放,PX加工费被按在地板上摩擦 2018年我国PX产能约1463万吨,2019年内腾龙芳烃复产、恒力石化等新装置投产,产能合计增加近1000万吨(包含恒逸文莱项目,浙石化产能计入2020年),产能增速创下历史新高。 产能大幅提升,导致行业利润持续压缩。3月份恒力450万吨装置先后投产,把PX-原油加工费从600美金/吨直接拦腰斩断到350美金/吨。随着其它装置陆续投产,PX加工费一直在地板上摩擦。 图:PX产能及增速

资料来源:信达期货研发中心 图:PX-原油价差

资料来源:信达期货研发中心 图:PX新增产能

资料来源:信达期货研发中心整理 2.2.国产量显著增加,进口依存度降低 伴随着新装置的投产,PX国产量大幅度增加。2018年PX国产月均量为91万吨,2019年为120万吨,同比大幅增加30%。 伴随着国产量的增加,进口量的受到挤压,2018年进口量150万吨,2019进口量降至约125万吨。进口增速从2010年以来首次从正转为负,进口依存度下降到50%附近。 图:PX进口量

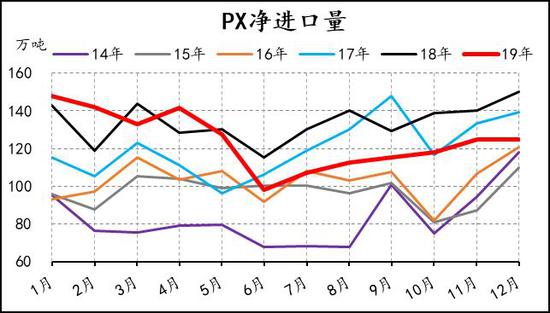

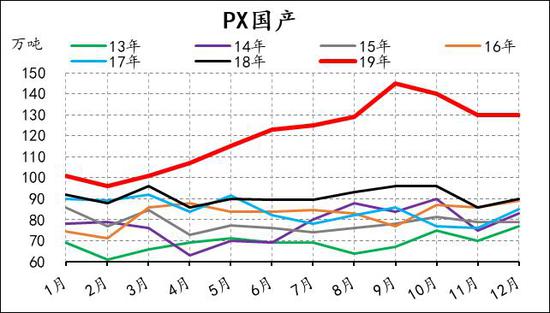

资料来源:信达期货研发中心 图:PX产量

资料来源:信达期货研发中心 图:PX进口及增速

资料来源:信达期货研发中心 图:PX进口依存度

资料来源:信达期货研发中心 2.3.2020年产能依然保持高增速,国内自给能力继续提升 从装置投产计划来看,浙石化400万吨产能已经投产,产量在2020年得到体现,后期福海集团100万吨、中化泉州80万吨以及中化宏润60万吨存在投产预期,其它装置或难以在2020年贡献产量。 虽然2020年国内PX投产的产能比2019年有所缩减,但因新产能投放带来的产量滞后,2020年PX的国内供应势必继续增加,预计将继续挤压进口量。 无论如何,PX短缺的局面已经成为过去,未来几年内PX产能还将不断释放,进入产能淘汰阶段,这种情况PX加工费将持续在地板摩擦,PX绝对价格波动和原油相关性增强。 图:2020年PX投产计划表

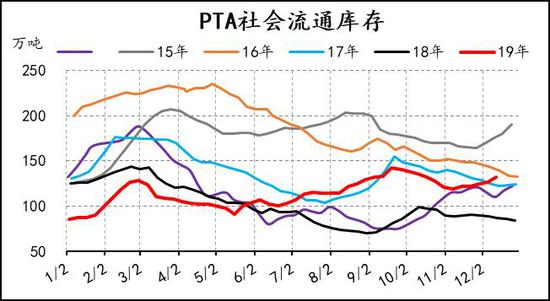

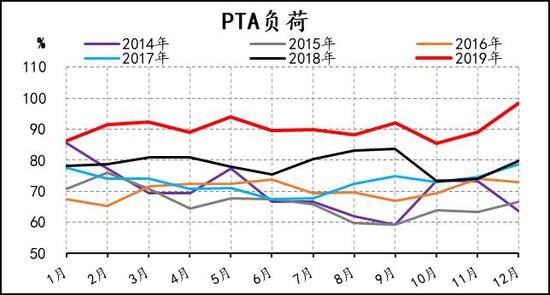

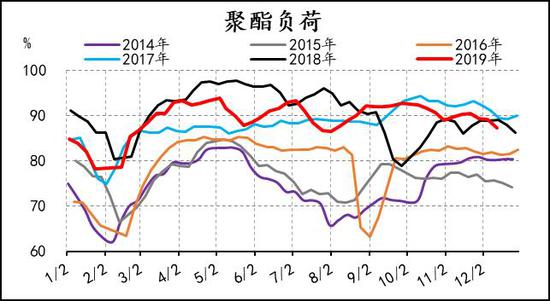

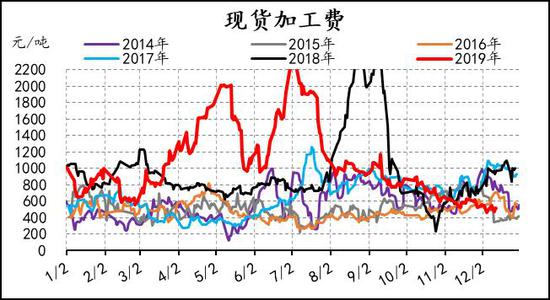

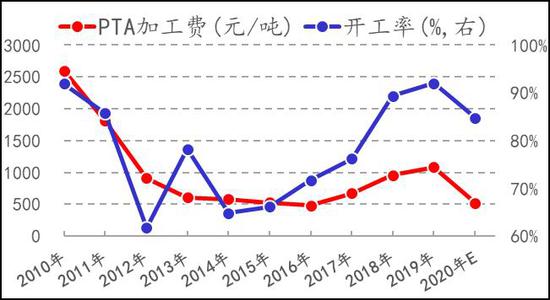

资料来源:信达期货研发中心整理 3.PTA供应端:新产能集中扩张,高开工率面临终结 3.1.行业回顾:行业高开工率,供需转为轻微过剩 2019年的PTA是由供需偏紧转为供需轻微过剩的一年。2018年PTA全年供需偏紧,库存一直下降,供需偏紧的情况延续到2019年中;之后因四川一套装置投产,改变了库存边际情况,库存轻微开始累积;10月份PTA大型装置集中检修,阶段去库;11月以后伴随着检修的结束以及新凤鸣装置的投产,PTA累库面临加速。 装置负荷方面,PTA装置全年负荷高位运行。因产能基数调整,PTA今年负荷应该比去年高出8%,但即使按照往年基数来看,今年负荷也是比去年要高的。2018年PTA负荷约79%,2019年按照新的产能基数计算全年负荷约90%,按照旧基数折算负荷约82%。结合以上内容,可以侧面证明: 1.PTA供需情况较为乐观,PTA只是轻微过剩,并没有进入到产能淘汰阶段; 2.工厂对2019年加工费情况很满意,愿意维持高负荷。 PTA加工费方面,上半年宽幅波动,下半年一路走低。首先阐述下PTA加工费这个概念,是指用现货PTA价格减去0.855乘以PX折算的人民币价格(仅仅包括原料生产成本,不包括其他任何成本的价格)。为什么使用这个概念呢,因为每家PTA工厂的其它成本相差较大,很难算出具体生产利润情况。 上半年PTA供需整体是偏紧的,在这种情况下自然会获得较高的利润,但当PTA行业利润很高时,就侵占了下游利润,下游闹意见,降负荷停车不干了,PTA需求崩塌,被迫为下游让利。5月中旬和7月中旬聚酯装置两次停车,对应着PTA加工费最高的时刻。下半年PTA转为轻微过剩后,PTA加工费就切换了风格,持续走低,没有低库存底气支撑,自然也就没了侵占全行业利润的雄心。 图:PTA社会库存

资料来源:信达期货研发中心 图:PTA负荷

资料来源:信达期货研发中心 图:聚酯负荷

资料来源:信达期货研发中心 图:现货加工费

资料来源:信达期货研发中心 图:PTA装置投产情况

资料来源:信达期货研发中心整理 3.2.2020年PTA潜在变化:众多新装置在投产路上,行业开工率被迫下降 从目前的投产计划来看,比较确定的恒力4号线250万吨预计1月初投产,中泰化学预计一季度投产(该装置地处新疆,可能对华东影响很小),恒力5号线预计2季度投产,其它装置投产的确定性存疑,以上三套合计产能620万吨,如期满负荷运行合计产量约500万吨,可以为760万吨聚酯提供供应。但从往年数据来看,聚酯产量难以出现如此大幅的增加(2019年聚酯产量增加约419万吨,2018年465万吨,2017年430万吨),另外从聚酯装置的投产情况来看也是无法消耗PTA的产量增加量。 供远远过于求的情况下,供应端将被迫调节生产负荷缩减供应量,调节过剩程度。所谓的被迫是因加工费不断压缩,打压至高成本装置进入亏损,持续亏损一段时间后,因经营利润问题,企业会进行降负荷甚至停车,减少亏损,这个过程的一般表现为行情低利润、开工率下降、高库存。 图:PTA装置投产情况

资料来源:信达期货研发中心整理 图:PTA产能及增速

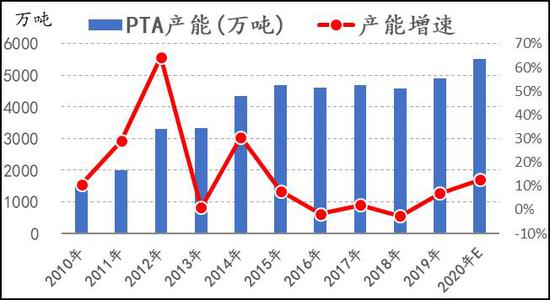

资料来源:信达期货研发中心 图:PTA加工费、开工率

资料来源:信达期货研发中心 4.聚酯和终端需求: 4.1.聚酯行业回顾:聚酯企业让利润降负荷,主动调节库存压力 2019年聚酯行业表现为利润下降、库存有所下降、开工负荷也是下降。三个指标同时降价的背后,首先说明行业不太乐观,不然不会表现为利润和开工双双降低;也不太悲观,不然库存不会降低。实质是聚酯行业在面临对终端不佳的状况,在主动通过让利促销(利润下降)和调节负荷(负荷下降)来控制自己库存压力(库存下降),这背后反应的是聚酯行业小心翼翼的生产状态,一旦上游原材料大幅上涨,聚酯降幅力度就会增加,从而对原材料端产生较强的拖累。 图:聚酯行业利润情况

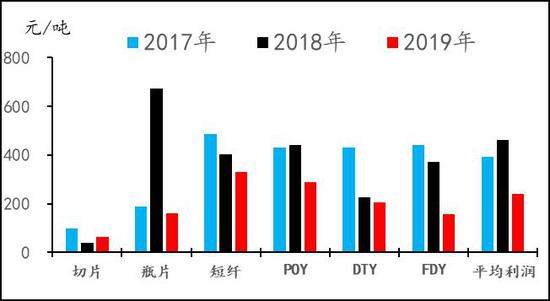

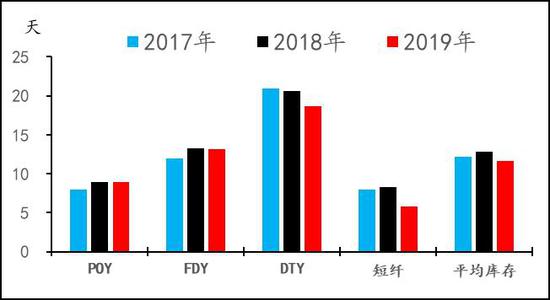

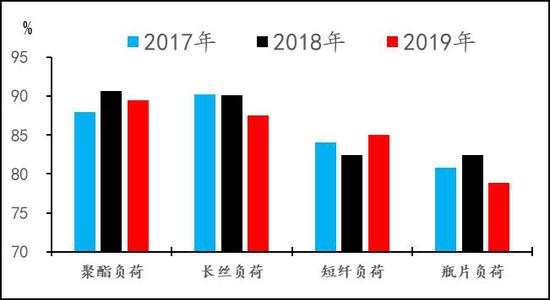

资料来源:信达期货研发中心 图:聚酯企业库存情况

资料来源:信达期货研发中心 图:聚酯负荷情况

资料来源:信达期货研发中心 4.2.聚酯进出口:净出口增速有所下滑,但对产量占比维持 2019年聚酯净出口增速有所下滑,从2018年的18.4%下降至6.9%,这背后的原因主要受贸易摩擦的影响,部分企业也反应今年出口订单大幅减少,但聚酯出口对聚酯产量的占比,并没有发生太大改变,近年来聚酯出口约占聚酯产量的13%,预计2019年也将维持该水平。 图:聚酯出口量

资料来源:信达期货研发中心 图:聚酯出口需求占比

资料来源:信达期货研发中心 4.3.终端织造需求:决定行业兴衰的根本 除了13%的聚酯用于出口外,其它被用作终端市场,主要生产坯布,然后制成纺织服饰。今年以来终端织造市场整体情况和去年基本面没法比,首先表现在库存上,2018年终端织造企业平均库存28.9天,2019天该指标上升至38.4天,库存自一季度以来一直处在历史同期高位,库存压力险峻背后说明终端市场整体情况十分不佳。 可以说PTA在2018年上演的惊天地上央视的行情根本驱动来源于2017年终端市场的复苏(在2018年织机负荷提升明显),可是好景不长,自2018年开始织机负荷开始逐渐走低,终端的弱势终结了PTA的景气上行周期。 图:织造企业库存

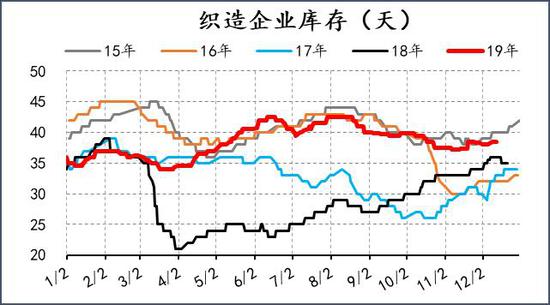

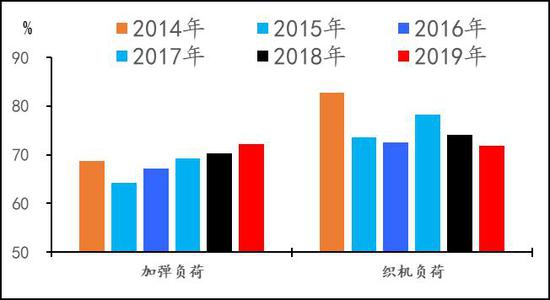

资料来源:信达期货研发中心 图:加弹和织机负荷

资料来源:信达期货研发中心 4.4.2020年聚酯和终端展望:聚酯产能增速维持,行业情况相对乐观 对于终端市场,我们不打算做出详细分析,因行业紧随宏观市场变化,不确定较强,按照中性情况处理,预计2020年不会出现太好,也不给予很差的情形对待。下面主要分析下聚酯的情况: 2019年聚酯新增产能323万吨,较2018年的553万吨(包含100万吨复产)有所缩减,部分原因在于装置投产推迟至2020年,从投产计划来看,预计2020年聚酯计划投产468万吨,假如有6成装置如期投产,新增产能约281万吨,产能增速约在5%,基本和去年持平。 聚酯端产能增速整体水平不高,意味着聚酯端并没有很大的供应过剩压力,如果终端情况转好,聚酯有可能偏紧,我们预计聚酯端负荷和利润变化幅度不会太大,有望维持。但较低的产能增速对上游来说,意味着需求增加较低,上游原材料面临压力。 图:聚酯产能及增速

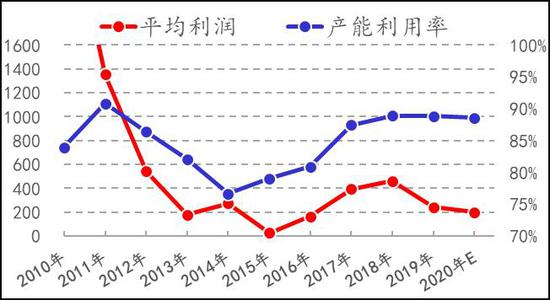

资料来源:信达期货研发中心 图:聚酯产能利用率

资料来源:信达期货研发中心 图:2020年聚酯装置投产情况

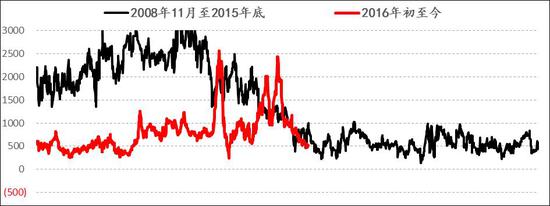

资料来源:信达期货研发中心整理 4.5.供需格局评估小结: (1)PX:即使进口遭到挤压缩减,在国产量大幅提升的前提下,供需面临显著过剩。 (2)PTA:伴随新产能的投产,供应面临过剩,高成本装置将被迫降负荷,从而缩减过剩程度。 (3)聚酯:产能增速平缓,整体情况比PX/PTA乐观。 5.PTA价格估测: 在文章开头,我们指出PTA期货价格由4部分构成:原油、PX加工费、PTA现货加工费、基差。下面我们逐一分析来估测PTA的价格情况。 5.1.PTA加工费区间框定 目前市场已有不少同行基于能耗、人工、折旧等费用计算PTA装置的加工费约在270-680之间。我们提供一种其它思路,因PTA已经经历过一轮完整的牛熊周期,通过追溯历史或能帮助我们分析未来。 上一轮上涨周期从2008年11月开始,2011年3月份到达最高点,然后开始下行周期,一直持续到2015年底。从价格的变化历程中,我们可以得知牛熊周期的时间节点,但我们更想关注的是加工费情况,因此需要按照时间去观察分析加工费走势情况。

资料来源:信达期货研发中心整理

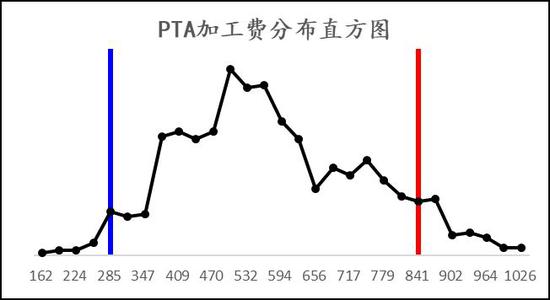

资料来源:信达期货研发中心整理 2012年10月至2015年12月,PTA加工费一直处在震荡区间内,均值是560元/吨,最大值1025,最小值131,按照90%的置信区间测算PTA加工费上限约在280,上限约在840。结合我们对PTA供需格局过剩的判断,以及底部的成本支撑,可以在加工费的上下限之间波动操作。 图:PTA加工费直方图

资料来源:信达期货研发中心 5.2.PX加工费框定 其实PX相对PTA已经在2019年下半年提前步入产能过剩下行周期中,无论是PX-原油价差还是PX-石脑油价差均处在底部震荡的格局中。随着国内大炼化装置的纷纷投产,我们在计算PX的加工费时,觉得使用PX-原油价差更为合理(长流程)。从目前的情况来看,下半年以来PX-原油的价差将在300-400美元/吨震荡,均值在350附近,预计2020年将延续该状态,但均值可能会下移至340美元/吨。 图:PX-原油价差

资料来源:信达期货研发中心 图:PX-石脑油价差

资料来源:信达期货研发中心 5.3.基差 对于底部震荡的品种,市场呈现远期升水结构,反应的是仓库和资金成本,升水幅度取决于距离交割的时间,如果距离交割4月份,则期货升水超过300元/吨,会产生套利空间。我们测算2015年和2015年期货指数的升水幅度约为-50元/吨,实际情况和我们预想的有些差距,可能因基差对行情的波动较为敏感。 5.4.原油 原油的价格重心其实觉得了化工品的价格重心,是价格的支撑底层,但原油作为国际化的大宗商品,不仅仅具有商品属性,更具有金融属性,甚至政治属性,分析起来十分复杂。 假设原油均价是60美元/吨,汇率按照7计算,PX-原油价差340美元/吨,PTA加工费560元/吨,则PTA价格重心约在4700元/吨附近,波动区间范围约为4400-5000元/吨。 6.总结 如果说2018年是PTA惊天地上央视的牛市之年,则2019是PTA牛转熊的一年,2020年是确定进入熊市的开局之年。行业再一次迎来新一轮产能投放风暴,供应确定面临过剩,高库存、低利润将成为常态,高成本装置的被迫降幅停车将成为市场主动缓解供应过剩的典型调节手段。 供需过剩将意味着PTA行业利润受到压缩,但PTA绝对价格还要受到成本端PX、下游聚酯以及原油等因素的影响。随着国内大炼化的陆续运营,国产PX供应量在2018年已经大幅提升,进口供应遭遇挤压,在这种情况PX加工费自2018年下半年以来一直成本线附近摩擦,展望2019年甚至以后2-3年,PX同样面临落后产能淘汰的问题,对PTA价格难有支撑。聚酯行业在差异化有序竞争,产能增速平缓,自身供需情况相对乐观,但对于PTA的集中的大幅投产,显然没有如此高承受能力。 新的供需格局下,对PTA的交易操作思路也需要做出调整。2018-2019年,上游PX、PTA自身以及下游聚酯利润都很不错,整条产业处在景气上行周期内,上下游产业的高利润意味着绝对价格有着很大的上下空间,会有趋势性行情。进入2020年,产业链利润均大幅缩窄,上涨有下游拖累和高库存压制,下跌有成本支撑,难有趋势大行情,操作思路需要转化为波段操作为主。 不知过去,怎晓未来,本文首先结合2019年PTA期货行情,对影响价格的因素进行剖析;然后对PX、PTA、聚酯在2019的行业变化进行了深度梳理,在回顾过去基础上,对2020年产业链情况作出推演;最后针对PTA价格的评估提出思路,以供交流。 信达期货 韩冰冰 陈敏华 |

|

|  |

|

微信:

微信: QQ:

QQ: