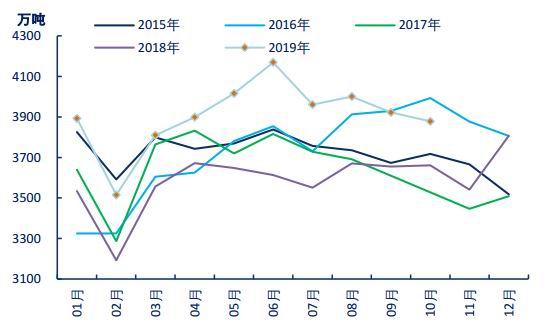

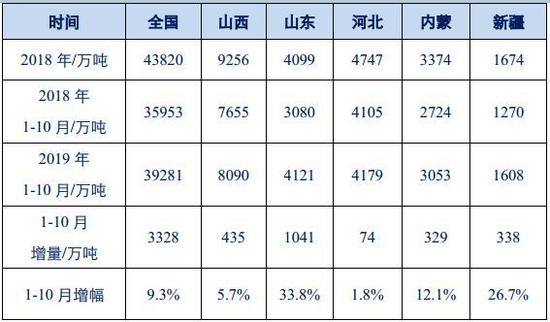

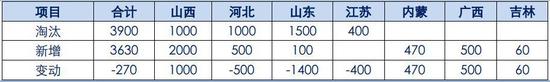

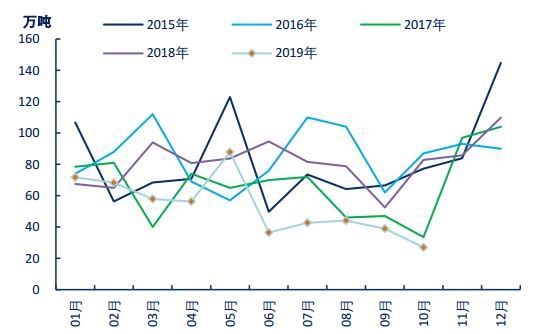

报告摘要 短期内焦炭(1832, -7.50, -0.41%)供需边际改善,上半年可能跟随钢价反弹。从中长期来看,随着供给端的驱动总体在减弱,以及焦煤(1214,-5.00, -0.41%)总体将进入供应宽松格局压低焦炭成本,预计焦炭价格弹性则将进一步缺失,将跟随黑色产业链价格重心下移,去产能的实际执行可能带来阶段性机会。预计明年焦炭波动区间将进一步下移至1500-2000,利润区间维持在0-300。 2019年,政策对焦炭行业的影响也在弱化,焦炭价格波幅收窄,总体价格重心在不断下移。2020年的焦炭行业将走向何方?行业产能格局有哪些变化?焦煤成本下移、终端需求如何影响焦炭价格?我们同样从供需两个方面进行分析: 一、焦炭供应:供给端扰动减弱,高供给矛盾持续 2019年1-10月份,全国焦炭产量39281万吨,同比增加3328万吨,累计同比5.6%,实际产量增幅9.3%。产量持续增加的主要原因是下游生铁产量增加,带动焦炭需求增长,另外环保禁止“一刀切”,带动焦炉产能利用率的提升。分区域来看,全国焦炭产量的增加主要来自于山东、山西、内蒙、新疆等省份,其中山西、山东为传统焦炭产量大省,也是环保、去产能影响较大的省份,内蒙、新疆由于地理位置的原因,受环保影响相对较小。 图1:全国焦炭月度产量季节性

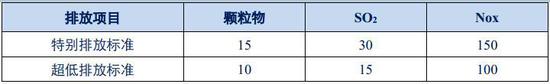

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图2:1-10月份重点省份焦炭产量变动情况

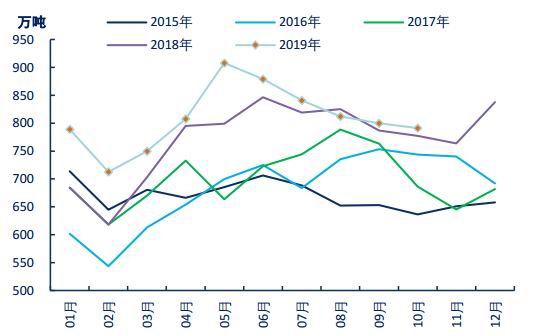

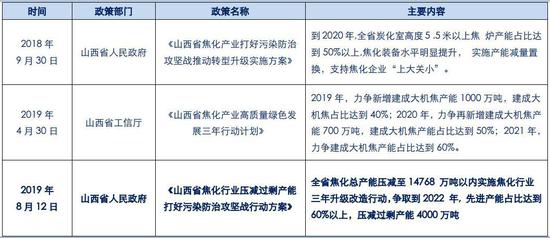

数据来源:Wind Bloomberg Mysteel 中信期货研究部 1、行业转型升级进行时,供给调节能力加强 去产能一直是焦炭供应的边际扰动,焦炭处于煤-焦-钢产业链的中游,上游煤炭、下游钢铁均经历了行政端的去产能,2018年以来,随着“蓝天保卫战”的打响,环保和去产能成为焦炭供给端的主旋律,特别是去产能更是反复扰动市场,但去产能落地有赖于政策的执行,产能置换容易将行业引入新一轮的产能扩张周期,造成行业长期的高供给压力。 2019年以来,虽然焦炭去产能的总基调未变,但焦化去产能缺少全国性的政策强制要求,各省去产能政策及节奏也变化较大,实际的影响也与政策要求存在一定差异,在此,我们将全国及山西、山东等重点省份焦化行业政策、产能淘汰与新增情况予以梳理,以期客观理性看待行业发展变化: 从全国范围来看,对于焦炭去产能的政策表述始于2018年7月国务院印发的《关于印发打赢蓝天保卫战三年行动计划的通知》,提出加大落后产能淘汰和过剩产能压减力度,把焦化行业列为“两高”行业,重点区域加大独立焦化企业淘汰力度,京津冀及周边地区实施“以钢定焦”。可以看出,焦炭去产能要求更多与环保政策相结合,随后在每年的“京津冀及周边”、“长三角”、“汾渭平原”三个重点区域采暖季限产方案中,均部分提及焦炭去产能,而具体的焦化产能淘汰目标实际为地方政府报送,国家层面并未要求焦炭去产能的任务量、时间表等信息,因此去产能的实际执行在于各地方省份。 (1)山西省:产业结构艰难调整,产能产量有增无减 山西省长期保持焦炭第一大省的位置,产量在全国的占比超过20%,2019年1-10月,山西省焦炭产量8090万吨,较2018年同期增加435万吨,增幅为5.7%,主要原因在于环保限产的宽松,下半年以来增速已放缓。 从焦化产能的结构来看,4.3米焦炉在山西在产产能中的占比约60%,产能结构较为落后,梳理山西省近年来的焦化产业政策,其核心在于调整焦化产业的产能结构,提高大型焦炉占比,在产业结构的调整的过程中,适度控制焦炭产能。从2017年到2019年,山西省出台的焦化产能政策中,均提到把5.5米以上焦炉占比提高至50%以上,此项指标完成的时间节点为2020年底,由此衍生出4.3米焦炉淘汰与5.5米以上焦炉的新建及投产。 图3:山西省焦炭在产产能情况

数据来源:Mysteel 中信期货研究部 图4:山西省月度焦炭产量季节性

数据来源:Wind Bloomberg Mysteel 中信期货研究部 山西省共有核定焦化产能18794万吨,建成产能14768万吨,在产产能1.35亿吨。2019年8月12日出台的《山西省焦化行业压减过剩产能打好污染防治攻坚战行动方案》,提出将焦化总产能压减至14768万吨以内,并将4026万吨的产能压减指标细分到了各市,但主要针对的是“僵尸产能”,并不是在产产能。山西省产能压减政策要求运行焦炉产能分两年压减落实到位,因此,2020年山西省“去产能”将集中淘汰的是“僵尸产能”,在产产能的淘汰相对较少,即使有在产产能的淘汰,也将是以新产能投产、旧产能关停的形式进行,对实际焦炭产量影响并不大。另外,山西省把5.5米及以上焦炉占比达到60%的目标从2021年改为2022年,因此,山西省去产能政策执行总体有所延后,在产产能的集中淘汰或将推迟至2020年以后。 图5:山西焦炭去产能相关政策跟踪

数据来源:山西省政府网站 中信期货研究部 一方面是在产产能淘汰的推迟,另一方面是新增产能的建设投产,在政策的引导下,山西焦化企业为扩大经营规模,积极进行产能置换,筹建新产能,根据调研,山西省焦化行业拟建产能达到7000万吨左右,2019年已投产约1000万吨,多数焦炉将于2019年底出焦,2020年山西仍将有1000-2000万吨产能投产,虽然山西省政府要求新建焦化升级改造项目产能量要与淘汰已有建成焦炉产能量挂钩,实施减量置换,但淘汰的已建成产能若为“僵尸产能”,仍难以避免造成在产产能、实际产量的增加。 (2)河北省:“在产产能”淘汰,实际产能产量减少 河北省是第二大焦炭大省,也是主要的焦炭消费地区,根据mysteel的统计数据,目前河北省焦化在产产能约9000万吨,2019年1-10月份,河北省焦炭累计产量4179万吨,产量基本与去年持平,增幅明显低于全国平均水平,主要由于河北焦化厂距离北京更近,环保限产较山西等传统焦炭大省更为严格,整体产能利用率偏低。 从区域内产能结构看,河北省既面临“以钢定焦”带来的产能总量减少,又面临产能结构的调整与升级,其核心均是4.3米焦炉的淘汰问题。经过2019年的产能淘汰,河北省产能结构已大幅优化,4.3米焦炉在产产能约1000万吨。2019年5月,河北省印发《关于促进焦化行业结构调整高质量发展的若干政策措施》,要求2020年底前全省所有炭化室高度4.3米的焦炉全部关停,因此2020年河北省仍将有焦化产能的再淘汰,而河北省当前在建产能并不多,2020年新增产能的投产量难以弥补产能的淘汰量,河北省焦炭产量可能出现小幅下降。 (3)江苏省:产业调整攻坚期,焦炭产量继续减少 江苏省钢铁产量位居全国第二,是主要的焦炭消费地,也是重要的焦炭产地,目前产能约2400万吨,目前江苏省焦化产能主要集中在徐州和张家港、南京,其中徐州多为独立焦企,张家港、南京为钢厂配套焦化,但近年来江苏省焦炭产量在全国的占比不断下降,江苏省是沿海发达省焦化产业调整的典型代表,2019年1-10月,江苏省焦炭产量1234万吨,在全国的占比已降至3.5%。 2019年以来,徐州去产能节奏有所放缓,原因在于经过2018年的环保投入与整治,徐州地区焦化厂环保水平改善明显,而去产能政策、焦化厂搬迁整合的时间节点为2020年,因此明年徐州地区将继续焦化行业关停整合,预计将有400万吨左右的在产产能退出,江苏省焦炭产量将进一步收缩。 (4)山东省:政策力度超预期,实际执行在年底 山东省焦炭产量居全国第三,2019年以来的产量波动也最大。2019年1-10月份,山东焦炭产量4121万吨,同比增加1041万吨,占全国焦炭增量的三分之一,同比增速34%,原因是环保限产的宽松以及新增产能的投放。根据mysteel的数据,截止2019年底,山东省焦化产能约5900万吨,4.3米及以下焦炉产能1635万吨,占比约27%。 2019年以来,在焦化行业去产能方面,山东省政策力度一度超出市场预期,8月8日,《山东省煤炭消费压减工作总体方案(2019-2020年)》详细公布了列入产能淘汰计划的24家焦化企业,共涉及焦化产能1686万吨,其中2019年压减1031万吨,全部集中于7个传输通道城市,2020年4月底前压减655万吨,全部为在产产能。 但在实际的去产能执行上,山东政策执行又明显落后于政策要求,主要是政府面临经济保增长、保就业、稳民生等压力,企业也与政府积极协商,以希望将实际关停时间延后,截止11月底,多数去产能名单企业仍处于正常生产状态,仅山东临沂、山东潍坊约300万吨产能以环保原因实施停产,而从停产准备至停产执行,需要部分时间,因此山东去产能执行可能迟至2020年,但山东政策存在不确定性,若潍坊、临沂地区执行去产能关停,其他地市或面临压力,存在效仿关停的压力。 整体来看,虽然原政策要求的1635万吨产能淘汰节点为4月底前,考虑到政策落地的变数,山东明年的去产能不排除再次延后的可能,也不能排除政策执行要求的临时性收紧。 (4)非传统省份焦炭增量较多,焦炭产业面临变革 伴随着黑色产业链变局,焦炭产能的区域分布也有了较大改变,2019年,内蒙、新疆、宁夏、东北等北方省份产量已有明显增加,未来仍有新增产能规划,主要原因是河北、江苏等传统焦炭大省的产业转移,且内蒙、新疆靠近外蒙古,进口煤资源相对便利,同时地广人稀受环保影响也较小。 另外伴随着钢铁产业布局的调整,大型钢铁联合企业的建设,沿海省份先进焦化产能也有增加,如广东湛江、未来的广西防城港等,总体来看,焦炭行业的地域分布在持续的变革中。 (5)2020年各省焦炭产能变化总结 综合各省份的去产能政策分析来看,山西省重在焦化产能结构调整,淘汰与新增并举,明年实际产能总量可能增加;江苏省、河北省在产产能将继续减少、山东省在产产能淘汰量较大,政策变数也较大;另外内蒙、宁夏、广西等地区也有产能投产,非传统省份焦炭产量将增加。 总体来看,全国焦化产能的变化,取决于钢铁产业的布局变化、政府产业结构调整的决心、政府与企业的博弈。政府面临经济、就业、民生等多方面压力,因此去产能的执行难以“一刀切”,而是渐进式的结构调整,虽然有较多的产能新建项目,但焦化企业缺少资金,实际投产量将明显小于建设量。 我们倾向于认为明年的在产焦化产能总量将总体稳定,并不会出现过大的波动,在产能淘汰与新增的过程中,可能会出现短期的产量波动,市场的自我调节能力将显著加强,若4.3米焦炉淘汰、“以钢定焦”政策密集执行,山西、内蒙等地新建产能投产进度将大大加快,各区域间资源的调配、生产效率的提高将弥补去产能带来的冲击。由于焦炭市场整体处于产能置换与扩张的周期,随着各地新增产能的投产,产能虽变化不大,生产效率的提高将导致潜在供给能力不断提高,未来焦化行业仍将面临持续的高供给压力。 图6:2020年焦炭在产产能变动预估/万吨

数据来源:mysteel 中信期货研究部 2、环保扰动不断,驱动力度减弱 (1)行业环保水平提高,限产影响逐步减弱 焦化行业属于典型的高污染、高耗能行业,经过2018-2019年的环保投入,多数焦化厂煤棚、脱硫脱硝、水处理等环保设备已较为齐全、干熄焦比例也在不断提高,部分企业甚至已能达到超低排放标准,行业环保水平已有了大幅提高。但一方面是焦化企业环保的改善,另一方面是各省市污染排名、环保标准的不断提高,倒逼地方政府环保执行趋严。考虑到部分煤焦企业为地方支柱性企业,若企业天气情况较好,政府也不会过分干预企业正常的生产经营,因此环保对焦炭生产的影响在减弱。 图7:焦化厂污染物监控值与排放标准对比 mg/M3

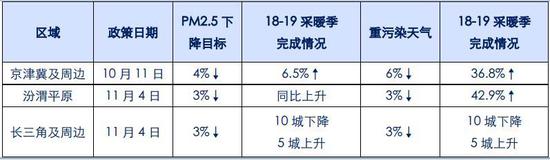

数据来源:生态环境部 中信期货研究部 (2)限产趋于常态化,实际影响看天气、看政策 2020年,环保限产对焦炭供给仍有一定的扰动,主要原因在于焦化行业的污染问题未能根本解决,部分规模较小的焦化厂,仍存在污染问题,环保风声稍有变换,作为边际变量的这部分焦化产能便首当其冲。而采暖季、重污染天气、省级以上部分的环保检查等就成了焦炭供应收缩的主要扰动因素。 2019年10-11月,京津冀及周边、汾渭平原、长三角等重点区域先后印发了2019-2020年度采暖季限产方案,所要求的PM2.5及重污染天气下降比例均较征求意见稿有所降低,且实际2018-2019采暖季限产任务并未完成,因此从绝对数值看,限产要求有所放松,限产的关键在于天气气象扩散条件以及政府临时性的限产加强。 图8:重点区域采暖季限产目标与完成情况对比 mg/M3

数据来源:生态环境部 中信期货研究部 从焦炭主产区的限产要求来看,吕梁市依然维持4.3米焦炉延长结焦时间至48小时的要求,这样2018-2019采暖季要求一致,而去年的采暖季山西焦化产量并未明显降低,且今年焦化企业的环保排放水平已大幅提高,甚至已完成了超低排放改造,对于环保限产的执行又禁止“一刀切”,因此焦化采暖季限产对焦炭供给的影响力在减弱。预计2020年焦炭产能利用率仍将维持相对高位,行业利润及临时性的强制限产将成为供给调节的关键。 图9:焦炉产能利用率季节性

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图10:230家焦化厂产量

数据来源:找焦网 中信期货研究部 二、焦炭需求:需求总体平稳,存在阶段性错配 2019年1-10月份,全国生铁累积产量67518万吨,同比增长5.4%,略低于焦炭增幅,因此焦炭供需两旺,整体平衡偏宽松。2020年,如上文所示,废钢和电炉是整个黑色产业链需求的调节器,铁水端波动相对较小,影响焦炭需求的主要因素将是环保限产下的高炉被动减产、钢材利润压缩后的高炉主动减产以及海外市场疲弱导致的出口资源回流。 1、钢铁行业变局中,焦炭需求总体平稳 根据上文钢材供应部分分析,钢铁行业整体处于变局中,终端需求有走弱压力,但韧性又一直较强。具体到钢铁行业发展来看,随着工艺技术的进步,先进产能的置换投产,钢铁企业高炉端产能总量小幅减少,但实际的生产能力大幅提升,明年生铁产量仍将维持增长。 从生铁产量的影响因素来看,焦化、钢铁同为环保限产的重点行业,往往同样面临限产压力,而钢铁产能又主要集中在河北地区,由于更靠近北京,是限产影响较大的地区,这将阶段性影响焦炭需求。2018-2019采暖季,唐山空气质量改善目标维持4%的下降目标,且今年空气扩散条件较差,不排除限产的阶段性加强。但经过2018-2019两年来的钢铁超低排放治理,整个钢铁行业污染排放水平已有明显改善,从历史的采暖季的限产执行来看,若非政府强制要求的停限产,企业在实际的执行上往往会打折扣。 因此,综合终端需求、高炉产能变化、环保政策要求、钢厂环保水平来看,2020年焦炭需求将总体保持平稳,伴随限产的阶段性加强,或有焦炭消费需求的减弱。 2、出口持续疲弱,影响焦炭需求 2019年以来,出口的持续疲弱也是影响焦炭需求的重要原因,2019年1-10月份,焦炭累计出口543万吨,较去年同期减少233万吨,累计进口19万吨,较去年同期增加10万吨,累计净出口525万吨,同比去年减少246万吨,预计全年净出口减少在300万吨左右。今年出口情况较差的原因,一是出口价格不合适,普氏冶金焦CSR62价格一度低于港口准一价格,造成出口窗口未能打开;二是出口需求减弱,2019年除中国以来的国际钢铁产量下降,印度、日本等传统等地需求低迷,甚至有日本、澳大利亚、东南亚等国家焦炭开始向中国出口,这也是2019年焦炭库存的累积的原因。 2020年,出口需求仍将维持相对低迷的状态,根据mysteel的数据,2020年焦炭进口量将在50-100万吨,预计全年净出口量萎缩至500万吨左右,出口需求的降低将导致出口资源回流,一定程度上加大焦炭的供给压力。 图11:焦炭净出口情况

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图12:焦炭出口价格与价差

数据来源:Wind Bloomberg Mysteel 中信期货研究部 3、库存累积较高,高库存长期压制焦炭价格 焦炭供给的宽松,造成了2019年库存总量的累积,港口400万吨的库存迟迟未能去化。整体而言,2019年焦炭供需处于平衡偏宽松的状态,进入2020年,由于采暖季期间钢铁也面临限产,铁水产量难有大幅增量,焦炭库存可能继续维持高位,采暖季仍有累库风险,采暖季后山东去产能若有所执行,随着下游高炉复产,焦炭库存或有小幅去化,但山西有新增产能投产,市场自我调节的节奏加快,难以形成趋势性的累库存或降库存。 预计2020年焦炭全年总体库存维持相对高位,行业可能逐步进入主动去库存的状态,较为类似的情形发生在2014年-2016年,行业持续主动去库,这也将长期将压制焦炭价格。 图13:焦炭总库存季节性

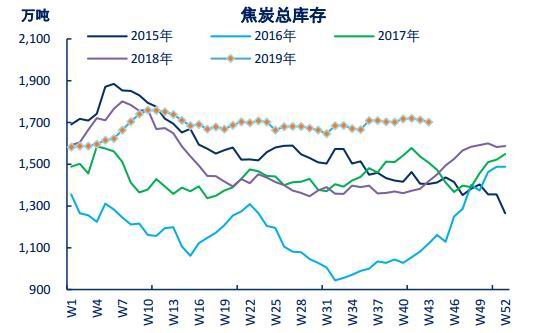

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图14:焦炭总库存与港口现货价格

数据来源:Wind Bloomberg Mysteel 中信期货研究部 4、2019年下半年焦炭供需总结 通过焦炭、钢铁行业产能及环保政策的变化,整体来看,2020年将是焦化行业的变局之年,落后产能将继续淘汰,新增产能也将不断投产,整体的产能总量可能变化不大,实际的供给能力将显著提高。另外在环保禁止“一刀切”的背景、行业环保大幅改善的背景下,预计环保扰动将逐渐减小,但2020年是蓝天保卫战的收官之年,在明年经济企稳后,不排除阶段性的环保二次收紧。 无论是去产能、还是环保,供给端的扰动总体在减弱,焦炭产量也将维持相对高位,预计2020全年产量同比去年增加500-1000万吨,增长2%左右,而我们在钢材供应部分对生铁产量增量预估在580万吨左右,对应焦炭需求增量约300万吨,焦炭将总体相对宽松。钢铁、焦炭限产的区域性差异,焦炭去产能的阶段性执行,行业利润引导下的钢焦产量变化,将导致焦炭出现阶段性的供需错配,进而影响库存的变化、价格的涨跌。 三、焦炭展望:自身驱动减弱 回归钢价主导 2019年以来,终端韧性持续,高炉端铁水产量稳定,焦炭市场供需整体偏平衡,环保限产在高炉、焦炉执行上的差异性以及去产能等供给端的边际扰动,导致了焦炭供需的阶段性错配行情,整体波幅相对较小。2019年下半年焦煤成本坍塌,导致了焦炭价格重心的进一步下移。 2020年,特别是明年上半年,终端需求、焦煤成本与供给扰动仍将是焦炭市场的主要影响因素,预计终端需求在明年上半年大概率仍将较强,而山东去产能等供给端的扰动仍然存在,供需方面促使焦炭具备阶段性向上驱动,焦炭有望跟随反弹,但焦煤供给的宽松使得焦炭成本线上移空间不大,也将使得焦炭反弹的空间不会太大。 图15:焦炭产地现货价格

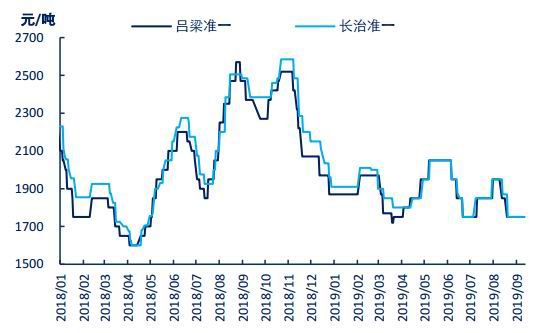

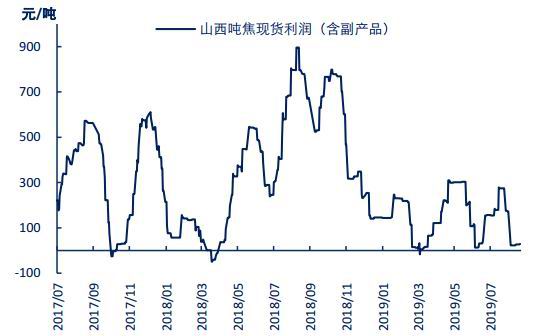

数据来源:Wind Bloomberg Mysteel 中信期货研究部 图16:焦化现货利润

数据来源:Wind Bloomberg Mysteel 中信期货研究部 从中长期来看,焦炭价格弹性则将进一步缺失,将跟随黑色产业链价格重心下移:一方面是供给端的驱动总体在减弱,无论是环保还是去产能,都不会对供给造成太大的冲击;另外一方面,焦煤总体将进入供应宽松格局,也降低了焦炭的成本。我们预计2020年焦炭价格区间将进一步下移,焦炭波动区间将进一步下移至1500-2000,利润区间维持在0-300,节奏上跟随钢价呈先扬后抑、宽幅震荡之势。 中信期货 曾宁 周涛 任恒 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);