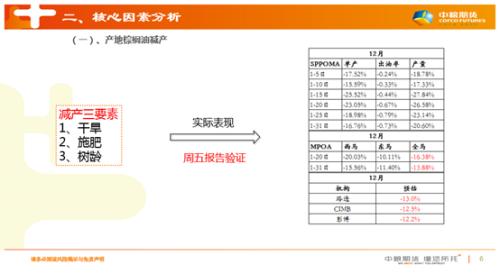

【结论】 核心因素:1. 产地棕榈油的减产;2. 印度需求的恢复(目前存在一些变数) 走势研判:短期内由于印度和马来关系不佳,买货可能出现一些问题,盘面预计还将横盘整理一段时间,但是随着后期产量的不断下降,在三月份增产周期之前依然看涨。另外建议关注12月份MPOB报告,库存降幅能否符合预期或者超预期对于盘面的走势非常重要。第一目标位6500,第二目标位6800,第三目标位7000。 策略建议:单边建议逢回调买入棕榈油5月合约,需要持续跟踪数据,谨防不及预期带来的回调风险。 预期偏差:1. 实际减产的数据不好,减产逻辑被证伪,价格可能出现较大回调;2. 印度买货迟迟未来;3. 美豆价格对油脂价格的压制。 一、产地棕榈油减产 首先对降水的情况进行一个追踪,印尼12月份降水量出现激增,雅加达附近地区甚至出现了洪水的情况。虽然从长时间角度来看,激增的降水会对土壤墒情起到一定改善的作用,但是短期的降水激增会影响到棕榈果串的收获,而且也不能改善短期内的生长情况。马来西亚方面,四季度降水不及印尼,特别是西半岛的干旱情况要比东半岛更严重。我们认为在今年上半年产量将会持续处于弱势。 回顾12月份产量的情况,SPPOMA数据持续给出了20%左右的环比降幅,也可以与西半岛的干旱情况进行验证。而1-20日的MPOA数据给出了16.38%的降幅,高于市场预期的14-15%,这也给盘面带来了较大的推动。从全月的角度看,MPOA给出了13.88%的降幅,西半岛降幅高于东半岛。另外路透、彭博及CIMB给出的预期在12-13%之间,大家可以关注周五的MPOB数据与预期的贴合情况。 展望未来,SPPOMA给出的1月1-5日的产量环比降幅为28.8%,随着后期逐渐步入年度季节性产量的低点,减产带来的利多效应将会持续。  二、需求 首先是生物柴油这一块,之前讲过很多,故不再赘述,只对执行情况做一个跟踪。印尼于2020年1月征收50美元/吨棕榈油出口税,马来西亚于 2020年1月起对西半岛征收3%暴利税,东半岛征收1.5%的暴利税。这两方面的税金均会用于生物柴油政策的推行,对于生物柴油的消费是利好,可以理解为利多。 产地棕榈油的出口方面,在11月份MPOB报告给出了一个非常大的降幅之后,市场开始更多的关注需求端的变化。而12月份高频数据环比降幅的不断缩窄使市场对于价格更加乐观。后边的出口情况主要看印度能否增加买货量。 印度国内的供需情况偏紧张,11月份植物油总库存下降至151万吨,上次出现如此低库存还是在14年度。渠道库存下降的速度要远高于港口库存,从116万吨的水平下降至11月份的63万吨,而港口库存虽然在9-10月份有所起色但是由于棕油买货的下降,11月份也下降至88万吨。说明印度国内的需求并不差,而总库存的下降意味着印度国内缺货,存在补货的需求。印度国内供需偏紧,又将元旦后的毛棕榈油进口关税从40%下调至37.5%,精炼棕榈油进口关税从50%下调至45%,对比过去下调关税后买货量转好的情况,我们有理由相信印度的采购量将在未来一段时间内出现良好的涨幅。从利润角度来看,豆油和葵油的进口利润其实并不好,相对来讲毛棕榈油和精炼棕榈油的进口利润更加合适。 需要注意的是,印度非正式要求棕榈油精炼厂以及贸易商避免采购马来西亚棕榈油,还是由于两国对克什米尔地区及印度新公民法存在矛盾。也因此盘面出现了承压的情况,但是我们认为印度的棕榈油需求可能会转向印尼。虽然印尼缺乏有效的基本面数据,但是从马来和印尼价差来看,印尼价格的涨幅要高于马来,说明印尼的供需情况要比马来更紧张。如果印度买货转向印尼,马来的价格也很可能被带起来。  三、总结 减产是推动行情上涨的核心,需求好转提供锦上添花的动力。现在逐渐进入库存下降的周期,是之前炒作的预期兑现的时候了。因此任何基本面的数据变化均会非常关键。我们认为一季度基本面大概率依然向好,价格看涨。价格上涨空间需要美豆配合,另外原油方面的不稳定情况也需要关注。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);