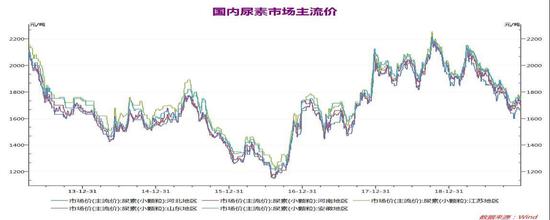

2019年8月9日,尿素在郑州商品交易所挂牌上市,在之后的5个月里,尿素期价波动较大,呈“N”型走势。展望后市,国内尿素供应增加量远超于需求,后市尿素市场供需矛盾或再次凸显,整体或呈偏弱运行。 一、尿素市场2019年行情回顾 2019年8月9日,尿素在郑州商品交易所挂牌上市,在之后的5个月里,尿素期价波动较大,呈“N”型走势。整体来看,尿素市场走势可以分为三个阶段。 第一阶段(8月上旬-9月上旬):尿素期货价格上市后,一度经历大幅涨跌,之后伴随着成交量的下降,价格平稳运行。8月底至9月初,受国际招标及局部限产检修等因素提振,多地现货市场价格上扬,期货价格重心随之得到抬升,这一阶段期价涨幅为8.4%。 第二阶段(9月上旬-11月中旬):由于现货市场整体交投节奏偏弱,期价反弹乏力,9月上中旬期价出现回落。长假过后,需求低迷打压尿素市场,印度招标信息虽一度给市场带来希望,但由于尿素招标价格低于国内市场主流水平,市场看空心态浓厚,加上北方雾霾天气影响,各地环保预警升级,下游工厂出现大面积停车,尿素价格承压下行,这一阶段期价跌幅为14.16%。 第三阶段(11月中旬-12月底):持续下跌的价格使得成本支撑显现,加上11月中下旬江苏的一波农需支撑和印度招标带动国内港口库存消化,且有部分气头企业停车,尿素价格反弹,期价涨幅一度达10.16%。

数据来源:博易大师

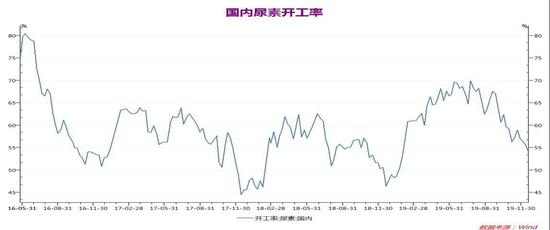

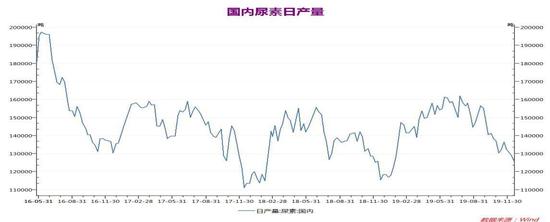

数据来源:wind 瑞达期货研究院 二、基本面因素分析 (一)尿素市场供应状况分析 1、尿素产能和开工情况 从国内尿素产能来看,供给侧改革不断深化下,落后产能继续淘汰。据相关机构预计,2019年可能淘汰370万吨的落后产能。不过,据卓创数据,国内2018年新增产能较多,落地的达到260万吨,2019年也还有112万吨的新产能投放。2019年尿素供应恢复了正增长,表明实际淘汰可能低于预期。 从国内尿素开工情况看,今年以来,由于盈利情况良好,装置检修时间缩短,加上没有大气污染治理减量要求,国内尿素企业开工率自年初的48.91%持续回升,开工负荷率相比2018年出现明显增长。6月份至10月份,国内尿素开工率持续保持在60%以上,甚至一度接近70%。9月底生态环境部发布了《京津冀及周边地区2019—2020年秋冬季大气污染综合治理攻坚行动方案(征求意见稿)》的政策,此次环保专项整治工作将从2019年10月1号到2020年3月31号。加上冬季到来,部分气制装置停车检修,国内尿素开工率出现下降,但也保持在50%以上的水平。隆众数据显示,截止12月18日当周,中国尿素开工负荷率53.97%,较去年同期增加7.61%。其中,其中,煤头企业开工率60.86%;气头企业开工率33.13%。企业开工负荷的提升,也带来了产量的增加。截止12月18日当周,国内尿素日产量在12.5万吨,较去年同期高9704吨。据隆众预估,今年尿素产量在5290万吨,较2018年增加280万吨。

数据来源:wind 瑞达期货研究院

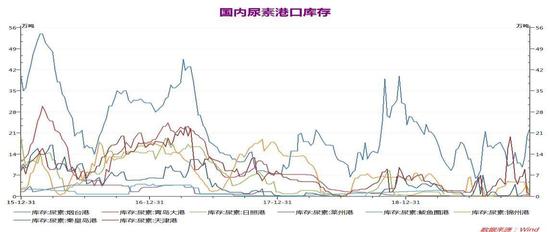

数据来源:wind 瑞达期货研究院 另外,受2017年国内天然气紧缺影响,2018年上游供气方提前采取一系列应对措施,如储气库提前储气等。且环保督察、煤改气政策推动、城镇化、工业及发电燃料结构调整等因素推动下,带动国内天然气产量增长。此外,加大了天然气的进口量,中俄天然气管道于12月份开始供气,天然气供应紧张局面得到较大缓解。从2018年来看,西北部分气头企业在10月底就已经陆续限气停车,但2019年在北方已正式进入供暖季之时,气头企业停车仍较有限,部分推迟至11月、12月。其中,西北气头企业冬季检修均以限气保民用为主,而西南气头尿素企业均以年度计划检修居多,并无严重限气。2019年多数气头企业停车较2018年略晚1月左右,且部分气头企业无全停计划,冬季将轮流检修,维持低负荷生产。参考往年复产时间,国内气头企业基本在来年3月之前均能陆续复产。故整体看,预计2019年国内气头企业冬季检修时间将较往年缩短1-2月。 2、尿素库存 从港口库存来看,上半年,虽然企业开工负荷较高带来了产量的明显增加,但由于农业需求旺盛,且出口价格明显低于内贸,从盈利角度厂商无积极性,国内港口库存持续下滑。以烟台港为例,今年1-5月份,烟台港口尿素库存持续下降,最低至10万吨以下,远远低于过去三年同期水平。之后,虽有所回升,但库存最高仍不超过20万吨。6月之后,港口库存再度下降,至7月底,烟台港口尿素库存仅为8.7万吨,虽较2018年同期高0.6万吨,但明显低于2016年的17万吨和2017年的13.9万吨。然而,进入8月份,受少量出口订单待发和国内工农业需求处于空档期的影响,港口库存出现大幅回升。之后,印度、孟加拉、埃塞俄比亚和尼日利亚等都不同数量的招标发布,港口库存整体维持在低位。据隆众资讯,截止12月19日当周,国内主要港口尿素库存24.47万吨。其中,烟台港口尿素库存22.8万吨,较去年同期低8.3万吨,港口库存压力相对较小。

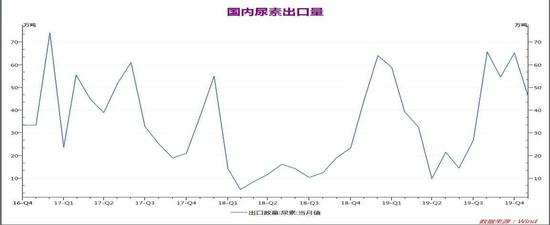

数据来源:wind 瑞达期货研究院 从企业库存来看,8月底9月初,国内尿素企业库存一度大幅上升。之后,随着下游板材、复合肥开工略有提升及商家适量逢低跟进,以及局部装置停车或减量增多,现货供应微降。但国内刚需低迷对使得内陆地区企业库存压力增加。自长假以后,国内尿素生产企业库存连续累积,虽说四季度需求弱势,库存增加本属正常,但是今年累库幅度超乎其他年份。至12月份,天气转冷,气头装置开工率大幅走低,企业库存快速下降。据隆众资讯,截止12月19日当周,国内尿素企业库存47.71万吨,较去年同期减少16.58万吨。 3、尿素出口情况分析 出口方面,海关数据显示,2019年1-11月我国出口尿素435万吨,同比增加141.4%。预估全年出口量能在480万吨上下,较2018年244.82万吨增加235万吨上下。今年我国尿素出口量大幅增加,一方面,去年我国尿素价格高,与国际脱轨严重,而今年价格远低于去年,所以出口参与度提升。另一方面,国际新增产能投放不达预期,而印度需求量在经历了25年来最利好的雨季后有所上升,八、九月销量大涨,进口需求较大。目前中国尿素出口目的地主要集中在东亚、南亚、东南亚的多数国家,其他出口量已经明显减少,印度是中国尿素出口最大的国家。国内供需处于紧平衡或者较为宽松的局面时,出口数量对国内市场影响非常明显。

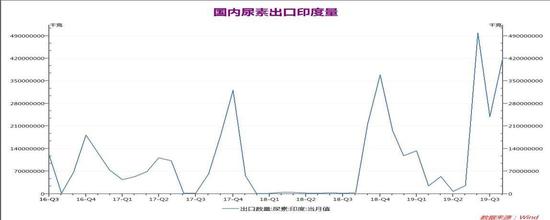

数据来源:wind 瑞达期货研究院 近几年来,国外新产能投放力度较大,2019年投放以中亚和印度为主,合计新增产能400万吨左右。其中,2019年印度预期投放240万吨的尿素产能。印度全年对尿素需求量为3000万吨,其中2200万吨是国内生产,200万吨是在阿曼投产装置供给,其余剩下600万吨主要从国际市场进口,而进口的主要区域则是中国、伊朗等地区。今年,印度多次发布进口招标,但中标价格均低于我国国内市场价格。不过,中国第二季度起供应偏高,而印度招标恰逢国内跌价,企业轻价格重销量,虽不满价格但也勉强接受出口。2019年1-10月我国尿素出口印度171.5万吨,而2019年1-10月我国尿素出口印度仅7.5万吨,同比增加22倍。

数据来源:wind 瑞达期货研究院

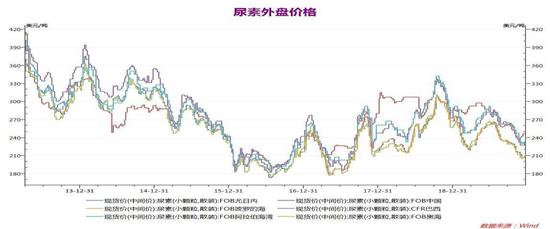

数据来源:wind 瑞达期货研究院 就最新的国际市场信息来看,国际尿素市场局部价格小幅回升,市场趋于止跌企稳,而印度12月份的尿素销量有望达到500万吨,创下单月最高纪录,因此急需进口更多尿素。但10月和11月的巨额采购招标已经耗尽了进口机构的财政资源,导致DOF推迟提供额外资金,因此印度政府推迟发行下一份招标。但据隆众预估,此次尿素招标价格或在244-246美元/吨,以河北、山东货源到天津港为例,折合河北尿素出厂价格1588-1602元/吨,折合山东尿素出厂价格1558-1572元/吨。当前国内尿素市场价格较出口预期价格来讲,差价依旧在100元/吨左右,国内尿素市场价格理论仍有下行空间。 (三)甲醇(2235, -51.00, -2.23%)市场需求状况分析 1、农业需求 尿素下游需求主要分为农业需求和工业需求,其中农业需求占比较高,主要的作物是水稻、玉米(1917, -1.00, -0.05%)、小麦和果蔬。上半年农业需求整体表现一般,传统小麦追肥及水稻备肥等阶段区域性需求跟进,但东北地区2019年玉米备肥力度有限,加之西南地区受到干旱极端天气影响,南方农需略受抑制。下半年来看,按正常用肥习惯,9月中下旬开始,一年两季地区开始下一季的播种,底肥复合肥销售的同时也会带动追肥备肥走量,山东、河南、河北等粮食主产区需求量将大幅度提升,华北地区将进入秋季用肥阶段,其中秋小麦种植用量较大。然而据卓创了解,北方秋季肥市场到货量6-7成,未及市场预期。同时,氯化铵价格不断回落,业者心态受原料尿素及替代品二铵价格变化影响最大。此外,受种植结构调整及基层农需转变影响,冬储预收进展不顺,下游表现谨慎,多随用随采,农业需求并未对尿素价格提供有效支撑。目前来看,北方农业备肥继续在12-1月份推进,冬腊肥及来年返青肥的储备或将集中采购。 值得注意的是,近年来部分地区受种植面积及种植结构调整影响用肥较往年将有所减少,据卓创年初对山东局部地区调查显示,小麦、玉米及棉花(14320, 30.00, 0.21%)等大田作物的播种面积将减少,花生、大豆(4099, 99.00, 2.48%)种植面积将会增加,这势必会引起化肥施用量的减少。此外,近些年来,大田作物玉米、小麦、水稻等价格走势越来越差,农产品收益的欠佳,直接影响了农民化肥投入的积极性。 2、工业需求 工业需求方面,经过近年来环保要求下的不断治理,多数大型胶板厂逐渐符合环保要求,但2019年环保仍然较为严格,局部地区受影响要远高于往年,中小型板厂开工仍受到不时环保检查制约,板材开开停停成为常态,开工情况低于去年,停车检修较多,需求减少,且下游对市场持悲观心态,拿货意愿不强,多随用随采为主。山东临沂市是全国最大的板材生产和交易基地,历来是当地大气污染治理的重点。近年来随着“查环保”行动的不断深入,临沂地区已经关停了大大小小的不少企业。据悉,2019年板材行业总需求量在950万吨,较2018年的1200万—1300万吨减少250万—350万吨。目前来看,板厂在进入1月后,随着春节的临近会陆续停车放假,并且主流地区不间断有环保限产的影响,比如临沂12月20日开始限产,恢复时间待定。后期来看,各地安全环保检查力度只增不减,对下游需求形成制约,难以对市场形成有利支撑。

数据来源:隆众资讯 复合肥方面,2019年国内复合肥市场持续疲软,多数复合肥厂家厂内成品库存堆积,销售不畅,国内复合肥平均开工率在40%以下,低于2018年同期水平,采购尿素多维持按需补货模式。12月底,随着市场气氛的好转,主要复合肥企业装置开工率有一定回升,据统计,现主要企业装置的平均开工率在45%左右,较12月初提高了5个点左右。从企业装置开工率提高的企业类型来看,尤其是前期停车的中小型企业重启,贡献相对较大,而大企业因走货一般,装置开工率提升反而有限。预计接下来,企业的装置开工率回升或会放缓。 三、尿素市场2020年行情展望 整体来看,受环保对固定床工艺产能的淘汰要求,结合国内尿素供需现状以及企业加速对落后产能升级改造和装置置换的综合考虑,预计未来三年尿素产能变化空间不大,但产量将持续增加。而国际上新增装置较多,全球尿素产能和产量处于增加的趋势中。从国内供应看,尿素企业盈利情况良好,使得装置检修时间缩短,加上今年国内气头企业冬季检修时间将较往年缩短,限产力度不及预期,尿素企业开工率高于往年同期。出口方面,受印度招标的影响,尿素出口大幅增加,虽然出口价格不断下调对国内尿素价格产生压力,但对港口库存消化起到积极作用,中长期来看对国内尿素市场依旧利大于弊。需求方面,近年来部分地区受种植面积及种植结构调整影响用肥较往年将有所减少,农业需求减弱。工业需求虽仍有增长空间,但环保仍较为严格,板厂开工受到不时环保检查制约,开开停停成为常态。复合肥企业则越来越倾向于淡季维持低生产负荷,且多进行随采随用的操作。整体来看,国内尿素供应增加量远超于需求,后市尿素市场供需矛盾或再次凸显,整体或呈偏弱运行。 瑞达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);