内容提要: 1、全球木浆出运量小幅增长 2020年国内外计划新增产能约为256万吨。其中俄罗斯联邦Ilim集团旗下布拉茨克浆厂、芬兰Mets Fibre、芬兰Kaicell均为针叶浆产能,占总产能的57%,仅印度Naini Papers10万吨产能为阔叶浆新增产能,但其自用为主。预计2020年全球木浆出运量仍呈小幅增长态势。 2、全球生产商面临去库存 截至2019年10月,全球木浆生产商库存天数为42天,针叶浆生产商库存天数为33天,阔叶浆生产商库存天数为50天。从欧洲库存来看,10月份欧洲木浆港口库存为186.9万吨,较上年同期增加40.7万吨,增幅为28%;今年以来欧洲木浆港口库存持续处于185-200万吨的高位水平。预计2020年上半年,全球生产商延续去库存态势。 3、2020年造纸业景气趋于触底小幅回升 受国内经济增速放缓影响,下游需求表现较为疲软,叠加贸易争端影响国内出口,造纸行业景气度下降。全球经济增长延续放缓态势,但趋于阶段性企稳,IMF、OECD预计全球经济增速有望小幅回升2.9%至3.4%左右;预计2020年造纸业景气趋于触底小幅回升。 4、结论 国内纸浆市场仍面临去库存压力,供需宽松压制纸浆期价的上行空间,预计2020年纸浆期价将趋于区间震荡趋势,整体波动中枢继续下移,预计纸浆期价将有望处于4000-5000元/吨区间运行。 第一部分 2019年纸浆市场行情回顾 2019年纸浆期货呈现震荡下行的走势,全年跌幅超过20%。年初1-2月,国际漂针木浆报价上调,贸易商低价惜售,下游纸企补库及备货春节前后生产,纸浆期价出现震荡冲高,纸浆主力合约从5000关口逐步回升,最高触及5686的年内高点。3-4月,国内纸浆市场成交量改善,出货情况有所好转,但由于下游市场整体需求表现一般,刚需采购为主;受4月1日增值税下调影响针叶浆价格出现下调;纸浆期价高位回落,主力合约从5600关口逐步回落至5200一线。5-6月,纸浆市场行情淡季表现明显,进口量增至高位,港口库存高企且去库缓慢,下游需求持续萎靡,市场供过于求,且去库效果并不明显,外盘及现货浆价均大幅下滑,纸浆期价连续两月大幅下挫,主力合约从5200关口下挫至4500关口,跌幅超过13%。7-8月,漂针木浆市场出货略有增加,人民币汇率下滑及进口木浆外盘价格上涨对市场有所支撑,但由于市场需求动力不足,下游客户接货意向不高,业者多持谨慎观望心态;纸浆期价呈现区间震荡,主力合约处于4400至4900区间波动。9-10月,国外部分浆厂计划性减产利好消息传出,贸易商对针叶浆现货价格提涨意向增强,部分企业对针叶浆价格试探性小幅报涨,但下游终端需求较为有限,客户对高价位纸浆拿货积极性不高,且市场旺季需求明显弱于往年,港口地区木浆库存量持续处于历史高位水平,去库存缓慢令浆价上涨动力受限,纸浆期价小幅反弹后重新走弱,主力合约上冲至4866一线后再度回落至4500关口。11-12月,临近年底,针叶浆现货市场供应量较为充裕,港口库存高位略有回落,而下游纸厂按需补仓,市场需求并未有明显提升迹象;纸浆期价延续低位震荡,主力合约处于4300-4600区间波动。 图1:纸浆主力连续周K线图(2019年1月-2019年12月)

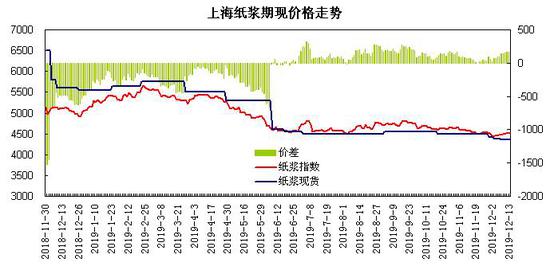

资料来源:博易 图2:纸浆期现走势

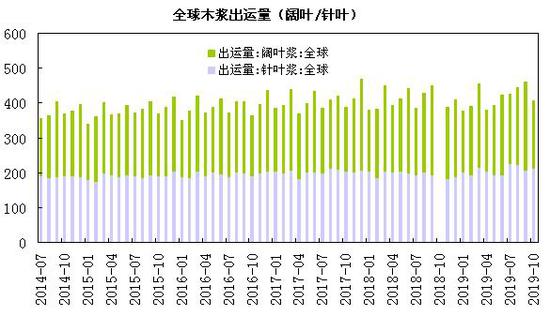

第二部分 2020年纸浆行情展望分析 一、纸浆供需状况 1、全球木浆出运情况 据PPPC统计数据显示,2019年1-10月全球木浆出运量为4291.7万吨,较上年同期增长0.6%。其中,针叶浆出运量2044.6万吨,较上年同期增长4.1%;阔叶浆出运量2108万吨,较上年同期下降2.9%。 近年来,木浆出运量的第一新高出现在2017年12月份,为481.70万吨,第二新高则出现在2019年3月份,为477.10万吨,二季度以来,木浆出运量维持在430万吨以上的水平,高发运量在整体经济增速放缓、需求增速放缓的情况下,库存天数急剧攀升。 2020年国内外计划新增产能约为256万吨。其中俄罗斯联邦Ilim集团旗下布拉茨克浆厂、芬兰Mets Fibre、芬兰Kaicell均为针叶浆产能,占总产能的57%,仅印度Naini Papers10万吨产能为阔叶浆新增产能,但其自用为主。预计2020年全球木浆出运量仍呈小幅增长态势。 图3:全球木浆出运量

图4:木浆出运量(阔叶/针叶)

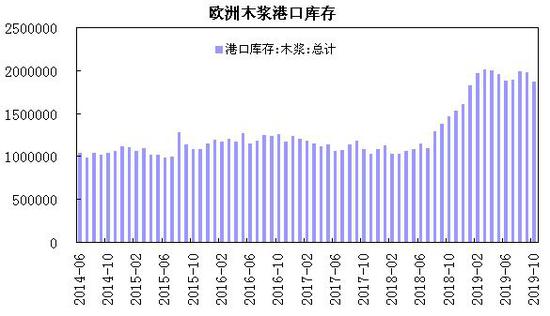

2、全球库存情况 近年来全球木浆产能大量投放,阔叶浆产能增速较快,2018年下半年全球木浆市场进入快速被动累库阶段,2019年上半年全球木浆库存延续累库态势,下半年呈现去库存。一季度全球木浆生产商库存天数处于48-52天,针叶浆生产商库存天数处于37-41天,阔叶浆生产商库存天数处于59-63天;二季度,阔叶浆生产商库存天数继续增至65天的高位,带动木浆库存天数上升;三季度,阔叶浆及针叶浆生产商呈现去库存。截至2019年10月,全球木浆生产商库存天数为42天,针叶浆生产商库存天数为33天,阔叶浆生产商库存天数为50天。从欧洲库存来看,10月份欧洲木浆港口库存为186.9万吨,较上年同期增加40.7万吨,增幅为28%;今年以来欧洲木浆港口库存持续处于185-200万吨的高位水平。预计2020年上半年,全球生产商延续去库存态势。 图5:全球生产商库存天数

图6:欧洲木浆港口库存

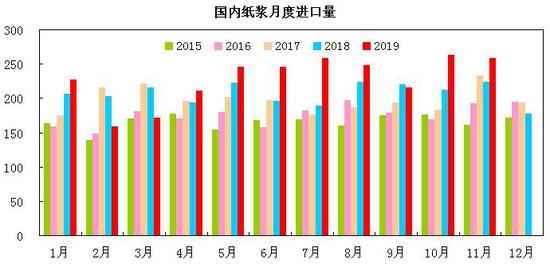

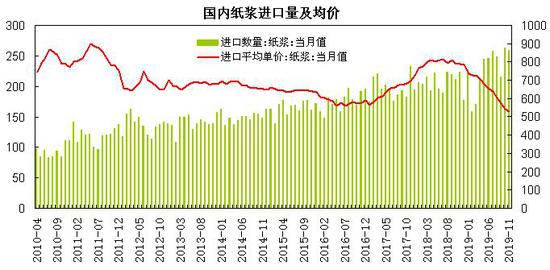

3、国内进口状况 海关总署数据显示,1-11月纸浆累计进口量为2502万吨,较上年同期增加199万吨,累计同比增长8.7%;累计进口金额总计1098.9亿元,累计同比下降8.7%,累计进口均价为4392元/吨,较上年同期下跌835元/吨,碟幅为16%。 年初纸浆进口量增至115万吨的高位水平,2-4月进口量有所放缓,5-7月纸浆进口量再度增至110万吨以上的高位;四季度进口量出现回落,但仍高于历年同期水平;纸浆进口量快速增长也推动了国内纸浆库存积累。由于国外纸浆新增产能继续投放,而中国是最大的纸浆消费大国之一,受制于森林资源匮乏而无法有效达到纸浆原料的自给自足,预计2020年纸浆进口量有望保持增长,但增幅趋于放缓。 图7:纸浆月度进口量

图8:纸浆进口量及均价

图9:中国纸浆年度进口量

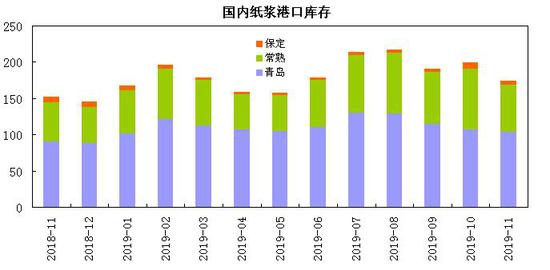

4、国内港口库存状况 据数据显示,截至11月底,青岛港木浆库存为103万吨,较上年同期增加13万吨;常熟港木浆库存65万吨,较上年同期增加11万吨;保定木浆库存6.3万吨,较上年同期减少1.3万吨。三地库存合计约174.3万吨,较上年同期增加22.7万吨,增幅为15%。 从国内库存来看,自2018年下半年以来,三大港口木浆库存逐步累积,年初,青岛、常数港口库存大幅增加,三大港口木浆库存升至196万吨的高位;3-5月份受季节性需求影响,港口库存回落至157万吨左右;6-8月份,常熟木浆库存累计增加超过30万吨,青岛库存也增加接近25万吨,港口库存增至217万吨的高位水平;8-9月份,受人民币汇率走高及国内外价差缩窄,到港量环比下降,港口库存至高位逐步回落。国内港口库存仍处于较高水平,预计2020年面临去库存压力。 图10:国内纸浆港口库存

5、交易所仓单 据上海期货交易所公布数据显示,截至12月20日,上海期货交易所纸浆库存约13.46万吨,纸浆期货仓单为10.49万吨;6月份,纸浆1906合约交割,纸浆期货仓单增至2.5万吨左右;随后期货套保套利参与力度逐步上升;9月份,纸浆1909合约交割,纸浆期货仓单大增至接近9万吨;四季度,交易所仓单继续稳步增加,升至10万吨关口。 图11:上期所纸浆库存

图12:纸浆期货指数与仓单走势

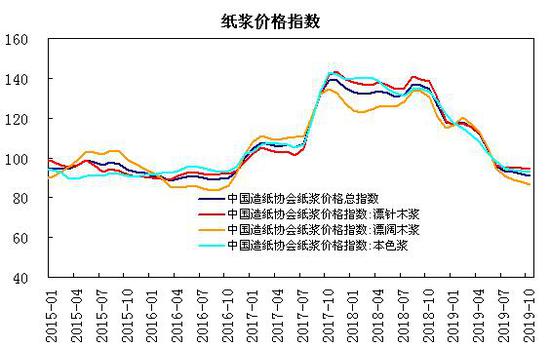

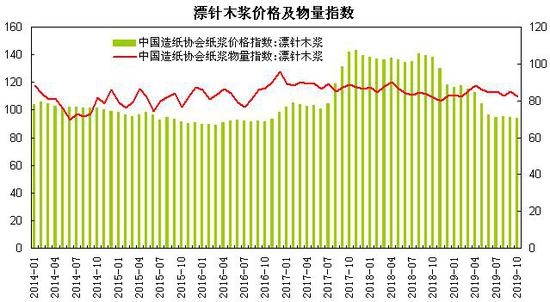

6、纸浆价格指数 据中国造纸协会公布数据显示,2019年11月,中国造纸协会纸浆价格总指数为90.06点,较上年同期下跌36.24点,同比跌幅为28.7%;其中,漂针木浆价格指数为92.95点,较上年同期下跌36.95点,同比跌幅为28.4%;漂阔木浆价格指数为85.72点,较上年同期下跌35.28点,同比跌幅为29.2%;本色浆价格指数为92.46点,较上年同期下跌36点,同比跌幅为28%。 纸浆物量总指数为79.57点,较上年同期上涨1.93点,同比涨幅为2.5%。其中,漂针木浆物量指数为81.26点,较上年同期上涨1.3点,同比涨幅为1.6%;漂阔木浆物量指数为77.57点,较上年同期上涨4.69点,同比涨幅为6.5%;本色浆物量指数为79.62点,较上年同期下跌2.48点,同比跌幅为3%。 从中国造纸协会数据看,2019年纸浆价格总指数呈现大幅下跌,漂阔木浆价格指数跌幅高于漂针木浆。纸浆物量总指数小幅上涨,漂阔木浆物量指数涨幅较大。 图13:纸浆价格指数

图14:漂针木浆价格及物量指数

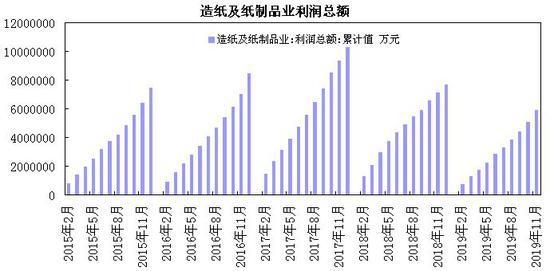

7、造纸业状况 截至2019年10月,造纸及纸制品业企业为6658家,其中亏损的企业有1300家,亏损企业占比达19.5%,为2002年以来的高位水平。造纸及纸制品企业累计亏损81亿元,累计同比增长35%,已经超过2018年全年累计亏损额80亿元,经营状况表现疲弱。 从营业收入与利润总额来看,近三年呈现加速下滑趋势。截至11月,造纸及纸制品业营业收入12055.1亿元,累计同比下降2.6%,而2018年营业收入为14012亿元。造纸及纸制品业利润总额为589.7亿元,累计同比下降17%,2018年利润总额为766.4亿元,同比下降8.5%。 截至10月,造纸及纸制品业存货为1342.8亿元,较上年同期下降7.1%;一季度存货出现下降,二季度呈现回升,三季度逐步回落。整体上造纸及纸制品业存货较2018年下半年的高位有所下降。 受国内经济增速放缓影响,下游需求表现较为疲软,叠加贸易争端影响国内出口,造纸行业景气度下降。全球经济增长延续放缓态势,但趋于阶段性企稳,IMF、OECD预计全球经济增速有望小幅回升2.9%至3.4%左右;预计2020年造纸业景气趋于触底小幅回升。 图15:造纸及纸制品业存货

图16:造纸及纸制品业利润总额

二、观点总结 展望2020年,全球经济增长延续放缓态势,但趋于阶段性企稳,IMF、OECD预计全球经济增速有望小幅回升2.9%至3.4%左右;国内经济坚持稳字当头,着力于稳增长和稳就业,加强逆周期调降,货币政策呈现稳健偏适度灵活,保持流动性合理充裕,基建投资温和回升,预计经济增速在5.7%-5.9%区间。全球主要央行重返宽松周期,但预计美联储降息步伐放缓,流动性将更多通过扩表进行补充。汇率方面,美国经济面临下滑风险,美元指数趋于冲高回落,预计处于93-99区间;受贸易局势阶段性缓和,人民币兑美元汇率趋于小幅升值,处于6.5-7.1区间波动。 供需方面,2020年国内外计划新增产能约为256万吨,针叶浆产能占较大比重;预计2020年全球木浆出运量仍呈小幅增长态势。2019年全球生产商库存天数冲高回落,预计2020年上半年延续去库存;国内港口库存也自高位小幅下降,仍面临去库存压力。受国内经济增速放缓影响,下游需求表现较为疲软,叠加贸易争端影响国内出口,造纸行业景气度下降。全球经济增长缓中趋稳,预计2020年造纸业景气趋于触底小幅回升。 整体上,国内纸浆市场仍面临去库存压力,供需宽松压制纸浆期价的上行空间,预计2020年纸浆期价将趋于区间震荡趋势,整体波动中枢继续下移,预计纸浆期价将有望处于4000-5000元/吨区间运行。 瑞达期货 |

|

|  |

|