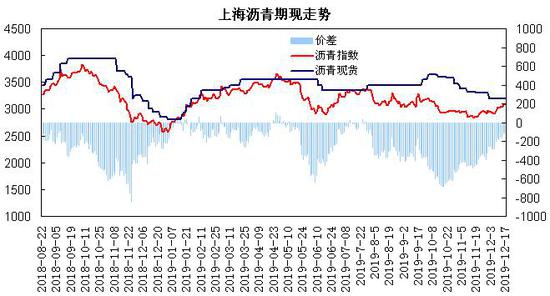

内容提要: 1、沥青(3380, 38.00, 1.14%)供应呈现增长 国内炼厂新增产能投产及加工利润可观,炼厂开工积极性较好,原油加工量创出记录新高,中石化、地方炼厂沥青产量增幅较快;沥青产量呈现较快增长态势。预计2020年炼厂产能保处于高位,国内沥青产能过剩,由于2020年IMO限硫新规实施,部分二次加工能力和脱硫能力不足的炼厂所产的高硫渣油可能会成为沥青调和组分,将增加沥青供应,沥青产量保有望持增长,但增幅略有放缓。 2、沥青库存面临增加压力 2019年受沥青产量增幅较快影响,沥青库存率高于往年水平,预计2020年沥青供应有望保持增长,沥青库存仍面临增加压力。 3、交通投资保持平稳 预计全年交通固定资产投资为23100亿元左右,略高于2018年水平,较2019年初交通运输部制定的18000亿元的目标明显增长。基建投资托底经济作用提升。2020年基建投资延续回升趋势,交通固定资产投资保持平稳。 总结: OPEC+扩大减产规模及贸易局势缓和,2020年原油价格运行区间将趋于上行,原料端对沥青成本支撑上抬;国内沥青产能过剩,供应保持增长,下游基建投资较为平稳,供需格局偏宽松,预计2020年沥青期价将呈现区间震荡格局,基于原油期价震荡上行的判断,整体波动中枢较2019年上移,预计上海沥青期价将有望处于2700-3800元/吨区间运行。 第一部分 2019年沥青市场行情回顾 2019年,上海沥青期货价格整体呈前高后低的震荡走势,整体跟随国际原油走势。上半年,国际原油震荡冲高,委内瑞拉马瑞原油供应担忧情绪带动,沥青期价出现一波涨势。下半年国际原油呈现区间震荡,沥青产量逐步增加,库存高于往年水平,沥青期价呈现震荡走势。 年初,国际原油价格大幅上涨带动沥青市场,北方地区冬储需求尚可,炼厂开工率偏低,部分贸易商备货积极性较高,部分炼厂合同量基本定完,整体库存下降,市场低价货源推涨,沥青期价呈现低位反弹,主力合约从2550元/吨连续回升至3200元/吨关口。2月,国际原油价格震荡上行,春节过后沥青市场延续上涨气氛,北方地区资源供应仍相对紧张,部分贸易商备货需求尚可;炼厂库存处于低位,沥青期价继续震荡回升,主力合约涨至3300元/吨关口。3月,华东地区受天气影响需求冷清,库存出现增加,高价贸易商接货能力放缓,在需求缓慢释放与炼厂供应增加的情况下,沥青期价呈现区间震荡。 4月,国际原油持续走高,委内瑞拉马瑞原油供应担忧情绪带动,加上进口沥青到港量下降、进口沥青价格攀升、下游需求向好等因素共同推动,沥青期货价格震荡冲高,主力合约触及3678元/吨的年内高点。然而,5月份,受制于国际原油价格出现回调,终端需求表现一般,厂库和社会库存压力增加,上海沥青期价出现深幅调整,主力合约从3600元/吨下挫至3000元/吨关口,跌幅接近15%;6月份南方进入雨季,终端需求恢复再度受到影响,中石化主营炼厂价格下跌带动现货走低,中下旬国际原油反弹对市场有所提振,沥青期价呈现探低回升,主力合约触及2862元/吨的低点。 7月份,国内沥青市场小幅回暖,上旬北方地区价格出现连续上涨,涨幅在100-150元/吨。下旬南方地区受降雨影响减弱,华东地区出梅入伏,加之市场供应偏紧,炼厂货源紧缺,带动市场价格上调100元/吨左右。沥青期价呈现震荡上涨,主力合约持续测试3400元/吨关口压力。自8月开始国内沥青市场价格就进入了瓶颈期,加之原油价格区间震荡,市场整体推动力偏弱。8月上旬北方地区受台风降雨天气影响,整体出货受阻,中下旬部分东北货源陆续发往华东地区,抑制价格推涨;沥青期价呈现震荡回落,主力合约从3300元/吨回落至3000元/吨关口。9月,沙特阿美两个炼油厂遭遇无人机袭击而暂时停产,减产幅度高达570万桶/日,原油期价出现脉冲式上涨,带动沥青期价大幅冲高,主力合约从3000元/吨关口上冲至3300元/吨一线;下旬北方部分地区受国庆环保检查因素影响,道路施工基本停滞,需求有所放缓,沥青期价呈现震荡回落。 10月份国际原油期价呈现震荡;国内主要沥青厂家开工率回升,厂家及社会库存双双增加,国庆长假过后下游需求表现偏弱;北方地区供应较为充裕,东北、华北需求略显平淡,炼厂出货乏力,库存压力增加;南方地区表现一般,部分地区受阴雨天气因素影响,需求小幅放缓,沥青期价呈现震荡回落,主力合约从3200元/吨逐步回落至2900元/吨关口。11月,国际原油期价呈区间震荡,炼厂远期成本构成一定支撑;国内主要沥青厂家开工率小幅回落,厂家库存呈现增加,社会库存继续回落;北方地区整体施工临近尾声,终端需求逐步减少,贸易商多去库为主;南方地区按需采购为主,北方货源南下,下游客户拿货积极不佳,观望氛围较浓。沥青期价探低回升,主力合约处于2800元/吨至3100元/吨区间震荡。12月,OPEC+宣布2020年一季度扩大减产规模,贸易局势缓和提振市场氛围,国际原油呈震荡上行;东北地区冬储需求好于预期,南方地区工程收尾赶工也带动需求,沥青期价呈现震荡回升,主力合约回升逼近3200元/吨关口。 图1:上海沥青主力连续周K线图(2019年1月-2019年12月)

图2:上海沥青期现走势

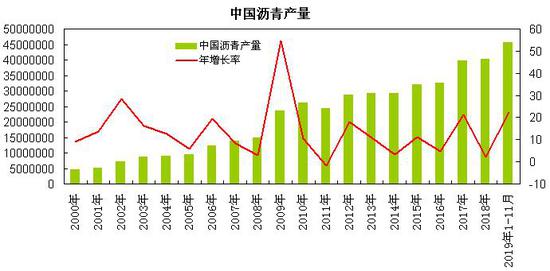

第二部分 2020年沥青行情展望分析 一、沥青供需状况 1、国内产量情况 国家统计局数据显示,2019年1-11月沥青累计产量为4563.7万吨,较上年同期增加826.1万吨,同比增幅为22.2%。二季度以来,沥青产量保持在400万吨以上,处于10%以上的较快增幅,下半年超过20%的增幅。从地区上,山东省累计产量为1692.2万吨,辽宁省累计产量为844.6万吨,浙江省累计产量为401.2万吨,广东省累计产量为385.2万吨,江苏省累计产量为358.1万吨,分列前五位。 国内炼厂新增产能投产及加工利润可观,炼厂开工积极性较好,原油加工量创出记录新高,中石化、地方炼厂沥青产量增幅较快;沥青产量呈现较快增长态势。预计2020年炼厂产能保处于高位,国内沥青产能过剩,由于2020年IMO限硫新规实施,部分二次加工能力和脱硫能力不足的炼厂所产的高硫渣油可能会成为沥青调和组分,将增加沥青供应,沥青产量保有望持增长,但增幅略有放缓。 图3:国内沥青产量

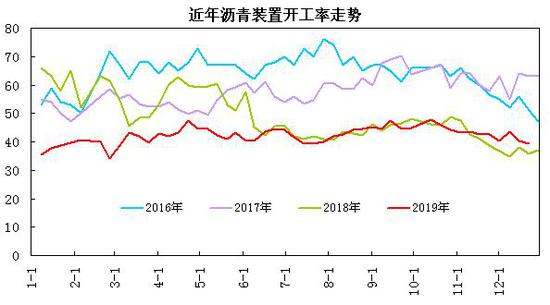

2、国内主要炼厂装置开工 据隆众对64家主要沥青厂家统计数据,截至12月下旬综合开工率为39.5%,较上年同期提升3.7个百分点。其中,华东地区开工率为45.4%;山东地区开工率为30.1%;华南、西南地区开工率为57.1%;华北地区开工率为12%;西北地区开工率为38.2%;东北地区开工率为47.8%。 国内沥青产能过剩加剧,炼厂开工日趋下降。2019年主要厂家周度开工率均值为42.2%,低于上年的48.8%。一季度沥青厂家综合开工率处于35%至42%区间,低于往年水平;二季度出现回升,处于41%至48%区间;三季度保持平稳,处于39%至48%区间;四季度逐步回落,处于39%至47%区间。 图4:沥青装置开工率

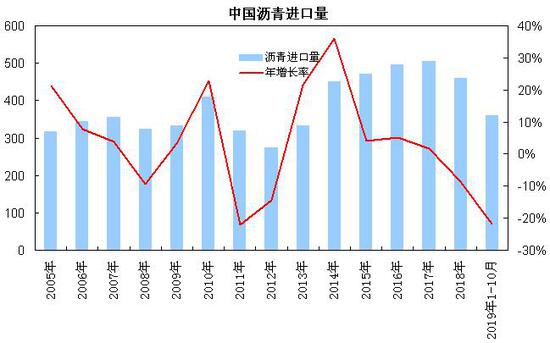

3、国内进出口情况 中国海关总署公布的数据显示,1-10月沥青进口量累计为359.45万吨,同比下降12.8%。1-10月沥青出口量累计为57.05万吨,同比下降6.9%。 前10月沥青净进口量累计为302.4万吨,较上年同期的350.7万吨下降48.3万吨,降幅为13.8%。韩国炼厂装置改造使得沥青减产,导致韩国出口至中国的沥青数量下滑,马来西亚及泰国沥青的进口量同比有所增长,沥青进口来源分散,预计2020年沥青进口量延续回落态势。 图5:沥青进口量

图6:沥青出口量

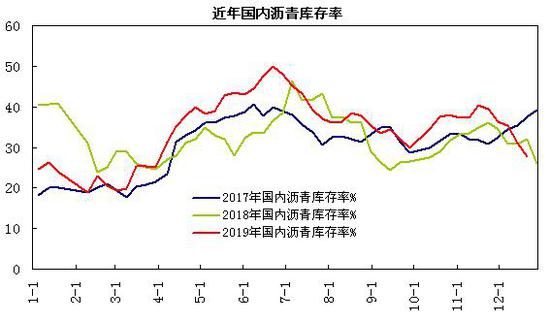

4、沥青库存状况 据隆众资讯数据显示,12月20日当周25家样本沥青厂家库存为47.65万吨,较上年同期的52.47万吨减少4.82万吨;33家样本沥青社会库存为27.25万吨,较上年同期的21.2万吨增加6.05万吨。两者库存合计约为75万吨左右,较上年同期小幅增加。国内沥青综合库存水平回落至27.78%,较上年同期下降4.2个百分点。 年初沥青厂家及社会库存约约为60万吨左右,春节过后库存逐步增加;二季度,国内大部分地区迎来雨季,下游需求表现不佳,加上沥青资源供应不断增加,导致部分厂家出货不畅,炼厂及社会库存不断上升,6月下旬触及160万吨的高位;三季度,随着夏季需求回升,厂家及社会库存呈现回落,逐步降至100万吨关口。四季度,随着下游需求增加及年底部分装置停工,继续呈现去库存。2019年受沥青产量增幅较快影响,沥青库存率高于往年水平,预计2020年沥青库存仍面临累库压力。 图7:国内炼厂沥青库存率

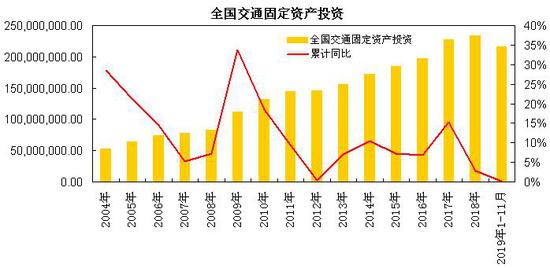

5、全国交通固定投资 交通运输部数据显示,1-11月全国公路水路交通固定资产投资为21594.9亿元,同比增长0.3%;其中,东部地区交通固定资产投资为7364.2亿元,同比下降2.5%;中部地区交通固定资产投资为4654.6亿元,同比增长5.7%;西部交通固定资产投资为9576.1亿元,同比下降0.04%。前11月公路水路交通交通固定资产投资与上年同期相比小幅增长,东部地区小幅下降,西部地区基本持平,中部地区呈现增长;预计全年交通固定资产投资为23100亿元左右,略高于2018年水平,较2019年初交通运输部制定的18000亿元的目标明显增长。 9月国务院常务会议提出,今年限额内地方政府专项债券要确保9月底前全部发行完毕,10月底前全部拨付到项目上。截至10月末,地方政府专项债发行量为2.53万亿元,同比增长33.86%。专项债的大规模发行有助于投资项目的实施和落地;部分基建项目资本金比例从25%下调至20%,有助于减轻基建项目资金压力,带动基建投资增速。12月12日,中央经济工作会议坚持房子是用来住的,不是用来炒的。基建能在托底经济时改善民生,未来基建投资的重要性或得到提升。1万亿元专项债额度提前下达,有望为“稳投资”提供支撑。2020年基建投资延续回升趋势,交通固定资产投资保持平稳。 图8:全国交通固定资产投资

二、观点总结 展望2020年,全球经济增长延续放缓态势,但趋于阶段性企稳,IMF、OECD预计全球经济增速有望小幅回升2.9%至3.4%左右;国内经济坚持稳字当头,着力于稳增长和稳就业,加强逆周期调降,货币政策呈现稳健偏适度灵活,保持流动性合理充裕,基建投资温和回升,预计经济增速在5.7%-5.9%区间。全球主要央行重返宽松周期,但预计美联储降息步伐放缓,流动性将更多通过扩表进行补充;上半年贸易局势阶段性缓和,英国正式脱欧,有望提振市场风险情绪;下半年美国股市高位面临调整压力,全球贸易局势,美国总统及国会大选,市场不确性风险上升。汇率方面,美国经济面临下滑风险,美元指数趋于冲高回落,预计处于93-99区间;受贸易局势阶段性缓和,人民币兑美元汇率趋于小幅升值,处于6.5-7.1区间波动。 上游原油方面,上半年全球贸易局势缓和及OPEC+扩大减产规模提振市场,原油期价趋于震荡冲高,下半年夏季用油高峰及供应不确定增加,贸易局势不稳及美国政治风险上升,市场避险情绪升温,原油期价呈现高位回调,预计2020年原油价格将趋于前高后低的宽幅震荡趋势,整体波动中枢较2019年上抬,国际原油期价将有望处于50-78美元/桶区间。上海原油期货价格处于420元/桶至550元/桶区间运行。 供需方面,预计2020年炼厂产能保处于高位,国内沥青产能过剩,由于2020年IMO限硫新规实施,部分二次加工能力和脱硫能力不足的炼厂所产的高硫渣油可能会成为沥青调和组分,将增加沥青供应,沥青产量保有望持增长,但增幅略有放缓。预计2019年交通固定资产投资为23100亿元左右,略高于2018年水平,较年初交通运输部制定的18000亿元的目标明显增长。2020年基建投资延续回升趋势,交通固定资产投资保持平稳。 整体上,OPEC+扩大减产规模及贸易局势缓和,2020年原油价格运行区间将趋于上行,原料端对沥青成本支撑上抬;国内沥青产能过剩,供应保持增长,下游基建投资较为平稳,供需格局偏宽松,预计2020年沥青期价将呈现区间震荡格局,基于原油期价震荡上行的判断,整体波动中枢较2019年上移,预计上海沥青期价将有望处于2800-3800元/吨区间运行。 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);