2019年,在临储拍卖延后、底价较2018年上调200元等利好消息的助推下,玉米(1918, -4.00, -0.21%)市场引发一场小牛市,但随着拍卖粮入市增加市场供应压力,加之下游受非洲猪瘟影响,生猪及能繁母猪存栏环比持续大幅下降,饲料需求低迷,玉米市场处于阶段性供大于求局面,玉米期价拐头向下回落。展望2020年,鉴于2019/20年度国内玉米产需缺口扩大,生猪市场又处于产能筑底回升阶段,随着玉米供需格局逐渐改善,预计2020年玉米或呈现底部震荡、重心缓慢抬升过程。 第一部分 2019年整体市场回顾 2019年国内玉米期货价格(玉米指数)走势大致可分为三个阶段: 第一阶段:三重底形态(1月初-3月末)。2019年1月至3月DCE玉米指数跌宕起伏,总体表现为三重底形态,主要因为贸易战和政策影响,导致玉米期价跟随市场情绪波动而波动。1月初粮农手中余粮同比偏高,玉米供应压力大,玉米期价承压下跌,达到第一个谷底,随后因为大豆(3950, 27.00, 0.69%)振兴计划以及国家收购政策的发布,玉米期价在1月16号从低位回升上涨。2月中旬高级别磋商继续开谈,谈判进展顺利利空市场,玉米期价回落,达到第二个谷底,随后国家发布了中央一号文件、清查通知以及开启了一次性储备玉米收购,受此提振,玉米期价从低位反弹。3月中旬,贸易谈判事件继续发酵,进口预期担忧情绪再次蔓延,玉米期价再度回落,达到第三个谷底。 第二阶段:止跌后上攻(3月末至5月末)。由3月29日的止跌阳线开始,12个交易日内出现9阳线以及3阴线,攻势可谓强势。原因是前期利空消息逐渐消化,以及供应高峰渐离去,玉米走出一波升势,此后在偏低补贴政策,以及临储拍卖延后、底价较2018年上调200元等利好消息的强势助推下,期价继续上攻,在5月29日到达2035的高峰。 第三阶段:高位回落后趋于震荡(5月末至12月)。因拍卖粮入市增加市场供应压力,加之国储玉米拍卖成交率持续下降至低位,市场情绪不断降温,而下游受非洲猪瘟影响,生猪及能繁母猪存栏环比持续大幅下降,饲料需求低迷,玉米市场处于阶段性供大于求局面,玉米期价拐头向下回落。不过进入10月后,国储玉米停拍,新粮上市节奏未完全启动,玉米市场青黄不接,提振玉米期价止跌企稳,但因新作上市供应预期,期价上涨空间有限,期间总体以低位震荡运行为主。 图1、玉米指数日K线走势图

数据来源:文华财经、瑞达研究院 2019年玉米淀粉(2279, -4.00, -0.18%)指数则跟随玉米指数波动而波动,走势跟玉米指数趋同,先是呈现三重底形态,然后走出一波升势,最后从高位回落后趋于震荡。 图2、淀粉指数日K线图

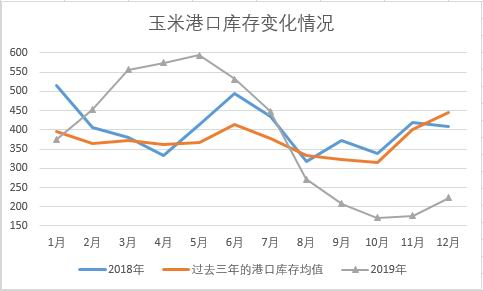

数据来源:文华财经、瑞达研究院 第二部分 2020年行情展望分析 一、基本面影响因素分析 (一)2019/20年度国内玉米产需缺口扩大 美国农业部12月份发布的中国农产品供需形势分析显示: 2019/20年度的中国玉米产量为2.59亿吨,比2018/19年度的2.64亿吨,减少454万吨,减幅为1.72%。2019/20年度的玉米消费量2.63亿吨,比2018/19年度的2.55亿吨,增加800万吨,增幅为3.14%。总体而言,2019/20年度,中国玉米产量减少454万吨,消费量增加800万吨,2019/20年产需缺口较2018/19年有所扩大,对玉米价格底部形成一定的支撑作用。 (二)供给状况 1、供给侧改革持续进行,玉米种植面积或继续调减 2019年是农产品供给侧的第三个年头,差异的补贴政策继续引导减少玉米种植,增加大豆供应。据2019年的补贴标准显示:大豆每亩补贴标准均在200元以上,其中辽宁省补贴金额最高,每亩276元,吉林省每亩265元左右,黑龙江为每亩255元,内蒙古自治区各地补贴有所不同,扎兰屯市为235元每亩;玉米的补贴情况为:辽宁省每亩76元,吉林每亩86元左右,黑龙江每亩30元,内蒙古扎兰屯补贴为73.89元每亩。2019年的玉米补贴依旧远远低于大豆补贴,差异过大的补贴政策或降低农民种植玉米的意愿,增加农民种植大豆的意愿,预计2020年玉米种植面积或继续调减。 此外,据美国农业部预估,2019/20年度中国玉米的种植面积为42.13百万公顷,较2018/19年度减少0.27百万公顷;2019/20年度大豆的种植面积为9.3百万公顷,较2018/19年度增加0.47百万公顷。玉米种植面积的减少,其产量也会跟随减少,预计2020年中国玉米市场供应或面临减少的情况。 2、售粮进度同比偏慢,市场供压较大 截至12月15日,黑龙江、山东等11个主产区累计收购玉米2876万吨,同比减少501万吨。随着“双节”来临,农户售粮进度不断加快,玉米收购进度与上年同期收购量差距逐渐缩窄,不过整体上玉米售粮进度同比仍偏慢,加之临近12月月底,市场的卖粮周期仅剩不到1个月的时间,玉米市场上方压力较大。短期来看,玉米行情偏弱。 3、国内玉米南北库存情况 截至12月底,北方港口库存为189万吨,同比下降125万吨,降幅为39.8%;南方港口(广东)库存为34万吨,同比下降62万吨,降幅为64.58%。北方和广东库存总和为223万吨,过去三年同期均值为445.37万吨,降幅达49.9%;2018年同期的玉米港口库存为223万吨,同比下降45.6%。自2019年5月份起,我国港口库存从高位一路回落至低位,偏低的港口库存给予当前市场一定的支撑作用。不过,近期港口玉米库存开始呈现增加态势,加之售粮进度不断加快,后期玉米库存偏紧局面或缓解。 图3、玉米南北港口库存

数据来源:布瑞克、瑞达研究院 图4、全国玉米港口库存的变化情况

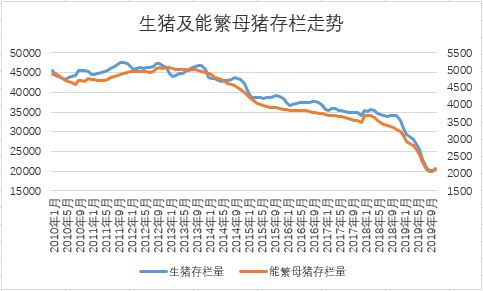

数据来源:布瑞克、瑞达研究院 4、中央直属库收购对玉米价格底部形成支撑 12月初,东北产区多地中央储备粮直属库开始陆续开库收购2019年产新玉米。其中,中央储备粮哈尔滨直属库于12月2日开秤收购,收购对象为含水率为14%的国标三等及以上玉米,入库价为1680元/吨;乌兰浩特铁西国家粮食储备库于12月2日开秤收购,收购对象为含水率为14%的国标三等(含)以上玉米,三等玉米的收购价为1640元/吨、二等玉米的收购价为1660元/吨;中央储备粮榆树直属库于12月3日开秤收购,收购对象为含水率为14%的国标二等(含)以上玉米,执行价为1675元/吨。产地国储的陆续开库收购,对产地上量带给玉米价格的压力形成缓冲,在农户年前集中售粮期对粮价起到底部支撑作用。 5、关系反复,然对国内玉米市场影响较小 自2018年初美国政府单方面发起经贸摩擦至今,贸易摩擦已持续将近两年的时间,期间关系多次反复。2019年12月21日,美国总统特朗普表示,美国和中国将“很快”签署第一阶段贸易协议。根据该项将在1月签署的协议,美方同意削减部分征税,以换取中国大幅增加采购美国农产品。关系有所缓和,进口担忧仍存,不过鉴于关系多次反复,因而不得不对整个局势保持相对谨慎的态度。此外,从另一方面来看,由于目前美国玉米价格处于较高水平,进口玉米及其替代品的价格已经逐渐高于国内玉米价格,因此未来国内玉米市场受进口玉米的影响较小。 (三)需求状况 1、饲用消费方面 2014年以来提倡的畜禽养殖污染治理的环保政策,使得生猪及能繁母猪存栏持续走弱,“屋漏偏逢连夜雨”,从2018年8月2日在辽宁沈阳发生第一例非洲猪瘟疫情起,非洲猪瘟在一年的时间内席卷全国,导致生猪及能繁母猪存栏更是大幅下挫。不过据布瑞克数据显示,2019年11月份生猪存栏环比增长2%,能繁母猪存栏环比增长4%。这是继非洲猪瘟爆发以来,生猪、能繁母猪存栏环比持续下跌之后的首次生猪、能繁母猪存栏双双上涨,加之进入2019年11月份后,虽然长达10个月的生猪养殖利润持涨势头被阻断,不过从布瑞克最新数据来看,截至12月20日,生猪养殖利润为2260.7元/头,同比增加2082.89元/吨,涨幅逾11.7倍。生猪养殖利润仍高企,养殖户补栏意愿仍存,这意味着玉米饲料需求最差的阶段已经过去,未来生猪、能繁母猪压栏贡献将大概率大于存栏降幅,生猪市场处于产能筑底回升阶段。 图5、全国生猪及能繁母猪的存栏情况

数据来源:布瑞克、瑞达研究院 图6、全国生猪养殖利润走势图

数据来源:布瑞克、瑞达研究院 肉禽方面,受非洲猪瘟影响,我国生猪产能大幅下滑,肉禽作为生猪的替代品,市场对肉禽的需求突增,肉禽的养殖利润也跟随上调。不过,2019年11月14日我国政府解除美国禽肉进口限制,拓宽了禽肉进口来源,加之国内政府在重要节日来临前积极投放国储冻猪肉,2019年12月以来中国已投放12万吨国储冻猪肉,短期内对国内肉禽养殖造成一定的冲击,使得近期肉禽养殖利润急速下降,处于历史较低水平。截至12月底,肉禽的养殖利润为-3.468元/只,较2018年同期的肉禽养殖利润3.3068元/只,减少6.7748元/只;较过去四年同期的肉禽养殖利4润1.7799元/只,减少5.2479元/只。低养殖利润降低了养殖户的补栏意愿,不过鉴于生猪养殖恢复周期较长,高猪价对远期肉禽价格有支撑作用,预计2020年肉禽存栏仍将继续增加,在一定程度上弥补了生猪饲用消费的减少。 图7、肉禽养殖利润

数据来源:布瑞克、瑞达研究院 2、深加工方面 玉米是三大粮食作物(小麦、稻谷、玉米)中最适合作为工业原料的品种,也是加工程度最高的粮食作物。玉米工业的特点是加工空间大、产业链长、产品极为丰富,包括淀粉、淀粉糖、变性淀粉、酒精、酶制剂、调味品、药用、化工等八大系列,主要是淀粉及酒精,其它产品多是这两个产品更深层次的加工品或生产的副产品,这些深层次的加工品或副产品其价值相当高,即具有较高的附加值。 据布瑞克数据统计,截至12月底,全国淀粉行业开工率为77%,同比上升3个百分点;酒精开机率为76%,同比上升6个百分点。目前大部分深加工企业均正常开工,行业开机率在70%以上,处于历史较高水平。 此外,据布瑞克数据显示,截至12月底,河北淀粉企业的加工利润约11.69元/吨,月环比下降8.07元/吨,同比下降39.88元/吨;吉林约60.04元/吨,月环比增加29.4元/吨,同比下降8.31元/吨;山东约13.24元/吨,月环比下降24.16元/吨,同比下降5.48元/吨;截至12月底,全国酒精企业的加工利润约为302.33元/吨,月环比上涨34.5元/吨,同比上涨206.67元/吨。目前淀粉企业加工利润月环比收窄,低于历史同期值,受此影响,个别企业出现减产现象,预计淀粉企业开机率有回调的可能。不过酒精企业加工利润整体上较好,在高加工利润的驱使下,预计后期酒精企业开机率有所提升,在一定程度上弥补了淀粉消费的减少。 图8、淀粉企业开机率情况

数据来源:布瑞克、瑞达研究院 图9、淀粉主产区加工利润情况

数据来源:布瑞克、瑞达研究院 二、季节性分析 受玉米供需季节性影响,玉米价格呈现季节性波动,一年为一个周期,走势大致分为四个阶段: 第一个阶段:8-10月,玉米价格年中高点逐步走低阶段,新季玉米集中上市产生一个玉米供应高峰,需求端没有明显改善,在供过于求加剧的冲击下玉米价格往往承压下跌,一般在10月下旬价格达到年中的低点。 第二个阶段:11-次年2月,玉米价格一般走势较强。该阶段收储和企业年前备库对玉米价格有一个较强的支撑,而且年关临近,人们对肉蛋类的需求增加,使得禽畜类养殖饲料消费需求有一个明显的增加,玉米进入了消费旺季。不过到2月份,随着禽类出栏量的累积增加,对饲料消费需求减少,玉米价格会出现一个低位震荡走势。 第三个阶段:3-5月,玉米逐渐被消耗国内需求端刺激,玉米价格处于缓步攀升阶段。这个时间阶段,国内养殖企业的采购需求增加,带动玉米价格缓步攀升。 第四个阶段:6-7月,玉米价格处于全年中价格波动幅度最大的阶段。此时玉米的生长进入了关键时期,该阶段玉米价格主要受天气的影响,是每年玉米炒作的重要阶段,也是全年中价格波动幅度最大的阶段,一般说“6月看天气,8月看数据”,此时产区天气,每周作物生长报告、预计单产等因素的变动,都会给市场带来冲击,导致价格的剧烈波动,进而传导至玉米的价格。此外,投机资金往往利用天气因素进行炒作,致使玉米期价表现出季节性波动的特征。该阶段对玉米价格波动产生影响的还有陈粮,这个阶段为玉米的去库存阶段,所以也要考虑陈粮对玉米价格的影响。 三、2020年玉米和淀粉市场展望 玉米市场展望:供应方面,随着“双节”来临,农户售粮进度不断加快,玉米收购进度与上年同期收购量差距逐渐缩窄,不过整体上玉米售粮进度同比仍偏慢,加之临近12月月底,市场的卖粮周期仅剩不到1个月的时间,玉米市场上方压力较大。需求方面,生猪市场处于产能筑底回升阶段,不过受生猪生长周期限制,恢复仍待时日,叠加节前生猪加速出栏,短期内玉米饲用消费仍受抑制;此外,深加工企业加工利润收窄,致使深加工消费空间缩窄。整体而言,在阶段性供应增量,而需求用量不及预期的情况下,预计2020年第一季度玉米价格或将震荡趋弱,不过中央直属库收购对玉米价格底部形成支撑,玉米下行空间有限。长期来看,2019/20年度国内玉米产需缺口扩大,生猪市场又处于产能筑底回升阶段,随着玉米供需格局逐渐改善,预计2020年玉米价格或呈现底部震荡、重心缓慢抬升过程。 淀粉市场展望:淀粉受原料玉米价格影响较大,原料成本基本占定价的90%。因此,玉米淀粉的价格走势以玉米为重心,随原料玉米波动而波动。此外,目前大部分淀粉企业均正常开工,行业开机率在70%以上,处于历史较高水平,市场上淀粉供应量较大。不过淀粉企业加工利润月环比有所收窄,低于历史同期值,受此影响,个别企业出现减产现象,预计后期淀粉企业开机率有回调的可能。整体而言,料淀粉价格跟随玉米价格呈现近弱远强的格局。 瑞达期货 |

|

|  |

|