在经历长达两年半的下跌行情后,棕榈(6320, 18.00, 0.29%)油终于在2019年下半年迎来一轮大趋势上涨;展望2020年,上半年国际棕榈油、生物柴油执行、全球大豆(3948, 25.00, 0.64%)减产、国内油脂供应偏紧等利多因素继续释放量能推动棕榈油走向更高台阶;下半年供需利好边际作用递减,棕榈油生产恢复、南美大豆上市、双方贸易关系缓和以及生物柴油政策执行的有效性等诸多利空或潜在利空因素将令棕榈油期价回落风险加剧。 第一部分 2019年整体市场回顾 2019年马来西亚毛棕榈油指数与国内棕榈油指数具有同向性,因此统一进行分析。从图可以看出,棕榈油整体走势以上涨为主,经历三个阶段: 1、1-2月份棕榈油震荡上涨。原因是棕榈油主产国进入减产期、马棕出口数据良好,叠加美豆反弹、国内节前备货。 2、2-7月份棕榈油期货震荡下跌。原因是棕榈油产量上升、库存接近20年来最高位以及马棕出口下滑,叠加由于棕榈油种植导致森林过度砍伐,欧洲减少棕榈油消费量进一步打压棕榈油期价。 3、7-12月份棕榈油指数再度飙升。原因是棕榈油主产国减产预期、印尼和马来西亚计划执行生柴政策给市场带来提振。 图1:马来西亚毛棕榈油指数和DCE棕榈油期货指数日K线图

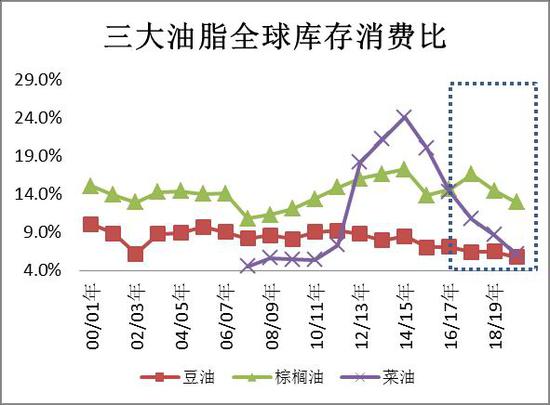

资料来源:文华财经 备注:彩色为DCE棕榈油指数 蓝色为马来西亚毛棕榈油指数 第二部分 2020年行情展望分析 一、主要影响因素分析 (一)全球植物油基本面 2019/20年度豆油产量同比增长1.8%,至5673万吨,消费量同比增长2.9%,为5684万吨,期末库存为328万吨,减少32万吨,库存消费比为5.8%,较上一年减少0.7个百分点。 2018/19年度全球棕榈油产量同比增长2.4%,至7569万吨,是近4个年度增幅最低,消费量同比增长2.6%,为7462万吨,期末库存为967万吨,减少85万吨,库存消费比为13%,较上一年度减少1.5个百分点,为2010/11年度以来最低。 2018/19年度全球菜籽油产量同比减少1.5%,为2704万吨,消费量减少1.2%,为2777万吨,期末库存170万吨,减少74万吨,库存消费比为6.1%,较上一年度减少2.6个百分点。

数据来源:wind 瑞达期货研究院 三大油脂库存消费比同步下滑,2019/20年度全球油脂供需必然缩紧。根据USDA12月报告数据显示,2019/20年度全球植物油结转库存预估下调至1921万吨,库存消费比为9.4%,上一次库消比破10%这一关键线还是十年之前的2009/10年度,这为油脂市场上涨提供基础。 为什么说10%是关键线呢?在1999/20年度至2018/19年度这近20年里,仅有4个年度全球植物油库消比小于10%,分别为2002/03、2003/04、2007/08、2009/10年度。前两个年度里,与三大油脂期货相关性高达87%以上的CBOT豆油指数在2002年至2004年2月期间上涨幅度超过100%,后两个年度里,我国豆油期货在2006年1月9日挂牌上市,填充了我国油脂期货的空白,对应后两个年度,豆油期货价格均走出了涨幅超过30%的牛市行情,时间跨度分别为2006.4-2008.3以及2009.3-2011.1。由此可见,在库消比小于10%的年度里,油脂价格均出现一轮大趋势上涨行情。当然,并不能通过这个判断库存消比低于10%是油脂大涨的充分条件,因为回顾历史可知,行情还需配合宏观经济增长和需求强劲表现配合,但是基本面分析法的核心就是供求决定价格,油脂牛市理论上是建立在供需紧张的基础上,全球植物油库消比低于10%可以看做是供需紧张的量化数值,低于这一数值,油脂价格将获得有力底部支撑,同时是大涨的基础条件。 已知2019年油脂价格表现继续验证库存消费比10%这一关键线的有效性,即2019年下半年油脂市场已经走出一波上涨趋势,验证该关键线所表明的基本面利好,2019年下半年文华财经豆油指数上涨20%,棕榈油指数上涨幅度超过39%,郑油指数上涨10%,在三大油脂品种中,棕榈油领涨地位毋庸置疑,上涨超过30%,符合上文所述四个年度里后两者对国内油脂期价带来的行情幅度,相对而言,豆油和郑油指数涨幅相对有限。

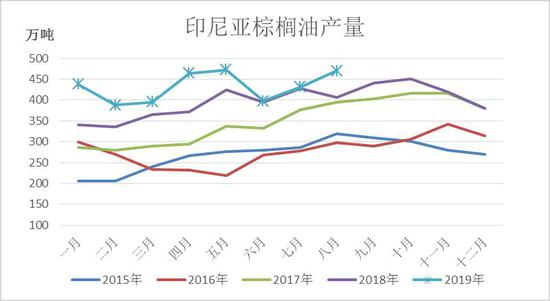

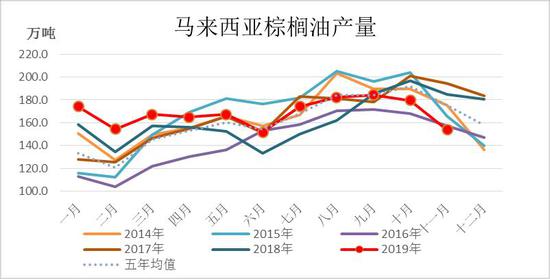

数据来源:wind 瑞达期货研究院 (二)全球棕榈油供应方面 印尼和马来西亚是棕榈油的两大主产国家,产量总和约占全球85%,其中印尼是全球头号生产国,产量占比56.6%,而马来西亚次之,占比28.0%,马来西亚毛棕榈油期货市场是国际定价中心。因此重点分析两个国家的供应情况: 从两大主产国棕榈油月度产量图可以看出,2019年一季度印尼和大马棕榈油产量表现强劲,处于近几年同期最高位,随后两个国家生产情况出现一定分化,因为印尼2018年油棕种植面积达到历史最高水准,因此直至2019年8月份印尼棕榈油产量延续同期最高。而马来西亚树龄高占比相对较高以及2-4月份降雨低于正常水平,二季度到四季度末整体产量增幅表现愈发不理想,截至11月末,产量已经下滑至六年来同期最低。8-9月份马来西亚降雨量低于正常值的50%,根据降水与棕榈油单产影响时间关系,预计对应2020年2-3月棕榈油产量,印尼方面在6、7、9月份降雨不到正常值7成,对应2019年12月、2020年1月和2020年3月,适逢低产期,叠加因2018年及2019年上半年棕榈油价格低迷,导致种植园施肥减少,此阶段产量并不乐观,对油脂价格具有推动作用。

数据来源:GAPKI 瑞达期货研究院

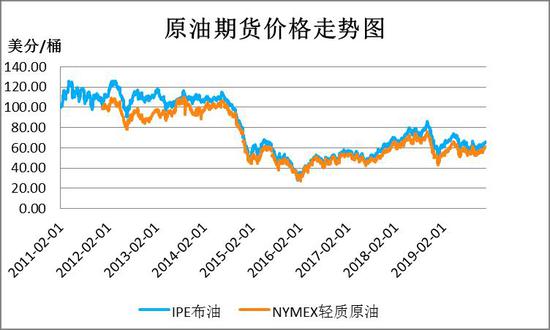

数据来源:wind 瑞达期货研究院 由于油棕树生产特征,在种植的第6年开始至第23年期间的的产量处于整个生产周期平均值以上,第九年达到顶峰。2014年马来西亚油棕树种植面积同比增加162496公顷,2015年同比增加250708公顷,分别为近六年次高和最高,印尼在2014年和2015年的新增种植面积分别为223500公顷和392900公顷,这两年种植油棕树将在2019年和2020年产量开始达到平均产值以上,在2022和2023年进入高产期。也就是说,2020年上半年因为降雨和化肥等问题可能出现下降,只要天气不再出现问题,下半年棕榈油仍有恢复生产可能,整个年度综合增长幅度缩小,如果将时间周期拉到未来三四年来看,棕榈油生产扩增仍是趋势所向。根据美国农业部最新报告显示,2019/20年度印尼棕榈油产量为4300万吨,同比增长3.6%,2015/16年度减产之后的近4年里最低;2019/20年度马来西亚棕榈油产量为2100万吨,同比增长1%,同为近4年最低。 (三)全球棕榈油需求方面 1、原油价格料宽幅震荡,提振作用相对有限 原油价格下跌将会直接拉低汽油、柴油、化肥、农药、农膜、除草剂等的价格,这将降低农产品的生产和农用机械的生产、运输等成本,带动农产品价格回落。油价低迷还导致燃料酒精、生物柴油等生物能源的生产利润下降,必将对生物柴油原料之一的油脂带来不利影响。反之,利好油脂价格。 美国经济数据好于预期,双方领导人通话,国际贸易局势缓和可能刺激需求,叠加OPEC+加大减产力度,科威特表示,该国与沙特围绕两国边界“中立区”的长期争端将在2019年底前得到解决,为油价提供支撑,不过地区间需求仍存在差异化,期价恐难大幅上行。俄罗斯能源部长诺瓦克表示,OPEC+在明年3月会议可能会考虑任何选项,包括逐步放宽配额或延长减产协议,贝克休斯数据显示美国石油活跃钻井数增加18座至684座,原油未来供需或在平衡和略偏松之间调整,预计2020年原油价格宽幅震荡、区间或有上抬。 2004-2011年期价原油价格趋于上涨增幅相对可观,全球植物油工业需求处于快速增长阶段,2012-2013年原油上涨幅度缩窄,全球植物油工业需求增速随之下降,2014年开始,除去2018年9-10月,原油价格基本保持在80美元/桶下方,若无植物油生产国补贴及强制添加政策支持,则生物柴油发展在当前原油价格之下难有明显增长,从而导致生物菜油原料之一的植物油与原有价格联动性减弱。从数据来看,对比2006-2013年以及2014-2019年两个阶段原油与植物油相关性,数值已经由0.6-0.7下降至0.3-0.4。上文所述可知,预期2020年原油价格呈现宽幅震荡,区间或有上抬,但恐难大幅上行,阶段性走势或对油脂有带动作用,但利多作用相对有限。

数据来源:wind 瑞达期货研究院 2、棕榈油工业需求借助政策发展 在原油价格低迷情况,依靠植物油主产国政策支持,全球植物油工业需求才得以平稳增长。 作为棕榈油最大生产国——印尼一直致力于提高生物柴油掺混率,从而达到增加棕榈油消费、减少石化柴油进口的目的。在B20计划取得一定成效后,印尼于2019年顺势推出B30计划,计划从2020年1月开始实施,并推出惩罚机制。每六个月,印尼能源与矿物部(MEMR)会为生产商指定应交付给零售商Pertamina及AKR的生柴额度。若PME生柴供应商不能如期供货,将面临每公升6000印尼盾,约折每吨480美元的罚金,可见印尼实施B30的决心,B30计划执行预计将会将内部消化220-290万吨的棕榈油。 根据印尼棕榈油协会数据,2019年9月棕榈油库存373万吨,10月库存371万吨,2019/20年度(10月至次年9月)印尼棕榈油产量4300万吨,食品用量610万吨,出口量为3030万吨,预估工业用量在825-875万吨之间,则预估结转库存为158-208万吨之间,比2019年9月份减少40%以上,在近4年期间内,仅有2016年5月至2017年5月期间库存曾低于200万吨(这期间棕榈油指数经历跌-涨-跌过程,2016年12月最高触及6540元/吨,上涨阶段涨幅在30%左右)。由此可见,若生物柴油政策能顺利实施将大幅促进印尼棕榈油的下降,故而在政策推出初期,国内外棕油盘面就应声上涨。 值得注意的是,2020年印尼B30计划的有效执行存在风险因素,即政府财政补贴能否到位。由于2019年7月之前几年时间里棕榈油价格走势低迷,自2017年5月印尼毛棕榈油出口征税就维持零征税政策,税收收入少,政策补贴基金存在不足可能。据测算,补贴基金或只能维持到2020年上半年,若印尼政府没有采取新的措施,那么B30计划的执行可能会存在问题,从而无法实现上文所估算的包括工业需求和结转库存数据,盘面回吐前期升水风险较大,该因素值得特别关注。 除了印尼,马来西亚、美国等油料主产国国家也在积极推动生物柴油政策以增加植物油工业需求。根据美国农业部最新报告数据预估,2019/20年度全球棕油工业用量为2163万吨,比上一年度的2120万吨增加43万吨。

数据来源:wind 瑞达期货研究院 2、食品需求保持增长 尽管2018/19年度中国和印度的棕榈油食品用量仅占全球的27%,但是对比两个国家食用量增加幅度以及全球食用量可知,中国和印度增加用量占全球的54.7%,意味着该年度两个国家对全球增量的贡献超过五成。 全球头号食用油进口国——印度人口增长为植物油消费带来红利还未消失,随着印度人口增长以及收入上升,未来印度油脂消费需求仍将表现亮眼。其和我国在部分农产品市场发展存在相似性,都是受到油脂油料进口量激增冲击,导致国内现货价格下跌,农民种植油籽种植收益降低,油籽产量不尽如人意,无法满足该国国内需求,因此近几年对外依赖度逐渐提高。根据《油世界》2019/20年度印度的植物油进口量可能达到创纪录的1580万吨,同比增加40万吨。植物油经纪公司Sunvin Group表示印度截至2020年10月的一年植物油进口预计触及纪录高位1575万吨。而美国农业部仅预估为1000万吨。 我国方面,我国植物油消费进入相对稳定阶段,增长幅度较低,不过油脂品种间价差、供应差异会导致品种间消费量出现变化。中加、双方贸易格局影响菜籽油和豆油供应,导致油脂出现一定供应缺口,我国扩大对棕榈油进口,在2019年达到历史最高。由于2019年底豆油和菜籽油去库存进程仍在延续,2020年油脂库存基数较低,叠加中加贸易纷争并未完全落幕,大豆加征征税犹存,故而对棕榈油进口保持乐观预期,2019年前11个月棕榈液油到港量为507万吨,预期12月进口53-55万吨,则全年可能在560-562万吨之间,而2018年仅为315万吨。从作物年度来说,2019/20年度前3个月预计在173-175万吨之间,参考2019年1-9月进口量为443万吨,推算年度为616-618万吨,由于双方贸易关系缓和,预期大豆供应同比增加,豆油供应情况增加,预期棕榈油或维持或小幅变化于于2019年同期的高进口水平。 其他主要消费国家,印尼棕榈油食品消费保持平稳水平,2019/20年度食品消费预估610万吨,欧盟2018/19年度食品消费量维持310万吨。全球棕榈油食品消费量增长3.61%,至5250万吨,由于印度和中国进口需求和消费乐观,预计该数值有上调空间。 (四)国内油脂供需情况 按照品种分类,中国食用植物油主要包括大豆油、菜籽油、花生油、棕榈油、芝麻油、橄榄油、葵花籽油、棉籽油和玉米(1919, -3.00, -0.16%)油。根据艾格数据显示,2017-2018年中国居民食用植物油消费结构占比中,大豆油、菜籽油、棕榈油、花生油占比分别为51%、13%、17%、8%,总和为89%。因此对就四个品种的供需平衡表作出分析。美国农业部预计2019/20年度四大油脂产量同比减少1%至2420.7万吨,由于双方贸易摩擦影响,进口量提高9%至1013万吨,出口量小幅下滑,净进口量992.5万吨;消费需求增加1.4%至3471.4万吨,当年度供需盈余58.2万吨,作为对比,前4个年度分别盈余127.6万吨、113.6万吨、71.4万吨、79.8万吨,意味着供应减少、需求维持低速增长的局面下,国内四大油脂供需宽松格局不断改善修复。 分品种而言,2019/20年度豆油产量为1514万吨,进口量为120万吨,占国内四大油脂供应的47.6%,消费量为1629万吨,出口量为15万吨,当年度供需盈余10万吨;棕榈油进口量720万吨,消费量722万吨,当年度供需缺口2万吨;菜油产量612.3万吨,进口量157万吨,出口量1.5万吨,消费量811万吨,当年度供需缺口43.2万吨。 进口量的大头和提高都体现在棕榈油上,产量中豆油占据六成分量,这些品种都与国际油脂油料市场息息相关,意味着国际油脂价格的变化对我国油脂价格影响加重。基于棕榈油至少在第一季度产量不乐观以及2019/20年度全球大豆减产,预计进口成本至少在第一季度还将保持高位,综合两个因素考虑,预期至少第一季度油脂价格仍然受到有力支撑。 春节过后油脂进入消费淡季,叠加双方关系缓和,我国可能增加美豆进口,二季度南美大豆集中上市,二三季度豆油供应有望增加,油脂供需可能由偏紧过渡到平衡状态,对价格助推边际作用逐渐递减。 表1.我国主要油脂供需平衡表

数据来源:wind 瑞达期货研究院 双方达成第一阶段协议为双方贸易关系缓和奠定基础,在双方双方均释放取消征税加征的可能性的信息基础上,未来可以期待大豆加征征税的取消,一旦如期实现,那么意味着我国大豆进口有望加快恢复,对于国内豆油造成重压,从而拖累油脂市场。即使大豆加征的征税未取消,只要双方双方保持积极谈判态度,中国对美豆的采购将较2018和2019年增加,一季度以及四季度采购阶段,特别是四季度,豆油供应将明显增加。而在三季度,油脂市场迎来棕榈油增产周期的高峰阶段,基于上文所述,下半年棕榈油生产也有望走出2019年降雨影响,进口源供应增加。综合来看,四季度国内油脂供应有望增加,油脂价格上行动力亦明显降低,回落风险加剧,关注双方贸易关系变化。 2019年12月中旬豆油库存在95万吨左右,较前一年同期下降75万吨,降幅达44%,低于三年同期143万吨;棕榈油库存为70.1万吨,较前一年同期的45万吨,增加25万吨,高于三年同期40万吨;菜籽油库存为34.6万吨,较前一年同期62万吨减少27.4万吨,低于三年同期43万吨。国内三大油脂自2019年下半年进入两阶段下降趋势,从近6年同期次高水平,下降至同期中等水平,去库存进行进展顺利,为2019年下半年油脂的上涨提供助力,同时也为2020年奠定供需相对平衡的基础局面。因为中加关系,菜油供应紧张以及豆棕价差的萎缩,促使豆油消费替代性增强,在三大油脂中,豆油去库存进展反而最为顺利。豆油库存水平的回升速度在一季度预计缓慢,叠加豆粕(2729, -14.00, -0.51%)需求短时间仍相对低迷,库存对豆油价格一季度及二季度初中期压制作用相对有限,油强粕弱格局可能延续;二季度末和三季度由于南美大豆上市以及消费需求相对清淡的影响,豆油库存一般会出现季节性增长趋势,而且相对应豆粕需求回暖,预计油粕之间强弱可能悄然转换,豆油价格助推力将减弱。

数据来源:wind 瑞达期货研究院 二、2020年棕榈油市场展望 国外方面,2019/20年度全球三大油脂库存消费比同步下滑,导致全球油脂供需缩紧,库存消费比破10%。由于大马、印尼在2019年里下半年均遭遇降雨偏少,加上种植园施肥较少,导致2020年上半年棕榈油生产出现下降,特别是适逢低产期的第一季度。需求端,印尼B30计划于2020年1月开始实施,计划的有效执行将大幅促进印尼棕榈油库存下降。再者,印度植物油进口可能创纪录以及我国因菜籽油供应偏紧而扩大棕榈油进口,这使得上半年棕榈油供需维持偏紧状态,这将为棕榈油价格提供继续向上冲击的动力。 因2020年主产国迎来一批油棕树进入平均产量,只要天气不再出现问题,下半年棕榈油仍有恢复生产可能,整个年度综合增长幅度缩小,如果将时间周期拉到未来三四年来看,棕榈油生产扩增仍是趋势所向。另外值得关注的是,印尼B30计划是否能全年有效。 国内方面,我国油脂与国际油脂油料市场相关性增强,基于棕榈油至少在第一季度产量不乐观以及2019/20年度全球大豆减产,预计进口成本至少在第一季度还将保持高位。春节过后油脂进入消费淡季,叠加双方关系缓和,我国可能增加美豆进口,二季度南美大豆集中上市,二三季度豆油供应有望增加,油脂供需可能由偏紧过渡到平衡状态,对价格助推边际作用逐渐递减。只要双方双方保持积极谈判态度,四季度国内油脂供应有望增加,油脂价格上行动力亦明显降低,回落风险加剧,关注双方贸易关系变化,一旦大豆加征征税取消,那么意味着我国大豆进口有望加快恢复,对于国内豆油造成重压,从而拖累油脂市场。 综上所述,因为国内外油脂供需格局向好,预计棕榈油的上涨行情至少延续至2020年第一季度,随着供需利多边际作用递减,棕榈油期价可能在上半年触及高点,下半年棕榈油增产周期、双方贸易关系缓和、油脂库存回升以及印尼生物柴油政策执行情况等因素,令棕榈油价格回落风险加剧。2020年棕榈油指数运行区间大致在5300-6500元/吨。 瑞达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);