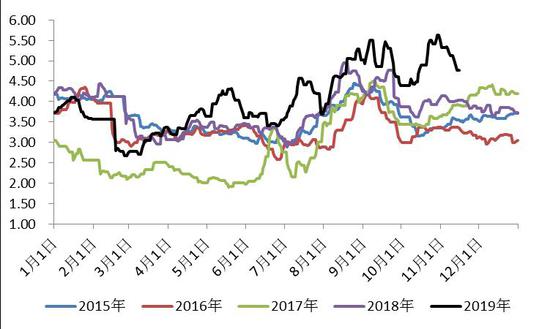

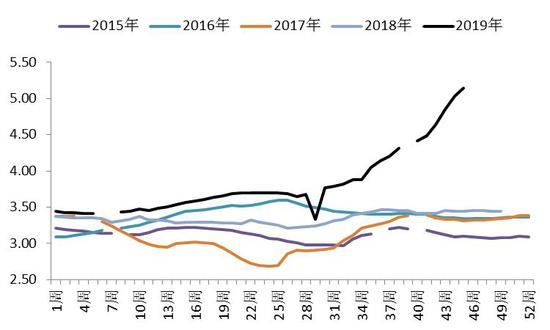

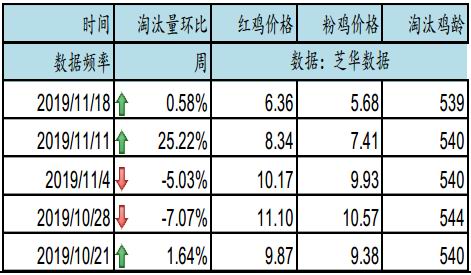

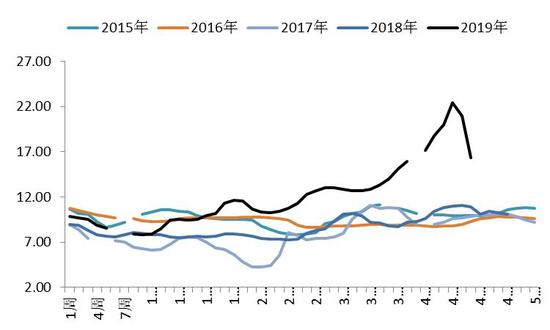

第一部分 摘要 受猪价回落带动,蛋价自10月底以来持续下行,主要地区均价从5.7元/斤的高位回落,目前已跌破4.5元/斤,局部低价区已到4元以下。近期有企稳上涨迹象,但部分地区余货压力较大,上行乏力。春节备货时间关口已到,但目前表现不温不火,蛋价若想再度上涨,亟待需求端发力。 目前,在产蛋鸡存栏较去年同期增加了11.48%,产能明显恢复。前期蛋价跟随猪价上涨时,市场选择性“忽视”了这一点,如今供给压力突显,市场忧虑倍增。而实际来看,果真这短短一个月不到的时间,供给就由紧缺变为过剩了么?明显不是。首先看猪,国内猪肉近年的消费量约在5500万吨左右,若按生猪存栏同比下滑30%来粗算,今年猪肉缺口或在1650万吨,仅靠进口和储备肉是难以有效缩小这个缺口的,只能是需求自身受到了极大抑制。再来看鸡蛋(3810, 6.00, 0.16%),11.85亿的在产存栏虽较去年有大幅上升,但在近9年来的同期数据中,只属于中等偏低水平,可见,当前决定市场走向的主导力量还是在于需求。 造成需求的萎缩有两种原因,一是物价过高带来了抑制作用,二是消费结构产生变化。对此轮生猪和鸡蛋价格回调,起先都是因为价格过高,抑制了终端消费,随后,进口、国储低价冻猪肉投放市场,影响鲜销,进而鸡蛋的替代空间也被挤压,形成结构性的消费萎缩,市场短期难以转变,除非有新的消费需求刺激,否则或将陷于窄幅震荡。 综上,后期重点关注在于需求,春节备货能否达到市场预期将对后市蛋价的表现起着决定性作用。 风险提示:动物疫病、宏观风险、气象灾害等。 第二部分 综合分析 1、市场概况 鸡蛋:11月份,鲜销市场到货明显增加,而走货放缓,余货压力较大,蛋价持续下滑。截至22日,主产区均价为4.19元/斤,较月初跌21.2%,较上月同期跌22.5%;主销区均价为4.48元/斤,较月初跌21%元,较上月同期跌17.3%。 淘汰鸡:截至11月22日,主要地区淘汰鸡均价为6.91元/斤,较月初降40.2%,较上月同期降30.2%。随着猪价、蛋价下跌,老鸡淘汰加速,价格也大幅回落。因老鸡数量整体不多,目前有部分养殖户仍存在惜淘心理,预计12月份将有一波集中淘汰。据芝华对部分地区的跟踪,截至11月18日当周,老鸡淘汰量环比前一周增0.58%,淘汰鸡龄在539天,前一周为540天,上月同期为540天,红鸡价在6.36元/斤,较前一周降1.98元,较上月同期降3.51元;粉鸡均价在5.68元/斤,较前一周降1.73元,较上月同期降3.7元。 图1:鸡蛋主产区现货价格(元/斤)

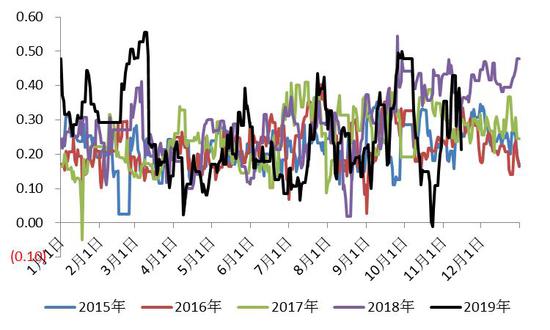

数据来源:银河期货、wind资讯 图2:鸡蛋主销区现货价格(元/斤)

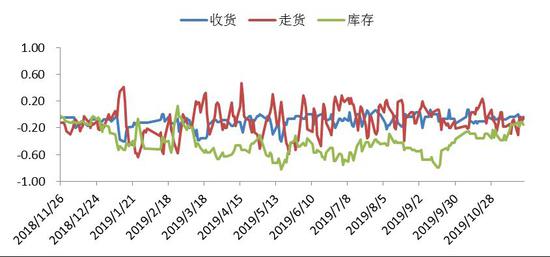

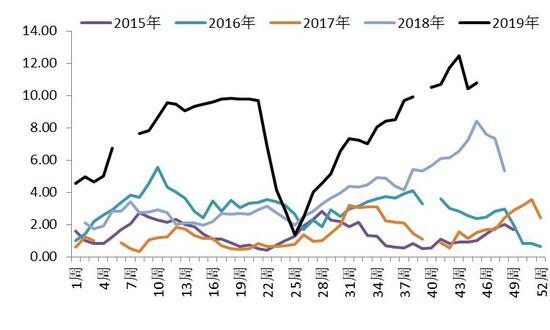

数据来源:银河期货、wind资讯 图3:全国鸡蛋贸易形势

数据来源:银河期货、芝华数据、wind资讯 图4:鸡蛋产销价差(元/斤)

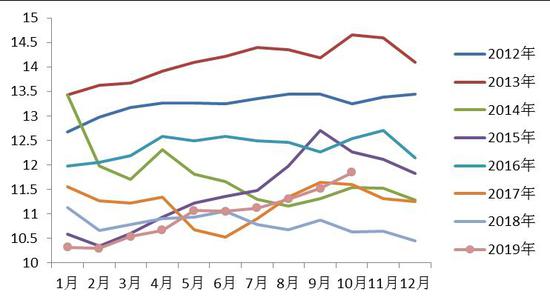

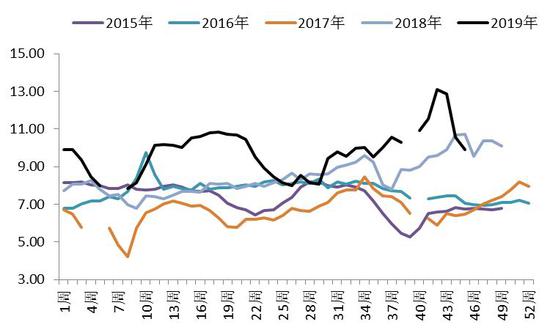

数据来源:银河期货、芝华数据、wind资讯 2、基本面信息 10月存栏概况:芝华所监测地区在产蛋鸡存栏为11.85亿只,环比增加2.88%,同比增加11.48%,较去年同期大幅上升;当期新增开产9160万只,环比减少9.39%,占在产总量的7.73%;后备鸡存栏2.69亿只,环比增加4.64%,同比大幅增加30.73%。全国蛋鸡总存栏为14.54亿只,环比增加3.2%,同比增加14.6%。 从鸡龄结构来看,0-119天的后备鸡占比19.5%,环比减少1%;120-180天的小蛋在产蛋鸡占比11.68%,环比减少2.98%;180-270天的中蛋在产蛋鸡占比22.54%,环比增加1.87%;270天以上的大蛋在产蛋鸡占比46.28%,环比增加2.12%,其中450天以上即将淘汰的老鸡占比12.56%,环比增加0.88%。综合来看,10月份鸡龄结构年轻化状况继续缓解,大、中码蛋源均有增加,其中,大蛋在产蛋鸡为生产主力。 补栏方面,10月育雏鸡补栏9142万只,环比增加12.55%,同比大幅增加38.76%,同期五年均值为7760万只,为近6年来同期最高水平。受逆市上涨的蛋价,丰厚的养殖利润驱使,10月份养殖户补栏意愿再度提振。据了解,种鸡场今年的订单基本已排完,部分排到明年上半年。 淘汰方面,10月淘汰老鸡5840万只,环比大幅减少26.63%,同比大幅减少39.57%。10月上旬,蛋价震荡偏弱,而淘鸡价格保持强势,养殖户淘鸡速度相对正常;10月中下旬,蛋价快速上涨,淘鸡价格也不断攀升,养殖户多看好后市,惜淘心理增强,淘鸡速度整体偏慢,所淘鸡龄在540天左右,较前期平均大一个多月左右。 存栏趋势预测:①新增开产。11月、12月新增开产主要受7、8月份雏鸡补栏量决定,因7月补栏8760万只,环比6月减5%,8月补栏8996万只,环比7月增2.7%,预计12月份新增开产量难有明显上升。②老鸡淘汰量。按照1.5年(540天)的生长期来算,目前适龄老鸡多是去年5月份以后所补,而去年5-7月份雏鸡补栏数量分别为8174、8512、7003万只,除非有提前淘汰的情况,否则对比新增开产与老鸡淘汰,后期在产蛋鸡存栏大概率仍将保持升势。关注后期鸡蛋和淘鸡的走势,将影响老鸡淘汰的速度。 图5:在产蛋鸡存栏(亿只)

数据来源:银河期货、wind资讯、芝华数据 图6:淘汰量与新增开产

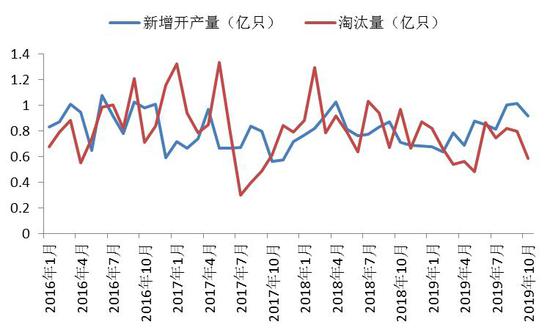

数据来源:银河期货、wind资讯、芝华数据 图7:育雏鸡补栏

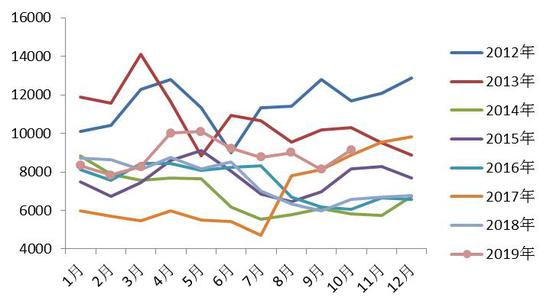

数据来源:银河期货、芝华数据 图8:主产区蛋鸡苗价格(元/羽)

数据来源:银河期货、芝华数据 图9:淘汰鸡贸易形势

数据来源:银河期货、芝华数据、wind资讯 图10:主产区淘汰鸡价格(元/公斤)

数据来源:银河期货、芝华数据、wind资讯 图11:主产区肉鸡苗均价(元/羽)

数据来源:银河期货、芝华数据、wind资讯 图12:主产区白羽肉鸡均价(元/公斤)

数据来源:银河期货、芝华数据、wind资讯 3、月差表现 1-5价差:本月1-5价差震荡下行,与我们此前的预期相反。现货的加速下跌,令01合约跌幅超出预期,导致1-5价差不断缩窄。后期来看,春节备货预期仍在,01合约超跌后有反弹需求;而在明年存栏逐步恢复的预期下,闰四月的存在或令端午备货推迟,05合约承压。1-5价差今日收于333点,后期大概率或将震荡向上。不过,12月01合约将面临限仓,届时流动性或受到一定影响。 9-5价差:前期被低估的09合约,在此轮下跌中,并未受到明显影响,本月9-5价差持续上行。从走势图中看,12月9-5价差趋势性机会似乎并不明显,但若1-5价差走扩,05合约承压的话,9-5价差或能继续向上,反套暂可持有。 图13:鸡蛋1-5价差走势

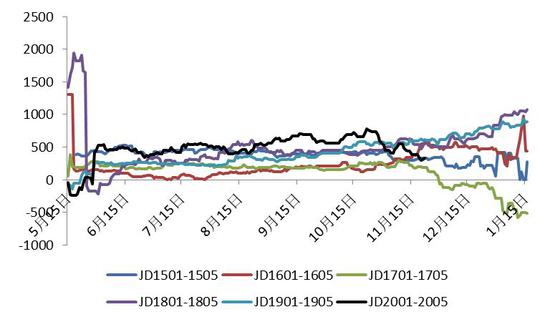

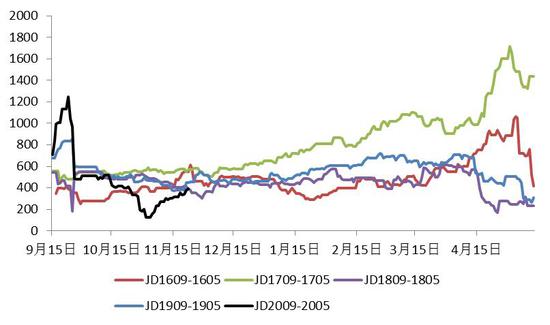

数据来源:银河期货 图14:鸡蛋9-5价差走势

数据来源:银河期货 第三部分 策略逻辑 此轮蛋价回落的主要原因在于需求的萎缩,而非供给过剩。 目前,距离春节还有两个月,备货时间关口已到,后期重点关注在于需求,春节备货能否达到市场预期将对后市蛋价的表现起着决定性作用。一旦走货形势持续好转,蛋价或将迎来反弹机会。而在蛋鸡存栏同比上升的情况下,蛋价后期反弹的高度仍需重点参考猪价。 操作上,01合约关注4300元一线支撑,05合约关注4000元一线支撑,短期观望,等待调整结束。激进者逢低轻仓试多,止损:01合约暂设4200元,05合约暂设3900元。 银河期货 胡香君 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);