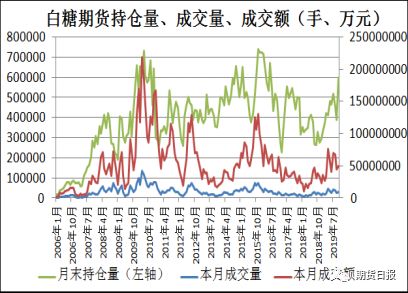

回顾以往市场表现,糖市牛熊交替与食糖供需形势密不可分。由于食糖消费逐年稳步增长,所以食糖产量的增减成为推动价格走势的主要因素。国内白糖(5403, -21.00, -0.39%)期货于2006年1月挂牌至2019年经历了三次熊市(2006—2008年、2011—2014年、2017—2018年)和两次牛市(2009—2010年、2015—2016年)。  2019年白糖期货行情回顾

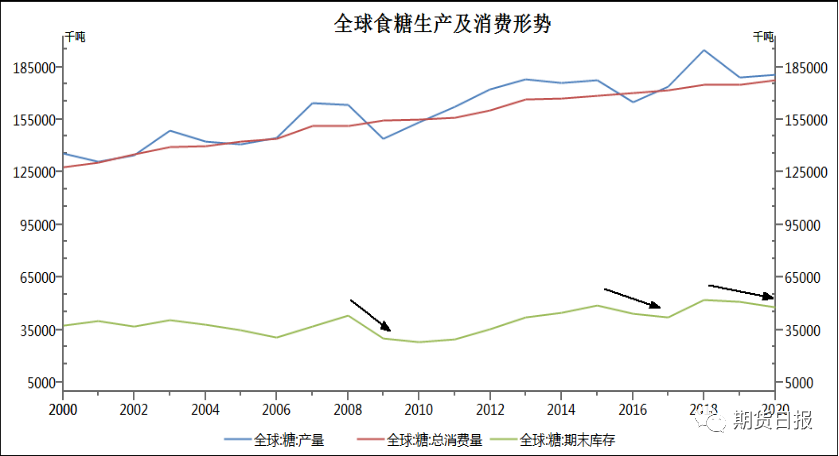

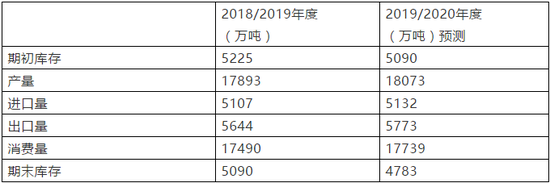

1. 第一阶段(2019年1—5月):糖价冲高回落 2019年1—6月,国内糖价整体表现为冲高回落。其中,现货价格相对稳定,期货价格波幅略大,总体上期货价格仍低于现货。2018/2019榨季开始,糖价振荡下行,白糖期货主力合约一度跌破成本线。接着在政策支持下开始回升,4月初糖价进一步走高。随后,国际糖价走低,进口量显著上升给国内糖价造成压力。 2. 第二阶段(2019年6月以后):糖价振荡上行 5月份关于“即将取消进口糖特别保障税”的传闻令糖价再次探底,但在获得支撑之后开始振荡上行。国内销售形势乐观以及外糖进口量显著萎缩对糖价起到刺激作用,且国际糖价止跌回升也提振看多人气。8月初,国际糖业组织(ISO)预测2019/2020年度全球食糖供应将出现350万吨的缺口,2020/2021年度将扩大至近600万吨。国内食糖销售形势良好,糖厂库存处于历史同期低位,现货价格持续坚挺,对期货价格也有支持。不过,国内糖价相对偏高导致7、8月份外糖进口量大增,在中秋、国庆消费旺季结束之后,食糖销售也出现萎缩,加上甜菜糖陆续上市,期货糖价在5600元/吨上方多次遇阻,反弹走势演变为振荡调整。 全球食糖供需形势 全球食糖进入去库存周期 据ISO预测,由于食糖价格长期处于偏低水平,且部分产区受到不利天气的影响,预计 2019/2020年度全球食糖将会出现300万吨的供应缺口。2019年8月份时将缺口预测值调整为350万吨,且预测到2020/2021榨季供需缺口将增至近600万吨。联合国粮农组织(FAO)在2019年11月上旬表示,预计2019/2020榨季全球糖产量将同比下降2.8%,至1.751亿吨,预计2019/2020榨季全球食糖需求量为1.775亿吨,这样将出现240万吨的供需缺口。 截至2019年10月底,巴西中南部产区已生产食糖2522.3万吨,与上年同期相比小幅增加了3.3%。但由于天气较干旱,该地区预计即将停榨,与往年提前一个多月。这样,全年食糖总产量未必能够高于上年。印度糖厂预计将于11月下旬开榨,较上年推迟两周左右。根据印度食品部的预测,2019/2020年度食糖产量可能在2850万吨左右,较2018/2019年度减产460万吨左右。泰国糖厂协会(TSMC)预测,2019/2020年度食糖产量可能会降至1200万吨,较上年度减产180万吨。 目前印度、泰国尚未大规模开榨,本年度食糖产量等到2020年2月以后才基本确定。而巴西中南部主产区或许要到4月份才开榨,所以2020年全球食糖供应形势尚未明朗。

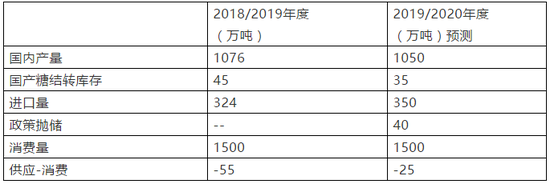

国内食糖供应形势 首先,2019/2020年度,国内食糖生产或结束增产周期。由于糖价相对较低,2019年糖料作物种植面积有所萎缩,预计2019/2020年度国内食糖产量会小幅减产至1050万吨,较上年减少约26万吨。目前甜菜和甘蔗收购价基本保持稳定,2020年糖料种植面积预计不会显著增加,2020/2021年度食糖产量可能还会稳中有降。 据2019年11月昆明糖会预测,2019/2020年度全国食糖总产量将达到1050万吨左右,甘蔗糖产区会有所减产,而甜菜糖产区除黑龙江之外可能将增产。不过,由于天气影响,甘蔗糖产量目前还不能做出准确预测。  2019年糖料种植面积及2019/2020年度食糖产量预计( 单位:万亩、万吨)

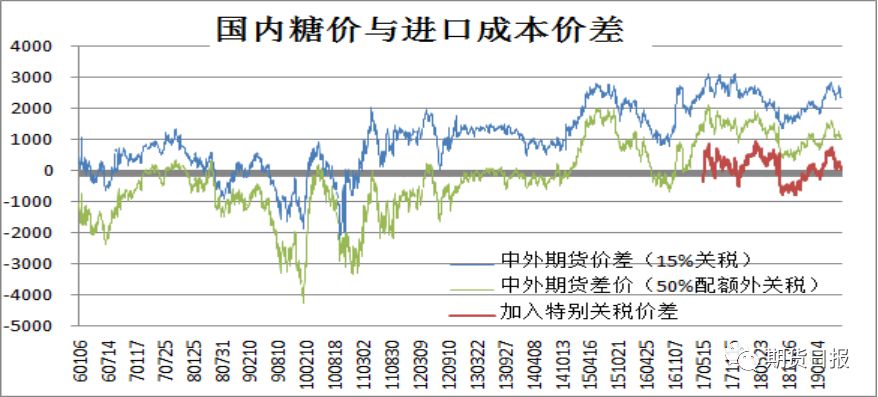

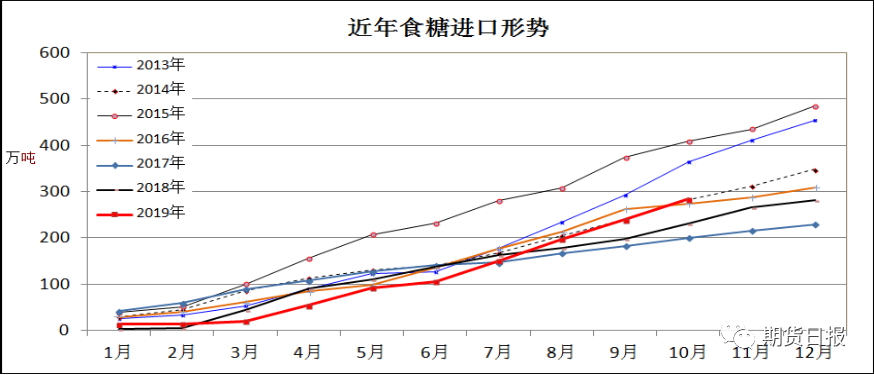

其次,外糖进口情况值得关注。据我国海关统计,2018年10月—2019年9月的2018/2019制糖年累计进口食糖324万吨,较2017/2018制糖年的进口量增加了81万吨。2019年1—9月进口食糖数量达到284万吨,较2018年同期增加了53万吨,对进口糖的控制似乎有所放松。此外,国内外食糖价差处于历史偏高水平对进口也有刺激作用。自2017年起对配额外进口糖开始征收特别保障税,第一年税率为45%(加上配额外税50%,实际税率是95%,以下类推),第二年下调至40%,2019年5月到2020年5月下调至35%。但这只是针对配额外的进口食糖,此外每年都有194.5万吨的进口配额,可见大部分进口糖的成本更低。 在2020年5月末特别保障救济措施到期终止之后,配额外进口糖税将恢复50%,通关成本会进一步降低。所以,预计2020年国内外糖价走势的联动性将加强。

再次,不容忽视的抛储。虽然2018/2019年度国内食糖继续增产,但理论上依然存在供需缺口。2019年糖价止跌回升,并且在进入10月份后现货报价普遍高于制糖成本,11月初少量新糖上市,部分产区报价已达6200元,较年初上涨了千元以上。在这样的形势下,广西率先投放地方储备,出库数量为12.7万吨,竞拍底价为5800元/吨(含加工费)。以往曾经预测,若糖价显著上涨,比如回到6000元/吨以上,则抛储的可能性将大大增加。现在看,若糖价继续走高,国储出手进行调控几乎势在必行。所以,对于后期糖价走势的预期应谨慎对待。尽管全球食糖供需形势有可能趋紧,但除非国际糖价大幅走高,否则国内糖价独自上涨的空间有限。  中国食糖供需预测

全球食糖供需预测

白糖期货价格展望

郑糖期货指数走势分析 自2011年以来,郑糖走势表现为宽幅振荡,牛熊交替出现,但波幅则逐渐收敛。自2019年6月起郑糖连续数月走高,长周期见底回升的趋势较为明显。根据以往规律,牛市多持续两年左右,目前仍是初期阶段。上方阻力位除6000元整数关之外,6700元附近预计也将存在压力。

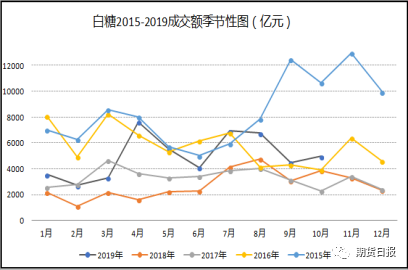

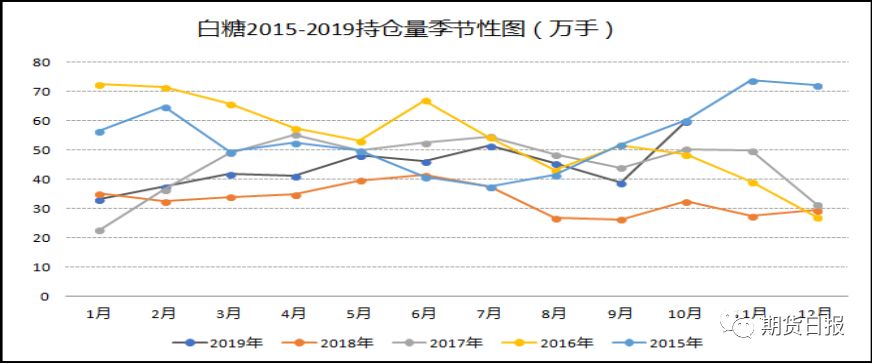

国内食糖生产一般自10月开始到来年5月,其中10—11月以及4—5月产量较低,12月—来年3月是产糖旺季。糖厂库存多在3、4月份达到年内峰值,而9—11月多为库存低点。外糖进口量除春节期间显著偏低之外,全年其他时间较为均衡。 岁末年初,因元旦、春节假期集中销售量较大。8、9月份则受中秋、国庆需求增加的带动也是销售旺季。10—11月是销售淡季,3—7月销量相对比较稳定。 这样,长期看在产糖旺季期间糖价涨跌互现,天气因素对于食糖产量的影响是主要关注点。但12月因糖厂开榨高峰到来多以下跌走势为主。8—10月份糖厂库存较低,经常出现翘尾行情,在此阶段,糖价上涨的概率较高。

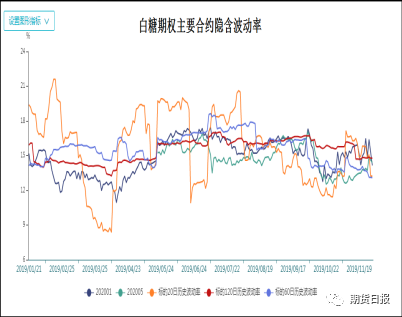

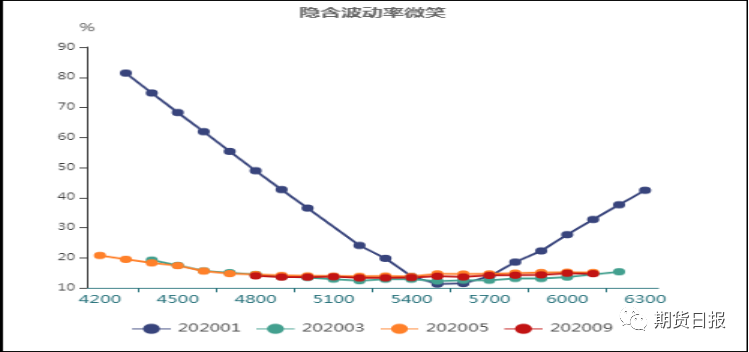

操作建议 目前市场普遍认为2020年度全球食糖将出现供应短缺,糖价会逐渐走高的预期也相当强烈。但印度陈糖出口压力依然不可小觑,市场缺口也不会过于显著。加上主产国的各类补贴,除非天气因素异常,否则食糖产量未必会大幅减少。所以,整体上2020年全球糖价很有可能要高于2019年,但未必能够达到2016年的高度。国内市场也是如此,新糖虽有减产预期,但幅度很有限。特别是,国储库存庞大,市场供应不存在短缺的问题。2019年11月广西已开始拍卖地方储备,如果糖价继续上涨则国储出手的可能性会大大增加。而且,2020年5月进口糖特别保障税的征收将到期终止,进口糖成本会显著下降。这些都对糖价升幅有抑制作用。参考技术分析的结果,预计2020年期货糖价高点可能会在6700元/吨附近。 期权方面,白糖期权自上市以来,整体波动率较为平缓,平值期权的均值只有14%左右,在已上市的期权品种中属于偏低水平。从当前的波动率曲线看,除即将到期的2001合约隐含波动率明显偏高,其它主要合约的隐含波动率都处于正常水平。郑糖期货价格已经脱离长期底部走高,2020年继续上涨的可能性较大,投资者可以采取长期做多的策略。 郑糖期权的成交和持仓稳中有增,市场流动性较上市初期已有很大进步。主力合约期权的波动率(平值期权)处于历史中等水平,进行买入期权(特别是深实值)的操作较为合适。预计2020年糖价会继续走高,其中国内糖价的升幅要受到内外盘价差及国储投放的影响。预计糖价高点可能会低于2016年的水平,最高或许会达到6700元/吨附近,而6000元/吨、6400元/吨是阶段性的阻力。可以考虑采用买入看涨期权或牛市看涨期权价差策略。 产业企业套保建议 一、由于预期2020年糖价将整体走高,所以制糖企业可考虑顺价销售。如果期货贴水现货的局面出现改变,可考虑滚动卖出看涨期权,以争取更多收益。 二、下游企业可择机买入看涨期权,在期货贴水现货时可适当加大做多力度。为降低权利金支出成本,可以考虑采用牛市看涨期权价差策略。 三、贸易企业主要风险在于库存管理,不过预计2020年糖价会以上涨走势为主,可以考虑适当增加库存规模。套保操作上可以卖出看涨期权为主,增加销售收益。(作者单位:方正中期期货) 注:本文有删节 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);

【开户政策收藏】:政策一:品牌期货公司,公司最低手续费(交易所手续费+1分起!);政策二:炒单及大资金享高比率手续费返还(加客服详询);政策三:可申请交易所保证金比率;政策四:享价格199元/年论坛prime会员资格论坛精华贴免回复查阅。

【开户政策收藏】:政策一:品牌期货公司,公司最低手续费(交易所手续费+1分起!);政策二:炒单及大资金享高比率手续费返还(加客服详询);政策三:可申请交易所保证金比率;政策四:享价格199元/年论坛prime会员资格论坛精华贴免回复查阅。