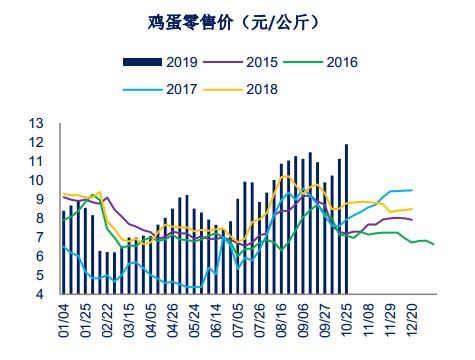

报告摘要 供给端,未来三个月鸡蛋(4414, 36.00, 0.82%)的供应压力较前期整体趋缓,利润驱动带来的预期补栏增加,其供应压力更大程度上反映在节后,对节前供应难有影响。需求端的逻辑更多来自于蛋白替代效应驱动,从生猪的养殖周期看未来三个月,产能继续去化,供需缺口继续扩大叠加春节消费刺激,其价格有望创出新高,替代需求逻辑或继续驱动蛋价上涨。根据历史猪肉蛋价比测算,春节前鸡蛋现货价格保守估计或超过6元/斤,受现货带动,期价有望创出新高。 操作建议:偏多思路操作 主要风险:禽流感导致消费疲软,猪肉价格上涨不及预期。 一、回顾:蛋价持续上涨,期价保持强势 (一)鸡蛋期现价格均大幅上涨 国庆节之后,鸡蛋现货价格经历短期小幅回调,在10月下旬开启爆发性上涨行情,截至10月25日现货价格达到11.12元/公斤,较节后的低点10月11日9.88元/公斤,涨1.24元/公斤,涨幅12.5%。期价跟随现货价格保持强势,截至10月25日,主力01合约自节后低点4346上涨至4777,涨幅9.91%,其中近月合约1912表现更为抢眼,自4556低点,强势上涨至高点5239。 图1:现货价格节后回调后强势上涨 单位:元/公斤

数据来源:Wind 中信期货研究部 图2:鸡蛋01合约持续强势

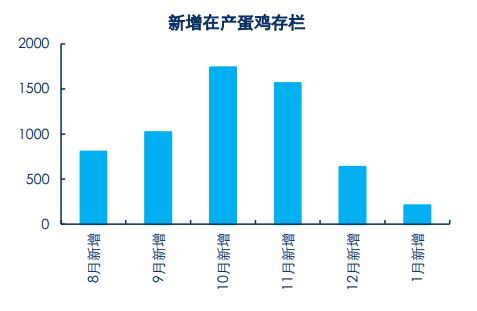

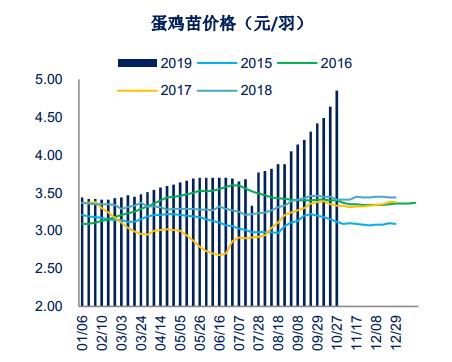

数据来源:Wind 中信期货研究部 二、未来期价将如何演绎? (一)供应端:未来鸡蛋供应压力先扬后抑 根据蛋鸡生长周期,当前时点在产蛋鸡存栏量增量为4个月前补栏蛋鸡苗,减量为16个月前补栏蛋鸡苗;根据卓创资讯的过往月份蛋鸡苗销量来推断未来新增在产蛋鸡数量,可以得到2019年10月、11月在产蛋鸡存栏增幅较大,12月、1月在产蛋鸡存栏增幅较小,未来(11月以后)供应压力趋缓。 图3:蛋鸡鸡苗销量 单位:万羽

数据来源:卓创资讯 中信期货研究部 图4:新增在产蛋鸡存栏 单位:万羽

数据来源:卓创资讯 中信期货研究部 图5:现货价格节后回调后强势上涨 单位:元/公斤

数据来源:Wind 中信期货研究部 图6:鸡蛋01合约持续强势

数据来源:Wind 中信期货研究部 (二)供应变量:淘鸡价格大涨,节前或有一波集中淘汰,影响供应 今年淘汰鸡价格大幅上涨。截至10月25日淘汰鸡价格达到19.96元/公斤,较往年同期涨幅近100%。那么当前淘鸡价格为什么这么高?直观原因即淘汰量偏少推高淘汰鸡价格,深层次原因更可能有今年养殖环境的环境的变化,正常年份养殖户的利润来源于鸡蛋,但今年生猪价格上涨以及淘汰鸡价格大幅上涨打破常态。淘汰鸡突破6元/斤上下时,生猪价格不足20元/公斤,现在淘汰鸡达到9元/斤,生猪达到40元/公斤均价,往常养殖户是害怕高鸡价回落,现在猪价超预期暴涨增强了淘鸡继续上涨的决心,一方面是鸡蛋超预期盈利,一方面是淘汰鸡价格预期上涨,同样贡献利润,高利润预期使得当前淘汰量偏低,需要注意的是从历年淘汰鸡的淘汰节奏看,每年12月份是淘汰量最大的时候,因此预计今年前期的惜淘或导致春节前的超淘,进而影响鸡蛋的供应。 图7:淘汰鸡淘汰节节奏变化 单位:万羽

数据来源:卓创资讯 中信期货研究部 图8:淘汰鸡价格 单位:元/公斤

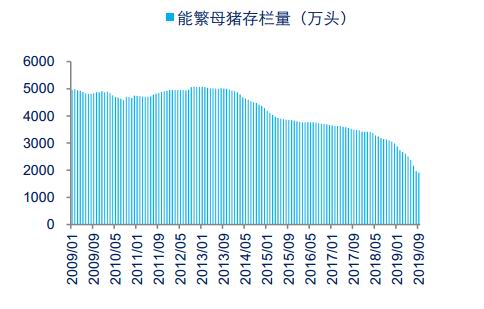

数据来源:Wind 中信期货研究部 (三)需求:猪价高企成蛋价上涨主要催化剂 需求层面,猪肉替代需求成为蛋价上涨主要催化因素。由于去年8月份非洲猪瘟全国蔓延的影响,生猪产能急速下降,农业部数据:2019年9月生猪存栏环比减少3.00%,比去年同期减少41.1%。能繁母猪存栏环比减少2.8%,比去年同期减少38.90%。生猪的生产周期需要经过4个阶段,分别是母猪妊娠期(114天)、哺乳期(28天)、保育期(32天)、育肥期(120天),共计大约294天,约10个月左右。由于能繁母猪的存栏量决定未来10个月的生猪存栏量,那么四季度的生猪存栏量由去年12月、今年1月、2月的能繁母猪存栏决定。从数据看该阶段处于能繁母猪数量加速下降的阶段,因此四季度生猪产能或有去化空间,价格延续强势。 图9:能繁母猪存栏量 单位:万头

数据来源:农业农村部 中信期货研究部 图10:母猪价格预示生猪价格上涨 单位:元/公斤

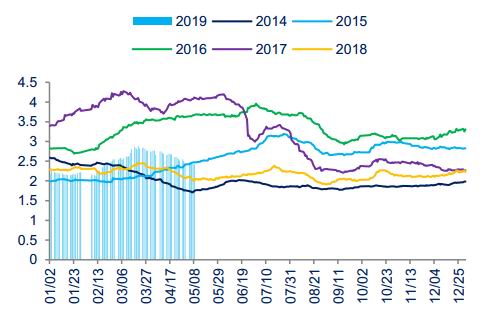

数据来源:Wind 中信期货研究部 猪肉年均消费5000万吨以上,占肉类消费比例60%;当猪肉供给出现较大的缺口时,蛋白替代效应使得猪价高企利好鸡蛋替代性需求是较为确定的逻辑,从生猪价格和鸡蛋价格的走势看,当生猪价格处于相对平稳时,鸡蛋价格更多有自身供需决定,当猪肉价格大幅上涨时,鸡蛋价格与生猪价格表现出较高相关性。对于替代效果的评估,可以从猪肉蛋价比来大致推算。从生猪价格和鸡蛋价格的走势看,近几年中,猪肉蛋价比值整体在1.5到4.5之间波动,考虑今年猪价的极端行情,我们按照春节前的预估猪价,结合肉蛋比来预判蛋价的高度,如果生猪价格涨到50元/公斤,肉蛋比按最高4.5比值来算,鸡蛋高价最低为11.1元/公斤,如果按照肉蛋比按照4估算,现货价格将12.5元/公斤,当然猪价超预期的上涨或带动鸡蛋价格超预期上涨,综上预计春节前鸡蛋价格大概率超过12元/公斤。 图11:猪肉与鸡蛋价格 单位:元/公斤

数据来源:Wind 中信期货研究部 图12:猪肉蛋价比

数据来源:Wind 中信期货研究部 (四)供需关系叠加替代需求刺激,预计期价仍有上行空间 供给端,未来三个月鸡蛋的供应压力较前期整体趋缓,利润驱动带来的预期补栏增加,其供应压力更大程度上反映在节后,对节前供应难有影响。需求端的逻辑更多来自于蛋白替代效应驱动,从生猪的养殖周期看未来三个月,产能继续去化,供需缺口继续扩大叠加春节消费刺激,其价格有望创出新高,替代需求逻辑或继续驱动蛋价上涨。根据历史猪肉蛋价比测算,春节前鸡蛋现货价格保守估计或超过6元/斤,受现货带动,期价有望创出新高。 中信期货2队 陈静 王聪颖 王燕 刘高超 高旺 |

|

|  |

|

微信:

微信: QQ:

QQ: