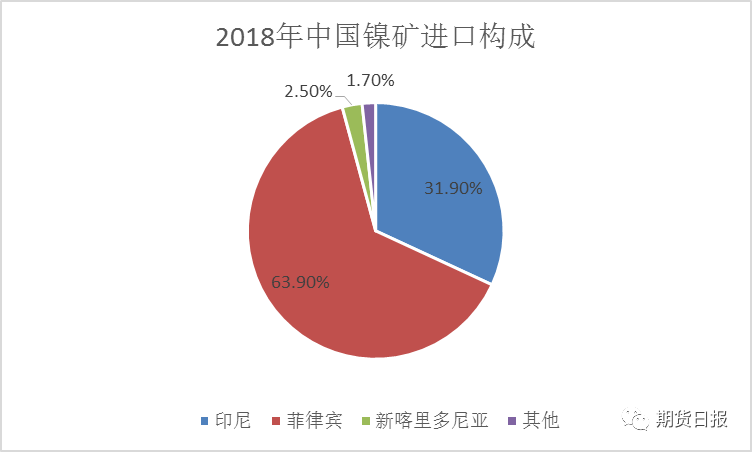

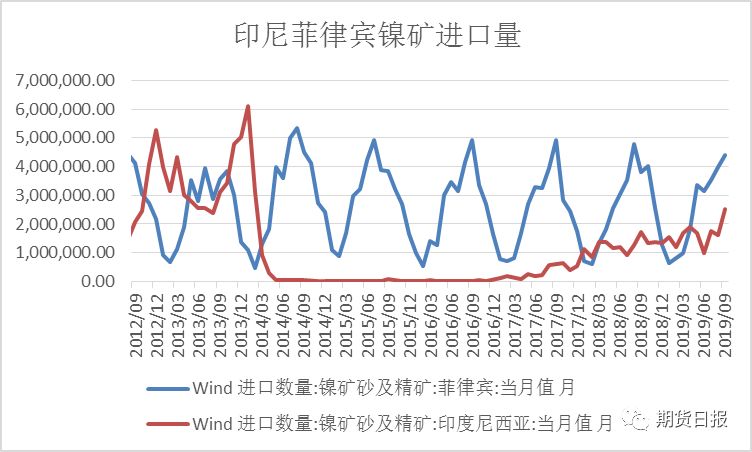

2014年印尼禁矿后,国内对于红土镍矿的需求主要来自菲律宾。2015—2016年菲律宾进口至中国的镍矿占比高达90%,2017年镍矿出口政策放松后,印尼逐渐批复出口配额,2018年整年进入我国镍矿1500万吨,占国内进口总量的近30%,由于印尼镍矿品味较高,价格较低,很受国内镍矿贸易商以及冶炼企业青睐,然而短短两年时间,进入国内的印尼镍矿量还没有完全释放,放松镍矿出口政策又结束了。矿端政策的反复带来的是全球范围内镍供需结构的大调整,对于价格的冲击也是非常大的。 上周中高镍矿价格持稳,虽然印尼港口恢复了部分前期检查品位时扣押的船只,但此次获批返回的矿船绝大部分是前期已签订合同,现阶段可出货源较少。而菲律宾方面,由于每年11月至来年3月为菲律宾的传统雨季,镍矿出货量在这期间将有明显的减少,目前的出口主要也是交付前期订单为主。11月11日,据SMM了解,印尼港口镍矿调查已经结束,现阶段已有一些矿山恢复出货。预计分两到三个批次,首批为9家矿山企业。该九家企业目前剩余可出配额总数约100万湿吨。其余矿山处理结果仍未知。印尼海关总署(CNBC)指出,2019年10月印尼镍出口的出口税收跃升至300%,这一增长与政府从2020年1月开始实施的镍出口禁令相符。海关总署长HeruPambudi说,镍出口量自9月以来就出现了增长。但是,10月份的增长非常猛烈,甚至是2018年出口的2倍,目前镍矿供应较为宽松。 从镍矿的替代来看,全球红土镍矿资源主要分布在澳大利亚,新喀里多尼亚,菲律宾,印尼等。2020年1月印尼重启禁矿后,中国的镍矿进口可能由澳大利亚或者新喀里多尼亚来提供。虽然菲律宾进口自中国的镍矿占比高达63%,但由于菲律宾的镍矿品位较低且镍矿库存下降叠加环保趋严,而国内镍铁冶炼厂生产而言更需要的是中、高品位镍矿,就单独矿供应上或将难以弥补印尼禁矿损失。

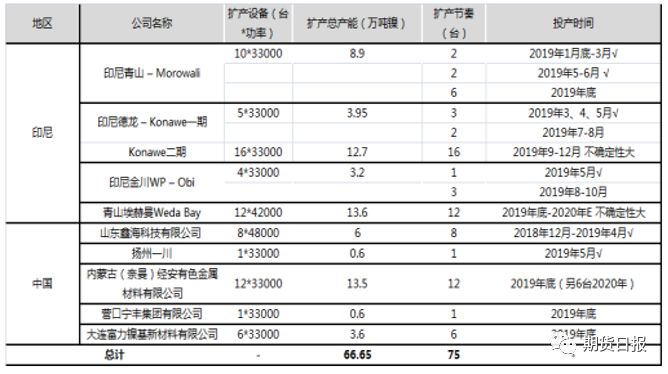

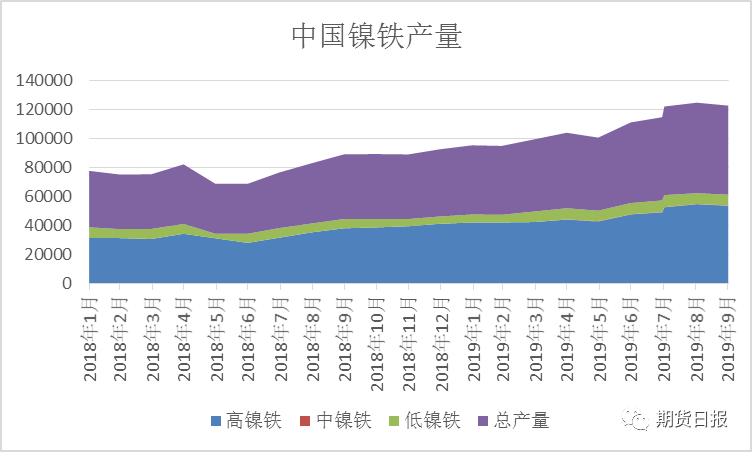

镍铁产能集中释放,供应将转为小幅过剩 整体镍铁供应方面,目前国内新增产能的释放集中在了今年上半年,三季度并没有多少新的项目投产,需求环比改善强于供应,导致供需拐点延后。据中联金调研了解,其余产能或将在10月份以后投产。由于国内不锈钢产量维持上升,大部分钢厂已至少提前1个月以上对原料端进行备货。印尼方面,当地镍铁消费水平维稳,下半年新投产的炉子较少,增量有限。2019年印尼产量预计较去年增加10.5万吨,若德龙二期投产顺利,印尼增量将达16万吨。国内增量约13万吨,主要来自山东鑫海,且今年投产速度快于预期。而中期来看,未来伴随印尼禁矿令执行,印尼镍铁有可能会加快投产步伐,当前的紧平衡格局逐渐转向宽松,而这是否会带来中国进口印尼镍铁的增加,促使国内当前偏紧的供应格局转宽松,这是中期影响国内供应的关键。 据我的钢铁网统计,11月镍铁因投产,复产计划产量预计增加约1910吨金属量。印尼某镍铁厂由铬铁改造的第二条镍铁产线于10月27日投料,11月1日正式出铁,月产量增加约420吨金属量。印尼产能本月有释放,而我国镍铁产量或将继续增加,镍铁供应持续改善依然在进行中,四季度开始镍铁产能的集中释放或将让镍铁供应格局转为小幅过剩。 中国及印尼镍铁产能投产情况

11月国内及印尼镍铁企业生产情况

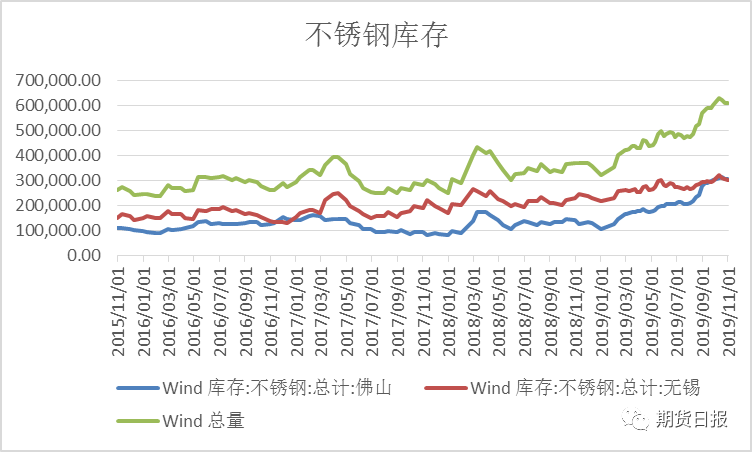

不锈钢消费持续疲弱,库存仍在历史高位 不锈钢社会库存从今年7月中旬开始呈现明显的上升趋势。截至11月1日,佛山无锡两地不锈钢总库存为60.7万吨,库存处于历史高位,不锈钢消费持续疲弱导致库存累库现象较为显著。从系别来看,300系的库存量占总库存的42%,200系库存占比约为25%,其中200系的库存增幅较大,400系库存增幅持稳。而300系价格受到镍价和消费疲弱的影响,重心下移。据SMM,现货市场来看, 304 冷轧价格周度环跌 200 元/吨,而 304 热轧相比下跌幅度更大,周度环跌 400 元/吨,主要因前期华东钢厂累库,而近期货源在市场上流通,供应压力增大,叠加11月为需求淡季,304 热轧价格短期或将继续下行。 产量方面,11月份国内排产呈小幅增加态势,但据市场消息称12月至明年1月初将会有部分钢厂检修减产,而终端消费不及预期导致社会库存处于逆季节性高位,这给不锈钢涨价带来较大压力。小幅的检修减产对目前的高库存来说影响微乎其微,除非有更大力度的检修减产来助推不锈钢价格,所以在春节前,如若没有大规模的减产情况下,不锈钢价格难言乐观,偏弱走势或将延续。

行情展望 整体来看,印尼在禁矿前的大量出口导致目前国内镍矿供应较为宽松,而四季度镍铁产能的集中释放也将使镍铁供应格局较为充裕,下游不锈钢消费的持续疲弱及不锈钢粗钢高排产或将进一步拖累镍价走势,预计短期内沪镍(116010, -1340.00, -1.14%)价格将延续偏弱振荡的态势。(作者单位:广州期货) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);