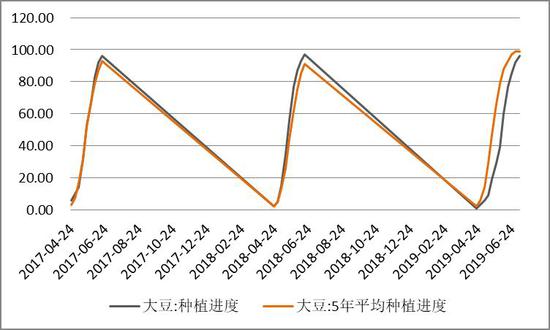

2019/20年度豆粕(2786, 7.00, 0.25%)持续偏弱震荡后反弹走强,美国大豆(3403, -10.00, -0.29%)库存高企,南美大豆录得大幅增产,但恶劣天气严重影响美豆种植,谈判取得进展,美豆两轮先跌再涨波动幅度较大,而国内大豆供给充足,豆粕库存处于低位水平,同时非洲猪瘟致生猪存栏大降,近期生猪价格大幅上行,政府鼓励恢复生猪生产,饲料需求底部保持弱势运行,因此2019年豆粕供需结构正在发生显著的变化。 一、新季产量和库存变化共同主导美豆价格 (1)美豆单产再度下调新季产量继续下滑 图1:美豆种植进度

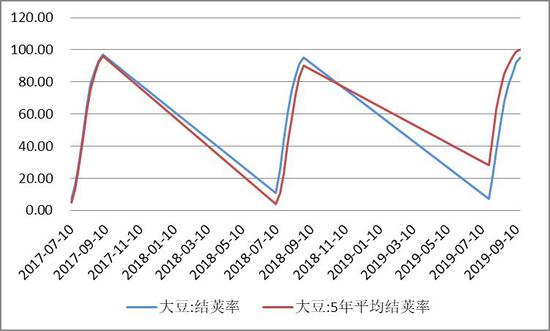

数据来源:wind,倍特期货 图2:美豆结荚率

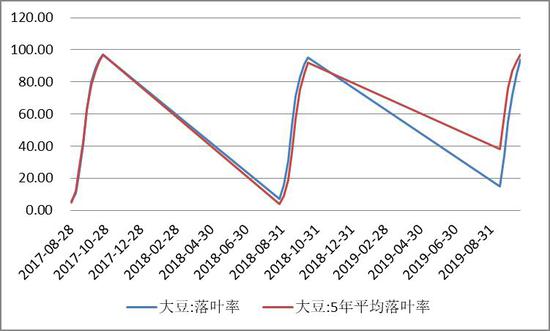

数据来源:wind,倍特期货 图3:美豆落叶率

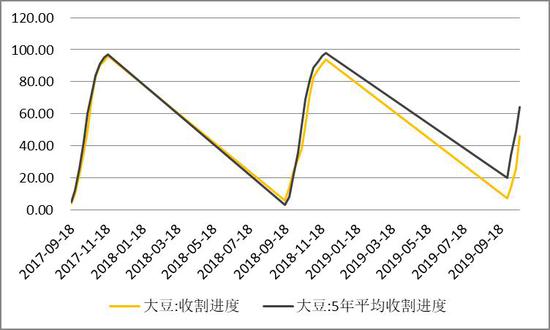

数据来源:wind,倍特期货 图4:美豆收割进度

数据来源:wind,倍特期货 据USDA最新的作物生长报告,截止2019年10月20日当周,美豆生长优良率54%,前周54%,去年同期66%;落叶率94%,前周85%,去年同期98%,五年均值97%;收割率46%,前周26%,去年同期51%,五年均值64%。从作物生长报告来看,新季大豆由于播种迟滞导致后续生长收割都同比落后三周左右,这对新季大豆单产具有较大的影响,10月报告中单产数据第二次进行了下调。 USDA公布10月美国新季大豆播种面积为7650万英亩,同比去年实际面积8920万英亩减少1270万英亩,降幅约14.23%;而9月预测面积为7670万英亩,环比减少20万英亩,再度调降0.26%。由于美国中西部大雨严重影响玉米(1841, -2.00, -0.11%)和大豆播种,玉米播种面积保持由6月的8980万英亩上调至当前的9000万亩,同比去年的8910万英亩小幅增长,因此新季玉米播种面积不会给予大豆播种面积造成较大的转种压力。USDA的大豆种植面积在6月中上旬的统计数据上再度下调,这基本确定了6月末和7月初并没有大幅加快美豆种植,因此美豆种植面积确定为价格的支撑因素。同时美豆单产第二次进行了下调,因此新季美豆产量预计大概率减产。 当前天气因素继续作用于大豆最后的成熟收割阶段,主要还是影响单产方面,尤其是同比延迟三周后,寒冷天气会在推迟的成熟期上进一步影响单产和产量,因此后续美豆收割进度、单产变化和新季产量仍将是美豆价格的重要指引,应当给予持续的关注。 (2)全球大豆产量小增库存继续高位 图5:全球大豆供需图

数据来源:wind,倍特期货 根据USDA的10月供需报告,2018/19年度全球大豆产量为3.5877亿吨,环比减少0.033亿吨,降幅0.92%,同比增加0.171亿吨,增幅5%;国内消费总计为3.4537亿吨,环比减少0.0112亿吨,降幅0.09%,同比增加0.0679亿吨,增幅2.01%;期末库存为1.0987亿吨,环比减少0.0254亿吨,降幅2.31%,同比增加0.1082亿吨,增幅10.92%。 根据USDA的10月供需报告,2019/20年度全球大豆产量为3.3897亿吨,环比减少0.0242亿吨,降幅0.71%,同比减少0.198亿吨,降幅5.52%;国内消费总计为3.5234亿吨,环比减少0.0107亿吨,降幅0.3%,同比增加0.0697亿吨,增幅2.02%;期末库存为0.9521亿吨,环比减少0.0398亿吨,降幅4.18%,同比减少0.1466亿吨,降幅13.34%。 从数据来看,2018/19年度全球大豆产量保持高位,因为南美大豆确定增产,整体来看产量小幅增长,而全球消费继续保持稳定低增长,因此期末库存大概率也会跟随上升,库存可能会持续保持压力。而全球2019/20年度大豆产量可能继续保持高位或微幅减少,消费继续保持稳定低增长,因而库存水平可能继续保持较高位置。 (3)美豆销售有所好转库存压力稍减 图6:美国大豆供需平衡表

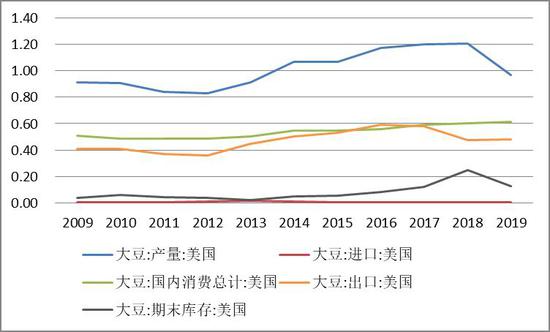

数据来源:wind,倍特期货 根据USDA的10月供需报告,2018/19年度美国大豆产量为1.2052亿吨,环比减少0.0314亿吨,降幅2.54%,同比增加0.0045亿吨,增幅0.37%;国内消费总计为0.6041亿吨,环比减少0.0079亿吨,降幅1.29%,同比增加0.0141亿吨,增幅2.39%;进口非常少;出口为0.4756亿吨,环比增加0.0007亿吨,增幅0.15%,同比减少0.1039亿吨,降幅17.93%;期末库存为0.2485亿吨,环比减少0.0251亿吨,降幅9.17%,同比增加0.1293亿吨,增幅108.47%。 根据USDA的10月供需报告,2019/20年度美国大豆产量为0.9662亿吨,环比减少0.0225亿吨,降幅2.28%,同比减少0.239亿吨,降幅19.83%;国内消费总计为0.6119亿吨,环比增加0.0015亿吨,增幅0.25%,同比增加0.0078亿吨,增幅1.29%;进口非常少;出口为0.4831亿吨,环比持平,同比增加0.0075亿吨,增幅1.58%;期末库存为0.1252亿吨,环比减少0.0491亿吨,降幅28.17%,同比减少0.1233亿吨,降幅49.62%。 图7:美豆出口周度数据

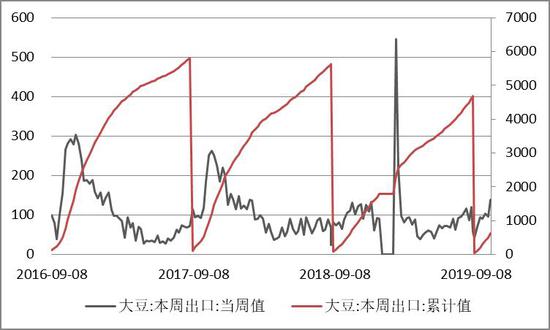

数据来源:wind,倍特期货 根据USDA发布的出口销售报告,2019/2020年度截止10月17日当周,美国累积出口大豆637万吨,同比增加30万吨,增幅4.86%,一周前同比增加0.46%。2018/2019年度,美国累积出口大豆4677万吨,同比减少958万吨,降幅17%。 图8:美豆出口中国周度数据

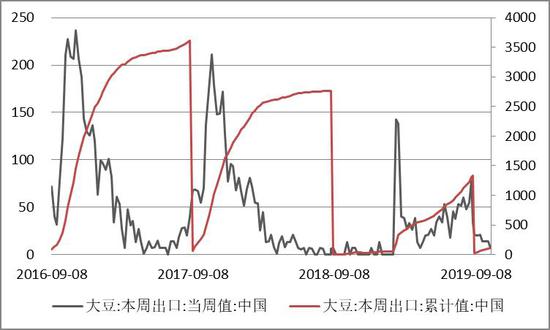

数据来源:wind,倍特期货 根据USDA发布的出口销售报告,2019/2020年度截止10月17日当周,美国对华大豆装船总量为110万吨,同比增加90万吨,增幅446.58%,前一周是增加411.71%。2018/2019年度美国对华大豆装船量为1337万吨,同比减少1431万吨,降幅51.7%。 2019年9月,中国从美国进口大豆173.02万吨,环比增加5.52万吨,同比增加159.8万吨,进口单价386美元/吨,环比减少8美元/吨,同比减少48美元/吨。 综合来看,美国大豆库存高位有所回落,销售进度近期增长幅度较大,主要受贸易谈判获得进展,中国增加美豆进口所致,当前来看,贸易谈判不断释放积极信号,未来中国的美豆进口将逐渐有所恢复,但恢复程度仍待观察。 2019年7月30日至31日,第12轮贸易磋商在上海结束。双方按照两国元首大阪会晤重要共识要求,就经贸领域共同关心的重大问题进行了坦诚、高效、建设性的深入交流。双方还讨论了中方根据国内需要增加自美农产品采购以及美方将为采购创造良好条件。双方将于9月在美举行下一轮经贸高级别磋商。 2019年8月1日,美国总统宣布从今年9月1日起,对从中国进口的3000亿美元商品加征10%的征税。8月6日,中国商务部证实了有关中国企业暂停采购美国农产品的报道。 2019年8月13日晚,全面经济对话中方牵头人刘鹤应约与美国贸易代表莱特希泽、财政部长姆努钦通话,中方就美方拟于9月1日对中国输美商品加征征税问题进行了严正交涉。双方约定在未来两周内再次通话。8月14日,美国贸易代表办公室发布声明,决定推迟对部分中国商品类别加征10%征税,其中包括手机、手提电脑、电子游戏机、电脑显示器、玩具、鞋类与服饰等。声明称,加征征税时间由原来9月1日推迟至12月15日。此外,基于对健康、安全、国家安全及其他因素的考虑,一些中国商品将从征税清单中去除,不会面临10%的额外征税。 2019年8月23日,国务院征税税则委员会发布公告,对原产于美国的约750亿美元商品,加征10%、5%不等征税,分两批自2019年9月1日和12月15日起实施。税委会同时发布公告,自2019年12月15日起,对原产于美国的汽车及零部件恢复加征25%、5%征税。 2019年8月24日,美国宣布将对约5500亿美元中国输美商品加征征税。 2019年9月5日,双方同意10月初在华盛顿举行第十三轮贸易磋商,力争取得实质性的进展。 2019年9月16日,美国已决定对拟于10月1日加征的部分征税做出调整,而中方则支持相关企业从美国采购一定数量的大豆、猪肉等农产品。 2019年9月20日,双方将按照原定时间10月在华盛顿举行第十三轮高级别经贸磋商。 2019年10月11日,第十三轮高级别经贸磋商结束,磋商获得实质性进展,美国总统称双方非常接近结束贸易战,美国已暂停原定当周的加征征税。 2019年10月15日,我国外交部发言确认经贸磋商达成实质性第一阶段协议。 2019年10月25日,双方同意妥善解决各自核心关切,确认部分文本的技术性磋商基本完成。 后期贸易谈判进度仍将是主导美国大豆价格的主要因素之一,当前贸易谈判不断取得进展,中国企业也增加了部分大豆采购,但大部分美豆采购仍在恢复中,虽然已经达成第一阶段文本协议,但考虑到贸易谈判的困难程度,未来贸易谈判仍面临很大变数,所以美国大豆销售短期内将有望取得进展,库存压力也将有所缓解,但长期销售好转仍有待观察,可重点关注后续贸易磋商和美豆库存变化。 (4)南美大豆销售有所回落 图9:巴西大豆供需平衡表

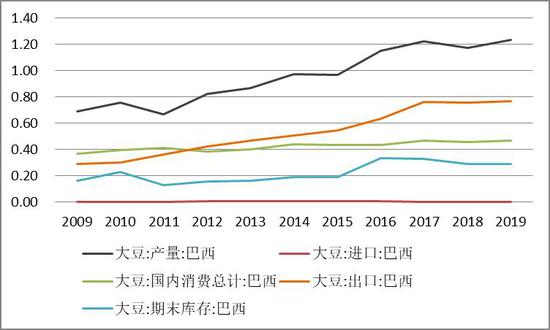

数据来源:wind,倍特期货 根据USDA的10月供需报告,2018/19年度巴西大豆产量为1.17亿吨,环比持平,同比减少0.05亿吨,降幅4.1%;国内消费总计为0.4565亿吨,环比减少0.002亿吨,降幅0.44%,同比减少0.0084亿吨,降幅1.81%;进口非常少;出口为0.754亿吨,环比减少0.004亿吨,降幅0.53%,同比减少0.0078亿吨,降幅1.02%;期末库存为0.2884亿吨,环比增加0.0064亿吨,增幅2.27%,同比减少0.0389亿吨,降幅11.89%。 根据USDA的10月供需报告,2019/20年度巴西大豆产量为1.23亿吨,环比持平,同比增加0.06亿吨,增幅5.13%;国内消费总计为0.4654亿吨,环比增加0.0004亿吨,增幅0.09%,同比增加0.0089亿吨,增幅1.95%;进口非常少;出口为0.765亿吨,环比持平,同比增加0.011亿吨,增幅1.46%;期末库存为0.29亿吨,环比增加0.006亿吨,增幅2.11%,同比增加0.0016亿吨,增幅0.55%。 2019年9月,中国从巴西进口大豆478.89万吨,环比减少189.59万吨,同比减少280.14万吨,进口单价393美元/吨,环比增加7美元/吨,同比减少34美元/吨。 据咨询机构Arc Mercosul的报告,2019/20年度巴西大豆播种完成34.4%,较前一周增加11.6%,但并未领先于历史均值,而五年均值为36%。去年同期大豆种植率为49.2%,得益于比今年更多的降雨。 据巴西农业部长称,关于巴西对中国出口棉籽粕和豆粕的贸易对话仍在进行中。但此前中国已经批准额外25加肉类生产企业向中国出口,至此已有89家获得授权。 由于贸易谈判取得进展,中国进口了更多美国大豆,导致9月后巴西大豆出口大幅下滑,贸易问题反复致巴西大豆出口数据也起伏不定,因为中国会从巴西购买更多大豆来补充美豆进口的不足,但随着阿根廷和俄罗斯等多渠道进口的打开,以及中国对美豆的断断续续的采购,虽然巴西仍是中国进口的主要渠道,但其他替代渠道和关系会对巴西大豆出口具有较大的影响。 图10:阿根廷大豆供需平衡表

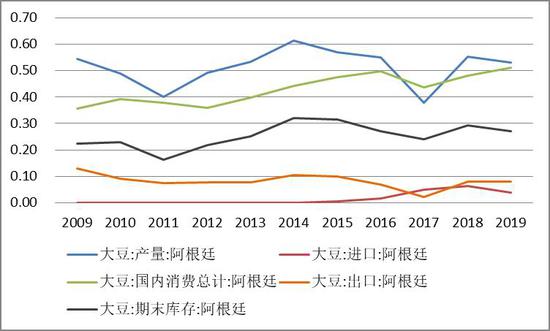

数据来源:wind,倍特期货 根据USDA的10月供需报告,2018/19年度阿根廷大豆产量为0.553亿吨,环比持平,同比增加0.175亿吨,增幅46.3%;国内消费总计为0.4815亿吨,环比持平,同比增加0.0452亿吨,增幅10.36%;进口非常少;出口为0.0815亿吨,环比增加0.0025亿吨,增幅3.16%,同比增加0.0604亿吨,增幅286.26%;期末库存为0.292亿吨,环比减少0.0015亿吨,降幅0.51%,同比增加0.051亿吨,增幅21.16%。 根据USDA的10月供需报告,2019/20年度阿根廷大豆产量为0.53亿吨,环比持平,同比减少0.023亿吨,降幅4.16%;国内消费总计为0.5115亿吨,环比减少0.01亿吨,降幅1.92%,同比增加0.03亿吨,增幅6.23%;进口非常少;出口为0.08亿吨,环比持平,同比减少0.0015亿吨,降幅1.84%;期末库存为0.2695亿吨,环比增加0.0085亿吨,增幅3.26%,同比减少0.0225亿吨,降幅7.71%。 2019年9月,中国从阿根廷进口大豆97.65万吨,环比增加32.19万吨,同比增加82.3万吨,进口单价376美元/吨,环比减少17美元/吨,同比减少58美元/吨。 综合来看,南美大豆整体销售情况有所下滑,主要还是受关系缓和,中国转而采购更多美国大豆所致,但南美大豆前期销售非常好,因此累积销售仍在继续累积,总体来看南美大豆销售仍将对美国大豆销售继续形成一定压力,但随着关系缓解以及北美大豆进入收割,南美大豆销售挤压效应将有所回落,市场重心也将逐渐转向美豆销售情况。 二、国内压榨量小幅回升豆粕库存保持低位 (1)中国大豆进口保持稳定 图11:中国大豆供需平衡表

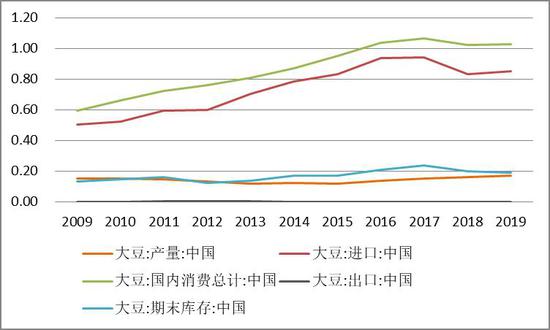

数据来源:wind,倍特期货 根据USDA的10月供需报告,2018/19年度中国大豆产量为0.159亿吨,环比持平,同比增加0.007亿吨,增幅4.61%;国内消费总计为1.021亿吨,环比持平,同比减少0.042亿吨,降幅3.95%;出口非常少;进口为0.83亿吨,环比持平,同比减少0.111亿吨,降幅11.8%;期末库存为0.1974亿吨,环比持平,同比减少0.0378亿吨,降幅16.07%。 根据USDA的10月供需报告,2019/20年度中国大豆产量为0.171亿吨,环比持平,同比增加0.012亿吨,增幅7.55%;国内消费总计为1.027亿吨,环比持平,同比增加0.006亿吨,增幅0.59%;出口非常少;进口为0.85亿吨,环比持平,同比增加0.02亿吨,增幅2.41%;期末库存为0.1902亿吨,环比持平,同比减少0.0072亿吨,降幅3.65%。 根据天下粮仓进口数据,2018/19年度我国大豆进口同比全线下降直到3月才开始转增,自去年10月以来截止今年9月,2018/19年度共进口8261吨,同比去年9411万吨,减少1151万吨,降幅12.23%,相比同期五年均值8369万吨,减少108万吨,降幅1.29%。 据Cofeed调查统计,2019年10月大豆到港预估750.71万吨,11月大豆到港初步预估800万吨,12月大豆到港初步预估810万吨,1月大豆到港初步预估700万吨。 图12:中国进口大豆月度对比图

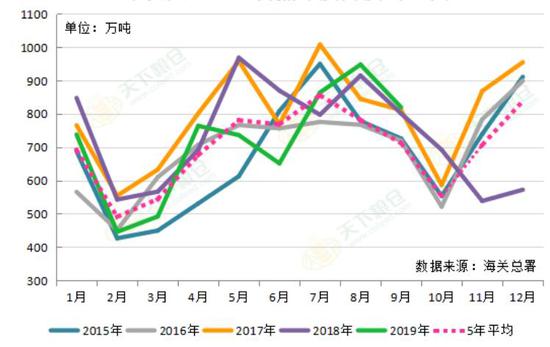

数据来源:天下粮仓,倍特期货 图13:中国进口大豆月度累积对比图

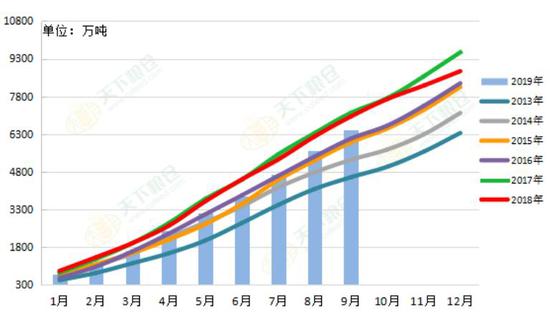

数据来源:天下粮仓,倍特期货 2018/19年度截止当前,中国采购大豆总量同比降低12.23%,由于贸易谈判不断取得突破,近期中国进口美豆也同比大幅增长,但大部分的美豆采购仍有待恢复,近期南美采购有所回落,但整个年度南美大豆都维持着较高采购量,这也维持了中国大豆采购的环境稳定,而俄罗斯大豆进口也会大幅增长但总量不大。 当前贸易谈判取得实质性进展,中国企业也陆续采购了部分美豆,但贸易谈判仍在进行中,考虑到贸易谈判的必要性,未来一段时间我国仍会不断买入部分美国大豆,但又考虑到贸易谈判的困难程度,大量美豆进口恢复仍待检验,再加上南美大豆的稳定进口,俄罗斯的大豆进口增加,以及我国的大豆振兴计划,因此未来我国大豆供应大概率将继续保持稳定乃至宽松,短期内大豆供给没有问题。 (2)压榨量小幅回升豆粕库存保持低位 图14:中国豆粕供需平衡表

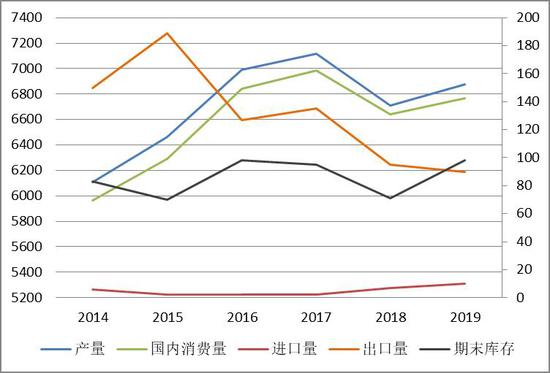

数据来源:wind,倍特期货 根据天下粮仓最新的10月数据,2018/19年度中国豆粕产量为6707万吨,环比增加16万吨,增幅0.24%,同比减少407万吨,降幅5.72%;国内消费总计为6643万吨,环比增加44万吨,增幅0.67%,同比减少341万吨,降幅4.88%;期末库存为71万吨,环比减少24万吨,降幅25.26%,同比减少24万吨,降幅25.26%。 根据天下粮仓最新的10月数据,2019/20年度中国豆粕产量为6875万吨,环比持平,同比增加168万吨,增幅2.5%;国内消费总计为6768万吨,环比减少17万吨,降幅0.25%,同比增加125万吨,增幅1.88%;期末库存为98万吨,环比减少7万都,降幅6.67%,同比增加27万吨,增幅38.03%。 图15:全国大豆压榨量周度趋势图

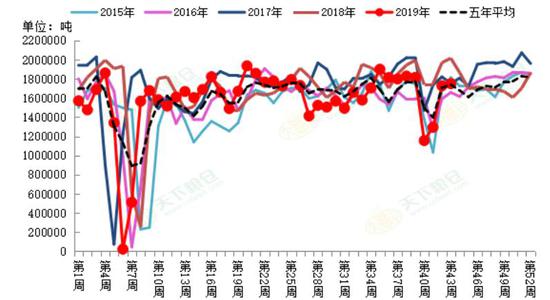

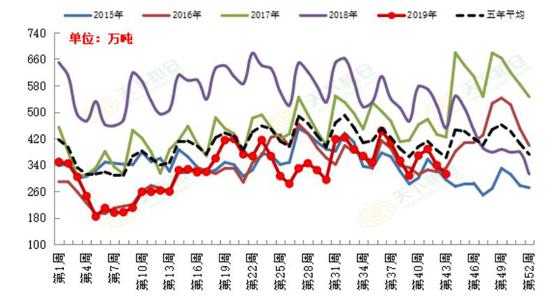

数据来源:天下粮仓,倍特期货 据天下粮仓数据,截止2019年10月25日当周,全国各地油厂大豆压榨总量174.99万吨,较上周增加2.21万吨,增幅1.28%,当周开机率为48.27%,较上周增长0.61。截止当周,2019/20年度(始于2019年10月1日)全国大豆压榨量为543万吨,较去年同期减少154万吨,降幅22.11%,上周降幅25.75。 图16:国内沿海大豆结转库存量周度趋势图

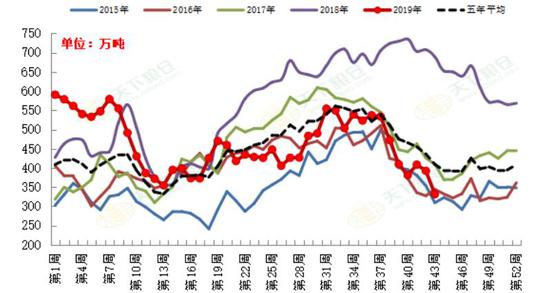

数据来源:天下粮仓、倍特期货 据天下粮仓数据,截止2019年10月25日当周,国内沿海主要地区油厂进口大豆总库存量331.9万吨,较上周减少60.61万吨,降幅15.44%,较去年同期减少51.82%,上周减少44.58%。油厂大豆库存下降是由于大豆压榨量连续回升所致。 图17:国内沿海豆粕结转库存周度趋势图

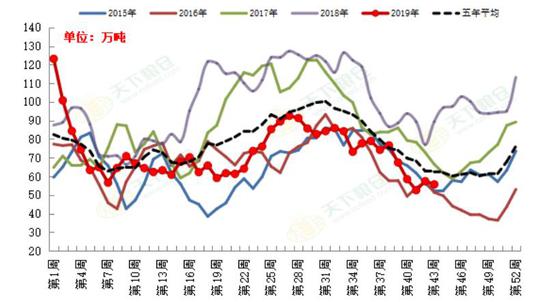

数据来源:天下粮仓,倍特期货 图18:国内沿海豆粕未执行合同周度趋势图

数据来源:天下粮仓、倍特期货 据天下粮仓数据,截止2019年10月25日当周,国内沿海主要地区油厂豆粕总库存量55.65万吨,较上周减少1.73万吨,降幅3.01%,较去年同期减少37.72%,上周减少25.49%;豆粕未执行合同量312.14万吨,较上周减少26.93万吨,降幅7.94%,较去年同期减少30.82%。 综合来看,2019/20年度大豆压榨量同比小幅降低22.11%,下降幅度较大,油厂大豆库存同比降低51.82%,主要是由于近期压榨持续增多致库存总量有所减少,整体来看大豆供给仍较为充足,豆粕库存同比降低37.72%,环比小幅回落但幅度不大,同比大幅减少整体仍处于低位水平,豆粕未执行合同也处于低位。 因此随着贸易谈判不断取得进展,美豆进口也会不断增加,且南美大豆继续保持供应,俄罗斯进口也增加,再加上我国大豆振兴计划,可以预计随着后期大豆不断到港和新季大豆收割,大豆供应仍较为充足,所以豆粕价格的压力将继续落实到需求端来,当前进口大豆压榨利润仍然为正且近期随着豆粕和豆油价格上涨致压榨利润继续扩大,后期预计压榨量会继续保持高位,豆粕供给压力也会保持高位。 三、饲料市场需求或筑底回升 图19:饲料当月产量图

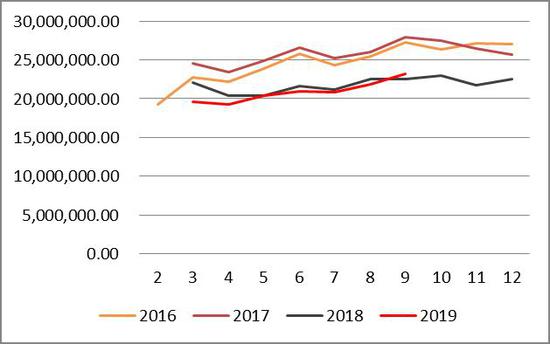

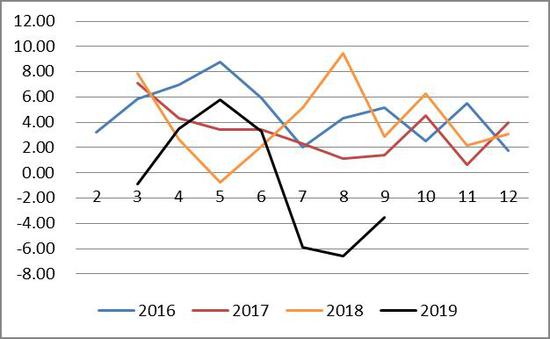

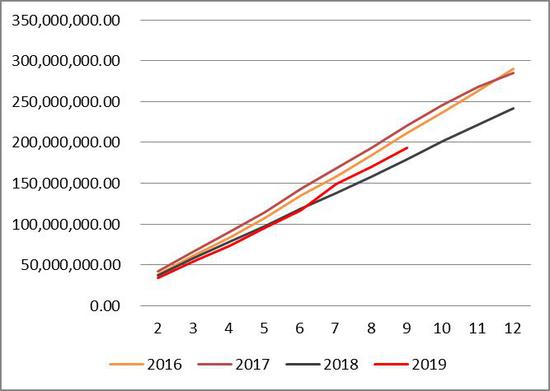

数据来源:wind,倍特期货 图20:饲料产量当月同比图

数据来源:wind,倍特期货 图21:饲料累计产量图

数据来源:wind,倍特期货 图22:饲料累计产量同比图

数据来源:wind,倍特期货 观察饲料产量数据可以发现,截至2019年9月,饲料产量同比减少3.5%,较上月减少6.6%后幅度开始缩小;2019年9月累计同比增长2.1%,较上月增速2.5%有所回落但幅度也相对缩小,近期随着国家鼓励生猪养殖,各项政策也逐渐变得宽松,再加上高养殖利润的刺激,养殖企业积极补栏和加速出栏,同时禽饲料增长继续保持较好,因此后期饲料整体产销状况可能继续好转。 表1:生猪存栏数据表

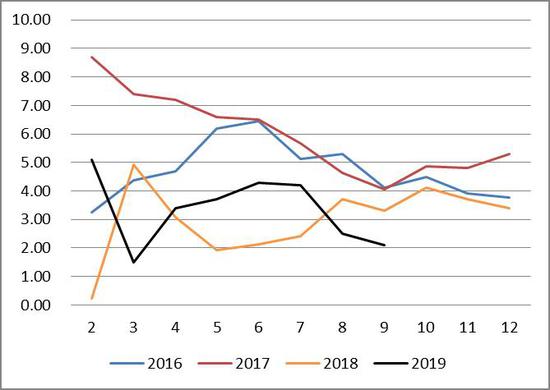

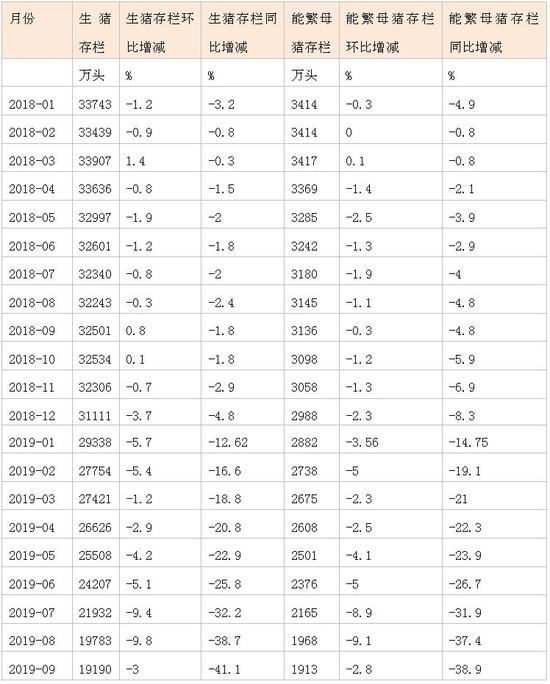

数据来源:wind,倍特期货 生猪存栏数据方面,截至2019年9月,生猪存栏1.919亿头,环比下跌3%,同比下跌41.1%;而能繁母猪存栏1913万头,环比下跌2.8%,同比下跌38.9%,生猪存栏继续呈继续下降趋势,但幅度已然缩小,考虑到非洲猪瘟的持续影响,后续生猪存栏数据短期可能继续偏弱运行,但近期国家不断推动生猪产能恢复,高养殖利润也将刺激存栏回升,预计后期存栏数据将呈底部震荡或有所回升。 图23:仔猪、生猪和猪肉价格走势图

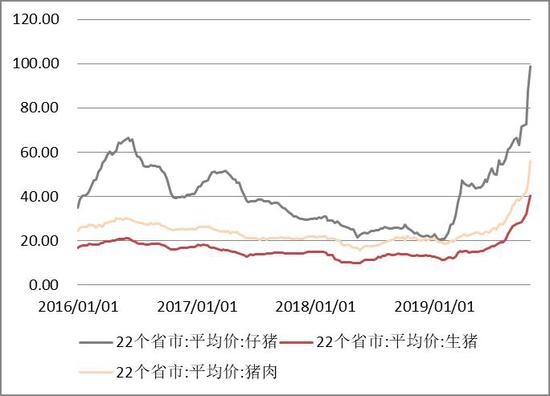

数据来源:wind,倍特期货 截止2019年10月25日当周,仔猪价格98.75元/kg,同比上涨293.58%,环比上涨12.79%;生猪价格40.29元/kg,同比上涨194.52%,环比上涨12.79%;猪肉价格56.02元/kg,同比上涨164.37%,环比上涨23.09%。 当前生猪养殖存栏继续降低,但降幅已然开始缩小,而前期持续的存栏降低正逐步造成当前乃至一段时间内的生猪供给端不足,也造成猪肉价格不断上涨。近期国家鼓励养殖企业积极生产或复产,部分养殖企业也不断在补栏,但过高的仔猪价格和养殖成功率对持续养殖利润形成压力,整体来看短期生猪缺口问题将继续显现,后续生猪体系价格将可能继续上行。非洲猪瘟方面,疫情呈阶段性缓解,但冬季到来将继续考验企业疫情控制能力,虽然非洲猪瘟疫苗研究取得较大进展,但当前仍未有市场苗采用,因此后期非洲猪瘟疫情仍将是一个重大的影响因素。 综合来看,生猪养殖市场受养殖利润驱动和非洲猪瘟压制的双重作用下,短期内生猪存栏可能继续底部运行,其他肉类对猪肉的替代也将继续走强,而伴随着疫情的阶段性缓解以及政府出台政策鼓励企业恢复生猪生产,因此预期后期生猪存栏数据或将有所回升,饲料市场虽仍将继续受非洲猪瘟拖累,但整体饲料市场将有所恢复,这对豆粕需求也形成积极的支撑作用。 四、下游需求开始好转,豆粕预期偏强震荡 (1)豆粕主力行情回顾 图24:豆粕主力价格走势图

数据来源:文化财经、倍特期货 从分析豆粕主力合约走势分析看,自2018年10月起,1901合约在美国继续扩大对华加征征税的刺激下冲上年内最高点3539; 11月份随着美国大豆不断收割,多地出现库存累积走高仓储出现爆仓,特朗普也主动释放和谈信号,价格不断回落,12月1日G20峰会上两国元首达成共识,停止加征新的征税,同时国内非洲猪瘟越演越烈,1905合约一路下行至1月中旬的2524,随着中国主动购买部分美国大豆,豆粕跟随大豆反弹至2635,随后南美丰产逐步得到证实,豆粕跟随大豆再度下跌至年内最低点2467; 3月市场反应美国大豆新种植面积会减少小幅反弹至2583后,南美不断上调单产和产量至豆粕跟随大豆再度回落至2484,随后中国继续进口美国大豆,贸易风险释放致豆粕跟随小幅反弹,1909合约反弹至高点2661,随后南美大豆收割进度进入尾声,大量新豆上市叠加美豆库存高企,豆粕跟随大豆下跌至低点2537; 5月由于美国再度对中国增加征税导致美豆进口担忧,豆粕开始不断上涨,随后美国由于连续大雨导致美豆生产进度严重滞后,豆粕连续上涨至高点3031; 6月随后美豆天气有所改善,价格回落至低点2823,然后降雨量再度增多支撑豆粕上涨至2981,后期随着大豆播种进度不断完成,再加上豆粕库存持续累积,价格不断下跌直至低点2716; 7月随后由于USDA继续下调美豆种植面积和新季产量,价格开始反弹,再加上美国对华加征征税和中国对美反制加征征税,2001合约冲到高点3018; 9月关系反反复复,但美豆进口在断断续续中不断增多,豆粕承压下行至2810; 10月随着猪肉价格大幅上涨,饲料需求上升致豆粕现货价格量价齐升,豆粕价格开始上涨,而国家发布鼓励生猪恢复生产政策进一步促进豆粕价格上行,至10月中下旬,价格触及高点3086,然后因为贸易谈判取得进展,价格有所回落。 (2)豆粕基本面分析汇总 1、从国外来看,美豆播种进度大约滞后三周,导致后续的落叶和收割都同比滞后三周,这主要会对新季单产造成影响,继8月USDA再度下调美豆种植面积后,10月再度下调了单产,种植面积和单产都成为价格的支撑因素,整体新季大豆产量预期继续下滑,此因素将持续对美豆价格形成支撑,而近期贸易磋商取得实质性进展,中国企业也大幅增加了部分美豆采购,但大部分美豆采购恢复仍待观察,贸易谈判仍在进行中,考虑到贸易谈判的必要性,未来一段时间我国会继续买入部分美国大豆,但考虑到贸易谈判的困难程度,大量美豆进口恢复仍有待观察,所以短期美国大豆销售和库存压力将有所缓解,长期仍有待检验。后续新季产量和库存变化仍将共同主导美豆价格走势,可重点关注后续的美豆收割进度、新季美豆产量变化和美豆库存情况。 2、从国内来看,中国企业近期大幅增加了部分美豆采购,而南美大豆进口则大幅回落,同时俄罗斯的大豆进口也增加,以及我国的大豆振兴计划,短期来看大豆供给仍继续保持充足。2019/20年度大豆压榨量同比大幅降低22.11%,豆粕库存同比大幅降低37.72%,整体仍处于低位水平。综合来看国内豆粕价格的压力将逐渐落实到需求端来,当前进口大豆压榨利润仍然为正且近期随着豆粕和豆油价格上涨致压榨利润继续扩大,后期预计压榨量会继续保持高位,豆粕供给压力也会继续保持高位。 3、生猪养殖市场受养殖利润驱动和非洲猪瘟压制的双重作用下,短期内生猪存栏可能继续底部运行,其他肉类对猪肉的替代也将继续走强,而伴随着疫情的阶段性缓解以及政府出台政策鼓励企业恢复生猪生产,因此预期后期生猪存栏数据或将有所回升,饲料市场虽仍将继续受非洲猪瘟拖累,但整体饲料市场将有所恢复,这对豆粕需求也形成积极的支撑作用。 4、综合分析来看,建议首先关注国内需求状况,即主要关注生猪价格和存栏、国内大豆压榨开工和豆粕库存情况,然后再看美豆价格,主要是关注单产变化,新季产量变化,贸易谈判和库存情况。短期来看,国内生猪价格、豆粕库存和贸易谈判、美豆收割进度、库存情况成为了当前最主要的价格指引,因此在生猪价格继续走强,豆粕库存处于较低水平,美豆单产再度下调,贸易谈判不断取得进展,美豆库存继续高企但中国增加了更多美豆进口的基本面情况下,建议首先关注国内生猪价格和豆粕库存,然后再看贸易谈判、美豆库存和美豆收割情况,短期生猪价格走强,豆粕现货价格也不断上涨,下游需求有所走强,而库存仍处于较低水平,但也要注意贸易谈判对大豆供给端的影响,预计豆粕主力价格将偏强震荡为主,2001合约向上暂看至3200-3250,向下暂看至2900-2950。 五、豆粕期权市场分析 图25:豆粕期权T型报价图

数据来源:文华财经,倍特期货 图26:豆粕期权平值认购认沽合约表现图

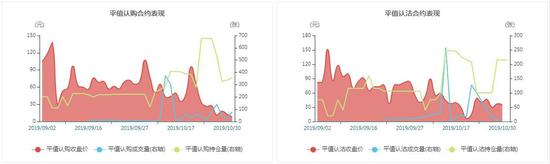

数据来源:wind,倍特期货 图27:豆粕期权成交量、持仓量及成交持仓比图

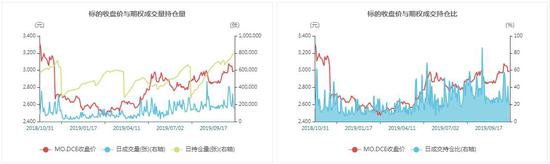

数据来源:wind,倍特期货 图28:豆粕期权成交量、持仓量PCR图

数据来源:wind,倍特期货 图29:豆粕期权标的历史波动率走势、历史波动率锥图

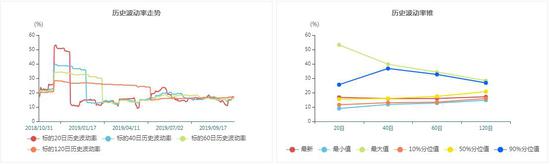

数据来源:wind,倍特期货 图30:豆粕期权隐含波动率期限结构、波动率微笑图

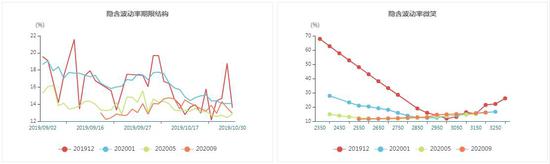

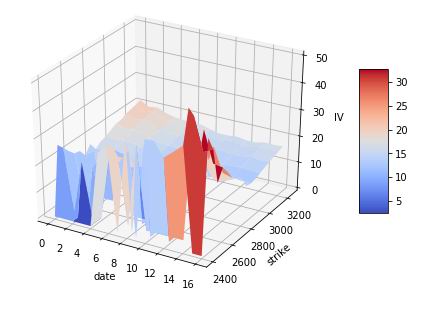

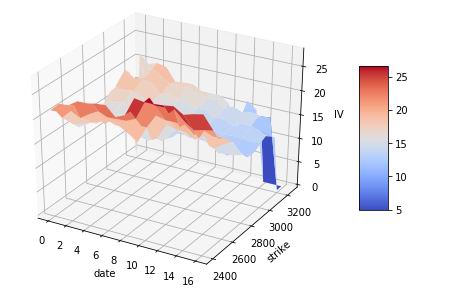

数据来源:wind,倍特期货 图31:豆粕2001合约看涨期权隐含波动率期限结构图

数据来源:wind,倍特期货 图32:豆粕2001合约看跌期权隐含波动率期限结构图

数据来源:wind,倍特期货 综上,豆粕看涨期权较看跌期权活跃;虽然期权成交量PCR在1附近波动无明显趋势,但是期权持仓量PCR趋势较明显,一路升高至1.2附近,说明后市市场避险情绪渐浓,与最近的豆粕期货开始回调的行情相一致;从豆粕期权标的的历史波动率以及豆粕期权的隐含波动率来看,波动率均是呈现下降趋势,且低于平均值,所以有理由相信市场在待回调之后必然波动率会反转增加。 六、交易策略 根据以上基本面因素和期权分析,制定以下交易策略。 时间:2019年11月 初始资金:1000万 标的合约:M2001 策略:买入M2001虚值看涨期权,一方面做多波动率,一方面等待豆粕期货回调后的再次上涨。具体合约操作见交易计划书。买入量计划根据Delta计算整合约200手豆粕的数量。 倍特期货1队 程杰 唐超 |

|

|  |

|

微信:

微信: QQ:

QQ: