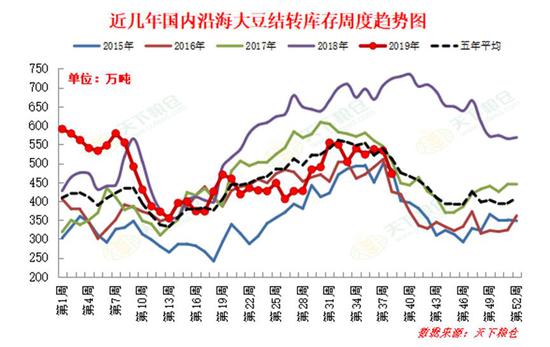

摘要: 9月初中米双方通话,贸易关系缓和,大连豆粕(3036, -10.00, -0.33%)应声下跌,将前期政策性升水悉数回吐,不过在十月谈判前中米再度恶化,展望后市,南北美大豆(3383, -15.00, -0.44%)播种、生长天气行情将至,能繁母猪存栏及生猪存栏边际好转的可能性增加,下半年的饲料消费可能会好于上半年,饲料消费同比下滑幅度会放缓。北方地区生猪养殖主要是东北已经开始复产,随着疫情的相对稳定、养殖利润的提高、防疫经验的分享及政策的大力扶持,养殖端通过压栏增重和肥转母的方式开始增加猪肉的供应,因此中国生猪对豆粕的边际需求有望好转,加之目前沿海地区豆粕库存低于同期,近期豆粕期货有望筑底反弹。 一、美豆减产风险再现 9月中米和谈期间,中方开始购买美西豆,中国在谈判前采购了约350万吨美豆,国庆节期间买入91.4万吨大豆,美豆基本面最大的利空消散,市场目光聚焦到美豆的实际供需上。最新的USDA作物生长报告看,截止10月7日美豆优良率为53%,去年同期为68%,五年均值为67%;美豆的收割进度为14%,去年同期为32%,五年均值为34%。目前来看今年美豆生长情况较差,且由于种植时间偏晚,导致今年美豆收获进度同比大幅落后,气象预报显示未来中西部将出现低温,部分地区迎来暴风雪,市场担忧新作单产,尤其是春季晚播大豆的单产。作物观察团队的实地巡查显示,上周美国大平原北部地区和中西部北部地区的潮湿的天气令当地大豆等作物收割几乎未有进展。同时东部地区的大豆产出结果显示各地良莠不齐,而在伊利诺依州大豆产出结果非常令人失望。市场平均预估10月供需报告将下调单产至47.1蒲/英亩,期末库存降至5.1亿蒲。 二、大豆及豆粕库存低于同期 受中米贸易战影响,2019年美豆进口量大幅减少,根据海关总署公布的数据显示,2019年1-8月累计进口5639万吨,同比减9%。预计9月为820万吨,10月为800万吨,11月为790万吨,12月为680万吨。国庆期间油厂大豆到港量较小,导致本周油厂进口大豆库存继续减少,截止10月4日国内沿海主要地区油厂进口大豆总库存量381.08万吨,较上周的409.74万吨减少28.66万吨,降幅6.99%,较去年同期735.4万吨减少48.18%。 图1:

数据来源:徽商期货研究所 天下粮仓 因国庆阅兵山东及华北部分油厂有停机计划,部分下游企业节前有补库需求,国庆节前豆粕库存趋降,截止10月4日当周,国内沿海主要地区油厂豆粕总库存量58.47万吨,较上周的67.43万吨减少8.96万吨,降幅在13.29%,较去年同期58.47万吨减少37.57%。下周(第41周)油厂压榨量或回升至130万吨左右,但整体仍处于较低水平,预计豆粕库存或继续下降。 三、豆粕边际需求好转 9月份以来,随着全国生猪养殖密度的下降、天气的转凉及防疫经验的积累,非洲猪瘟疫情相对稳定;8月份生猪价格的飞速上涨,突破了历史高点,将养殖利润推向了历史新高;国家各项鼓励生猪养殖的政策频出,不少地区开始尝试复养;非洲猪瘟疫苗超预期进入临床试验阶段。各地政府大力恢复生猪生产,纳入各省菜篮子工程,直接与政绩挂钩,生猪存栏或即将触底回升,并且养殖户通过压栏增重和肥转母的方式开始增加猪肉的供应,因此中国生猪行业对豆粕的边际需求有了改善。 综上,美豆今年收割晚近一个月,中西部将出现低温,部分地区迎来暴风雪,市场担忧新作单产,对美国产区天气担忧以及USDA报告预期利多,支撑国内豆类市场。因节前提货情况较好和囯庆节停机增加,预计节日前后豆粕库存下降,油厂存在一定挺价情绪。高养殖利润刺激复产积极性,生猪存栏有望触底反弹,而且养殖端通过压栏增加豆粕边际需求,豆粕底部支撑增强。 四、豆粕期权策略 从技术图形来看,豆粕2001合约在2750-3000一带横盘整理近4个月之久,在基本面改善情况下,豆粕极有可能突破该震荡区域,甚至走出一波向上的趋势行情。考虑到3000位置的压力位置有可能被突破,因此建议做多豆粕2001合约对应看涨期权,执行价选择3000以上的价位。从更长周期来看,3200-3300的压力也较为明显,也可以卖出3200左右位置执行价期权,与买入3000附近执行价期权构成牛市价差来跟踪这轮趋势。 单边策略:买入m2001-C-3000(或3050,3100); 价差策略:买入m2001-C-3000(或3050)同时卖出m2001-C-3200(或3250,3300) 徽商期货1队 蒋贤辉 余婧 李红霞 仝晓燕 郭文伟 刘朦朦 |

|

|  |

|