并购重组再逢新政利好 市场期盼已久的重组新规正式发布。10月18日,证监会正式发布了《关于修改〈上市公司重大资产重组管理办法〉的决定》(简称《重组办法》),自发布之日起施行。此次规则调整是深化金融供给侧改革、完善资本市场基础制度建设的重要措施,意在提升对上市公司资本运作的“包容度”和“适应性”,进一步激活并购重组市场,理顺重组上市功能,促进市场资源向高新产业及技术型公司倾斜。 新修订内容主要包括以下五大方面: 1.取消重组上市认定标准中的“净利润”指标,支持上市公司资源整合和产业升级,加快质量提升速度。 2.进一步缩短“累计首次原则”计算期间至36个月,兼顾市场需求与监管层抑制“炒壳”、遏制监管套利的一贯要求。 3.推进创业板重组上市改革,允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市,其他资产不得在创业板重组上市。 4.恢复重组上市配套融资,重点引导社会资金向具有自主新能力的高科技企业集聚。 5.丰富重大资产重组业绩补偿协议和承诺监管安排,加大问责力度。重大资产重组的交易对方作出业绩补偿承诺的,应当严格履行补偿义务。超期未履行或违反业绩补偿承诺的,可以对其采取相应监管措施,从监管谈话直至认定为不适当人选。 分析人士认为,本次并购重组政策取消了净利润指标,创业板可借壳,可以理解为政策有所放宽,主要修改内容切合市场发展实际,为并购重组市场回暖注入政策动力。但政策松绑并不是一放了之,更不是鼓励炒壳。在简政放权、推动并购重组市场化改革的同时,监管层也在强化着全链条监管。

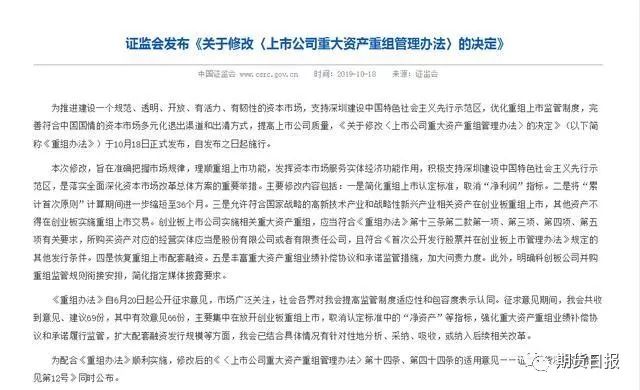

A股并购重组五大改革落地 作为全面深化资本市场改革的重要举措,市场期待已久的重组新规正式落地。10月18日,证监会官网正式发布了《关于修订〈上市公司重大资产重组管理办法〉(以下简称“〈重组办法〉”的决定》,主要修改内容与今年6月发布的公开征求意见基本一致,包括简化重组上市认定标准,取消“净利润”指标、将“累计首次原则”缩短至36个月、创业板借壳有条件“松绑”、恢复重组上市配套融资、加强重组业绩承诺监管等五大方面,重组新规自发布之日起施行。 取消借壳标准中“净利润”指标 按修改前的《重组办法》,上市公司自控制权发生变更之日起60个月内,向收购人及其关联人购买资产,导致上市公司发生根本变化情形之一的,构成重大资产重组,应报经证监会核准。其中,“净利润”指标是新增指标之一。按此指标,上市公司控制权变更之日起60个月内,购买的资产在最近一个会计年度所产生的净利润占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告净利润的比例达到 100%以上,将被认定为重组上市。除此以外,判断是否构成重大资产重组的依据还有“资产总额”、“营业收入”、“资产净额”、“发行股份”等4个量化指标,以及“主营业务发生根本变化”和“证监会认定的其他情形”等2个定性指标。 点评:经济学者、东北证券研究总监付立春认为,这一规定弥补了规模不大,但盈利能力较强的资产注入上市公司亦构成重组上市的情况,同时也与科创板放松对企业盈利要求并试行注册制趋于一致。 资深投融资专家许小恒认为,取消“净利润”指标是监管层支持上市公司依托并购重组实现资源整合和产业升级的体现。 “累计首次原则”缩短至36个月 《重组办法》规定,进一步缩短“累计首次原则”计算期间。2016年证监会修改《重组办法》时,将按“累计首次原则”的计算时限从“无限期”缩减至60个月。考虑到累计期过长不利于引导收购人及其关联人控制公司后加快注入优质资产,本次修改统筹市场需求与抑制“炒壳”、遏制监管套利的一贯要求,将累计期限减至36个月。 点评:本次“累计首次原则”的计算期间由60个月缩短至36个月,参照了成熟市场的的做法,与国际上较成熟的资本市场监管政策进一步贴近,也能够引导收购人及其关联人控制公司后加快注入优质资产。 创业板借壳有条件“松绑” 本次重组新政的一个重大变化是放开创业板借壳限制。《重组办法》明确,推进创业板重组上市改革,允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市,其他资产不得在创业板重组上市。 点评:新时代证券首席经济学家潘向东分析称,这对于“符合国家战略的高新技术产业和战略性新兴产业”公司无疑是一大利好,将促使上类企业通过借壳创业板公司进入A股市场。“同时也有利于A股出清一些创业板壳公司,优化A股上市公司质量”潘向东如是说。 付立春亦表示,这是对创业板整体改革的重大一步。 针对可能存在的创业板炒壳现象,证监会上市部主任蔡建春10月18日表示,证监会是监管机构,打击欺诈、内幕交易是长期责任,过去几年证监会对市场乱象已经进行了有效打击。从重组办法征求意见以来,通过观察并没有出现垃圾股爆炒的情况,说明市场更加理性。打击违法违规是证监会的职责,证监会对并购重组要进行全链条监管,监管并不局限在行政审批中,而是全过程监管。 华泰联合证券董事总经理劳志明认为,创业板具备借壳可能性,让小市值经营业绩不好的创业板公司有通过并购重组进行转型调整的机会。有人担心会引发小市值创业板公司的炒作,其实这个担心是多余的。短期受借壳影响不排除会有这种情况,但是从长期而言,被借壳的可能主要还是看借壳资产的有效供给。符合借壳条件且愿意借壳的资产很少,但是A股壳资源从来都没缺过。创业板允许借壳某种程度是增加了壳的供给,对于小市值公司的价值而言并非完全的利好。客观的逻辑是竞争加剧而不是机会更多。从长久而言,鸡犬升天的局面大概率不会出现。 恢复重组上市配套融资 自2016年取消重组上市配套融资之后,此次恢复重组上市配套融资亦成重组新规的一大亮点。证监会表示,为抑制投机和滥用融资便利,2016年《重组办法》取消了重组上市的配套融资。为多渠道支持上市公司和置入资产改善现金流、发挥协同效应,重点引导社会资金向具有自主创新能力的高科技企业集聚,本次修改结合当前市场环境,以及融资、减持监管体系日益完善的情况,取消前述限制。 点评:根据新时代证券的统计,重组上市的配套融资作为再融资的一种,融资规模在2016年达到巅峰的546.3亿元,占据了整体定增融资的5.7%。恢复重组上市的配套融资亦是再融资政策放松的一部分,目前来看,相对并购重组政策而言,再融资政策还有较大的放松空间,未来在政策持续放松的背景下,整体再融资市场也有望提前回暖。 资深投融资专家许小恒分析称,这有利于多渠道支持上市公司置入资产改善现金流、发挥协同效应,引导社会资金向具有自主创新能力的高科技企业集聚。付立春则指出,这个和金融监管、市场形势等多方面都有一定的关系,现在恢复重组上市配套融资表示监管层也是一个积极鼓励的状态。 加强重组业绩承诺监管 《重组办法》明确,针对重组承诺履行中出现的各种问题,为加强监管,在《重组办法》第五十九条增加一款,明确重大资产重组的交易对方作出业绩补偿承诺的,应当严格履行补偿义务。超期未履行或违反业绩补偿承诺的,可以对其采取相应监管措施,从监管谈话直至认定为不适当人选。 这是新增加条款,目的就是要通过监管之手让重大资产重组的交易对方履行业绩承诺,保护投资者权益。 《重组办法》修改后,证监会还将继续完善“全链条”监管机制,支持优质资产注入上市公司。同时,将继续严格规范重组上市行为,持续从严监管并购重组“三高”问题,打击恶意炒壳、内幕交易、操纵市场等违法违规行为,遏制“忽悠式”重组、盲目跨界重组等乱象,促进上市公司质量提升和资本市场稳定健康发展。 点评:付立春认为,在借鉴科创板并试点注册制成功经验的基础上,拓宽了企业、特别是科创企业的融资渠道,便利简化并购重组的程序,提高效率,同时对存在的违法违规也加大了处罚。 劳志明认为,并购重组监管是个复杂的系统工程,监管层对借壳规则的调整能够体现出对出清式重组的鼓励,但是同时也表达了鲜明的态度,对于重组中的“高估值、高商誉、高业绩承诺”依然给予了高压的态度。同时借壳重组监管的核心在于资本市场的吐故纳新和优胜劣汰,对于退市制度的完善和严格监管也在并行中。另外并购重组历来是内幕交易的高发区,相信无论是规则还是监管都会越来越严格。 |

|

|  |

|